Inflation und Immobilienaktien – Zeit für reale Werte

Die Immobilienaktien-Portfoliomanager Guy Barnard, Tim Gibson und Greg Kuhl äußern sich zu den Auswirkungen steigender Inflationserwartungen und Zinsen auf börsennotierte Immobilienwerte.

3 Minuten Lesezeit

Zentrale Erkenntnisse:

- Die anlaufende Erholung der Volkswirtschaften im Nachgang von COVID-19 führt an den Märkten zu steigenden Inflationserwartungen und Zinsen.

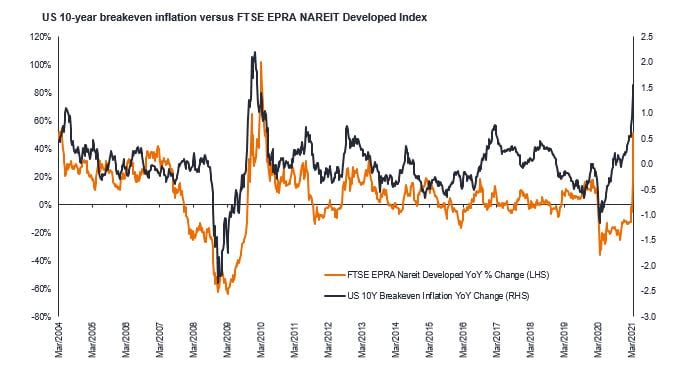

- Historisch besteht ein positiver Zusammenhang zwischen den Renditen von Immobilienaktien und längerfristig steigenden Inflationserwartungen.

- Börsennotierte Immobilientitel sind aktuell attraktiv bewertet und bieten neben strukturellem und langfristigem Wachstum auch Schutz vor Inflation.

Das Thema Inflation ist derzeit in aller Munde ... und das wahrscheinlich aus gutem Grund. Nachdem sich die Inflation von 1980 bis ins vergangene Jahrzehnt auf dem Rückzug befand (laut OECD-Daten sank sie in diesem Zeitraum von 15 % auf 2 %), ist sie nun wieder auf dem Vormarsch.

Was bedeutet dies für Immobilienaktien und wie wirken sich steigende Anleiherenditen aus?

Wendepunkt

Die Bank of America (BofA) äußerte vor kurzem die „Überzeugung, dass sich Inflation und Zinsen an einem Wendepunkt befinden und der 40-jährige Bullenmarkt für Anleihen zu Ende ist.“1 Die Einschätzung der BofA gründet sich auf die weltweit beispiellosen fiskalpolitischen Stützungsmaßnahmen, die für Aufwärtsdruck auf die Inflation sorgen könnten.

Es bleibt zwar abzuwarten, ob und inwieweit diese medienwirksame Einschätzung tatsächlich eintrifft, zuletzt konnten wir jedoch zumindest einen Anstieg der Inflationserwartungen und der Zinsen/Renditen 10-jähriger US-Treasuries beobachten.

Wie haben sich Immobilienaktien entwickelt?

“Thankfully, the relationship between inflation expectations and real estate equities is a little clearer with, historically, a positive correlation existing, ie. as inflation expectations have risen, so too have real estate equities. This relationship has existed over the longer term, highlighting the potential for real estate equities to benefit from rising inflation expectations.”

Warum haben sich Immobilien bei steigender Inflation gut entwickelt? Hebt die Flut alle Boote?

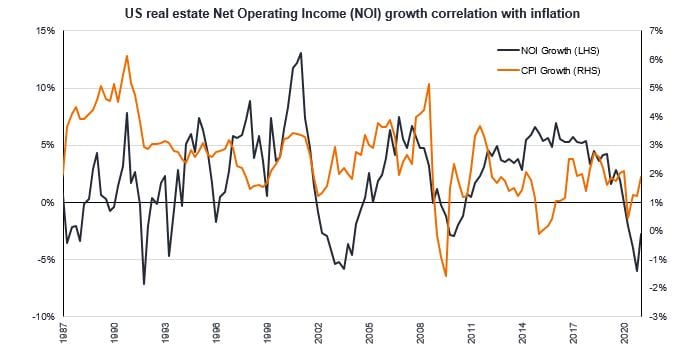

Wir sprechen mit Blick auf Immobilien gerne von den „Vermietern der Volkswirtschaft“, deren Ertragsströme von positivem Wirtschaftswachstum profitieren. Eine Erholung der Wirtschaft führt in der Regel zu steigenden Mieteinnahmen und zu einer Wertsteigerung der zugrunde liegenden Immobilienvermögenswerte. Mietverträge sind häufig mittels jährlicher Mietanpassungen an die Inflationsrate gebunden oder werden nach Ablauf neu aufgesetzt (siehe Grafik 2).

Es gibt jedoch Unterschiede zwischen den Immobiliensektoren. Bei Mietvertragsverhandlungen ist der positive Effekt steigender Inflation auf Sektoren mit Preismacht tendenziell stärker ausgeprägt.

Die Beschleunigung der Immobilientrends infolge der Coronakrise hat bestimmte Bereiche (z. B. Einkaufszentren, regionale Malls und Hotels) negativ beeinträchtigt. Andere wiederum werden von langfristigen Faktoren wie Onlinehandel, Cloud-Computing und demografischem Wandel positiv beeinflusst. Industrie, Logistik und Immobilientechnologie (z. B. Mobilfunkmasten und Rechenzentren) zählen zu den Bereichen, die am stärksten profitieren dürften.

Richtung und Ausmaß der Inflations- und Renditeentwicklung sind zwar nicht genau vorhersehbar, wir sind jedoch überzeugt, dass es immer schwieriger wird, eine Assetklasse zu vernachlässigen, die aktuell attraktiv bewertet ist und die neben strukturellen und langfristigen Wachstum auch einen effektiven Schutz vor Inflation bieten kann.

Die vorstehenden Einschätzungen sind die des Autors zum Zeitpunkt der Veröffentlichung und können von den Ansichten anderer Personen/Teams bei Janus Henderson Investors abweichen. Die Bezugnahme auf einzelne Wertpapiere stellt keine Empfehlung zum Kauf, Verkauf oder Halten eines Wertpapiers, einer Anlagestrategie oder eines Marktsektors dar und sollten nicht als gewinnbringend angesehen werden. Janus Henderson Investors, die mit ihr verbundenen Berater oder ihre Mitarbeiter haben möglicherweise eine Position in den genannten Wertpapieren.

Die Wertentwicklung in der Vergangenheit ist kein zuverlässiger Indikator für die künftige Wertentwicklung. Alle Performance-Angaben beinhalten Erträge und Kapitalgewinne bzw. -verluste, aber keine wiederkehrenden Gebühren oder sonstigen Ausgaben des Fonds.

Der Wert einer Anlage und die Einkünfte aus ihr können steigen oder fallen. Es kann daher sein, dass Sie nicht die gesamte investierte Summe zurückerhalten.

Die Informationen in diesem Artikel stellen keine Anlageberatung dar.

Marketing-Anzeige.

WICHTIGE INFORMATIONEN

Bitte lesen Sie die folgenden wichtigen Informationen zu den Fonds im Zusammenhang mit diesem Artikel.

- Aktien/Anteile können schnell an Wert verlieren und beinhalten in der Regel höhere Risiken als Anleihen oder Geldmarktinstrumente. Daher kann der Wert Ihrer Investition steigen oder fallen.

- Aktien kleiner und mittelgroßer Unternehmen können volatiler sein als Aktien größerer Unternehmen und bisweilen kann es schwierig sein, Aktien zu bewerten oder zu gewünschten Zeitpunkten und Preisen zu verkaufen, was das Verlustrisiko erhöht.

- Wenn ein Fonds ein hohes Engagement in einem bestimmten Land oder in einer bestimmten Region hat, trägt er ein höheres Risiko als ein Fonds, der breiter diversifiziert ist.

- Der Fonds ist auf bestimmte Branchen oder Anlagethemen ausgerichtet und kann durch Faktoren wie Änderungen der staatlichen Regulierung, dem zunehmenden Preiswettbewerb und dem technologischen Fortschritt sowie durch andere nachteilige Ereignisse stark beeinflusst werden.

- Dieser Fonds kann im Verhältnis zu seinem Anlageuniversum oder anderen Fonds seines Sektors ein besonders konzentriertes Portfolio aufweisen. Ein ungünstiges Ereignis, das sich nur auf eine kleine Zahl von Positionen auswirkt, könnte zu einer erheblichen Volatilität oder zu erheblichen Verlusten für den Fonds führen.

- Der Fonds investiert in Immobilieninvestmentgesellschaften (REITs) und sonstige Unternehmen oder Fonds, die Immobilieninvestitionen tätigen, die größere Risiken beinhalten als direkte Anlagen in Immobilien. Insbesondere können REITs einer weniger strengen Regulierung als der Fonds unterliegen und eine höhere Volatilität als die zugrunde liegenden Vermögenswerte aufweisen.

- Der Fonds kann Derivate einsetzen, um das Risiko zu reduzieren oder das Portfolio effizienter zu verwalten. Dies bringt jedoch andere Risiken mit sich, insbesondere das Risiko, dass ein Kontrahent von Derivaten seinen vertraglichen Verpflichtungen möglicherweise nicht nachkommt.

- Wenn der Fonds Vermögenswerte in anderen Währungen als der Basiswährung des Fonds hält oder Sie in eine Anteilsklasse investieren, die auf eine andere Währung als die Fondswährung lautet (außer es handelt sich um eine abgesicherte Klasse), kann der Wert Ihrer Anlage durch Wechselkursänderungen beeinflusst werden.

- Wenn der Fonds oder eine währungsabgesicherte Anteilsklasse versucht, die Wechselkursschwankungen einer Währung gegenüber der Basiswährung des Fonds abzumildern, kann die Absicherungsstrategie selbst aufgrund von Unterschieden der kurzfristigen Zinssätze zwischen den Währungen einen positiven oder negativen Einfluss auf den Wert des Fonds haben.

- Wertpapiere innerhalb des Fonds können möglicherweise schwer zu bewerten oder zu einem gewünschten Zeitpunkt und Preis zu verkaufen sein, insbesondere unter extremen Marktbedingungen, wenn die Preise von Vermögenswerten möglicherweise sinken, was das Risiko von Anlageverlusten erhöht.

- Die laufenden Kosten können teilweise oder vollständig aus dem Kapital entnommen werden. Dadurch kann das Kapital aufgezehrt oder das Potenzial für Kapitalwachstum verringert werden.

- Der Fonds könnte Geld verlieren, wenn eine Gegenpartei, mit der er Handel treibt, ihren Zahlungsverpflichtungen gegenüber dem Fonds nicht nachkommen kann oder will, oder als Folge eines Unvermögens oder einer Verzögerung in den betrieblichen Abläufen oder des Unvermögens eines Dritten.

Specific risks

- Aktien/Anteile können schnell an Wert verlieren und beinhalten in der Regel höhere Risiken als Anleihen oder Geldmarktinstrumente. Daher kann der Wert Ihrer Investition steigen oder fallen.

- Der Fonds ist auf bestimmte Branchen oder Anlagethemen ausgerichtet und kann durch Faktoren wie Änderungen der staatlichen Regulierung, dem zunehmenden Preiswettbewerb und dem technologischen Fortschritt sowie durch andere nachteilige Ereignisse stark beeinflusst werden.

- Dieser Fonds kann im Verhältnis zu seinem Anlageuniversum oder anderen Fonds seines Sektors ein besonders konzentriertes Portfolio aufweisen. Ein ungünstiges Ereignis, das sich nur auf eine kleine Zahl von Positionen auswirkt, könnte zu einer erheblichen Volatilität oder zu erheblichen Verlusten für den Fonds führen.

- Der Fonds investiert in Immobilieninvestmentgesellschaften (REITs) und sonstige Unternehmen oder Fonds, die Immobilieninvestitionen tätigen, die größere Risiken beinhalten als direkte Anlagen in Immobilien. Insbesondere können REITs einer weniger strengen Regulierung als der Fonds unterliegen und eine höhere Volatilität als die zugrunde liegenden Vermögenswerte aufweisen.

- Der Fonds kann Derivate einsetzen, um das Risiko zu reduzieren oder das Portfolio effizienter zu verwalten. Dies bringt jedoch andere Risiken mit sich, insbesondere das Risiko, dass ein Kontrahent von Derivaten seinen vertraglichen Verpflichtungen möglicherweise nicht nachkommt.

- Wenn der Fonds Vermögenswerte in anderen Währungen als der Basiswährung des Fonds hält oder Sie in eine Anteilsklasse investieren, die auf eine andere Währung als die Fondswährung lautet (außer es handelt sich um eine abgesicherte Klasse), kann der Wert Ihrer Anlage durch Wechselkursänderungen beeinflusst werden.

- Wenn der Fonds oder eine währungsabgesicherte Anteilsklasse versucht, die Wechselkursschwankungen einer Währung gegenüber der Basiswährung des Fonds abzumildern, kann die Absicherungsstrategie selbst aufgrund von Unterschieden der kurzfristigen Zinssätze zwischen den Währungen einen positiven oder negativen Einfluss auf den Wert des Fonds haben.

- Wertpapiere innerhalb des Fonds können möglicherweise schwer zu bewerten oder zu einem gewünschten Zeitpunkt und Preis zu verkaufen sein, insbesondere unter extremen Marktbedingungen, wenn die Preise von Vermögenswerten möglicherweise sinken, was das Risiko von Anlageverlusten erhöht.

- Die laufenden Kosten können teilweise oder vollständig aus dem Kapital entnommen werden. Dadurch kann das Kapital aufgezehrt oder das Potenzial für Kapitalwachstum verringert werden.

- Der Fonds könnte Geld verlieren, wenn eine Gegenpartei, mit der er Handel treibt, ihren Zahlungsverpflichtungen gegenüber dem Fonds nicht nachkommen kann oder will, oder als Folge eines Unvermögens oder einer Verzögerung in den betrieblichen Abläufen oder des Unvermögens eines Dritten.

- Zusätzlich zu Erträgen kann diese Anteilsklasse realisierte und nicht realisierte Kapitalgewinne sowie das ursprünglich investierte Kapital ausschütten. Außerdem werden Gebühren, Kosten und Aufwendungen aus dem Kapital beglichen. Beide Faktoren können zu einer Aufzehrung des Kapitals führen und das Potenzial für Kapitalzuwachs einschränken. Anleger sollten auch beachten, dass Ausschüttungen dieser Art in Abhängigkeit des lokalen Steuerrechts möglicherweise als Einkommen behandelt (und besteuert) werden.

Specific risks

- Aktien/Anteile können schnell an Wert verlieren und beinhalten in der Regel höhere Risiken als Anleihen oder Geldmarktinstrumente. Daher kann der Wert Ihrer Investition steigen oder fallen.

- Aktien kleiner und mittelgroßer Unternehmen können volatiler sein als Aktien größerer Unternehmen und bisweilen kann es schwierig sein, Aktien zu bewerten oder zu gewünschten Zeitpunkten und Preisen zu verkaufen, was das Verlustrisiko erhöht.

- Wenn ein Fonds ein hohes Engagement in einem bestimmten Land oder in einer bestimmten Region hat, trägt er ein höheres Risiko als ein Fonds, der breiter diversifiziert ist.

- Der Fonds ist auf bestimmte Branchen oder Anlagethemen ausgerichtet und kann durch Faktoren wie Änderungen der staatlichen Regulierung, dem zunehmenden Preiswettbewerb und dem technologischen Fortschritt sowie durch andere nachteilige Ereignisse stark beeinflusst werden.

- Dieser Fonds kann im Verhältnis zu seinem Anlageuniversum oder anderen Fonds seines Sektors ein besonders konzentriertes Portfolio aufweisen. Ein ungünstiges Ereignis, das sich nur auf eine kleine Zahl von Positionen auswirkt, könnte zu einer erheblichen Volatilität oder zu erheblichen Verlusten für den Fonds führen.

- Der Fonds investiert in Immobilieninvestmentgesellschaften (REITs) und sonstige Unternehmen oder Fonds, die Immobilieninvestitionen tätigen, die größere Risiken beinhalten als direkte Anlagen in Immobilien. Insbesondere können REITs einer weniger strengen Regulierung als der Fonds unterliegen und eine höhere Volatilität als die zugrunde liegenden Vermögenswerte aufweisen.

- Der Fonds kann Derivate einsetzen, um das Risiko zu reduzieren oder das Portfolio effizienter zu verwalten. Dies bringt jedoch andere Risiken mit sich, insbesondere das Risiko, dass ein Kontrahent von Derivaten seinen vertraglichen Verpflichtungen möglicherweise nicht nachkommt.

- Wenn der Fonds Vermögenswerte in anderen Währungen als der Basiswährung des Fonds hält oder Sie in eine Anteilsklasse investieren, die auf eine andere Währung als die Fondswährung lautet (außer es handelt sich um eine abgesicherte Klasse), kann der Wert Ihrer Anlage durch Wechselkursänderungen beeinflusst werden.

- Wenn der Fonds oder eine währungsabgesicherte Anteilsklasse versucht, die Wechselkursschwankungen einer Währung gegenüber der Basiswährung des Fonds abzumildern, kann die Absicherungsstrategie selbst aufgrund von Unterschieden der kurzfristigen Zinssätze zwischen den Währungen einen positiven oder negativen Einfluss auf den Wert des Fonds haben.

- Wertpapiere innerhalb des Fonds können möglicherweise schwer zu bewerten oder zu einem gewünschten Zeitpunkt und Preis zu verkaufen sein, insbesondere unter extremen Marktbedingungen, wenn die Preise von Vermögenswerten möglicherweise sinken, was das Risiko von Anlageverlusten erhöht.

- Dem Fonds können durch die Anlage in weniger aktiv gehandelten oder weniger entwickelten Märkten höhere Transaktionskosten entstehen als einem Fonds, der in aktivere/höher entwickelte Märkte investiert.

- Die laufenden Kosten können teilweise oder vollständig aus dem Kapital entnommen werden. Dadurch kann das Kapital aufgezehrt oder das Potenzial für Kapitalwachstum verringert werden.

- Der Fonds könnte Geld verlieren, wenn eine Gegenpartei, mit der er Handel treibt, ihren Zahlungsverpflichtungen gegenüber dem Fonds nicht nachkommen kann oder will, oder als Folge eines Unvermögens oder einer Verzögerung in den betrieblichen Abläufen oder des Unvermögens eines Dritten.

- Zusätzlich zu Erträgen kann diese Anteilsklasse realisierte und nicht realisierte Kapitalgewinne sowie das ursprünglich investierte Kapital ausschütten. Außerdem werden Gebühren, Kosten und Aufwendungen aus dem Kapital beglichen. Beide Faktoren können zu einer Aufzehrung des Kapitals führen und das Potenzial für Kapitalzuwachs einschränken. Anleger sollten auch beachten, dass Ausschüttungen dieser Art in Abhängigkeit des lokalen Steuerrechts möglicherweise als Einkommen behandelt (und besteuert) werden.