„Long“ und „Short“ im ausgewogenen Verhältnis – das spricht für Absolute-Return-Strategien

Marktineffizienzen wird es immer geben, denn die Informationslage ist niemals perfekt und Anleger verhalten sich häufig unvorhersehbar. Anleger können die Aussichten für ein Unternehmen falsch beurteilen, und Märkte können auf negative Nachrichten überreagieren. Daraus können sich Möglichkeiten für Anlagestrategien ergeben, die unabhängig von den vorherrschenden Marktbedingungen positive Erträge erbringen können.

5 Minuten Lesezeit

Zentrale Erkenntnisse:

- Sowohl Aktien als auch Anleihen muten aktuell zweifellos teuer an. Dies wirft die Frage auf, mit welchen alternativen Strategien Anleger die Risiken in ihren Portfolios besser steuern können.

- Durch die überaus lockere Politik der Regierungen und Zentralbanken ist das Verhältnis zwischen Anleihen und Aktien nun ungewisser als früher.

- Der Janus Henderson Absolute Return Fund erfüllt die Kriterien für die Einstufung als Produkt gemäß Artikel 8. Dies spiegelt die Bemühungen wider, ökologische und soziale Aspekte in den Anlageprozess einzubinden.

„Absolute-Return“-Strategien aus dem Bereich Equity Long/Short versuchen in erster Linie, Marktineffizienzen auszunutzen, um bei ganz unterschiedlichen Marktlagen absolute Renditen (also eine Rendite über null) zu erzielen.

„Long“- und „Short“-Engagements

Bei klassischen „Long“-Investments wird das Anlagekapital in Vermögenswerte (ob Aktien, Anleihen oder Immobilien) in der Hoffnung oder Erwartung investiert, dass ihr Wert mit der Zeit steigt. „Short“-Investments sind Anlagen, die profitieren, wenn der Basiswert im Wert sinkt. Gewöhnlich leiht man sich dazu einen Vermögenswert (gegen Gebühr), verkauft diesen mit der Absicht, ihn für weniger als den Verkaufspreis zurückzukaufen und bis zum vereinbarten Termin an den ursprünglichen Besitzer zurückzugeben. Bei einem planmäßigen Verlauf kann diese Strategie mit Vermögenswerten, die an Wert verlieren, Geld verdienen. Gewinnt der Basiswert jedoch an Wert, entsteht bei solchen Transaktionen ein Verlust.

Flexiblere Strategien können den Anteil der gehaltenen Long- und Short-Positionen aktiv justieren, sodass sie anpassungsfähiger sind. Strategien mit einem relativ hohen Anteil an Long-Positionen spiegeln eine optimistische Beurteilung der Aussichten für die Aktienmärkte wider und reagieren möglicherweise empfindlicher auf die herrschenden Marktbedingungen. Dagegen kann ein Netto-Short-Engagement (bei dem der Anteil der Short-Positionen größer ist als jener der Long-Positionen) die Erwartung signalisieren, dass die Märkte in Schwierigkeiten geraten könnten oder die Aktienkurse zu hoch sind. Das Nettoengagement kann auf Gesamtportfolioebene oder auch auf Sektor-, Regionen- oder sogar auf Aktienebene angepasst werden, sodass Anleger ihr Engagement mit ihren Einschätzungen sehr gut in Einklang bringen können.

But… why absolute return?

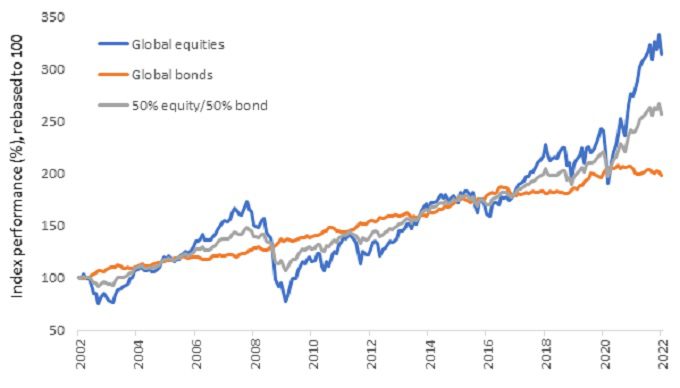

Traditionelle Asset-Allocation-Strategien, die um Aktien und Anleihen herum aufgebaut werden, haben sich in den letzten 20 Jahren als nützliche Hilfsmittel für Anleger bewährt (Abbildung 1). Dies blieb auch während der Pandemie über weite Strecken so. Allokationen in Anleihen trugen dazu bei, die Rückgänge an den Märkten, die während der ersten Schock- und Unsicherheitsphase im März 2020 zu beobachten waren, zum größten Teil abzufedern. Weil Zentralbanken und Regierungen massiv intervenierten, um die Wirtschaft zu stützen und Arbeitsplätze zu sichern, haben sich die Aktienmärkte mittlerweile kräftig erholt.

Quelle: Refinitiv Datastream, 31. Dezember 2002 bis 31. Januar 2022. Zum Anfangstermin auf 100 umbasiert. Die Wertentwicklung in der Vergangenheit lässt nicht auf künftige Erträge schließen.

Note: ‘Global equities’ is the MSCI World Total Return Index (in US dollars). ‘Global bonds’ is the JPM GBI Global All Traded Index. ‘50% equity/50% bond’ represents a simple 50/50 strategy equally allocated to equities and government bonds.

November 2020 war ein wichtiger Monat, reagierten die Märkte doch positiv auf den von Pfizer gemeldeten Impfstoff-Durchbruch. Der Optimismus hielt sich auch im Jahr 2021 die meiste Zeit, auch wenn neue Virusstämme, die teils noch ansteckender waren und zu schwereren Verläufen führten, für Unsicherheit sorgten. Dadurch wirken sowohl Aktien als auch Anleihen derzeit ohne Zweifel teuer. Die Anleger halten deshalb nach alternativen Strategien Ausschau, mit denen sie das Risiko in ihren Portfolios besser steuern können.

Bieten traditionelle Diversifikationsstrategien den Kunden bei der nächsten Abwärtsbewegung möglicherweise keinen Schutz?

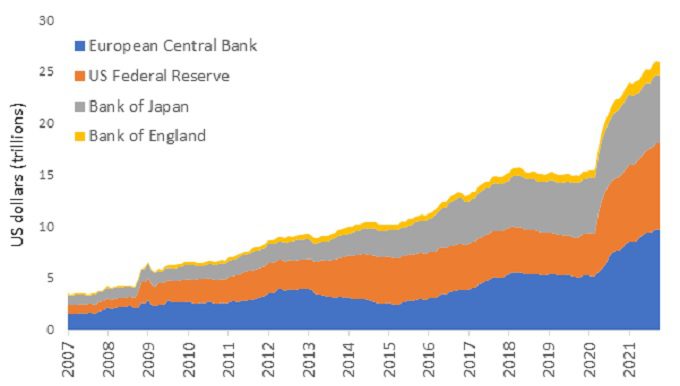

Die Geschichte lehrt, dass Diversifikation nicht als selbstverständlich angesehen werden darf. Regierungen und Zentralbanken verfolgen eine überaus lockere Geldpolitik, wodurch das Verhältnis zwischen Anleihen und Aktien nun ungewisser ist als früher. Der Kauf von gewaltigen Mengen von Staatsanleihen (und anderen Vermögenswerten) durch die größten Zentralbanken der Welt, die die Stärkung der wirtschaftlichen Aktivität zum Ziel hatte, hat zur beträchtlichen Ausweitung ihrer Bilanzen geführt (Abbildung 2).

Diese Freigiebigkeit hat zwar geholfen, dass sich Staaten während der Pandemie finanzieren konnten, hat aber auch zu stark gestiegenen Anlagenkursen geführt. Die Zentralbanken finden sich in der gefährlichen Situation wieder, dass sie Möglichkeiten finden müssen, ihre positiven Impulse zurückzunehmen („Drosselung“), ohne eine neue Krise auszulösen. Die US-Notenbank hat als erste große Zentralbank gehandelt und im November 2021 begonnen, ihre Anleihenkäufe in Höhe von 120 Mrd. US-Dollar pro Monat zu reduzieren. Das Ziel ist, sie im März 2022 ganz zu beenden. Die Bank of England überraschte ihrerseits Ende 2021 die Märkte mit der ersten Zinserhöhung seit 2018. Die Märkte haben auf diesen überraschend restriktiven Kurs negativ reagiert, sodass sowohl Aktien als auch Anleihen[1] im Januar–2022 an Boden verloren.

Bedarfsgerechte Produkte nach Maß für die Anleger von heute

Die Nachfrage nach Long/Short-Equity-Strategien wächst, je weiter die Korrelation zwischen Aktien unter den Höchststand sinkt, der in der Anfangszeit der Pandemie zu beobachten war. In den letzten Monaten gab es auch eine Rotation aus Wachstums- in Substanzwerte, die durch die steigenden Zinssätze und den unerwartet hohen Inflationsdruck unterstützt wurde. Dieses Umfeld dürfte für Absolute-Return-Strategien günstiger sein, bei denen die Titelauswahl wie beim Janus Henderson Absolute Return Fund auf den Fundamentaldaten der Unternehmen beruht.

Außerdem freuen wir uns sehr darüber, dass der Janus Henderson Absolute Return Fund mit Wirkung ab dem 25. Februar 2022 als ein Fonds gemäß Artikel 8 eingestuft wird. Dies ist eine klare Anerkennung unserer Bemühungen, ökologische und soziale Aspekte in unseren Anlageprozess einzubinden. Gemäß Artikel 8 der Verordnung über nachhaltigkeitsbezogene Offenlegungspflichten im Finanzdienstleistungssektor (Offenlegungsverordnung, SFDR) bewerben entsprechende Portfolios unter anderem ökologische und soziale Merkmale.

Die vorstehenden Einschätzungen sind die des Autors zum Zeitpunkt der Veröffentlichung und können von den Ansichten anderer Personen/Teams bei Janus Henderson Investors abweichen. Die Bezugnahme auf einzelne Wertpapiere stellt keine Empfehlung zum Kauf, Verkauf oder Halten eines Wertpapiers, einer Anlagestrategie oder eines Marktsektors dar und sollten nicht als gewinnbringend angesehen werden. Janus Henderson Investors, die mit ihr verbundenen Berater oder ihre Mitarbeiter haben möglicherweise eine Position in den genannten Wertpapieren.

Die Wertentwicklung in der Vergangenheit ist kein zuverlässiger Indikator für die künftige Wertentwicklung. Alle Performance-Angaben beinhalten Erträge und Kapitalgewinne bzw. -verluste, aber keine wiederkehrenden Gebühren oder sonstigen Ausgaben des Fonds.

Der Wert einer Anlage und die Einkünfte aus ihr können steigen oder fallen. Es kann daher sein, dass Sie nicht die gesamte investierte Summe zurückerhalten.

Die Informationen in diesem Artikel stellen keine Anlageberatung dar.

Marketing-Anzeige.

WICHTIGE INFORMATIONEN

Bitte lesen Sie die folgenden wichtigen Informationen zu den Fonds im Zusammenhang mit diesem Artikel.

- Aktien/Anteile können schnell an Wert verlieren und beinhalten in der Regel höhere Risiken als Anleihen oder Geldmarktinstrumente. Daher kann der Wert Ihrer Investition steigen oder fallen.

- Wenn ein Fonds ein hohes Engagement in einem bestimmten Land oder in einer bestimmten Region hat, trägt er ein höheres Risiko als ein Fonds, der breiter diversifiziert ist.

- Der Fonds kann Derivate einsetzen, um sein Anlageziel zu erreichen. Dies kann zu einer „Hebelwirkung“ führen, die ein Anlageergebnis vergrößern kann, und die Gewinne oder Verluste des Fonds können höher sein als die Kosten des Derivats. Derivate bringen jedoch andere Risiken mit sich, insbesondere das Risiko, dass ein Kontrahent von Derivaten seinen vertraglichen Verpflichtungen möglicherweise nicht nachkommt.

- Wenn der Fonds Vermögenswerte in anderen Währungen als der Basiswährung des Fonds hält oder Sie in eine Anteilsklasse investieren, die auf eine andere Währung als die Fondswährung lautet (außer es handelt sich um eine abgesicherte Klasse), kann der Wert Ihrer Anlage durch Wechselkursänderungen beeinflusst werden.

- Wenn der Fonds oder eine währungsabgesicherte Anteilsklasse versucht, die Wechselkursschwankungen einer Währung gegenüber der Basiswährung des Fonds abzumildern, kann die Absicherungsstrategie selbst aufgrund von Unterschieden der kurzfristigen Zinssätze zwischen den Währungen einen positiven oder negativen Einfluss auf den Wert des Fonds haben.

- Wertpapiere innerhalb des Fonds können möglicherweise schwer zu bewerten oder zu einem gewünschten Zeitpunkt und Preis zu verkaufen sein, insbesondere unter extremen Marktbedingungen, wenn die Preise von Vermögenswerten möglicherweise sinken, was das Risiko von Anlageverlusten erhöht.

- Der Fonds weist ein hohes Maß an Kauf- und Verkaufsaktivitäten auf, sodass höhere Transaktionskosten entstehen als bei einem Fonds, der weniger häufig handelt. Diese Transaktionskosten fallen zusätzlich zu den laufenden Kosten des Fonds an.

- Der Fonds könnte Geld verlieren, wenn eine Gegenpartei, mit der er Handel treibt, ihren Zahlungsverpflichtungen gegenüber dem Fonds nicht nachkommen kann oder will, oder als Folge eines Unvermögens oder einer Verzögerung in den betrieblichen Abläufen oder des Unvermögens eines Dritten.