Die Boom-Bust-Wirtschaft ist zurück! Seien Sie gewarnt

John Pattullo explains why he believes a recession seems unavoidable and that we are back to the boom-bust economics of the '80s.

13 Minuten Lesezeit

Zentrale Erkenntnisse:

- Die großen Volkswirtschaften erleben derzeit aufgrund der drastischen Zinserhöhungen, die als Reaktion auf die übermäßigen Konjunkturmaßnahmen der Pandemie-Ära erfolgten, einen 'abrupten Entzug'. Die Boom-Bust-Wirtschaft der 1980er Jahre ist zurück.

- Die Zinserhöhungen erfolgen spät, und ihr Tempo wird angesichts einer sich bereits abschwächenden Wirtschaft immer aggressiverDie Zentralbanken bekämpfen panisch die aktuelle Gesamtinflation, die durch den Ukraine-Krieg erst recht übertrieben ausfällt.

- Jetzt ändert sich das Narrativ von einer Inflationsangst zu einer ernsthaften Stopp-/Wachstumsangst in der globalen Wirtschaft.Eine Rezession scheint unvermeidlich zu sein, da die durch Ölpreise und Zinserhöhungen entstehende 'Wachstumssteuer' die Nachfrage zunichtemacht. Wir gehen davon aus, dass die Arbeitslosigkeit steigen wird, wenn die Inflation nachlässt – allerdings handelt es sich bei beiden um Spätindikatoren.

- Das Wachstum hat seinen Höhepunkt erreicht und die Inflation steht kurz davor. Wir sind davon überzeugt, dass Staatsanleihen in diesem schweren Abschwung die richtige Wahl darstellen werden. Der Konjunkturzyklus besteht weiter, muss aber entsprechend gesteuert werden.

In den letzten Jahren haben wir in vielerlei Hinsicht eine 'Krisenreaktion' auf die COVID 19-Pandemie erlebt, mit sehr lockerer Fiskal- und Geldpolitik, die in die gleiche Richtung wirkten und die Weltwirtschaft leider übermäßig stimulierten. Wir nähern uns jetzt der Phase des 'abrupten Entzugs'.

Sie ähnelt stark den politischen Konjunkturzyklen, die wir in den 1980er Jahren erlebt haben, bevor die Zentralbanken unabhängig wurden. Jetzt erleben wir sehr seltsame, beängstigende und kurzlebige Wirtschaftszyklen mit großen Ausschlägen, die unserer Meinung nach noch kommen werden.

Die wichtigen Volkswirtschaften nähern sich derzeit einem der bedeutendsten makroökonomischen Wendepunkte der letzten Jahrzehnte. Unserer Ansicht nach haben Wirtschaftswachstum und Inflation jeweils ihren Höhepunkt erreicht (vor allem in den USA), und die Zentralbanken verschärfen die Finanzierungsbedingungen zu einem Zeitpunkt, zu dem ihre Volkswirtschaften auf einen Abschwung zusteuern. Wir glauben, dass die Märkte von einer 'Gesamtinflationshysterie' zu einem unserer Meinung nach recht akuten 'Wachstumsschock und Konjunkturabschwung' übergehen.

Der chronische Ausverkauf an den Rentenmärkten in diesem Jahr wurde durch den restriktiven Kurs der Zentralbanken und insbesondere der US-Notenbank (Fed) ausgelöst. Nachdem sie stark hinter der Kurve zurückgeblieben waren, begann ein Gerangel um die Bekämpfung der hohen Inflation. Verschärft wurde die Situation durch den Krieg in der Ukraine, der die bestehenden Spannungen in den Volkswirtschaften (u.a. im Lebensmittel- und Energiesektor, um nur einige zu nennen) noch verstärkte.

Die US-Notenbank (Fed) sah sich mit einem verkürzten Zeitfenster konfrontiert, in dem sie die Inflation eindämmen konnte, und begann mit 'Front Loading' bei den Zinssätzen, indem sie die Zinsen im März und dann erneut im Mai aggressiv erhöhte. Im Juni brach die US-Notenbank aus übermäßiger Besorgnis über die jüngste 'aufsehenerregende' Umfrage der University of Michigan zu den Inflationserwartungen, die überraschend hoch ausfiel, mit ihrer früheren Kommunikation und hob die Zinssätze um beachtliche 75 Basispunkte (Bp) an. Auf seiner Pressekonferenz am 15. Juni erklärte ihr Vorsitzender Jerome Powell, die Zentralbank sei "fest entschlossen", die Inflation mit geldpolitischen Instrumenten zu senken, was höheren Zinssätzen gleichkomme, bis "eindeutige Beweise" für einen Rückgang der Inflation vorliegen.

Auch in anderen Industrieländern vollzogen die Zentralbanken einen drastischen Kurswechsel, indem sie die nach der Pandemie ergriffenen Konjunkturmaßnahmen aufgaben und das Tempo der Zinserhöhungen beschleunigten, um die steigende Inflation in den Griff zu bekommen. Die Europäische Zentralbank (EZB) kündigte auf ihrer letzten Sitzung im Juni ein Ende der Anleihekäufe sowie eine Zinserhöhung um 25 Basispunkte (jeweils im Juli) an, während ihre Präsidentin Christine Lagarde klarstellte, dass im September eine stärkere Zinsanhebung zu erwarten sei.

Der rasche und aggressive Ausverkauf an den Rentenmärkten betraf ausnahmslos alle Anleihekategorien – die Gesamtrenditen von Staatsanleihen, Investment-Grade- und hochverzinslichen Unternehmensanleihen sind im bisherigen Jahresverlauf alle stark negativ. Es ist interessant festzustellen, dass die Hauptschuld nicht bei den Unternehmensanleihen liegt. Bis etwa Mitte April war die schlechte Performance von Unternehmensanleihen vor allem auf steigende Renditen (fallende Kurse) der zugrunde liegenden Staatsanleihen (mit anderen Worten: deren Durationsrisiko) zurückzuführen. Inzwischen hat sich die Situation geändert. Die Angst vor einem wirtschaftlichen Abschwung infolge einer übermäßigen Straffung durch die Zentralbanken hat das Kreditrisiko jetzt zu einem wichtigeren Faktor werden lassen und dafür gesorgt, dass sich die Kreditspreads aufgrund der Sorge, dass die Ausfallraten unweigerlich steigen werden, weiter ausweiten.

Wie sieht die Situation heute aus?

Bereits im Herbst 2021 haben wir darauf hingewiesen, dass der April 2022 ein wichtiger Wendepunkt für die Wachstumsdynamik in den Volkswirtschaften sein wird - dass sie angesichts der starken Wirtschaftsdaten zwölf Monate zuvor im Jahresvergleich einbrechen wird. Der Wachstumsausblick ist derzeit noch schlechter als erwartet, da alle Regionen der Welt herabgestuft werden. Nach Angaben des Internationalen Währungsfonds (IWF) wird das weltweite BIP-gewichtete Wachstum im Jahr 2022 voraussichtlich um 3,2 % gegenüber dem Vorjahr zurückgehen – ein Wert, der normalerweise auf eine Rezession hinweist. In den USA war das Wachstum des Bruttoinlandsprodukts (BIP) im ersten Quartal negativ, und da für das zweite Quartal ein Wert um oder unter Null erwartet wird (die Daten dürften Ende Juli vorliegen), steuert das Land auf eine 'technische' Rezession zu.

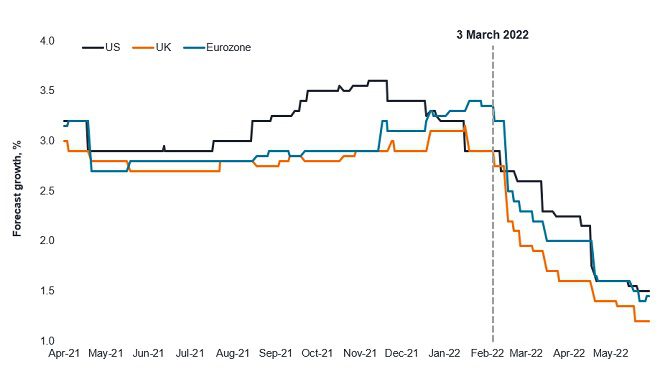

Abbildung 1 zeigt die Wachstumsprognosen 2022 für die USA, Europa und das Vereinigte Königreich. Die zusätzlichen Herabstufungen seit März sind auf den Krieg in der Ukraine und die Ausbreitung von Omikron/Lockdowns in China zurückzuführen, aber die Hauptursache waren die anhaltend hohen Gas- und Energiepreise. Angesichts der aggressiven Maßnahmen der Zentralbanken aufgrund der immer weiter steigenden Inflation hat sich die Debatte darüber, ob es zu einer weichen oder harten Landung (Rezession) in den Volkswirtschaften kommen wird, nun verschärft.

Source: Bloomberg, Janus Henderson Investors, as at 24 June 2022.

Note: annual percentages, year-on-year.

Signale von den Verbrauchern

Wir sind in dieser Debatte auf der 'bearishen' Seite des Konsenses. Das ist zum Teil auf die selbst verursachte finanzielle Verknappung infolge steigender Zinssätze und der Pläne zur quantitativen Straffung, aber auch auf die Daten zum 'Verbrauchervertrauen' zurückzuführen. Dieses zählt zu den makroökonomischen Faktoren, die wir verfolgen, da wir von seiner guten Vorhersagekraft überzeugt sind. Berichte über das Verbrauchervertrauen enthalten zeitnahe Daten, sind vor der Bekanntgabe der harten Wirtschaftsdaten verfügbar und unterliegen keinen Revisionen. Ein kürzlich veröffentlichter Bericht von BofA Merrill Lynch stimmt mit unserer Ansicht überein – er besagt, dass die Verbraucher über ein gutes Gefühl für den Ausblick für Einkommen, künftige Löhne und Arbeitslosigkeit verfügen.

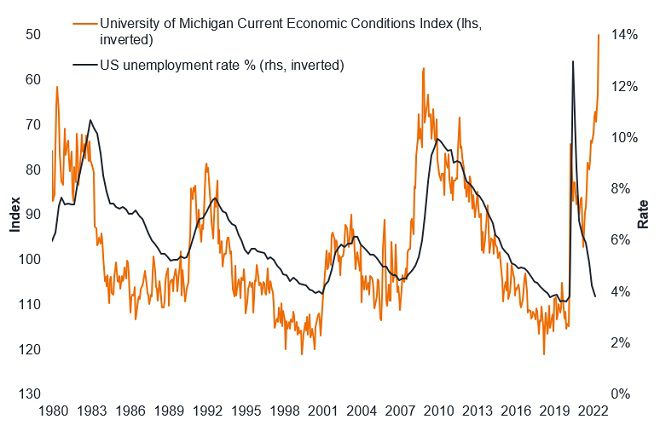

Die jüngsten Zahlen zum Verbrauchervertrauen zeigen weltweit einen Rückgang auf Werte, die mit einer Rezession in Verbindung gebracht werden. Abbildung 2 zeigt die Daten für die USA und macht eine interessante Entwicklung deutlich – das Verbrauchervertrauen hat sich vom Arbeitsmarkt abgekoppelt. Normalerweise sind die Verbraucher sehr zuversichtlich, wenn die Arbeitslosigkeit niedrig ist (und umgekehrt). Der Verbraucherstimmungsindex der Universität Michigan sinkt jedoch stetig. Zuletzt fiel er im Juni um 8,4 Punkte auf 50,0, was deutlich unter den früheren Konsenserwartungen liegt und dem niedrigsten Wert seit Beginn der Datenreihe im Jahr 1952 entspricht. Dies zeichnet ein düsteres Bild von der Stimmung der Haushalte, da die Auswirkungen der Inflation und der höheren Energiepreise das Vertrauen auf individueller Ebene beeinträchtigen.

Source: Bloomberg, Janus Henderson Investors, as at 30 June 2022.

Note: US unemployment rate data is quarterly, as at 31 March 2022.

Es scheint, dass die US-Notenbank auf den angespannten Arbeitsmarkt (niedrige Arbeitslosenquote) fixiert ist und meint, dass die US-Wirtschaft florieren kann, wenn sie die Zinssätze erhöht, während die US-Verbraucher das Gegenteil signalisieren und wahrscheinlich ihre Ausgaben kürzen werden, da das Realeinkommen (inflationsbereinigtes Einkommen) zählt und die Inflation ihr Einkommen schmälert. Dieses Datenmuster findet man auch in Europa und im Vereinigten Königreich.

Weitere Argumente für unsere 'bearishe' Haltung

Die restriktiveren Finanzierungsbedingungen sind überall zu spüren, und immer mehr Indikatoren deuten auf eine deutliche Verlangsamung des Wachstums hin. Das Vertrauen der Unternehmen war bis März stabil und brach dann nach der russischen Invasion der Ukraine zusammen. Die jüngste vierteljährliche Bankenumfrage für die Eurozone zeigte, dass die Banken die Bedingungen für die Kreditvergabe im März verschärften. Da Banken und Unternehmen gemeinsam reagieren, könnte sich dies zu einem Teufelskreis entwickeln.

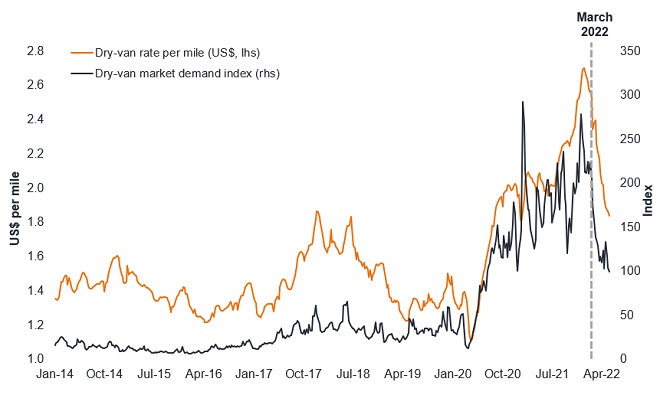

Die Daten zum Lkw-Transport in den USA – eine weitere zeitnahe Datenreihe – zeigen, dass einige der Logistikprobleme der letzten Jahre allmählich korrigiert werden, da die Transportpreise tendenziell sinken (Abbildung 3). Interessant in der Grafik ist der Nachfrageindex und dessen starker Rückgang im März. Ähnliche Rückgänge gab es auch in einigen anderen Verbrauchersektoren, z. B. beim Gebrauchtwagen- und Matratzenverkauf, was auf einen echten Stimmungsumschwung bei den Verbrauchern seit diesem Zeitpunkt hindeutet. Wichtig ist, dass dies in den USA geschieht, einer relativ starken, globalen Volkswirtschaft.

Quelle: Bloomberg, Janus Henderson Investors, wöchentliche Daten, Stand: 10. Juni 2022.

Auch bei den Einkaufsmanagerindizes (EMI) ist ein Abwärtstrend zu verzeichnen. Im April fielen die weltweiten Einkaufsmanagerindizes sowohl für das verarbeitende Gewerbe als auch für den Dienstleistungssektor, wobei Ersterer auf ein 20-Monats-Tief sank. Im Juni zeigten die EMI ebenfalls eine Verlangsamung an. In den USA ist die Wohnbautätigkeit rückläufig, und die negativen Auswirkungen der höheren Hypothekenzinsen beginnen gerade erst, sich bemerkbar zu machen. Die Baubeginne sind im Mai stark zurückgegangen und lagen deutlich unter den Erwartungen, und der Wohnungsmarktindex der National Association of Home Builders (NAHB) ist im sechsten Monat in Folge rückläufig.

Im Einzelhandelssektor machen die jüngsten Gewinnwarnungen einiger der größten US-Einzelhändler deutlich, wie viele Unternehmen im Laufe der Pandemie auf unhaltbare Weise zu viel verdient, zu viele Lagerbestände angelegt und zu viele Mitarbeiter eingestellt haben – die übermäßig hohen Bestände bei den großen Einzelhändlern in den USA haben sich in letzter Zeit angesichts der sinkenden Einzelhandelsumsätze noch verschlimmert. Wenn Unternehmen in Zeiten der Knappheit zu viel kaufen, werden die überschüssigen Bestände später zu einem Problem (und schließlich zu einer Wachstumsbremse), da die Bestände mit Rabatt verkauft werden müssen. Gute Beispiele dafür sind der jüngste große Ausverkauf bei Target (allgemeiner US-Einzelhändler) und der Stopp von Beschaffungsaufträgen bei Samsung (Elektronikunternehmen). Ein weiteres Zeichen dafür, wie schlimm die übermäßig hohen Lagerbestände geworden sind, ist, dass viele Geschäfte wie Gap, Walmart und Target Berichten zufolge die Idee erwägen, den Kunden die Kosten für unerwünschte Artikel zu erstatten, sie aber zu bitten, diese angesichts der damit verbundenen Kosten nicht zurückzusenden!

Angesichts der steigenden Öl- und Energiepreise nimmt die Wahrscheinlichkeit einer Rezession jetzt zu. Steigende Energiepreise sind wie eine Steuer auf das Wachstum. Sie führen nicht nur zu einer höheren Inflation, sondern auch zu einer Verlangsamung des allgemeinen Wirtschaftswachstums. Wenn ein größerer Teil des Haushaltsbudgets für Energie aufgewendet werden muss, ist eine entsprechende Anpassung bei den Ausgaben für andere Posten als Energie erforderlich, was letztlich zu einem Rückgang des Verbrauchs und der Nachfrage nach Gütern führt. Höhere Energiepreise können auch zu einer geringeren Produktivität und zu niedrigeren Investitionen beitragen. Obwohl der Faktor Energie in der europäischen Wirtschaft eine größere Rolle spielt als in den USA, da Europa infolge des Krieges in der Ukraine in besonderem Maße den höheren Erdgaspreisen ausgesetzt ist, erreichen auch die Ausgaben der US-Haushalte für Energie derzeit ein Niveau, das dem der beiden Ölschocks in den 70er Jahren nahe kommt.

Schließlich ist auch die Stärke des US-Dollars ein Grund zur Sorge. Die Währung wurde durch die klassische Flucht der Anleger in als sicher geltende Anlagen gestützt, die auf eine Kombination aus sich stark verschlechternden globalen Wachstumserwartungen, zunehmender Unsicherheit und höheren US-Zinsen zurückzuführen ist.

Vor diesem Hintergrund und angesichts der Tatsache, dass die Zinsen in den nächsten Jahren voraussichtlich erheblich steigen werden und in den Industrieländern eine geldpolitische Wende hin zu einer quantitativen Straffung erfolgen dürfte, während sich die Wirtschaft von Jahr zu Jahr verlangsamt, dürfte die Weltwirtschaft einen erheblichen Rückgang erleben.

Wie wird sich die Inflation entwickeln?

Angesichts der hohen Basisdaten im Jahr 2021 sollten die Inflationszahlen im Jahresvergleich von hier an grundsätzlich zurückgehen. Die eigentliche Frage ist, um wie viel, und werden sie auf einem unangenehmen Niveau bleiben?

Die Inflationstrends in Europa und im Vereinigten Königreich werden aufgrund ihrer Abhängigkeit von Öl und Gas wahrscheinlich von den Energiepreisen geprägt sein. Für die USA haben wir eine Szenarioanalyse durchgeführt, bei der wir die Hypothesen der Federal Reserve Bank of St. Louis zu den Auswirkungen unterschiedlicher Ölpreise auf das zukünftige Inflationsniveau zugrunde gelegt haben. Die Ergebnisse unserer unternehmensinternen Analyse zeigten, dass sich die Inflation bei einem sehr aggressiven Szenario (anhaltende Schocks und steigende Warenpreise) bis Februar 2023 in einer unangenehm hohen Spanne von 4,3 bis 4,8 % bewegen könnte – unabhängig vom Ölpreis. Wenn jedoch im Kerngüterzyklus ein Wendepunkt eintritt (da die Preise für Kerngüter sinken), kann die Inflation innerhalb weniger Jahre sehr schnell auf unter 2% zurückgehen.

Darüber hinaus ist der UBS-Ökonom Alan Detmeister, der im Herbst den Anstieg der US-Inflation im Jahr 2022 genau vorausgesagt hat, nun der Ansicht, dass die Kernverbraucherpreisinflation ihren Höhepunkt erreicht hat, die hohe Gesamtinflation aber wahrscheinlich noch eine Weile anhalten wird – Energiepreise sind historisch gesehen hartnäckig und gehen so schnell nicht zurück.

Wie wird es weitergehen?

Wir glauben, dass die Volkswirtschaften an einem wichtigen Wendepunkt stehen und dass sowohl das Wachstum als auch die Kerninflation ihren Höhepunkt erreicht haben könnten – insbesondere in den USA. Die Fed befindet sich in einer wenig beneidenswerten Situation. Sie hat zwar begonnen, die Zinsen anzuheben, um die galoppierende Inflation einzudämmen, doch die von ihr angekündigten umfassenderen und schnelleren Zinserhöhungen könnten die Wachstumsaussichten der Volkswirtschaft stark beeinträchtigen und die Nachfrage deutlich schwächen. In Anbetracht der Tatsache, dass sie außerdem plant, die Konjunkturmaßnahmen der Pandemie-Ära (durch quantitative Straffung) rückgängig zu machen, ist die Fed gefährlich nahe daran, vor dem Hintergrund einer sich bereits verlangsamenden Konjunktur die Finanzierungsbedingungen drastisch zu verschärfen. Die Zentralbanken in Europa und im Vereinigten Königreich sind ebenfalls bestrebt, die Inflation zu zähmen, wobei sie offenbar die Folgen der 'Nachfragezerstörung' in Kauf nehmen (eine Verlangsamung der Inflation wird zu einer geringeren Nachfrage führen, was wiederum das Wirtschaftswachstum dämpft).

In Anbetracht der aggressiven Haltung der Zentralbanken und der oben beschriebenen makroökonomischen Faktoren haben wir den Eindruck, dass wir wahrscheinlich auf einen steilen Abschwung zusteuern. Steigende Energiekosten, ein starker US-Dollar, eine sehr flache Renditekurve und eine Verlangsamung des Geldmengenwachstums sind alles Voraussetzungen für eine Rezession. Unserer Meinung nach ist eine harte Landung im Vereinigten Königreich und in Europa so gut wie sicher, während in den USA ein weniger starker Abschwung erwartet wird.

Die Aktienmärkte haben bereits begonnen, Rezessionen einzupreisen. Obwohl die Aktienkurse aufgrund der rückläufigen Kurs-Gewinn-Verhältnisse niedriger sind, wurden die Gewinnprognosen nur in begrenztem Umfang revidiert, und wir gehen davon aus, dass es in naher Zukunft zu mehreren Gewinnkorrekturen kommen wird. Dennoch scheinen die Rentenmärkte immer noch mit der Inflationsentwicklung beschäftigt zu sein – losgelöst vom Wachstum. Wir denken, dass sich dies bald ändern wird.

Da die Wachstumsaussichten zum dominierenden Faktor bei der Preisbildung für Anleihen werden, erwarten wir niedrigere Renditen (und höhere Kurse) für Staatsanleihen. Die Aussichten für Unternehmensanleihen sind weniger klar, und obwohl die Fundamentaldaten in diesem Segment des Marktes für festverzinsliche Wertpapiere immer noch positiv wirken, dürften sie gegen einen starken Abschwung nicht immun sein. Unserer Ansicht nach sind hochverzinsliche Unternehmensanleihen im Vergleich zu Investment-Grade-Anleihen weiterhin relativ teuer. Darüber hinaus sehen wir Europa angesichts der drohenden Energiekrise in diesem Winter im Vergleich zu den USA in einer schlechten Position.

Auch wenn wir nicht mit Sicherheit wissen können, wo die Inflation enden wird, so steht doch fest, dass höhere Zinssätze oder höhere Anleiherenditen unseren nach COVID-19 hoch verschuldeten Volkswirtschaften nicht zuträglich sind. Wir erwarten eine Art Kehrtwende der Fed, möglicherweise zum Zeitpunkt der Konferenz in Jackson Hole im August, da die Fed "eindeutige" Beweise für einen Rückgang der Inflation braucht.Zweifellos wird der Markt der Fed wie üblich voraus sein.

Unsere Schlussfolgerung lautet, dass eine Rezession unvermeidlich ist. Der Historiker Adam Tooze spricht von einer 'Polykrise' – einer Kombination von sieben oder mehr Stress-/makroökonomischen Faktoren in der Welt, zu denen unter anderem die Inflation, der Krieg in der Ukraine und höhere Lebensmittel- und Energiepreise zählen. Wir haben erst kürzlich einen außergewöhnlichen Boom-Bust-Zyklus erlebt, der durch COVID-19 ausgelöst wurde. Unserer Meinung nach wird es sich bei den Konjunkturzyklen in Zukunft häufiger um Boom-Bust-Zyklen handeln, da das Echo von COVID noch lange nachhallen wird – so wie das Echo von Lehman nach der globalen Finanzkrise.

Die nächsten Zyklen werden zwar kürzer und/oder heftiger sein, aber sie dürften den Anlegern wahrscheinlich auch gute Chancen eröffnen. Wir sind der Meinung, dass Anleihen, die den größten Teil dieses Jahres das Problem darstellten, schon bald zur Lösung werden könnten, was Möglichkeiten für die Vermögensallokation in festverzinslichen Wertpapieren eröffnet – insbesondere zur Erhöhung der Duration in den Portfolios.

Bearish: Ein Anleger, der die Märkte pessimistisch einschätzt und kurz- bis mittelfristig mit sinkenden Kursen rechnet.

Boom‑Bust: Ein Boom-Bust-Zyklus besteht in einer Reihe von Ereignissen, bei denen die Wirtschaftstätigkeit nach einem raschen Anstieg schnell wieder zurückgeht und sich dieser Prozess immer wieder wiederholt.

Flache Renditekurve: Eine normale Renditekurve (ein Diagramm, das die Renditen von Anleihen ähnlicher Qualität gegen ihre Laufzeiten zeigt) ist aufwärts geneigt, wobei die Renditen von Anleihen mit längeren Laufzeiten höher sind als die von kurzlaufenden Anleihen. Bei einer flachen Renditekurve verschwindet der Unterschied zwischen den Renditen langfristiger und kurzfristiger Anleihen fast völlig. Eine flache Renditekurve ist in der Regel ein Zeichen dafür, dass die makroökonomischen Aussichten den Anlegern Sorgen bereiten.

Front Loading: Bezieht sich in diesem Artikel auf stärkere Zinserhöhungen zu Beginn eines Zinserhöhungszyklus einer Zentralbank, gefolgt von geringeren Erhöhungen im weiteren Verlauf.

Restriktiv: ein aggressiver Ton. Wenn beispielsweise die US-Notenbank die Inflationsgefahr mit restriktiven Formulierungen beschreibt, ist in der Regel zu erwarten, dass sie striktere geldpolitische Maßnahmen ergreift. Das Gegenteil von expansiv.

Quantitative Straffung: Eine kontraktive Geldpolitik, die das Gegenteil der quantitativen Lockerung ist.

Kassapreis: Der Preis, der für die sofortige Abrechnung eines Zinssatzes, einer Ware, eines Wertpapiers oder einer Währung zugrunde gelegt wird. Transaktionen, die sofort abgerechnet werden, werden als Kassageschäfte oder Spot-Geschäfte bezeichnet, weil sie 'vor Ort' (on the spot) abgewickelt werden.

Rezession/Technische Rezession: Eine Rezession ist ein deutlicher Rückgang der Wirtschaftstätigkeit, der länger als ein paar Monate andauert. Eine technische Rezession liegt vor, wenn ein Land in zwei aufeinanderfolgenden Quartalen ein negatives Wachstum des realen BIP verzeichnet.

Weiche/harte Landung: Als weiche Landung bezeichnet man eine Verlangsamung des Wirtschaftswachstums, die eine Rezession vermeidet. Eine harte Landung bezeichnet eine stärkere Verlangsamung des Wirtschaftswachstums oder einen starken Abschwung nach einer Periode schnellen Wachstums.

Die vorstehenden Einschätzungen sind die des Autors zum Zeitpunkt der Veröffentlichung und können von den Ansichten anderer Personen/Teams bei Janus Henderson Investors abweichen. Die Bezugnahme auf einzelne Wertpapiere stellt keine Empfehlung zum Kauf, Verkauf oder Halten eines Wertpapiers, einer Anlagestrategie oder eines Marktsektors dar und sollten nicht als gewinnbringend angesehen werden. Janus Henderson Investors, die mit ihr verbundenen Berater oder ihre Mitarbeiter haben möglicherweise eine Position in den genannten Wertpapieren.

Die Wertentwicklung in der Vergangenheit ist kein zuverlässiger Indikator für die künftige Wertentwicklung. Alle Performance-Angaben beinhalten Erträge und Kapitalgewinne bzw. -verluste, aber keine wiederkehrenden Gebühren oder sonstigen Ausgaben des Fonds.

Der Wert einer Anlage und die Einkünfte aus ihr können steigen oder fallen. Es kann daher sein, dass Sie nicht die gesamte investierte Summe zurückerhalten.

Die Informationen in diesem Artikel stellen keine Anlageberatung dar.

Marketing-Anzeige.

WICHTIGE INFORMATIONEN

Bitte lesen Sie die folgenden wichtigen Informationen zu den Fonds im Zusammenhang mit diesem Artikel.

- Ein Emittent einer Anleihe (oder eines Geldmarktinstruments) kann möglicherweise nicht mehr in der Lage oder nicht mehr bereit sein, Zinsen zu zahlen oder Kapital an den Fonds zurückzuzahlen. Wenn dies geschieht oder der Markt dies für möglich hält, sinkt der Wert der Anleihe.

- Wenn die Zinssätze steigen (oder sinken), hat dies unterschiedliche Auswirkungen auf die Kurse verschiedener Wertpapiere. Insbesondere fallen die Anleihekurse im Allgemeinen, wenn die Zinsen steigen. Dieses Risiko ist allgemein umso höher, je länger die Laufzeit einer Anleiheinvestition ist.

- Der Fonds investiert in hochrentierliche Anleihen (ohne Investment-Grade-Rating), die zwar in der Regel höhere Zinssätze bieten als Investment-Grade-Anleihen, aber spekulativer und anfälliger für ungünstige Veränderungen der Marktbedingungen sind.

- Einige Anleihen (kündbare Anleihen) geben ihren Emittenten das Recht, Kapital vor dem Fälligkeitstermin zurückzuzahlen oder die Laufzeit zu verlängern. Emittenten können diese Rechte ausüben, wenn dies für sie vorteilhaft ist. Dies kann sich auf den Wert des Fonds auswirken.

- Wenn ein Fonds ein hohes Engagement in einem bestimmten Land oder in einer bestimmten Region hat, trägt er ein höheres Risiko als ein Fonds, der breiter diversifiziert ist.

- Der Fonds kann Derivate einsetzen, um sein Anlageziel zu erreichen. Dies kann zu einer „Hebelwirkung“ führen, die ein Anlageergebnis vergrößern kann, und die Gewinne oder Verluste des Fonds können höher sein als die Kosten des Derivats. Derivate bringen jedoch andere Risiken mit sich, insbesondere das Risiko, dass ein Kontrahent von Derivaten seinen vertraglichen Verpflichtungen möglicherweise nicht nachkommt.

- Wenn der Fonds oder eine währungsabgesicherte Anteilsklasse versucht, die Wechselkursschwankungen einer Währung gegenüber der Basiswährung des Fonds abzumildern, kann die Absicherungsstrategie selbst aufgrund von Unterschieden der kurzfristigen Zinssätze zwischen den Währungen einen positiven oder negativen Einfluss auf den Wert des Fonds haben.

- Wertpapiere innerhalb des Fonds können möglicherweise schwer zu bewerten oder zu einem gewünschten Zeitpunkt und Preis zu verkaufen sein, insbesondere unter extremen Marktbedingungen, wenn die Preise von Vermögenswerten möglicherweise sinken, was das Risiko von Anlageverlusten erhöht.

- Die laufenden Kosten können teilweise oder vollständig aus dem Kapital entnommen werden. Dadurch kann das Kapital aufgezehrt oder das Potenzial für Kapitalwachstum verringert werden.

- Der Wert von CoCo-Bonds (Contingent Convertible Bonds) kann drastisch fallen, wenn die Finanzkraft eines Emittenten nachlässt und ein vorher festgelegtes Auslöseereignis zur Umwandlung der Anleihen in Aktien des Emittenten bzw. der teilweisen oder vollständigen Herabschreibung der Anleihen führt.

- Der Fonds könnte Geld verlieren, wenn eine Gegenpartei, mit der er Handel treibt, ihren Zahlungsverpflichtungen gegenüber dem Fonds nicht nachkommen kann oder will, oder als Folge eines Unvermögens oder einer Verzögerung in den betrieblichen Abläufen oder des Unvermögens eines Dritten.