High yield ante la subida de tipos

Brent Olson y Tom Ross, gestores de carteras de crédito corporativo de nuestra plataforma High Yield Global, analizan cómo los factores que afectan al riesgo de crédito en el high yield podrían ayudar a equilibrar la presión al alza del riesgo de tipos de interés.

8 minutos de lectura

Aspectos destacados:

- Las subidas de los tipos de interés señalan no solo la inquietud por la inflación, sino también el reconocimiento por parte de los bancos centrales de la recuperación económica.

- Los fundamentos de crédito de los bonos <em>high yield</em> han mejorado, lo que ha posible que los diferenciales de crédito se estrechen y asuman parte de la presión al alza de los rendimientos.

- El <em>high yield</em> suele tener una duración baja (sensibilidad a los tipos de interés) y, aunque el comportamiento pasado no siempre sirve de guía, la clase ha superado normalmente a otras clases de activos de renta fija en periodos de inflación y subida de tipos.

La imagen que se utiliza habitualmente para representar el riesgo de los bonos es la de un sube y baja, el columpio que se encuentra en los parques infantiles en el que cuando un lado baja, el otro sube. Hace unas décadas, solían estar colocados sobre un suelo de hormigón; entonces los niños estaban hechos de una pasta más dura, por mucho que los recuerdos de rodillas y codos magullados atestigüen lo contrario. Actualmente, los planificadores urbanos son más atentos y la arena blanda o la goma amortiguan cualquier caída.

Asumir el impacto

Normalmente, el <em>sube y baja</em> se utiliza en el debate sobre los precios de los bonos: cuando los rendimientos de los bonos suben, los precios bajan y viceversa. Pero para los bonos corporativos <em>high yield</em> también es una imagen útil para dos de los riesgos clave a los que se enfrentan los bonos: el riesgo de tipos de interés y el riesgo de crédito. En un momento en que los bancos centrales están endureciendo el tono y subiendo o planteándose subir los tipos (aumento del riesgo de los tipos de interés), ¿puede la mejora de las condiciones corporativas (reducción del riesgo de crédito) amortiguar el impacto de la subida de tipos?

En primer lugar, es importante dejar claro que los bonos <em>high yield</em> suelen ser menos sensibles a las variaciones de los tipos de interés que los mercados de deuda pública y de bonos corporativos <em>investment grade</em>. Esto tiene un componente estructural; los inversores han estado tradicionalmente menos dispuestos a prestar a emisores de mayor riesgo durante largos periodos, por lo que los bonos <em>high yield</em> suelen tener vencimientos más cortos; al fin y al cabo, ¿por qué dar lugar a un riesgo de vencimiento adicional (esperar el reembolso de la inversión al valor nominal al vencimiento) cuando un inversor ya asume un mayor riesgo a nivel de crédito? Y en parte refleja los mayores rendimientos de los bonos <em>high yield</em>, que básicamente aceleran el ritmo de reembolso de la inversión de un inversor, sobre todo porque el valor real de los pagos de cupones disminuirá con el tiempo en un entorno inflacionista. Juntos, los vencimientos más cortos y los rendimientos más altos dan lugar a una menor duración (sensibilidad a los tipos de interés) media de los bonos <em>high yield</em> (véase el gráfico 1).

| Índice | Duración efectiva (años) |

|---|---|

| High yield europeo | 3,5 |

| High yield estadounidense | 4,2 |

| Investment grade europeo | 5,2 |

| Deuda pública de EE. UU. | 7,2 |

| Investment grade de EE. UU. | 8,0 |

| Deuda pública europea | 8,5 |

Fuente: Bloomberg, a 27 de enero de 2021, índices utilizados en orden descendente: ICE BofA Euro High Yield, ICE BofA US High Yield, ICE BofA Euro Corporate, ICE BofA US Treasury, ICE BofA US Corporate, ICE BofA European Union Government.

As a refresher, an effective duration of 3.5 years means that if there were to be a change in yield of 100 basis points, or 1%, then the bond’s price would be expected to change by 3.5%. Remember, when bond yields rise, bond prices fall and vice versa, so in a rising rate environment, a lower duration can be advantageous.

La alta inflación es una preocupación evidente para los bancos centrales y está motivando sus decisiones de subir los tipos de interés, pero también hay pruebas de la recuperación de las economías, que ya no requieren apoyo de emergencia. Los mercados laborales muestran una gran pujanza, los beneficios aumentan y las cadenas de suministro empiezan a recuperarse. Los mercados de activos tienden a predecir el futuro y los mercados de bonos <em>high yield</em> llevan tiempo registrando esta mejora. Los diferenciales de crédito (el rendimiento adicional sobre la deuda pública con un vencimiento similar) se han reducido considerablemente desde sus máximos registrados en los momentos de mayor temor sobre la pandemia de covid-19, pero siguen ofreciendo margen para una mayor reducción (véase el gráfico 2).

| Índice | Actual (enero de 2022) | Mínimo de los últimos 5 años | Mínimo de los últimos 20 años |

|---|---|---|---|

| Europa BB | 278 | 184 | 116 |

| Europa B | 479 | 291 | 200 |

| Europa CCC | 714 | 563 | 322 |

| EE. UU. BB | 252 | 186 | 165 |

| EE. UU. B | 380 | 323 | 236 |

| EE. UU. CCC | 712 | 576 | 414 |

Fuente: Refinitiv Datastream, ICE BofA Euro High Yield, ICE BofA US High Yield, índices de calificación de los componentes. Govt OAS = diferencial ajustado a opciones con respecto a deuda pública. Actual a 27 de enero de 2022. Un punto básico (p.b.) equivale a 1/100 de un punto porcentual. 1 pb = 0,01%, 100 pb = 1%, del 27 de enero de 2002 al 27 de enero de 2022.

Lógicamente, somos conscientes de que el mercado <em>high yield</em> está a merced de los acontecimientos. De momento, dado el aumento de la aversión al riesgo debido a la geopolítica y a la política de los bancos centrales, la reducción de los diferenciales se enfrenta a un obstáculo. Los bancos centrales se han visto sorprendidos por una inflación más alta y persistente de lo que esperaban. Al haber podido ser lentos a la hora actuar, ahora pueden sentirse presionados para que se vea que están haciendo algo. En el caso concreto de la Reserva Federal estadounidense, tras dar un giro tan brusco en el cuarto trimestre de 2021, es poco probable que modere su nuevo tono duro en los próximos meses, a no ser que haya señales evidentes de continuación de los datos económicos o la inflación. Esto podría dar lugar a unos meses de inestabilidad en los mercados, aunque esto no tiene por qué ser malo para un inversor activo, ya que puede generar oportunidades.

Fundamentos sólidos

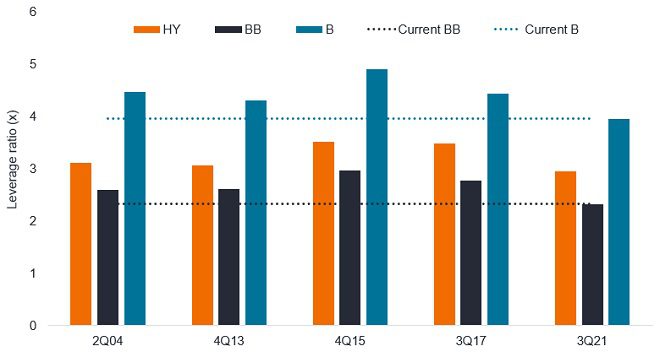

La pandemia fue un golpe que obligó a muchos emisores a recurrir a los mercados de capitales en busca de financiación, pero los fundamentos de crédito subyacentes de los emisores de <em>high yield</em> han mejorado sustancialmente desde entonces. El ratio de apalancamiento ―la deuda total dividida entre los beneficios antes de intereses, impuestos, depreciaciones y amortizaciones (ebitda)― se disparó inicialmente, al aumentar los préstamos y caer los beneficios. Esta dinámica se ha dado la vuelta ahora, ya que las empresas están pagando la deuda y los beneficios van en aumento. El apalancamiento neto (la deuda total menos efectivo y equivalentes a efectivo del balance) también ha disminuido, ya que el efectivo de emergencia originalmente destinado a cubrir los costes del déficit de ingresos se ha convertido en efectivo de precaución. La mejora ha sido tal que Morgan Stanley señaló que el apalancamiento del <em>high yield</em> en EE. UU. nunca ha sido más bajo al inicio en un ciclo de endurecimiento monetario en las últimas dos décadas (véase el gráfico 3)

Gráfico 3. El apalancamiento neto del estadounidense nunca ha sido tan bajo al inicio de un ciclo de endurecimiento monetario reciente

Fuente: Morgan Stanley Research, Bloomberg, S&P Capital IQ, 2004 = subida de tipos, 4T13 = taper, 4T15 = subida de tipos, 3T17 = endurecimiento cuantitativo, 21 de enero de 2022.

Dada la mejora de los beneficios y los bajos costes de financiación, el ratio de cobertura de intereses (ebitda/gastos totales de intereses) sigue rozando máximos, por lo que prevemos que la mayoría de las empresas estarán en muy buenas condiciones para pagar su deuda, incluso cuando los tipos de interés suban. En término medio, la cobertura de intereses de las empresas high yield estadounidenses es de 4,9 veces (0,8 más que un año antes).2 Además, muchos emisores high yield han refinanciado su deuda para asegurarse tipos bajos. Aunque se espera que la oferta de nueva deuda siga siendo elevada este año, creemos que sea menor que la del año pasado, en un momento en que probablemente continuará la demanda de rendimientos, por lo que las perspectivas técnicas parecen favorables.

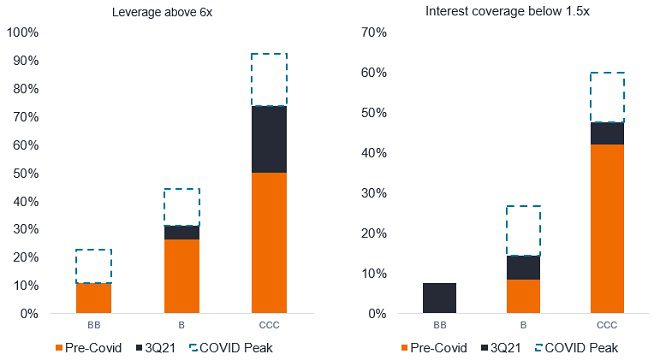

No todo es de color de rosa. Las medias de los índices pueden camuflar los problemas subyacentes, por lo que sigue siendo clave evaluar los fundamentos del crédito. Las tensiones continúan centradas en los créditos de menor calidad (véase el gráfico 4). Los niveles de apalancamiento en gran parte del mercado más allá de la calificación CCC han vuelto a los niveles anteriores a la COVID-19, pero los niveles de cobertura de intereses van a la zaga de la mejora de los niveles de apalancamiento.

Figure 4: Stress remains concentrated in lower quality credits (US high yield)

Percentage of overall index exhibiting high leverage or low interest coverage:

Fuente: Morgan Stanley Research, Bloomberg, S&P Capital IQ, al tercer trimestre de 2021, 21 de enero de 2022.

Esto coincide con nuestra opinión de que los bonos con calificación BB pueden ser el segmento high yield que ofrece los mejores rendimientos ajustados al riesgo, no solo por sus fundamentos de crédito más sólidos, sino porque es probable que esa calificación siga siendo popular entre los inversores investment grade que buscan un rendimiento adicional, además de ser una fuente de estrellas ascendentes, es decir, emisores que pasar a ser investment grade.

¿Es mala la inflación?

Con su mandato de mantener la estabilidad de los precios, los bancos centrales están respondiendo a la inflación con una política monetaria más estricta, pero la inflación no tiene por qué ser negativa para los inversores. Las fuentes de inflación son importantes. El universo high yield ha tenido históricamente una importante ponderación en los emisores de materiales y energía, por lo que, a la larga, el aumento de los precios de las materias primas puede ayudar al flujo de caja de estas empresas. Lógicamente, habrá sectores del mercado para los que el aumento de los costes de los insumos sea mayor que su capacidad de repercutir dichos costes, por lo que es importante buscar empresas con capacidad de fijación de precios.

Históricamente, entre las principales clases de activos de renta fija, el high yield ha demostrado ser una buena inversión en un entorno inflacionista (véase el gráfico 5). Sin embargo, es probable que cada episodio de inflación sea diferente, por lo que los inversores no deben confiar en que las tendencias pasadas se van a repetir.

| Periodo de aumento de la inflación de mínimo a máximo | % mínimo de inflación | % máximo de inflación | % de rentabilidad del high yield | % de rentabilidad del investment grade | % de rentabilidad de los bonos del Tesoro de EE. UU. |

|---|---|---|---|---|---|

| 31/05/1994 – 31/12/1996 | 2,29 | 3,32 | 37,1 | 26,9 | 22,2 |

| 31/03/1998 – 30/06/2000 | 1,38 | 3,73 | 1,5 | 7,3 | 11,4 |

| 30/06/2002 – 31/03/2003 | 1,07 | 3,02 | 11,1 | 10,8 | 8,8 |

| 28/02/2004 – 30/06/2006 | 1,69 | 4,32 | 15,7 | 3,6 | 3,0 |

| 31/08/2007 – 31/08/2008 | 1,97 | 5,37 | -1,4 | 1,5 | 8,6 |

| 31/10/2009 – 30/09/2011 | -0,18 | 3,87 | 18,0 | 16,1 | 13,7 |

| 30/09/2015 – 31/07/2018 | -0,04 | 2,95 | 25,0 | 9,5 | 1,0 |

| 31/05/2020 – 31/12/2021 | 0,12 | 7,04 | 18,6 | 5,8 | -3,0 |

Fuente: Refinitiv Datastream, Janus Henderson Investors, del 31 de diciembre de 1993 al 31 de diciembre de 2021, tasa de inflación anual del índice US All Urban Consumer Price, rentabilidad total en USD de los índices ICE BofA US High Yield Index, ICE BofA US Corporate e ICE BofA US Treasury. El sombreado verde indica los mejores resultados.

La moraleja del cuento

En definitiva, no existe una respuesta de manual sobre cómo responderán las economías al dejar atrás la pandemia ni sobre si los bancos centrales están evaluando correctamente las perspectivas de inflación actuales. Un posible riesgo es que si la política monetaria se endurece demasiado, podría provocar una recesión. Lo que está claro es un cambio de ánimo entre los responsables de los bancos centrales ahora que el apoyo de emergencia que ha marcado los dos últimos años llega a su fin.

Volviendo a nuestra metáfora inicial, la retirada de la liquidez no implica que los responsables de los bancos centrales vayan a sustituir por hormigón el suelo de goma del sube y baja, pero los inversores deberán tener más cuidado. Las caídas podrían ser más dolorosas, como demuestra la volatilidad de los mercados en enero de 2022, tanto en la renta variable como en la renta fija. En el caso del high yield, nos tranquiliza el hecho de que las subidas de tipos también indican una mayor confianza en la capacidad de la economía para valerse por sí misma. Creemos que la disminución del riesgo de crédito entre determinados emisores de bonos high yield podría ayudar a compensar parte de la presión del aumento de los rendimientos de la deuda pública.

1Fuente: S&P Global Ratings, Perspectivas de crédito global 2022. Diciembre de 2021. Los pronósticos son estimaciones y no están garantizados.

2Fuente: Morgan Stanley, ratio de cobertura de intereses en deuda high yield estadounidense a 3T 2021, 21 de enero de 2021.

Riesgo de crédito: riesgo de que un deudor incumpla sus obligaciones contractuales con los inversores, al no realizar los pagos de la deuda requeridos. Todo lo que mejore las condiciones de una empresa puede contribuir a reducir el riesgo de crédito.

Bonos corporativos: valor de deuda emitido por una empresa. Los bonos ofrecen una rentabilidad a los inversores mediante pagos periódicos y la eventual devolución del dinero original invertido en la emisión.

Diferencial de crédito: el rendimiento adicional (normalmente expresado en puntos básicos) de un bono corporativo (o índice de bonos) sobre un bono gubernamental equivalente.

Impago: El incumplimiento por un deudor (como un emisor de bonos) de su obligación de pagar intereses o reembolsar la cantidad original prestada a su vencimiento. La tasa de impagos mide los impagos durante un periodo determinado como porcentaje de la deuda emitida originalmente.

Duro: describe a los responsables de los bancos centrales favorables a una política monetaria más estricta (como unos tipos de interés más altos) para mantener la inflación bajo control.

High yield: bono con una calificación crediticia más baja que un bono investment grade. A veces se le denomina bono sub-investment grade. Estos bonos conllevan un mayor riesgo de que el emisor incurra en impago, por lo que normalmente se emiten con un cupón más alto para compensar el riesgo adicional.

Inflación: tasa de variación anual de los precios, normalmente expresada como porcentaje.

Riesgo de tipo de interés: riesgo que puede suponer para los inversores de renta fija la fluctuación de los tipos de interés. Cuando los tipos de interés suben, los rendimientos de los bonos de tipo fijo se vuelven relativamente menos atractivos, por lo que los precios de los bonos disminuyen.

Investment grade: bono emitido normalmente por gobiernos o empresas de los que se considera que tienen un riesgo relativamente bajo de impago de su deuda. La mayor calidad de estos bonos se refleja en su mayor calificación de crédito.

Apalancamiento: el nivel de deuda de una empresa.

Política monetaria: políticas de un banco central para tratar de influir en el nivel de inflación y crecimiento de una economía. Incluye el control de las tasas de interés y la oferta monetaria.

Calificación/rating de crédito: puntuación otorgada a un prestatario según su solvencia. Puede aplicarse a un gobierno o empresa, o a una de sus deudas u obligaciones financieras específicas. Las entidades que emiten bonos investment grade tendrían normalmente una mayor calificación crediticia que las que emiten bonos high yield. La calificación suele ser otorgada por las agencias de calificación de crédito, como S&P Global Ratings; dentro de los bonos high yield, por ejemplo, un bono con calificación BB se considera de mayor calidad que un bono con calificación B, que se considera de mayor calidad que un bono con calificación CCC o inferior.

Taper: la reducción del ritmo del programa de compra de bonos (expansión cuantitativa) de un banco central. Se habla de endurecimiento cuantitativo cuando el banco central reduce activamente el tamaño de sus posiciones de bonos.

Volatilidad: el ritmo y la medida en que sube o baja el precio de una cartera, un título o un índice de mercado.

Rentabilidad: el nivel de ingresos de un valor, expresado normalmente como tipo porcentual. Para un bono, por calcula dividiendo el cupón pagado entre el precio actual del bono.

Estas son las opiniones del autor en el momento de la publicación y pueden diferir de las opiniones de otras personas/equipos de Janus Henderson Investors. Las referencias realizadas a valores concretos no constituyen una recomendación para comprar, vender o mantener ningún valor, estrategia de inversión o sector del mercado, y no deben considerarse rentables. Janus Henderson Investors, su asesor afiliado o sus empleados pueden tener una posición en los valores mencionados.

La rentabilidad histórica no predice las rentabilidades futuras. Todas las cifras de rentabilidad incluyen tanto los aumentos de las rentas como las plusvalías y las pérdidas, pero no refleja las comisiones actuales ni otros gastos del fondo.

La información contenida en el presente artículo no constituye una recomendación de inversion.

Comunicación Publicitaria.

Información importante

Le recomendamos que lea la siguiente información acerca de los fondos relacionados con el presente artículo.

- Un emisor de un bono (o instrumento del mercado monetario) puede verse imposibilitado o no estar dispuesto a pagar intereses o reembolsar capital al Fondo. Si esto sucede o el mercado percibe que esto puede suceder, el valor del bono caerá.

- Cuando los tipos de interés aumentan (o descienden), los precios de valores diferentes pueden verse afectados de manera diferente. En particular, los valores de bonos suelen descender cuando los tipos de interés aumentan. Este riesgo suele ser mayor cuanto mayor sea el vencimiento de una inversión en bonos.

- El Fondo invierte en bonos de alto rendimiento (sin grado de inversión) y, si bien éstos suelen ofrecer tipos de interés más altos que los bonos de grado de inversión, son más especulativos y más sensibles a los cambios adversos en las condiciones del mercado.

- Si un Fondo tiene una gran exposición a un país o una región geográfica en concreto, lleva un nivel más alto de riesgo que un fondo que está mucho más diversificado.

- El Fondo podrá utilizar derivados con el fin de alcanzar su objetivo de inversión. Esto puede resultar en un "apalancamiento", que puede magnificar el resultado de una inversión y las ganancias o pérdidas para el Fondo pueden ser mayores que el coste del derivado. Los derivados también conllevan otros riesgos, en particular, que la contraparte de un derivado no pueda cumplir con sus obligaciones contractuales.

- Cuando el Fondo, o una clase de acciones/participaciones con cobertura, trata de mitigar los movimientos del tipo de cambio de una divisa en relación con la divisa base, la propia estrategia de cobertura puede tener un impacto positivo o negativo en el valor del Fondo debido a las diferencias en los tipos de interés a corto plazo entre las divisas.

- Los valores del Fondo podrían resultar difíciles de valorar o de vender en el momento y al precio deseados, especialmente en condiciones de mercado extremas, cuando los precios de los activos pueden estar bajando, lo que aumenta el riesgo de pérdidas en las inversiones.

- El Fondo puede incurrir en un mayor nivel de costes de transacción como resultado de la inversión en mercados menos activos o menos desarrollados en comparación con un fondo que invierte en mercados más activos/desarrollados.

- Una parte o la totalidad de los gastos en curso del Fondo se pueden tomar del capital, lo que puede debilitar el capital o reducir el potencial de crecimiento de capital.

- El Fondo podría perder dinero si una contraparte con la que negocia el Fondo no está dispuesto o no es capaz de cumplir sus obligaciones, o como resultado de un fallo o retraso en los procesos operativos o del fallo de un proveedor externo.

- Además de los ingresos, esta clase de acciones podrá distribuir las ganancias de capital realizadas y no realizadas y el capital original invertido. Los honorarios, cargos y gastos también se deducen del capital. Ambos factores pueden dar lugar a una erosión del capital y a una reducción del potencial de crecimiento de capital. Los inversores también deben tener en cuenta que las distribuciones de esta naturaleza pueden ser tratadas (y gravadas) como ingresos dependiendo de la legislación fiscal local.

Specific risks

- Un emisor de un bono (o instrumento del mercado monetario) puede verse imposibilitado o no estar dispuesto a pagar intereses o reembolsar capital al Fondo. Si esto sucede o el mercado percibe que esto puede suceder, el valor del bono caerá.

- Cuando los tipos de interés aumentan (o descienden), los precios de valores diferentes pueden verse afectados de manera diferente. En particular, los valores de bonos suelen descender cuando los tipos de interés aumentan. Este riesgo suele ser mayor cuanto mayor sea el vencimiento de una inversión en bonos.

- El Fondo invierte en bonos de alto rendimiento (sin grado de inversión) y, si bien éstos suelen ofrecer tipos de interés más altos que los bonos de grado de inversión, son más especulativos y más sensibles a los cambios adversos en las condiciones del mercado.

- Algunos bonos (bonos rescatables) otorgan a los emisores el derecho a la amortización del capital antes de la fecha de vencimiento o a la prórroga del vencimiento. Los emisores podrán ejercer tales derechos cuando redunden en su beneficio y, como consecuencia, el valor del fondo puede verse afectado.

- Si un Fondo tiene una gran exposición a un país o una región geográfica en concreto, lleva un nivel más alto de riesgo que un fondo que está mucho más diversificado.

- El Fondo podrá utilizar derivados con el fin de alcanzar su objetivo de inversión. Esto puede resultar en un "apalancamiento", que puede magnificar el resultado de una inversión y las ganancias o pérdidas para el Fondo pueden ser mayores que el coste del derivado. Los derivados también conllevan otros riesgos, en particular, que la contraparte de un derivado no pueda cumplir con sus obligaciones contractuales.

- Si el Fondo mantiene activos en divisas distintas de la divisa base del Fondo o si usted invierte en una clase de acciones/ participaciones de una divisa diferente a la del Fondo (a menos que esté "cubierto"), el valor de su inversión puede verse afectado por las variaciones de los tipos de cambio.

- Cuando el Fondo, o una clase de acciones/participaciones con cobertura, trata de mitigar los movimientos del tipo de cambio de una divisa en relación con la divisa base, la propia estrategia de cobertura puede tener un impacto positivo o negativo en el valor del Fondo debido a las diferencias en los tipos de interés a corto plazo entre las divisas.

- Los valores del Fondo podrían resultar difíciles de valorar o de vender en el momento y al precio deseados, especialmente en condiciones de mercado extremas, cuando los precios de los activos pueden estar bajando, lo que aumenta el riesgo de pérdidas en las inversiones.

- Una parte o la totalidad de los gastos en curso del Fondo se pueden tomar del capital, lo que puede debilitar el capital o reducir el potencial de crecimiento de capital.

- Los CoCos (Bonons Convertibles Contingentes) pueden caer bruscamente en valor si la cualidad financiera de un emisor se debilita y un evento desencadenante predeterminado hace que los bonos se conviertan en acciones del emisor o que se amorticen parcial o totalmente.

- El Fondo podría perder dinero si una contraparte con la que negocia el Fondo no está dispuesto o no es capaz de cumplir sus obligaciones, o como resultado de un fallo o retraso en los procesos operativos o del fallo de un proveedor externo.

Specific risks

- Un emisor de un bono (o instrumento del mercado monetario) puede verse imposibilitado o no estar dispuesto a pagar intereses o reembolsar capital al Fondo. Si esto sucede o el mercado percibe que esto puede suceder, el valor del bono caerá. Los bonos de alto rendimiento (sin grado de inversión) son más especulativos y más sensibles a los cambios adversos en las condiciones del mercado.

- Cuando los tipos de interés aumentan (o descienden), los precios de valores diferentes pueden verse afectados de manera diferente. En particular, los valores de bonos suelen descender cuando los tipos de interés aumentan. Este riesgo suele ser mayor cuanto mayor sea el vencimiento de una inversión en bonos.

- Algunos bonos (bonos rescatables) otorgan a los emisores el derecho a la amortización del capital antes de la fecha de vencimiento o a la prórroga del vencimiento. Los emisores podrán ejercer tales derechos cuando redunden en su beneficio y, como consecuencia, el valor del fondo puede verse afectado.

- Los mercados emergentes exponen al Fondo a una mayor volatilidad y a un mayor riesgo de pérdida que los mercados desarrollados; son susceptibles a eventos políticos y económicos adversos, y pueden estar menos regulados con procedimientos de custodia y liquidación poco sólidos.

- El Fondo podrá utilizar derivados con el fin de alcanzar su objetivo de inversión. Esto puede resultar en un "apalancamiento", que puede magnificar el resultado de una inversión y las ganancias o pérdidas para el Fondo pueden ser mayores que el coste del derivado. Los derivados también conllevan otros riesgos, en particular, que la contraparte de un derivado no pueda cumplir con sus obligaciones contractuales.

- Cuando el Fondo, o una clase de acciones/participaciones con cobertura, trata de mitigar los movimientos del tipo de cambio de una divisa en relación con la divisa base, la propia estrategia de cobertura puede tener un impacto positivo o negativo en el valor del Fondo debido a las diferencias en los tipos de interés a corto plazo entre las divisas.

- Los valores del Fondo podrían resultar difíciles de valorar o de vender en el momento y al precio deseados, especialmente en condiciones de mercado extremas, cuando los precios de los activos pueden estar bajando, lo que aumenta el riesgo de pérdidas en las inversiones.

- El Fondo puede incurrir en un mayor nivel de costes de transacción como resultado de la inversión en mercados menos activos o menos desarrollados en comparación con un fondo que invierte en mercados más activos/desarrollados.

- Una parte o la totalidad de los gastos en curso del Fondo se pueden tomar del capital, lo que puede debilitar el capital o reducir el potencial de crecimiento de capital.

- Los CoCos (Bonons Convertibles Contingentes) pueden caer bruscamente en valor si la cualidad financiera de un emisor se debilita y un evento desencadenante predeterminado hace que los bonos se conviertan en acciones del emisor o que se amorticen parcial o totalmente.

- El Fondo podría perder dinero si una contraparte con la que negocia el Fondo no está dispuesto o no es capaz de cumplir sus obligaciones, o como resultado de un fallo o retraso en los procesos operativos o del fallo de un proveedor externo.

- Además de los ingresos, esta clase de acciones podrá distribuir las ganancias de capital realizadas y no realizadas y el capital original invertido. Los honorarios, cargos y gastos también se deducen del capital. Ambos factores pueden dar lugar a una erosión del capital y a una reducción del potencial de crecimiento de capital. Los inversores también deben tener en cuenta que las distribuciones de esta naturaleza pueden ser tratadas (y gravadas) como ingresos dependiendo de la legislación fiscal local.