Ritorno alle basi con una duration intermedia

Il team Portfolio Construction & Strategy riflette sul doloroso calo dell'anno scorso nei mercati obbligazionari e spiega perché, dopo che gli investitori si sono saggiamente spostati verso la parte corta della curva dei rendimenti, le obbligazioni a duration intermedia possono ora essere più interessanti.

3 minuti di lettura

This article is part of the latest Trends and Opportunities report, which outlines key themes for the next stage of this market cycle and their nuanced implications across global asset classes.

Gli asset a più lunga duration rappresentano una migliore protezione in contesti di risk-off e possono fungere da diversificazione rispetto a un'esposizione verso asset a breve scadenza.

Recap 2022

- Il reddito fisso sensibile alla duration ha generato il peggior drawdown della storia recente, a causa dei timori di un'inflazione in crescita. Per il secondo anno consecutivo, le obbligazioni core hanno rappresentato un detrattore per il portafoglio 60/40.

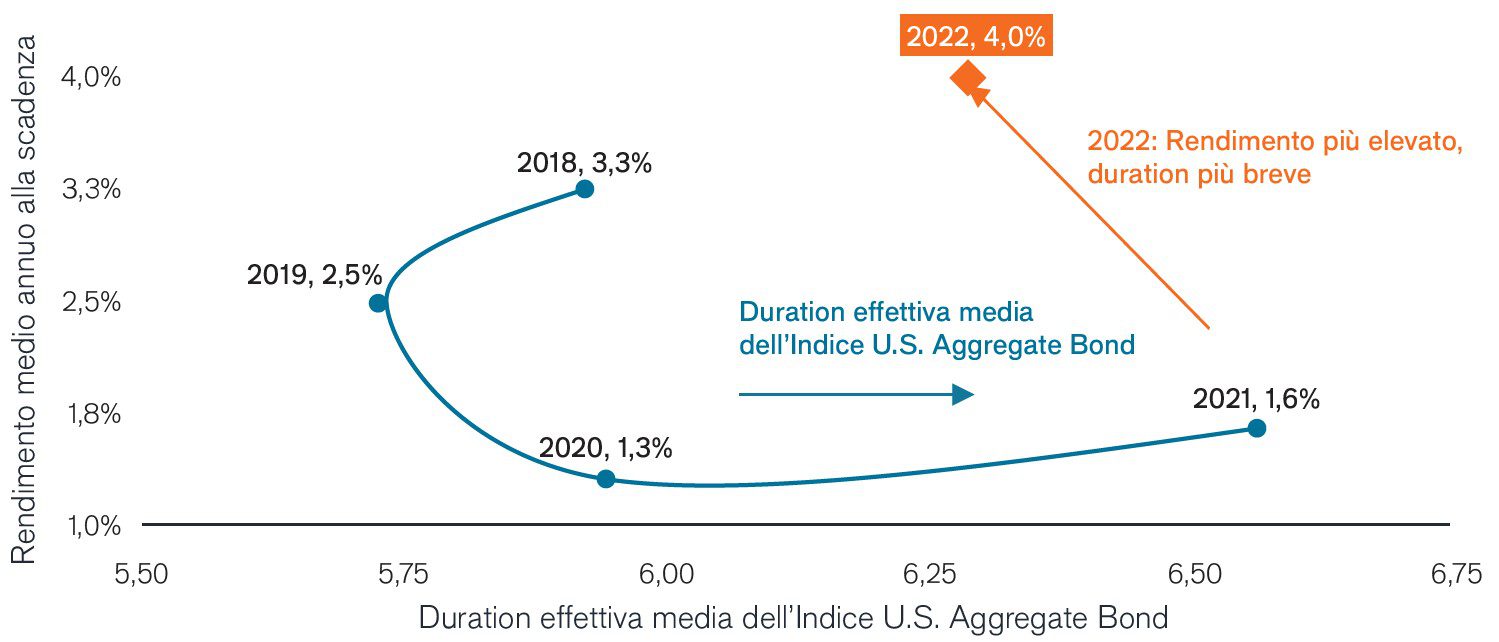

- Questo riprezzamento senza precedenti, sebbene doloroso, ha portato a un trade-off rendimento/durata molto più favorevole per le obbligazioni intermedie.

- Verso la seconda metà del 2022, la duration intermedia ha iniziato a mostrare periodi di rendimento impressionante, mentre il mercato rifletteva sull'impatto della pausa del ciclo di rialzo dei tassi della Federal Reserve (Fed) per valutare la gravità di un potenziale rallentamento economico.

Il trade-off tra rendimento e duration è più favorevole

Fonte: Morningstar: Morningstar, al 31 dicembre 2022.

Prospettive

- All'inizio del nuovo anno, molti investitori si concentrano su come ottenere rendimenti positivi durante quello che potrebbe essere un continuo ribasso del mercato.

- Storicamente, la duration ha fornito una protezione quando i rendimenti azionari si sono contratti, anche durante il forte ribasso del COVID all'inizio del 2020, quando i Treasury statunitensi hanno reso il 5,3% nonostante il rendimento a 10 anni sia partito da 232 punti base (bps) in meno rispetto a dove si trova oggi.

- L'inflazione persistente ha fatto sì che i rendimenti restassero elevati e si dissociassero dalla traiettoria di crescita in calo. Se l'inflazione dovesse continuare la sua tendenza al ribasso, riteniamo che i tassi si riprenderanno insieme alla crescita, determinando un contesto interessante per le obbligazioni core.

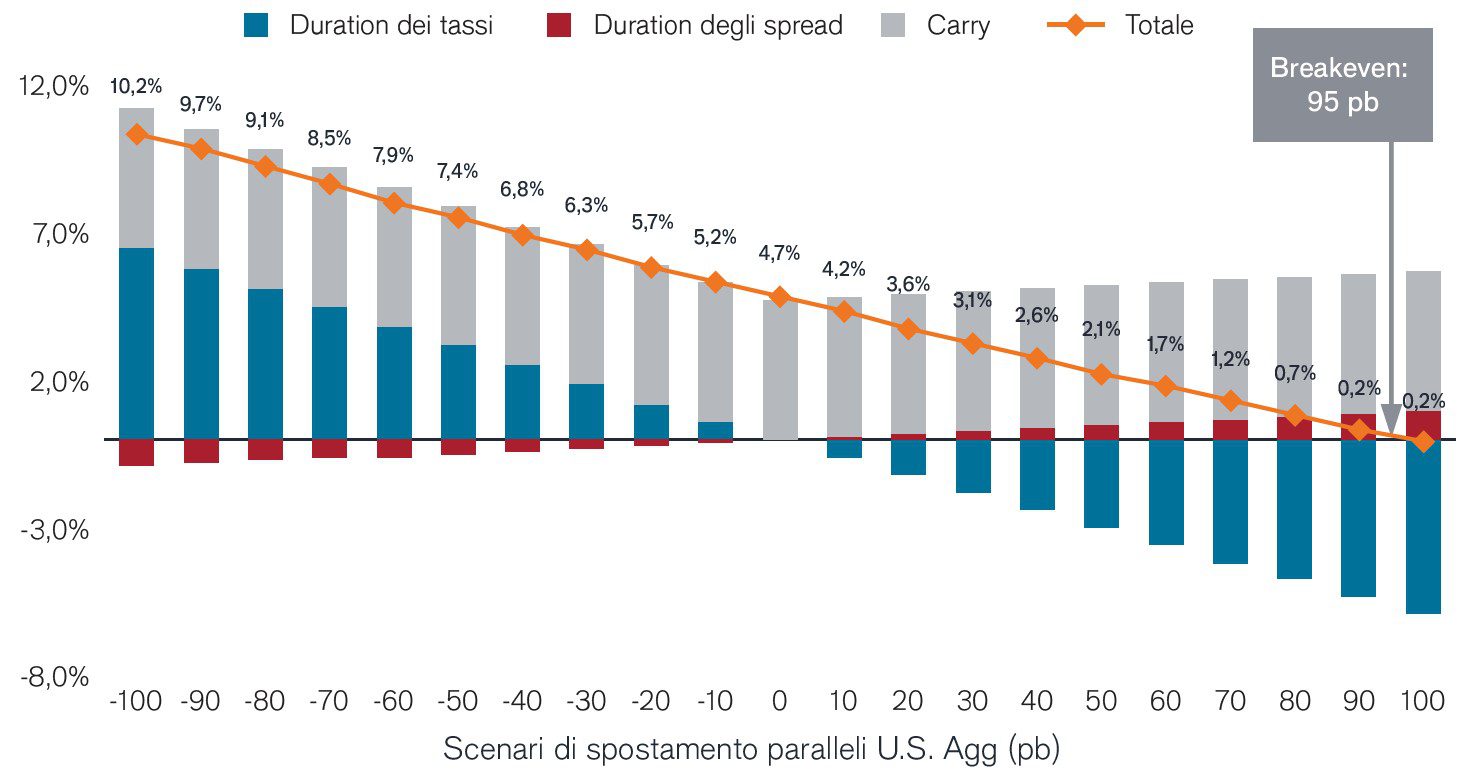

I tassi di break-even si sono azzerati molto di più

Fonte: Janus Henderson, ipotizzando un periodo di investimento di 1 anno, al 31 dicembre 2022.

La prospettiva in chiave PCS

- Nel nostro database globale proprietario di portafogli di professionisti finanziari, le allocazioni alle obbligazioni a media duration sono diminuite del 36% rispetto all'anno precedente, in quanto gli investitori si sono spostati in modo intelligente verso la parte più corta della curva dei rendimenti per aiutare a isolare i loro portafogli dagli aumenti dei tassi.

- Le perdite storiche di quest'anno nella duration intermedia rendono interessante il profilo di rendimento attuale, che può contribuire a fornire un cuscinetto contro la potenziale volatilità futura dei tassi.

- In un contesto di rallentamento della crescita, la duration offre anche ampie opportunità di rivalutazione del capitale, nel caso in cui i tassi si abbassino.

- Gli asset a più lunga durata sono storicamente una migliore protezione in contesti di risk-off e possono fungere da diversificazione rispetto a un'esposizione verso asset a breve scadenza. Di conseguenza, riteniamo che ora sia opportuno tornare alle basi del reddito fisso core con una duration intermedia.

Rendimento del Tesoro a 10 anni è il tasso d'interesse delle obbligazioni del Tesoro degli Stati Uniti che matureranno a 10 anni dalla data di acquisto.

Una curva dei rendimenti traccia i rendimenti (tassi d'interesse) di obbligazioni di pari qualità creditizia ma con date di scadenza diverse. Le obbligazioni con scadenze più lunghe offrono generalmente rendimenti più elevati.

Un punto base (pb) equivale a 1/100 di punto percentuale.1 pb = 0,01%, 100 pb = 1%.

L'indice Bloomberg U.S. Aggregate Bond misura il mercato delle obbligazioni imponibili investment grade a tasso fisso denominate in USD.

La duration è una misura della sensibilità del prezzo di un'obbligazione a variazioni dei tassi d'interesse. Quanto più lunga è la duration di un'obbligazione, tanto maggiore è la sua sensibilità a variazioni dei tassi d'interesse, e viceversa.

La volatilità misura il rischio utilizzando la dispersione dei rendimenti per un determinato investimento.

Il cuscino di rendimento, definito come il rendimento di un titolo diviso per la durata, è un approccio comune che considera i rendimenti obbligazionari come un cuscino che protegge gli investitori obbligazionari dai potenziali effetti negativi del rischio di durata. Il cuscino di rendimento aiuta potenzialmente a mitigare le perdite derivanti dal calo dei prezzi delle obbligazioni, se i rendimenti dovessero aumentare.

INFORMAZIONI IMPORTANTI

I titoli a reddito fisso sono soggetti al rischio di tasso di interesse, di inflazione, di credito e di default. Il mercato obbligazionario è volatile. Con l'aumento dei tassi di interesse, i prezzi delle obbligazioni di solito diminuiscono, e viceversa. Il rendimento del capitale non è garantito e i prezzi possono diminuire se un emittente non effettua pagamenti puntuali o se la sua solidità creditizia si indebolisce.

I Treasury USA sono obbligazioni dirette emesse dal governo degli Stati Uniti. Acquistando titoli di Stato, l'investitore diventa creditore del governo. I Buoni del Tesoro e i Titoli di Stato USA sono garantiti dalla clausola "full faith and credit" del governo degli Stati Uniti, sono generalmente considerati privi di rischio di credito e di norma offrono rendimenti inferiori rispetto ad altri titoli.

Le obbligazioni high yield o "junk bond" comportano un rischio più elevato di default e volatilità dei prezzi e possono subire improvvise e marcate oscillazioni dei prezzi.

Queste sono le opinioni dell'autore al momento della pubblicazione e possono differire da quelle di altri individui/team di Janus Henderson Investors. I riferimenti a singoli titoli non costituiscono una raccomandazione all'acquisto, alla vendita o alla detenzione di un titolo, di una strategia d'investimento o di un settore di mercato e non devono essere considerati redditizi. Janus Henderson Investors, le sue affiliate o i suoi dipendenti possono avere un’esposizione nei titoli citati.

Le performance passate non sono indicative dei rendimenti futuri. Tutti i dati dei rendimenti includono sia il reddito che le plusvalenze o le eventuali perdite ma sono al lordo dei costi delle commissioni dovuti al momento dell'emissione.

Le informazioni contenute in questo articolo non devono essere intese come una guida all'investimento.

Comunicazione di Marketing.