Considerazioni sull’aumento dei rendimenti

5 minuti di lettura

In sintesi

- I rendimenti delle obbligazioni governative sono bassi e la normalizzazione dell'attività economica dovrebbe comportare anche una normalizzazione dei tassi di interesse.

- Prevediamo un lento irripidimento della curva dei rendimenti, in quanto la Federal Reserve USA (Fed) manterrà i tassi a breve invariati e i tassi a lungo termine sotto controllo, acquistando la quantità di titoli necessaria a evitare bruschi rialzi dei tassi, che potrebbero intaccare la ripresa economica.

- Sebbene un aumento dei tassi possa essere penalizzante per un portafoglio obbligazionario, è fondamentale trovare il giusto equilibrio tra rischio di tasso e diversificazione, poiché il rialzo dei tassi potrebbe essere altalenante. Eventi inattesi sul fronte geopolitico, economico o della pandemia potrebbero far vacillare i mercati azionari e provocare un nuovo calo dei tassi di interesse, spingendo al rialzo le performance obbligazionarie.

I rendimenti delle obbligazioni governative USA a lunga scadenza evidenziano un lento incremento da inizio agosto 2020, quando il decennale dei Treasury ha toccato il minimo dello 0,51%. Tuttavia, il 6 gennaio 20211, il giorno successivo alla vittoria dei Democratici al ballottaggio in Georgia per il controllo del Senato, il rendimento è salito oltre l’1%. Appena 3 giorni dopo ha raggiunto un nuovo massimo post crisi, pari all’1,15%. Dobbiamo quindi aspettarci un rapido aumento dei rendimenti? La risposta secca è no. Tuttavia, il quadro dei rischi suggerisce che nei prossimi trimestri un incremento dei rendimenti delle obbligazioni governative è più probabile di un calo.

Ora il partito democratico controlla sia il potere esecutivo che quello legislativo si prospettano maggiori stimoli economici. Secondo le ultime notizie – che come sempre sono solo un punto di partenza – il Presidente Biden vorrebbe confezionare un nuovo pacchetto di aiuti da quasi $2.000 miliardi, pari a circa il 10% del PIL USA2. Dato che stimoli più consistenti dovrebbero favorire una crescita economica più robusta, aumentano le possibilità di una normalizzazione del contesto economico e di conseguenza dei livelli dei tassi di interesse. Tale processo richiederà però del tempo e non è esente da rischi.

La piena ripresa dell'economia statunitense dipende dal successo delle campagne di vaccinazione globali contro un virus in evoluzione, un’impresa non da poco. Anche quando verrà raggiunta l’immunità di gregge, ci vorrà del tempo per ridurre la capacità inutilizzata dell’economia. Il tasso di disoccupazione è elevato, quindi l’economia potrà crescere parecchio prima di incorrere nel rischio di surriscaldamento.

Infine, la Fed ha già tagliato i tassi di interesse a zero e messo in atto un quantitative easing (acquisto diretto di obbligazioni) senza precedenti. Poiché non vi sono molti altri mezzi per stimolare l'economia, se necessario la Fed potrebbe decidere di mantenere la cautela e rinviare i rialzi dei tassi fino alla certezza della ripresa.

I rendimenti passati possono essere un buon indicatore di quelli futuri?

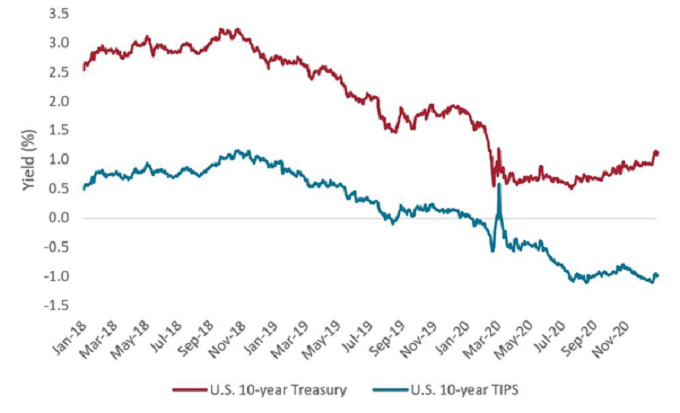

A nostro avviso i rendimenti attuali sono troppo bassi rispetto all’attività economica di oggi, inutile pensare ai livelli previsti per i prossimi 1-2 anni. La Figura 1 illustra la traiettoria recente dei rendimenti decennali dei Treasury USA e dei rendimenti dei TIPS (Treasury Inflation Protected Securities), che rappresentano un rendimento “reale”, cioè il rendimento realizzato tenendo conto delle attese inflazionistiche. Prima della crisi, i rendimenti decennali oscillavano tra l’1,5% e il 2,0%, ben al di sopra dei livelli attuali; solo un anno prima erano prossimi al 3,0%. I rendimenti reali a 10 anni sono in territorio negativo da oltre due anni e sono rimasti prossimi -1% per gran parte del 2020. La normalizzazione dell’attività economica dovrebbe comportare anche una normalizzazione dei tassi di interesse. Di conseguenza, quest’anno i rendimenti potrebbero raggiungere l’1,5% - il livello a cui scambiavano le obbligazioni a 10 anni il 31 gennaio, poco prima che gli USA dichiarassero la COVID-19 un’emergenza sanitaria pubblica.

Prepararsi a un aumento dei tassi di interesse

Nel frattempo noi – e il mercato – prevediamo che la Fed manterrà i tassi a breve invariati e quelli a lungo termine sotto controllo, acquistando la quantità di titoli necessaria a evitare bruschi rialzi dei tassi, che potrebbero intaccare la ripresa economica. Pertanto, ci troviamo di fronte a una situazione di stallo: i tassi sono “troppo bassi” e i mercati non si aspettano un prossimo incremento da parte della Fed, ma al contempo i rendimenti a lungo termine subiscono pressioni al rialzo. Forse però è proprio ciò che vuole la Fed: un incremento lento e impercettibile dei rendimenti delle obbligazioni a lunga scadenza. Un simile sviluppo comporterebbe uno scenario Goldilocks per l’era post-COVID a tasso zero: né tanto surriscaldato da minacciare la ripresa, né tanto raffreddato da richiedere un (inevitabile) repentino e drastico aumento dei tassi.

Non dimentichiamo che il mercato azionario si è adattato all’aumento delle attese di crescita economica degli ultimi mesi, mentre il mercato obbligazionario ha reagito in modo più pacato. Forse una lenta chiusura del gap tra le aspettative del mercato azionario e di quello obbligazionario è negli interessi della Fed e potrebbe favorire una crescita economica di lungo periodo.

Anche se le obbligazioni potrebbero continuare a godere della domanda degli investitori in cerca di rendimenti o di diversificazione rispetto alle azioni (o di entrambe le cose), sembra sempre più probabile che il livello minimo dei rendimenti del ciclo in corso sia già stato raggiunto. Poiché l’aumento dei rendimenti interesserà soprattutto il tratto a lunga scadenza della curva, data la stabilità dei tassi di riferimento nel segmento a breve, invitiamo gli investitori a tenere conto del livello di rischio di tasso in portafoglio assicurandosi che sia adatto alle loro esigenze.

Sebbene un aumento dei tassi possa essere penalizzante per un portafoglio obbligazionario, è fondamentale trovare il giusto equilibrio tra rischio di tasso e diversificazione, poiché il rialzo dei tassi potrebbe essere altalenante. Eventi inattesi sul fronte geopolitico, economico o della pandemia potrebbero far vacillare i mercati azionari e provocare un nuovo calo dei tassi di interesse, spingendo al rialzo le performance obbligazionarie. Inoltre, poiché generalmente i mercati tendono ad attraversare fasi di ipercomprato e ipervenduto rispetto a un trend, l’adeguamento dell'esposizione tattica ai tassi di interesse potrebbe rivelarsi tanto importante quanto il posizionamento strategico. I tassi di interesse sembrano destinati ad aumentare, ma non escludiamo sorprese o un cambiamento del contesto. Pertanto, riteniamo che gli investitori debbano mantenere un approccio attivo nel valutare il posizionamento del portafoglio in vista di rendimenti più elevati, considerando la volatilità generalmente scatenata da un nuovo trend come un’opportunità per adattare i livelli di rischio in chiave dinamica e incrementare il valore.

12021

2Prodotto interno lordo USA, in dollari attuali, pari a $21.433.000 miliardi nel 2019. Fonte: Banca Mondiale.

Queste sono le opinioni dell'autore al momento della pubblicazione e possono differire da quelle di altri individui/team di Janus Henderson Investors. I riferimenti a singoli titoli non costituiscono una raccomandazione all'acquisto, alla vendita o alla detenzione di un titolo, di una strategia d'investimento o di un settore di mercato e non devono essere considerati redditizi. Janus Henderson Investors, le sue affiliate o i suoi dipendenti possono avere un’esposizione nei titoli citati.

Le performance passate non sono indicative dei rendimenti futuri. Tutti i dati dei rendimenti includono sia il reddito che le plusvalenze o le eventuali perdite ma sono al lordo dei costi delle commissioni dovuti al momento dell'emissione.

Le informazioni contenute in questo articolo non devono essere intese come una guida all'investimento.

Comunicazione di Marketing.