Middellange looptijd: terug naar de basis

Het Portfolio Construction and Strategy-team blikt terug op de forse daling op de vastrentende markten van vorig jaar en legt uit waarom, nadat beleggers wijselijk naar het korte einde van de rentecurve waren opgeschoven, obligaties met een middellange looptijd nu aantrekkelijker kunnen zijn.

3 beknopt artikel

This article is part of the latest Trends and Opportunities report, which outlines key themes for the next stage of this market cycle and their nuanced implications across global asset classes.

Activa met een langere looptijd zorgen van oudsher voor meer stabiliteit in echte risicomijdende omgevingen en kunnen dienen als spreiding voor een allocatie met korte looptijd.

Terugblik op 2022

- Looptijdgevoelige vastrentende waarden hebben gezorgd voor de grootste daling in de recente geschiedenis vanwege de vrees voor een op hol geslagen inflatie. Voor het tweede jaar op rij waren obligaties een negatieve factor voor de 60/40-portefeuille.

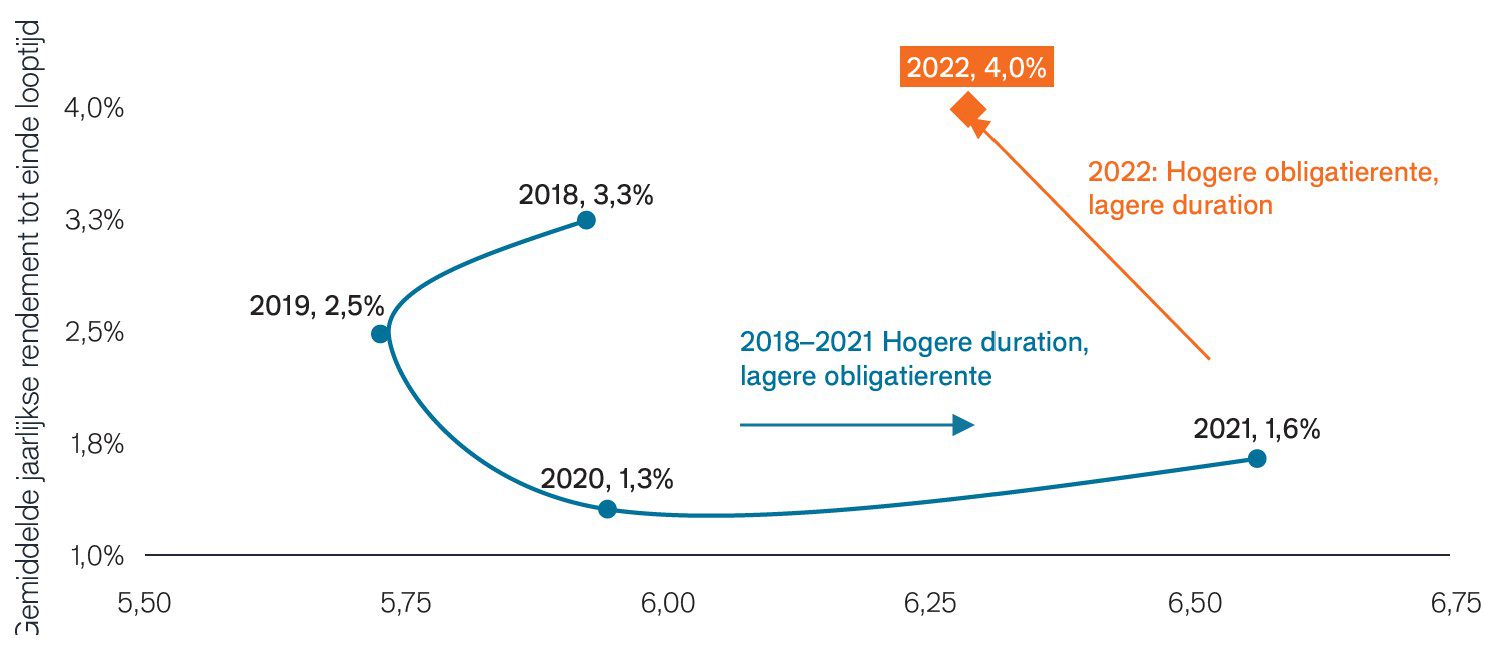

- Deze ongekende prijsherziening was weliswaar pijnlijk, maar heeft geleid tot een veel gunstigere wisselwerking tussen rendement en looptijd voor obligaties met een middellange looptijd.

- In de tweede helft van 2022 lieten deze obligaties periodes van indrukwekkend rendement zien toen de markt peinsde over de impact van de tijdelijke stopzetting door de Federal Reserve (Fed) van de cyclus van renteverhogingen om de ernst van een mogelijke economische vertraging te beoordelen.

Wisselwerking tussen rente en looptijd gunstiger

Bron: Morningstar, per 31 december 2022.

Vooruitzichten

- Aan het begin van het nieuwe jaar zijn veel beleggers gefocust op het behalen van positieve rendementen tijdens een mogelijk aanhoudende marktdaling.

- Historisch gezien zorgde looptijd voor stabiliteit bij dalende inkomsten uit aandelen, onder meer tijdens de covidcrisis begin 2020, toen Amerikaanse staatsobligaties 5,3% opleverden, ondanks dat de 10-jaarsrente 232 basispunten (bp) lager begon dan nu.

- Dankzij de aanhoudende inflatie blijven de rendementen hoog en losgekoppeld van het dalende groeitraject. Mocht de inflatie blijven dalen, dan denken we dat de rente samen met de groei zal herstellen, wat een aantrekkelijk klimaat voor obligaties zal opleveren.

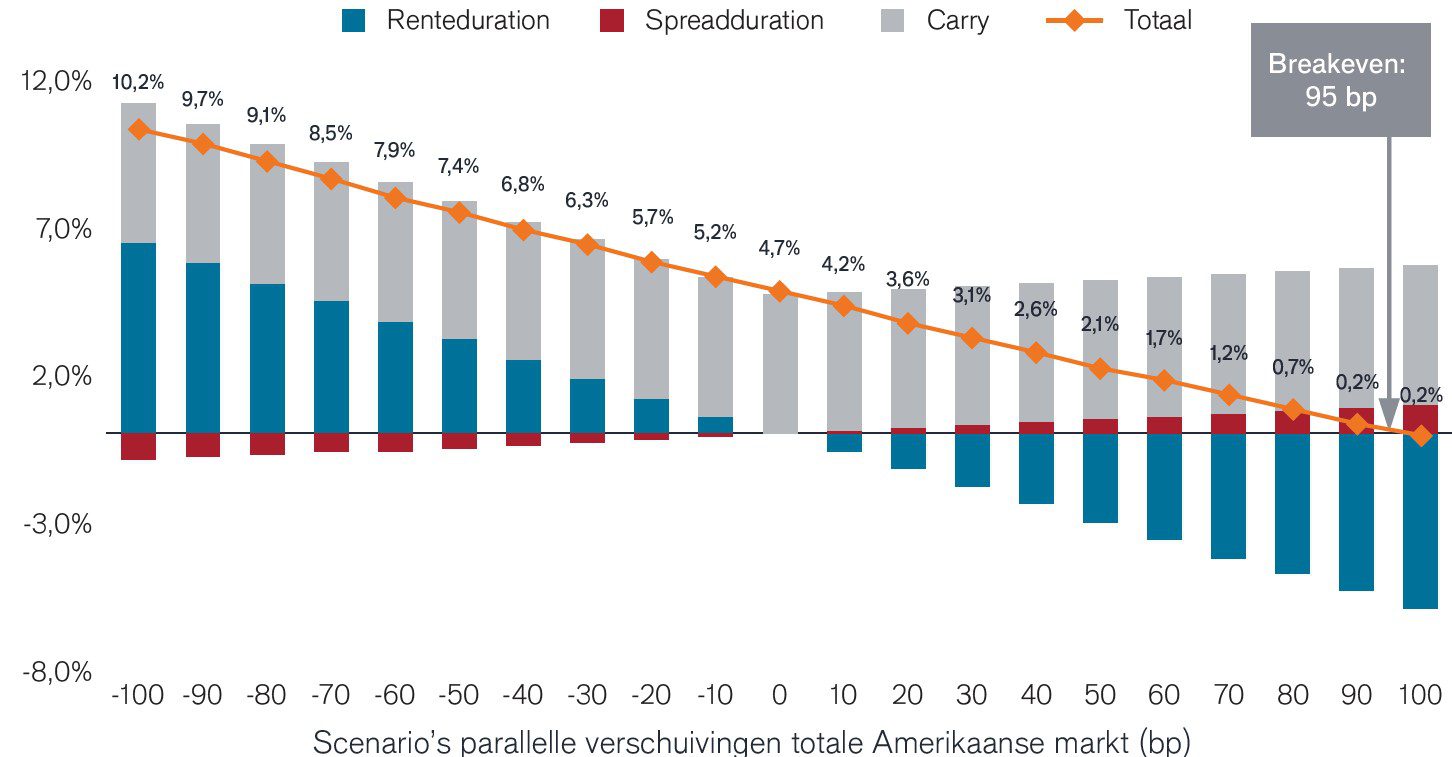

Het break-even percentage is veel hoger teruggezet.

Bron: Janus Henderson, uitgaande van een aanhoudperiode van 1 jaar, per 31 december 2022.

PCS-vooruitzichten

- In onze wereldwijde eigen database met financiële professionele portefeuilles daalden de toewijzingen aan obligaties met een middellange looptijd jaar op jaar met 36% doordat beleggers slim naar het kortere uiteinde van de rentecurve gingen om hun portefeuilles te beschermen tegen rentestijgingen.

- De historische verliezen op de middellange duration van dit jaar zorgen nu voor een aantrekkelijk rendementsprofiel dat een buffer kan helpen vormen tegen mogelijke toekomstige rentevolatiliteit.

- In een omgeving van afnemende groei biedt duration ook ruime mogelijkheden voor kapitaalgroei als de rente daalt.

- Activa met een langere looptijd zorgen van oudsher voor meer stabiliteit in echte risicomijdende omgevingen en kunnen dienen als spreiding voor een allocatie met korte looptijd. Volgens ons is het nu dus mogelijk zinvol om terug te keren naar de basis in vastrentende waarden met een middellange looptijd.

10-jaars Amerikaanse staatsobligatie is de rentevoet op Amerikaanse staatsobligaties met een vervaldatum van 10 jaar vanaf de datum van aankoop.

Een rentecurve geeft de rendementen (rente) weer van obligaties met dezelfde kredietkwaliteit, maar met verschillende vervaldata. Obligaties met langere looptijden hebben meestal hogere rendementen.

Een basispunt (bp) is gelijk aan 1/100 van een procentpunt. 1 bp = 0,01%, 100 bp = 1%.

De Bloomberg US Aggregate Bond Index is een maatstaf die op brede basis de investment grade, in Amerikaanse dollar genoteerde, vastrentende markt voor belastbare obligaties meet.

Duration is een maatstaf voor de gevoeligheid van een obligatiekoers voor renteschommelingen. Hoe langer de duration, hoe hoger de gevoeligheid voor rentewijzigingen en vice versa.

Volatiliteit is een maatstaf voor het risico op basis van de spreiding van de rendementen voor een bepaalde belegging..

Rentebuffer, gedefinieerd als het rendement van een effect gedeeld door de looptijd, is een gebruikelijke benadering die de obligatierentes beschouwt als buffer die obligatiebeleggers beschermt tegen de mogelijke negatieve effecten van het looptijdrisico. De rentebuffer kan verliezen door dalende obligatiekoersen bij stijgende rentes helpen beperken.

Belangrijke informatie

Vastrentende effecten zijn onderhevig aan het rente-, inflatie-, krediet- en wanbetalingsrisico. De obligatiemarkt is volatiel. Als de rentes stijgen, dalen de obligatiekoersen meestal en vice versa. Terugbetaling van de hoofdsom is niet gegarandeerd, en de koersen kunnen dalen als een emittent zijn betalingsverplichtingen niet tijdig nakomt of wanneer zijn kredietwaardigheid afneemt.

Amerikaanse staatsobligaties zijn directe schuldverplichtingen die zijn uitgegeven door de Amerikaanse overheid. Bij staatsobligaties is de belegger schuldeiser van de overheid. Schatkistpromesses en staatsobligaties worden gewaarborgd door het vertrouwen en het krediet van de overheid van de Verenigde Staten, worden over het algemeen beschouwd als vrij van kredietrisico en hebben doorgaans een lagere rentevoet dan andere effecten.

Hoogrentende obligaties of "rommelobligaties" lopen een groter risico op wanbetaling en prijsvolatiliteit. Hun koers kan onverwacht sterk schommelen.

Dit zijn de standpunten van de auteur op het moment van publicatie en kunnen verschillen van de standpunten van andere personen/teams bij Janus Henderson Investors. Verwijzingen naar individuele effecten vormen geen aanbeveling om effecten, beleggingsstrategieën of marktsectoren te kopen, verkopen of aan te houden en mogen niet als winstgevend worden beschouwd. Janus Henderson Investors, zijn gelieerde adviseur of zijn medewerkers kunnen een positie hebben in de genoemde effecten.

Resultaten uit het verleden geven geen indicatie over toekomstige rendementen. Alle performancegegevens omvatten inkomsten- en kapitaalwinsten of verliezen maar geen doorlopende kosten en andere fondsuitgaven.

De informatie in dit artikel mag niet worden beschouwd als een beleggingsadvies.

Reclame.