High-yield obligaties: het nut van aanvoerproblemen

Obligatieportefeuillebeheerders Seth Meyer en Tom Ross bespreken hoe het lage aantal primaire emissies (nieuwe uitgiften) op de markt voor hoogrentende obligaties enig soelaas biedt in een tijd waarin de beleggingsklasse onder druk staat door zorgen over de inflatie en groei.

7 beknopt artikel

Kernpunten

- 2022 lijkt geen goed jaar te worden voor de primaire markt, en aangezien veel bedrijven hun leningen al herfinancierden wijst er maar weinig op een plotselinge emissiegolf.

- Een zwakke primaire markt kent voors en tegens: het helpt bij het in balans brengen van het aanbod ten opzichte van de afgenomen vraag, maar op de langere termijn kan het nadelig uitpakken voor de spreiding en zelfs bijdragen aan hogere volatiliteit doordat het vertrouwen in de marktkoersen afneemt.

- Nu de centrale banken hun effectenaankopen afbouwen, kan het afnemende aanbod tijdelijk zijn, hoewel de kwantitatieve verkrapping een grotere zorg is voor Europees krediet dan voor Amerikaans.

Heeft u maanden op uw nieuwe auto moeten wachten? Dan bent u niet de enige. Tenzij u bereid bent het showroommodel mee te nemen, kan de wachttijd zelfs voor basismodellen maanden oplopen. Doordat de coronalockdowns en het conflict in Oekraïne de aanvoer van noodzakelijke onderdelen lieten stagneren raakten de orderboeken zelfs nog voller. De aanvoerproblemen blijven niet alleen beperkt tot de fysieke economie, we zien ze ook in de financiële wereld. Hoogrentende obligaties waren een van de segmenten binnen vastrentende beleggingen die recentelijk te maken kregen met aanvoerbeperkingen.

Aanvoerschaarste

Nieuwe emissies van hoogrentende obligaties waren bijzonder schaars. De eerste vier maanden van 2022 gingen in de VS de boeken in als de traagste start in meer dan tien jaar, en de verwachting is dat de rest van het jaar op een vergelijkbare manier zal verlopen.

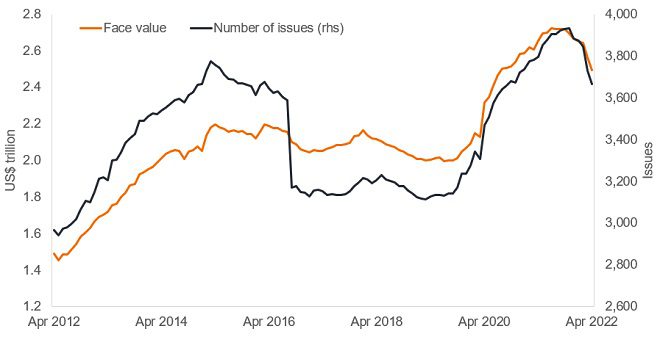

Figuur 1: 2022 lijkt een traag jaar te worden op de primaire markt voor Amerikaanse hoogrentende activa

Bron: Citi Research, S&P/LCD, 2012 t/m 2022, per 30 april 2022. Verwacht voor de rest van het jaar is gebaseerd op emissies voor de rest van het jaar op basis van het gemiddelde na de crisis. De verwachte niveaus zijn schattingen van Citi en worden niet gegarandeerd.

Het is overdreven om te zeggen dat ze helemaal tot stilstand zijn gekomen, maar de vertraging lag al voor de hand. Wat de markt verrast heeft, is de omvang ervan. We mogen niet vergeten dat 2020 en 2021 prima jaren voor groei van de hoogrentende markt waren. Dit was het gevolg van een aantal factoren:

- Bestaande emittenten moesten geld lenen om weggevallen inkomsten tijdens de lockdowns op te vangen

- De rating van investment grade-bedrijven werd verlaagd tot het hoogrentende universum

- Bedrijven die voor het eerst obligaties uitgaven, bevonden zich meestal in een tussenliggend groeistadium waarin aanzienlijke hoeveelheden kapitaal nodig waren voor de financiering van hun groei.

Dit droeg bij tot een stijging van de totale omvang van de hoogrentende markt, waarbij zowel de nominale waarde als het aantal uitgegeven obligaties toenam.

Figuur 2: Groei en krimp van de obligatiemarkt

Bron: Bloomberg, totale nominale waarde en aantal obligatie-emissies binnen de ICE BofA Global High Yield Bond Index, 30 april 2012 t/m 30 april 2022.

In recente maanden zagen we iets van een ommekeer. Dit is deels heuglijk nieuws. Een aantal grote emittenten van hoogrentende obligaties zijn 'rijzende sterren' geworden, op weg naar investment grade-status. Bekende namen die deze stap in de afgelopen maanden maakten, zijn onder meer levensmiddelengroep Kraft Heinz en mijnbouwbedrijf Freeport-McMoRan.

Bedrijfsmatige emittenten zijn opportunistisch. In veel gevallen is er eenvoudigweg geen noodzaak om nog meer te lenen omdat ze al alles leenden wat ze nodig hadden tijdens en na afloop van de coronacrisis. Vorig jaar, toen de rente laag stond, was het tenslotte financieel slim om obligaties uit te geven. Kastegoeden zijn op dit moment relatief hoog en als er geen dringende uitbreidingsprojecten nodig zijn, zullen bedrijven liever afwachten.

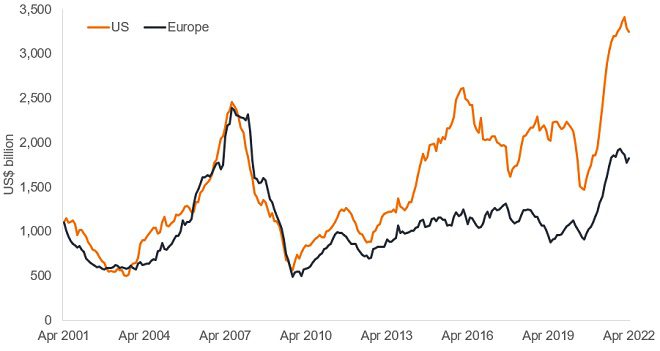

Bovendien neemt de laatste tijd het aantal fusies en overnames af, waar meestal financiering voor nodig is. Naar onze mening is dit een welkome ontwikkeling omdat we ons zorgen begonnen te maken over obligatiehouder-onvriendelijk gedrag van bedrijven, met meer emissies voor leveraged buyouts en overnames. Hoe de recente volatiliteit zal uitpakken voor obligaties valt moeilijk te beoordelen. Raden van bestuur kunnen besluiten kasmiddelen te sparen door minder fusies en overnames te doen. Van de andere kant kunnen ze als gevolg van lagere aandelenkoersen juist meer opportunistische overnamebiedingen doen en eigen aandelen terugkopen.

Figuur 3: Het aantal fusies en overnames begint af te nemen (voortschrijdend totaal over 12 maanden)

Bron: Bloomberg, totale waarde fusies en overnames (voortschrijdend totaal over 12 maanden), USD, 30 april 2001 t/m 30 april 2022.

Moeten we ons zorgen maken over het lage aantal emissies?

Het gevaar bestaat dat bedrijven grotere delen van hun leningen backloaden naar de laatste maanden van het jaar. Net zoals figuur 1 liet zien, begon 2016 traag, maar leidde een versnelling later in het jaar tot een stijgend aantal emissies, hoewel het jaartotaal nog steeds lager dan gemiddeld bleef. Uit de looptijden van bestaande obligatieleningen blijkt echter dat er geen dringende noodzaak tot herfinanciering bestaat die op korte termijn tot een golf aan emissies zou kunnen leiden. Het verkrappende beleid van de centrale banken en zorgen over een mogelijke economische vertraging moedigen bedrijven ook niet aan tot onnodig lenen.

Het lage aantal eerste uitgiften kan frustrerend zijn voor beleggers, omdat dit vaak een gunstige manier is om toegang te krijgen tot de obligaties van een bepaald bedrijf. Om de verkoop te bevorderen gaan nieuwe uitgiften vaak gepaard met een kleine korting (of premie) op bestaande obligaties op de secundaire markt. Minder nieuwe uitgiften betekent dat hier minder vaak van geprofiteerd kan worden. Dat neemt niet weg dat een premie op nieuwe uitgiften alleen onvoldoende reden is om in een obligatie te beleggen. Beleggers zullen hun huiswerk moeten doen over de fundamentele sterke punten van de emittent en de waardering van de obligatie. Nieuwe uitgiften zijn ook van grotere waarde voor diversificatie. Een gestage stroom aan nieuwe emissies voorkomt dat de beleggingsklasse verschraalt. We willen effecten in een breed spectrum aan bedrijven aanhouden om het risico te spreiden. Op de langere termijn is het gezond om bedrijven in portefeuille te hebben die de obligatiemarkt gebruiken om kapitaal aan te trekken.

Een ander belangrijk voordeel van nieuwe uitgiften is dat deze een blijk van vertrouwen en een handig prijssignaal zijn, en dat ze een manier bieden om nieuwe bedrijven te ontdekken. Regelmatige nieuwe uitgiften kunnen marktdeelnemers helpen bepalen of de koersen op de secundaire markten redelijk zijn. Minder nieuwe uitgiften betekent minder kansen om de bestaande obligatiekoersen af te zetten tegen de prijs die de markt bereid is te betalen voor nieuwe emissies, wat op zijn beurt weer kan leiden tot minder vertrouwen in koersen en hogere volatiliteit.

Aan de positieve kant betekent een lagere aanvoer dat er minder technische druk is die de kredietspreads kan laten verruimen omdat vraag en aanbod dan waarschijnlijk in evenwicht zijn.

Waar er twee vechten...

Natuurlijk speelt ook de vraag een rol. Leners zullen eerder obligaties uitgeven als ze dat tegen lage kosten kunnen doen (dat wil zeggen: een lage rente) en als de vraag van beleggers hoog is. Recentelijk was die vraag echter laag. Door de grotere risicoaversie stapten veel beleggers uit hoogrentende fondsen, vooral waar dat exchange traded funds (ETF's) betrof. Ongerustheid over de inflatie betekende ook dat kredieten (een alternatieve manier om kapitaal aan te rekken) populair waren onder beleggers aangezien deze meestal variabele rentes kennen waarbij de coupon of de rente die erop betaald wordt gelijke tred houdt met renteverhogingen.

Daarnaast zijn er diverse centrale banken die hun beleid van kwantitatieve verruiming loslaten en overgaan op kwantitatieve verkrapping. Grote, prijsongevoelige kopers zullen de markten voor bedrijfsobligaties en staatsobligaties hierdoor verlaten. Als onderdeel van hun opkoopprogramma's zijn centrale banken vooral in het VK en Europa actief geweest op de markten voor investment grade bedrijfsobligaties. Hoewel high yield-obligaties hier meestal niet aan te pas kwamen, zouden de spreads kunnen verruimen als de risicobereidheid afneemt door de afbouw van de steunmaatregelen. Dit is wellicht van minder directe zorg in de VS, waar de effecteninkopen voornamelijk gericht waren op staatsobligaties en mortgage-backed securities, hoewel er nog steeds sprake kan zijn van overloopeffecten. De manier waarop de centrale banken hun kwantitatieve verkrapping aanpakken - ofwel door obligaties te laten aflopen en niet te herinvesteren of actief door effecten te verkopen om hun balansen sneller te verkleinen - zal van invloed zijn op de reactie van de kredietmarkten.

Er liggen wellicht een aantal moeilijke maanden in het verschiet voor de markten voor hoogrentende obligaties. Maar de rentes liggen nu over het algemeen hoger en de technische omstandigheden zijn gunstig voor nieuwe aanvoer, wat de verruimende druk op de spreads door zorgen over de economische groei kan helpen verlagen. We kunnen dan wel klagen over de geringe aanvoer, maar het lijkt erop dat deze op het juiste moment komt om de teruglopende vraag te compenseren.

1Bron: Morgan Stanley, European Credit Strategy, 3 mei 2022

Kredietspread: Het renteverschil tussen effecten met dezelfde looptijd maar van verschillende kredietkwaliteit. Verruimende spreads betekenen over het algemeen dat de kredietwaardigheid van zakelijke kredietnemers verslechtert, verkrapping betekent dat deze verbetert. Diversificatie: Een manier om risico te spreiden door verschillende effecten of activa aan te houden. Dit is gebaseerd op de aanname dat koersen van verschillende beleggingen zich anders gedragen in een bepaald scenario. Exchange traded fund (ETF): Een effect dat een index volgt (zoals een aandelen-, obligatie-, of grondstoffenindex). ETF's worden als een aandeel op een beurs verhandeld en zijn onderhevig aan koersschommelingen doordat de koers van de onderliggende effecten van de ETF daalt of stijgt. Hoogrentende obligaties: 'High yield-obligaties', ook bekend als speculatieve of 'rommelobligaties', lopen een groter risico op wanbetaling en prijsvolatiliteit. Hun koers kan onverwacht sterk schommelen. Deze obligaties brengen een hoger risico op wanbetaling door de emittent met zich mee, dus ze worden meestal uitgegeven met een hogere coupon om het extra risico te compenseren. Investment grade: A bond typically issued by governments or companies perceived to have a relatively low risk of defaulting on their payments. The higher quality of these bonds is reflected in their higher credit ratings. Hefboomwerking (leverage): Het schuldenlastniveau van een kredietnemer. Een hogere hefboom betekent een hogere schuldenlast. Een leveraged buyout is de overname van een bedrijf die gefinancierd wordt met geleend geld of door obligaties uit te geven. Mortgage-backed security: Een effect dat gesecuritiseerd (of ‘gedekt’) is door een verzameling hypotheken. Beleggers ontvangen periodieke betalingen uit de onderliggende hypotheken. Primaire uitgifte/markt: Dit beschrijft obligaties die voor het eerst worden uitgegeven. De secundaire markt betreft obligaties die al in circulatie zijn. Kwantitatieve versoepeling: Een onconventionele monetaire maatregel die centrale banken inzetten om de economie te stimuleren door de totale geldhoeveelheid in het bancaire systeem te verhogen. De bekendste methode is het scheppen van geld om dit te gebruiken om effecten zoals obligaties op te kopen. Kwantitatieve verkrapping is het omgekeerde: centrale banken verkleinen hun balans en de geldhoeveelheid door vervallen effecten niet te herinvesteren, of ze actief te verkopen. Inkoop van eigen aandelen: Wanneer een bedrijf zijn eigen aandelen terugkoopt. Dit kan de aandelenkoers gunstig beïnvloeden doordat winst over minder aandelen verdeeld hoeft te worden. Hoewel dit mogelijk voordelig is voor aandeelhouders, zijn obligatiehouders hier vaak minder blij mee omdat dit voor minder kasmiddelen of aandelenkapitaal in het bedrijf zorgt. Technische omstandigheden: De vraag- en aanbodsituatie op een markt voor een beleggingsklasse of effect en het gedrag van de marktdeelnemers. Volatility: The rate and extent at which the price of a portfolio, security or index, moves up and down. Volatility measures the dispersion of returns for a given investment. Yield: The level of income on a security, typically expressed as a percentage rate. At its most simple for a bond this is calculated as the annual coupon payment divided by the current bond price.

Dit zijn de standpunten van de auteur op het moment van publicatie en kunnen verschillen van de standpunten van andere personen/teams bij Janus Henderson Investors. Verwijzingen naar individuele effecten vormen geen aanbeveling om effecten, beleggingsstrategieën of marktsectoren te kopen, verkopen of aan te houden en mogen niet als winstgevend worden beschouwd. Janus Henderson Investors, zijn gelieerde adviseur of zijn medewerkers kunnen een positie hebben in de genoemde effecten.

Resultaten uit het verleden geven geen indicatie over toekomstige rendementen. Alle performancegegevens omvatten inkomsten- en kapitaalwinsten of verliezen maar geen doorlopende kosten en andere fondsuitgaven.

De informatie in dit artikel mag niet worden beschouwd als een beleggingsadvies.

Reclame.

Belangrijke informatie

Lees de volgende belangrijke informatie over fondsen die vermeld worden in dit artikel.

- Het is mogelijk dat een emittent van een obligatie (of geldmarktinstrument) niet langer bereid of in staat is om de rente te betalen of kapitaal aan het Fonds terug te betalen. Als dit gebeurt of als de markt denkt dat dit kan gebeuren, zal de waarde van de obligatie dalen.

- Wanneer de rentevoeten stijgen (of dalen), zullen de prijzen van verschillende effecten anders worden beïnvloed. In het bijzonder zal de waarde van obligaties gewoonlijk dalen als de rentevoeten stijgen. Over het algemeen wordt dit risico groter naarmate de looptijd van een obligatiebelegging toeneemt.

- Het Fonds belegt in hoogrentende obligaties (onder beleggingskwaliteit). Hoewel dergelijke obligaties doorgaans hogere rentevoeten bieden dan obligaties van beleggingskwaliteit, zijn ze speculatiever van aard en zijn ze gevoeliger voor ongunstige veranderingen in de marktomstandigheden.

- Sommige obligaties (op verzoek aflosbare obligaties) geven hun emittenten het recht om kapitaal vervroegd terug te betalen of om de looptijd te verlengen. Emittenten kunnen deze rechten uitoefenen wanneer dit voor hen gunstig is en dit kan invloed hebben op de waarde van het Fonds.

- Als een Fonds een hoge blootstelling heeft aan een bepaald land of een bepaalde geografische regio, loopt het een hoger risico dan een Fonds dat meer gediversifieerd is.

- Het Fonds kan gebruikmaken van derivaten om zijn beleggingsdoelstelling te verwezenlijken. Dit kan leiden tot hefboomwerking, wat de resultaten van een belegging kan uitvergroten en waardoor de winsten of verliezen van het Fonds groter kunnen zijn dan de kosten van het derivaat. Het gebruik van derivaten gaat ook gepaard met andere risico's, waaronder met name het risico dat een tegenpartij bij derivaten niet in staat is om haar contractuele verplichtingen na te komen.

- Als het Fonds activa houdt in andere valuta's dan de basisvaluta van het Fonds of als u belegt in een aandelenklasse/klasse van deelnemingsrechten in een andere valuta dan die van het Fonds (tenzij afgedekt of 'hedged'), kan de waarde van uw belegging worden beïnvloed door veranderingen in de wisselkoersen.

- Wanneer het Fonds, of een afgedekte aandelenklasse/klasse van deelnemingsrechten, tracht de wisselkoersschommelingen van een valuta ten opzichte van de basisvaluta te beperken, kan de afdekkingsstrategie zelf een positieve of negatieve impact hebben op de waarde van het Fonds vanwege verschillen in de kortetermijnrentevoeten van de valuta's.

- Effecten in het Fonds kunnen moeilijk te waarderen of te verkopen zijn op het gewenste moment of tegen de gewenste prijs, vooral in extreme marktomstandigheden waarin de prijzen van activa kunnen dalen, wat het risico op beleggingsverliezen verhoogt.

- De volledige lopende kosten of een deel daarvan kunnen aan het kapitaal worden onttrokken, wat het kapitaal kan uithollen of het potentieel voor kapitaalgroei kan verminderen.

- CoCo's (Voorwaardelijk converteerbare obligaties) kunnen sterk in waarde dalen wanneer de financiële gezondheid van een emittent verzwakt en een vooraf bepaalde 'triggergebeurtenis' ertoe leidt dat de obligaties worden omgezet in aandelen van de emittent of gedeeltelijk of volledig worden afgeschreven.

- Het Fonds kan geld verliezen als een tegenpartij met wie het Fonds handelt niet bereid of in staat is om aan zijn verplichtingen te voldoen, of als gevolg van een fout in of vertraging van operationele processen of verzuim van een derde partij.

Specific risks

- Het is mogelijk dat een emittent van een obligatie (of geldmarktinstrument) niet langer bereid of in staat is om de rente te betalen of kapitaal aan het Fonds terug te betalen. Als dit gebeurt of als de markt denkt dat dit kan gebeuren, zal de waarde van de obligatie dalen. Hoogrentende obligaties (onder beleggingskwaliteit) zijn speculatiever van aard en zijn gevoeliger voor ongunstige veranderingen in de marktomstandigheden.

- Wanneer de rentevoeten stijgen (of dalen), zullen de prijzen van verschillende effecten anders worden beïnvloed. In het bijzonder zal de waarde van obligaties gewoonlijk dalen als de rentevoeten stijgen. Over het algemeen wordt dit risico groter naarmate de looptijd van een obligatiebelegging toeneemt.

- Sommige obligaties (op verzoek aflosbare obligaties) geven hun emittenten het recht om kapitaal vervroegd terug te betalen of om de looptijd te verlengen. Emittenten kunnen deze rechten uitoefenen wanneer dit voor hen gunstig is en dit kan invloed hebben op de waarde van het Fonds.

- Opkomende markten stellen het Fonds bloot aan een hogere volatiliteit en een hoger verliesrisico dan ontwikkelde markten. Ze zijn gevoelig voor ongunstige politieke en economische gebeurtenissen en ze zijn mogelijk minder goed gereguleerd en beschikken mogelijk over minder degelijke bewaar- en vereffeningsprocedures.

- Het Fonds kan gebruikmaken van derivaten om zijn beleggingsdoelstelling te verwezenlijken. Dit kan leiden tot hefboomwerking, wat de resultaten van een belegging kan uitvergroten en waardoor de winsten of verliezen van het Fonds groter kunnen zijn dan de kosten van het derivaat. Het gebruik van derivaten gaat ook gepaard met andere risico's, waaronder met name het risico dat een tegenpartij bij derivaten niet in staat is om haar contractuele verplichtingen na te komen.

- Wanneer het Fonds, of een afgedekte aandelenklasse/klasse van deelnemingsrechten, tracht de wisselkoersschommelingen van een valuta ten opzichte van de basisvaluta te beperken, kan de afdekkingsstrategie zelf een positieve of negatieve impact hebben op de waarde van het Fonds vanwege verschillen in de kortetermijnrentevoeten van de valuta's.

- Effecten in het Fonds kunnen moeilijk te waarderen of te verkopen zijn op het gewenste moment of tegen de gewenste prijs, vooral in extreme marktomstandigheden waarin de prijzen van activa kunnen dalen, wat het risico op beleggingsverliezen verhoogt.

- Het Fonds kan een hoger niveau van transactiekosten oplopen als gevolg van beleggingen in minder actieve markten of minder ontwikkelde markten in vergelijking met een fonds dat in actievere of meer ontwikkelde markten belegt.

- De volledige lopende kosten of een deel daarvan kunnen aan het kapitaal worden onttrokken, wat het kapitaal kan uithollen of het potentieel voor kapitaalgroei kan verminderen.

- CoCo's (Voorwaardelijk converteerbare obligaties) kunnen sterk in waarde dalen wanneer de financiële gezondheid van een emittent verzwakt en een vooraf bepaalde 'triggergebeurtenis' ertoe leidt dat de obligaties worden omgezet in aandelen van de emittent of gedeeltelijk of volledig worden afgeschreven.

- Het Fonds kan geld verliezen als een tegenpartij met wie het Fonds handelt niet bereid of in staat is om aan zijn verplichtingen te voldoen, of als gevolg van een fout in of vertraging van operationele processen of verzuim van een derde partij.

- Naast de inkomsten kan deze aandelenklasse gerealiseerde en niet-gerealiseerde vermogenswinsten en oorspronkelijk belegd kapitaal uitkeren. Kosten, vergoedingen en uitgaven worden ook afgetrokken van het kapitaal. Beide factoren kunnen leiden tot kapitaalerosie en een kleiner potentieel voor kapitaalgroei. Beleggers moeten er ook rekening mee houden dat uitkeringen van deze aard behandeld kunnen worden (en belastbaar kunnen zijn) als inkomsten afhankelijk van hun plaatselijke belastingwetten.