Las palabras importan. Desde que el presidente de la Reserva Federal de EE.UU. (la Fed) insinuó que el banco central podría haber decidido subir los tipos en junio del año pasado, los inversores disfrutaron de un regalo de Navidad anticipado, en el que los mercados se recuperaron con fuerza, con las acciones inmobiliarias cotizadas entre los mayores ganadores. .1

Como especialistas en fondos de inversión inmobiliaria cotizados (REIT), a veces olvidamos que el público inversor en general no siempre reconoce o sigue los matices del sector inmobiliario comercial (CRE), y mucho menos el papel de los REIT cotizados dentro de esta clase de activos. Así pues, tras la carrera estelar desde principios de noviembre del año pasado, tres preguntas clave para los inversores son: ¿Cuál es el precio actual de la renta variable inmobiliaria? ¿Qué deben esperar en el futuro? ¿Y sigue existiendo la oportunidad del mercado público frente al privado?

¡Aguafiestas!

En los dos últimos años hemos asistido a cambios en los mercados de capitales, sobre todo en los rendimientos de la deuda pública, que no tienen precedentes en cuanto a magnitud y rapidez. Específicamente, el rendimiento del Tesoro estadounidense a 10 años avanzó de menos del 1% al 5% en el transcurso de aproximadamente 36 meses, y luego volvió a caer a aproximadamente el 4% en los dos últimos meses de 2023. 2 Este tipo de volatilidad sísmica debería normalmente provocar una respuesta correspondiente en el precio de cualquier activo, como la renta fija o el sector inmobiliario, que se valore directa o indirectamente en relación con el tipo sin riesgo.

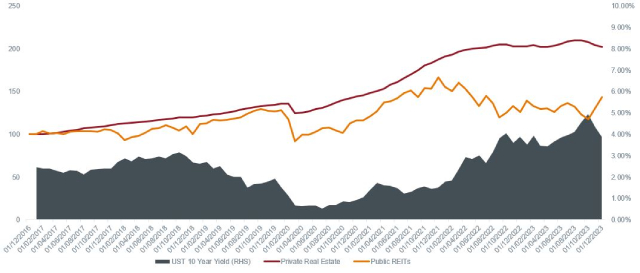

A menudo hablamos con clientes preocupados por el riesgo a la baja de las valoraciones inmobiliarias. Estas preocupaciones son válidas, pero son mucho más relevantes para las valoraciones comunicadas por los bienes inmuebles comerciales de propiedad privada (que representan la gran mayoría de todos los CRE). Utilizando como indicador el mayor REIT no cotizado del mundo, Blackstone Real Estate Income Trust, las valoraciones del sector inmobiliario privado siguen congeladas en un régimen de tipos de interés que ya no existe. En cambio, los precios de las acciones de los REIT públicos han reaccionado a la evolución de los tipos de interés en tiempo real, ya que el mercado los valora diariamente.

¿Reconversión de los precios inmobiliarios públicos frente a los privados?

Fuente: breit.com, Bloomberg, análisis de Janus Henderson Investors a 31 de diciembre de 2023. BREIT (Blackstone Real Estate Income Trust) se utiliza como variable sustitutiva de los bienes inmuebles privados y FTSE Nareit Equity REITs como variable sustitutiva de los REIT públicos. Indexado a 100 desde el inicio del BREIT en 2017. Las rentabilidades pasadas no predicen rentabilidades futuras.

El reciente y rápido descenso de los tipos de interés se debe a que los mercados consideran que el agresivo ciclo de subidas de la Reserva Federal ha llegado a su fin. Aunque la rentabilidad pasado no es una guía para las rentabilidadea futuros, los REIT cotizados históricamente han estado entre las acciones con mejor desempeño después del último aumento de un ciclo por parte de la Reserva Federal.3 Si bien aún es temprano desde que comenzó la “fiesta pivote”, nos alienta el hecho de que desde el 1 de noviembre, el sector inmobiliario fue el sector con mejor desempeño dentro del S&P 500 hasta finales de diciembre de 2023. 4 A este respecto, es importante recordar que las cotizaciones bursátiles son intrínsecamente prospectivas y que, dado que el mercado ayudó a los REIT públicos a descartar valoraciones anquilosadas, estaban en condiciones de repuntar en respuesta a un movimiento favorable de los tipos. Aunque el camino puede ser accidentado, hay razones para creer que la caída de los tipos será un viento de cola para los precios de las acciones de los REIT, del mismo modo que la subida de los tipos fue un viento en contra en los últimos años.

Pasar el paquete (de la deuda)

Otra preocupación que escuchamos de los clientes está relacionada con el apalancamiento (niveles de deuda) dentro del sector inmobiliario comercial, los préstamos morosos, la dificultad para refinanciar la deuda de bajo cupón y los posibles impagos. Una vez más, estas preocupaciones son válidas y se refieren principalmente a la CRE de propiedad privada. Los préstamos bancarios y los valores respaldados por hipotecas comerciales (CMBS, por sus siglas en inglés) son dos fuentes principales de deuda para el sector inmobiliario comercial privado en Estados Unidos. Los volúmenes de emisión de deuda de cada uno de ellos disminuyeron un 67% y un 40% respectivamente durante los primeros nueve meses de 2023 (datos más recientes disponibles).5

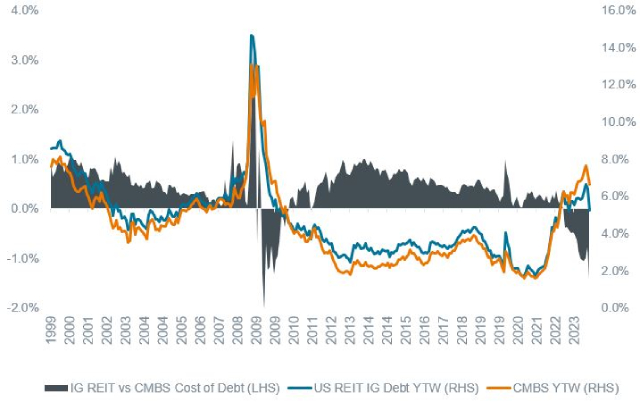

Por el contrario, los REIT públicos son predominantemente prestatarios con grado de inversión en el mercado de bonos no garantizados, y han tenido un acceso continuo al capital de deuda. La emisión de bonos REIT de EE. UU. aumentó un 65 % interanual en 2023 y ya ha tenido un buen comienzo en enero de 2024, con algunos acuerdos superados en varias ocasiones.6

Además, el coste de la deuda para los REIT con grado de inversión es tan favorable en relación con el mercado CMBS (un indicador del coste de la deuda inmobiliaria privada) como lo ha sido desde la crisis financiera mundial. Es digno de mención que los REIT públicos suelen operar con mucho menos apalancamiento (alrededor del 35%) que los bienes raíces privados (alrededor del 60% o más).7 Esto permite la emisión oportunista de acciones, que también debería ser una fuente importante de capital de crecimiento para los REIT públicos. A medida que se recuperan los precios de sus acciones, los REIT públicos pueden beneficiarse de un coste de la deuda y del capital más favorable que en años anteriores.

Los REIT públicos con grado de inversión se benefician de unos costes de endeudamiento relativamente más bajos

Fuente: Bloomberg, análisis de Janus Henderson Investors, a 30 de noviembre de 2023. Índice ICE BofA Fixed Rate CMBS, Bloomberg Investment Grade (IG): Índice REITs Statistics. El gráfico de áreas muestra el YTW (yield-to-worst) de IG REIT menos el YTW de CMBS.

Creemos que muchos propietarios de CRE se enfrentarán a problemas de cobertura del servicio de la deuda relacionados con el coste ahora más elevado de refinanciar la deuda existente en un entorno en el que los valores inmobiliarios han disminuido y los prestamistas tradicionales se muestran restrictivos. Sin embargo, esto realmente sólo se aplica a los propietarios privados de CRE altamente apalancados. Aunque no creemos que se produzcan tensiones generalizadas en el sector privado, sí prevemos que los prestamistas necesitarán inyecciones adicionales de capital para refinanciar la deuda, que probablemente procederá de las ventas de activos.

En cuanto a los REIT públicos, esperamos que sus ventajas de coste y acceso al capital se aprovechen para adquirir "buenos edificios con malos balances" de propietarios privados, y parecen bien situados para seguir ampliando su cuota de mercado como han hecho en las tres últimas décadas.

Organizador de fiestas

A medida que nos adentramos en un nuevo entorno de mercados de capital, reconocemos que el sector inmobiliario comercial más amplio enfrenta desafíos: unos 600 mil millones de dólares de deuda CRE deberán refinanciarse en 2024 y la mayor parte pertenecerá a bienes raíces privados.8

Los REIT públicos, por otra parte, ya han sentido el enfriamiento de los mercados de capitales y, con el cambio de sentimiento provocado por un posible cambio en la política de la Reserva Federal, que elimina los peores escenarios para el sector inmobiliario, creemos que los inversores saldrán ganando, ya que los REIT públicos tienen una clara ventaja frente a los CRE privados, que se enfrentan a mayores dificultades, y a medida que los mercados de capitales se normalicen.

1 Nareit.com, A 31 de diciembre de 2023.

2 Economía comercial al 31 de diciembre de 2023.

3 Análisis de UBS, Datastream y Janus Henderson, a 31 de diciembre de 2022.

4 Bloomberg, Índice S&P 500 Economic Sectors. Inmobiliario = Índice S&P 500 Real Estate. La rentabilidad pasada no predice rentabilidades futuras.

5 Libro de datos comercial/multifamiliar de la Asociación de Banqueros Hipotecarios (MBA), tercer trimestre de 2023.

6 Estadísticas de transacciones de S&P Capital IQ 2023.

7 Green Street, Morgan Stanley, análisis de Janus Henderson Investors, al 31 de diciembre de 2022.

8 Moody's Analytics, Asociación de Banqueros Hipotecarios, Raymond James Research.

Balance general: un estado financiero que resume los activos, pasivos y patrimonio de los accionistas de una empresa en un momento determinado, utilizado para calibrar la solidez financiera de una empresa.

Rendimiento de bonos: nivel de ingresos de un valor, normalmente expresado como una tasa porcentual. Para un bono, se calcula dividiendo el cupón pagado entre el precio actual del bono. El rendimiento menor del bono implica un precio más alto.

Mercado de capitales: parte del sistema financiero que se ocupa de obtener capital a través de inversiones o negociar inversiones con otros inversores. Los mercados de acciones, bonos, divisas y derivados son ejemplos de ello.

CMBS: los valores respaldados por hipotecas comerciales son un tipo de título de renta fija creado por los bancos al agrupar un conjunto de préstamos inmobiliarios comerciales, que se califican según riesgo y luego se venden a los inversores.

El índice FTSE EPRA Nareit Developed rastrea el desempeño de las empresas de bienes raíces y los fondos de inversión en bienes raíces (REIT, por sus siglas en inglés) de países con mercados desarrollados.

Apalancamiento: el importe de la deuda que conlleva un REIT. El ratio de apalancamiento se mide como la relación entre la deuda y los activos totales.

Tipo libre de riesgo: la tasa de rentabilidad de una inversión que, en teoría, tiene riesgo cero. La referencia para el tipo sin riesgo varía según los países. En Estados Unidos, por ejemplo, se suele utilizar el rendimiento de un bono del Tesoro a 10 años.

El índice S&P 500® refleja la rentabilidad de las acciones de gran capitalización estadounidenses y representa la rentabilidad general del mercado de renta variable estadounidense.

Volatilidad: el ritmo y la medida en que sube o baja el precio de una cartera, un título o un índice de mercado.

Rendimiento a peor (YTW, del inglés Yield-To-Worst): es el rendimiento potencial más bajo que puede obtenerse de un bono sin que el emisor incurra en impago. Cuando se utiliza para describir una cartera, esta estadística representa el promedio ponderado de todos los bonos subyacentes mantenidos.

Información importante

REIT o fondos de inversión inmobiliaria: fondos que invierten en bienes inmobiliarios mediante la propiedad directa de activos inmobiliarios, acciones o hipotecas. Al cotizar en bolsa, los REIT suelen ser muy líquidos y cotizan como las acciones.

Los valores inmobiliarios, entre ellos los de los Fondos de inversión inmobiliaria (REIT), pueden comportar riesgos adicionales, incluido el riesgo de tipos de interés, de gestión, fiscal, económico, medioambiental y de concentración.

Estas son las opiniones del autor en el momento de la publicación y pueden diferir de las opiniones de otras personas/equipos de Janus Henderson Investors. Las referencias realizadas a valores concretos no constituyen una recomendación para comprar, vender o mantener ningún valor, estrategia de inversión o sector del mercado, y no deben considerarse rentables. Janus Henderson Investors, su asesor afiliado o sus empleados pueden tener una posición en los valores mencionados.

La rentabilidad histórica no predice las rentabilidades futuras. Todas las cifras de rentabilidad incluyen tanto los aumentos de las rentas como las plusvalías y las pérdidas, pero no refleja las comisiones actuales ni otros gastos del fondo.

La información contenida en el presente artículo no constituye una recomendación de inversion.

No hay garantía de que las tendencias pasadas continúen o de que se cumplan las previsiones.

Comunicación Publicitaria.

Información importante

Le recomendamos que lea la siguiente información acerca de los fondos relacionados con el presente artículo.

- Las acciones/participaciones pueden perder valor con rapidez y, por lo general, implican un mayor riesgo que los bonos o los instrumentos del mercado monetario. Como resultado, el valor de su inversión puede bajar.

- Las acciones de sociedades pequeñas o medianas pueden ser más volátiles que las acciones de grandes sociedades, y en ocasiones puede ser difícil valorar o vender acciones en tiempos y precios deseados, lo que aumenta el riesgo de pérdida.

- Si un Fondo tiene una gran exposición a un país o una región geográfica en concreto, lleva un nivel más alto de riesgo que un fondo que está mucho más diversificado.

- El Fondo se centra en determinados sectores o áreas de inversión y puede verse muy afectado por factores como los cambios en la regulación gubernamental, el aumento de la competencia de precios, los avances tecnológicos y otros acontecimientos adversos.

- Este Fondo puede tener una cartera especialmente concentrada en relación con su universo de inversión u otros fondos de su sector. Un evento adverso que afecte incluso a un número reducido de tenencias podría generar una volatilidad o pérdidas significativas para el Fondo.

- El Fondo invierte en fideicomisos de inversiones inmobiliarias (REIT, por sus siglas en inglés) y en otras sociedades o fondos dedicados a la inversión inmobiliaria, que implican riesgos superiores a los asociados a la inversión directa en propiedades. En particular, los REIT pueden estar sujetos a una regulación menos estricta que el propio Fondo y pueden experimentar una mayor volatilidad que sus activos subyacentes.

- El Fondo podrá utilizar derivados para reducir el riesgo reducir el riesgo o gestionar la cartera de forma más eficiente. Sin embargo, esto conlleva otros riesgos, en particular, que la contraparte de un derivado no pueda cumplir sus obligaciones contractuales.

- Si el Fondo mantiene activos en divisas distintas de la divisa base del Fondo o si usted invierte en una clase de acciones/ participaciones de una divisa diferente a la del Fondo (a menos que esté «cubierto»), el valor de su inversión puede verse afectado por las variaciones de los tipos de cambio.

- Cuando el Fondo, o una clase de acciones/participaciones con cobertura, trata de mitigar los movimientos del tipo de cambio de una divisa en relación con la divisa base, la propia estrategia de cobertura puede tener un impacto positivo o negativo en el valor del Fondo debido a las diferencias en los tipos de interés a corto plazo entre las divisas.

- Los valores del Fondo podrían resultar difíciles de valorar o de vender en el momento y al precio deseados, especialmente en condiciones de mercado extremas, cuando los precios de los activos pueden estar bajando, lo que aumenta el riesgo de pérdidas en las inversiones.

- Una parte o la totalidad de los gastos en curso del Fondo se pueden tomar del capital, lo que puede debilitar el capital o reducir el potencial de crecimiento de capital.

- El Fondo podría perder dinero si una contraparte con la que negocia el Fondo no está dispuesta o no es capaz de cumplir sus obligaciones, o como resultado de un fallo o retraso en los procesos operativos o del fallo de un proveedor externo.

Riesgos específicos

- Las acciones/participaciones pueden perder valor con rapidez y, por lo general, implican un mayor riesgo que los bonos o los instrumentos del mercado monetario. Como resultado, el valor de su inversión puede bajar.

- Las acciones de sociedades pequeñas o medianas pueden ser más volátiles que las acciones de grandes sociedades, y en ocasiones puede ser difícil valorar o vender acciones en tiempos y precios deseados, lo que aumenta el riesgo de pérdida.

- El Fondo se centra en determinados sectores o áreas de inversión y puede verse muy afectado por factores como los cambios en la regulación gubernamental, el aumento de la competencia de precios, los avances tecnológicos y otros acontecimientos adversos.

- Este Fondo puede tener una cartera especialmente concentrada en relación con su universo de inversión u otros fondos de su sector. Un evento adverso que afecte incluso a un número reducido de tenencias podría generar una volatilidad o pérdidas significativas para el Fondo.

- El Fondo invierte en fideicomisos de inversiones inmobiliarias (REIT, por sus siglas en inglés) y en otras sociedades o fondos dedicados a la inversión inmobiliaria, que implican riesgos superiores a los asociados a la inversión directa en propiedades. En particular, los REIT pueden estar sujetos a una regulación menos estricta que el propio Fondo y pueden experimentar una mayor volatilidad que sus activos subyacentes.

- El Fondo podrá utilizar derivados para reducir el riesgo reducir el riesgo o gestionar la cartera de forma más eficiente. Sin embargo, esto conlleva otros riesgos, en particular, que la contraparte de un derivado no pueda cumplir sus obligaciones contractuales.

- Si el Fondo mantiene activos en divisas distintas de la divisa base del Fondo o si usted invierte en una clase de acciones/ participaciones de una divisa diferente a la del Fondo (a menos que esté «cubierto»), el valor de su inversión puede verse afectado por las variaciones de los tipos de cambio.

- Cuando el Fondo, o una clase de acciones/participaciones con cobertura, trata de mitigar los movimientos del tipo de cambio de una divisa en relación con la divisa base, la propia estrategia de cobertura puede tener un impacto positivo o negativo en el valor del Fondo debido a las diferencias en los tipos de interés a corto plazo entre las divisas.

- Los valores del Fondo podrían resultar difíciles de valorar o de vender en el momento y al precio deseados, especialmente en condiciones de mercado extremas, cuando los precios de los activos pueden estar bajando, lo que aumenta el riesgo de pérdidas en las inversiones.

- Una parte o la totalidad de los gastos en curso del Fondo se pueden tomar del capital, lo que puede debilitar el capital o reducir el potencial de crecimiento de capital.

- El Fondo podría perder dinero si una contraparte con la que negocia el Fondo no está dispuesta o no es capaz de cumplir sus obligaciones, o como resultado de un fallo o retraso en los procesos operativos o del fallo de un proveedor externo.

- Además de los ingresos, esta clase de acciones podrá distribuir las ganancias de capital realizadas y no realizadas y el capital original invertido. Los honorarios, cargos y gastos también se deducen del capital. Ambos factores pueden dar lugar a una erosión del capital y a una reducción del potencial de crecimiento de capital. Los inversores también deben tener en cuenta que las distribuciones de esta naturaleza pueden ser tratadas (y gravadas) como ingresos dependiendo de la legislación fiscal local.

Riesgos específicos

- Las acciones/participaciones pueden perder valor con rapidez y, por lo general, implican un mayor riesgo que los bonos o los instrumentos del mercado monetario. Como resultado, el valor de su inversión puede bajar.

- Si un Fondo tiene una gran exposición a un país o una región geográfica en concreto, lleva un nivel más alto de riesgo que un fondo que está mucho más diversificado.

- El Fondo se centra en determinados sectores o áreas de inversión y puede verse muy afectado por factores como los cambios en la regulación gubernamental, el aumento de la competencia de precios, los avances tecnológicos y otros acontecimientos adversos.

- Este Fondo puede tener una cartera especialmente concentrada en relación con su universo de inversión u otros fondos de su sector. Un evento adverso que afecte incluso a un número reducido de tenencias podría generar una volatilidad o pérdidas significativas para el Fondo.

- El Fondo invierte en fideicomisos de inversiones inmobiliarias (REIT, por sus siglas en inglés) y en otras sociedades o fondos dedicados a la inversión inmobiliaria, que implican riesgos superiores a los asociados a la inversión directa en propiedades. En particular, los REIT pueden estar sujetos a una regulación menos estricta que el propio Fondo y pueden experimentar una mayor volatilidad que sus activos subyacentes.

- El Fondo podrá utilizar derivados para reducir el riesgo reducir el riesgo o gestionar la cartera de forma más eficiente. Sin embargo, esto conlleva otros riesgos, en particular, que la contraparte de un derivado no pueda cumplir sus obligaciones contractuales.

- Si el Fondo mantiene activos en divisas distintas de la divisa base del Fondo o si usted invierte en una clase de acciones/ participaciones de una divisa diferente a la del Fondo (a menos que esté «cubierto»), el valor de su inversión puede verse afectado por las variaciones de los tipos de cambio.

- Cuando el Fondo, o una clase de acciones/participaciones con cobertura, trata de mitigar los movimientos del tipo de cambio de una divisa en relación con la divisa base, la propia estrategia de cobertura puede tener un impacto positivo o negativo en el valor del Fondo debido a las diferencias en los tipos de interés a corto plazo entre las divisas.

- Los valores del Fondo podrían resultar difíciles de valorar o de vender en el momento y al precio deseados, especialmente en condiciones de mercado extremas, cuando los precios de los activos pueden estar bajando, lo que aumenta el riesgo de pérdidas en las inversiones.

- El Fondo puede incurrir en un mayor nivel de costes de transacción como resultado de la inversión en mercados menos activos o menos desarrollados en comparación con un fondo que invierte en mercados más activos/desarrollados.

- Una parte o la totalidad de los gastos en curso del Fondo se pueden tomar del capital, lo que puede debilitar el capital o reducir el potencial de crecimiento de capital.

- El Fondo podría perder dinero si una contraparte con la que negocia el Fondo no está dispuesta o no es capaz de cumplir sus obligaciones, o como resultado de un fallo o retraso en los procesos operativos o del fallo de un proveedor externo.

- Además de los ingresos, esta clase de acciones podrá distribuir las ganancias de capital realizadas y no realizadas y el capital original invertido. Los honorarios, cargos y gastos también se deducen del capital. Ambos factores pueden dar lugar a una erosión del capital y a una reducción del potencial de crecimiento de capital. Los inversores también deben tener en cuenta que las distribuciones de esta naturaleza pueden ser tratadas (y gravadas) como ingresos dependiendo de la legislación fiscal local.