Al inicio de 2025, sugerimos que, aunque cabía esperar volatilidad, las perspectivas de la renta variable mundial eran bastante positivas. Se había evitado un aterrizaje brusco de la economía, la moderación de la inflación allanó el camino para relajar los tipos de interés oficiales y la llegada de la Administración Trump ofrecía la perspectiva de una agenda favorable al crecimiento en la mayor economía del mundo.

Aunque ha habido algunos giros imprevistos —como la infravaloración por parte del mercado de la magnitud de las propuestas arancelarias del presidente Trump—, parece que lo peor de la volatilidad ya ha pasado y están apareciendo varias tendencias complementarias que favorecen a la renta variable mundial. Entre ellas se encuentran las inferencias de que los aranceles recíprocos no alcanzarán los niveles anunciados inicialmente, la posibilidad de que la Reserva Federal (Fed) continúe bajando los tipos ahora que ha remitido el peor escenario de inflación inducida por los aranceles, y la evolución favorable para los mercados en Europa y Asia.

Aunque la confluencia de estos factores debería dar lugar a una ampliación continuada de la rentabilidad de la renta variable, la incertidumbre geopolítica y macroeconómica podría provocar una mayor volatilidad a corto plazo. Sin embargo, estos desajustes pueden dar lugar a puntos de entrada atractivos en las acciones growth, cuyo liderazgo durante gran parte de los dos últimos años ha provocado que sus valoraciones se hayan desvinculado de los fundamentos.

Ya todo no gira en torno a EE. UU.

Puede que EE. UU. esté atacando el comercio, pero otras regiones siguen dando prioridad a los beneficios del libre flujo de mercancías. La zona euro se creó hace décadas precisamente por este motivo. Las nuevas barreras impuestas a socios comerciales tradicionales podrían obligar a los líderes europeos a poner en marcha las reformas necesarias para impulsar el crecimiento. Vemos mejoras en ese sentido. La relajación de la pesada regulación del sector financiero del bloque comercial podría facilitar la fluidez del capital hacia las empresas productivas.

Otro avance incentivador es el aumento de la inversión en el sector de la defensa para hacer frente a los desafíos que plantea un entorno geopolítico cambiante. Esto solo ha sido posible gracias a que países como Alemania han aceptado déficits presupuestarios más elevados.

En Asia, los intentos de Japón por aplicar reformas favorables a los accionistas y las recientes medidas de estímulo de China, que dan prioridad al consumo, deberían respaldar las acciones de la región.

Al igual que en EE. UU., los modestos avances en materia comercial deberían dar flexibilidad a los bancos centrales mundiales para bajar los tipos de interés con el fin de sostener las economías en declive. Este apoyo de las políticas y estas reformas favorables al mercado podrían ayudar a compensar la economía mundial conforme se aleja del punto álgido de la globalización.. Mientras tanto, las tendencias al alza del acercamiento de la producción (nearshoring) y la relocalización (reshoring) presentan tanto riesgos como oportunidades para el sector corporativo. El rediseño de las cadenas de suministro globales, alejándolas de las fuentes de producción de menor coste y con mayores barreras de entrada, conlleva costes económicos, pero el vacío que dejen las multinacionales probablemente será llenado por proveedores locales o regionales, lo que creará oportunidades para que los inversores identifiquen a los ganadores en este nuevo marco.

Las divergencias en las políticas y las perspectivas económicas podrían marcar un cambio en el dominio del mercado estadounidense. Un argumento habitual es que, dada su exposición a temas como la inteligencia artificial (IA), apenas hay motivos para invertir fuera de EE. UU. Sin embargo, la innovación tecnológica se dispersará inevitablemente por toda la economía mundial, impulsando la productividad en todas las regiones geográficas y sectores industriales.

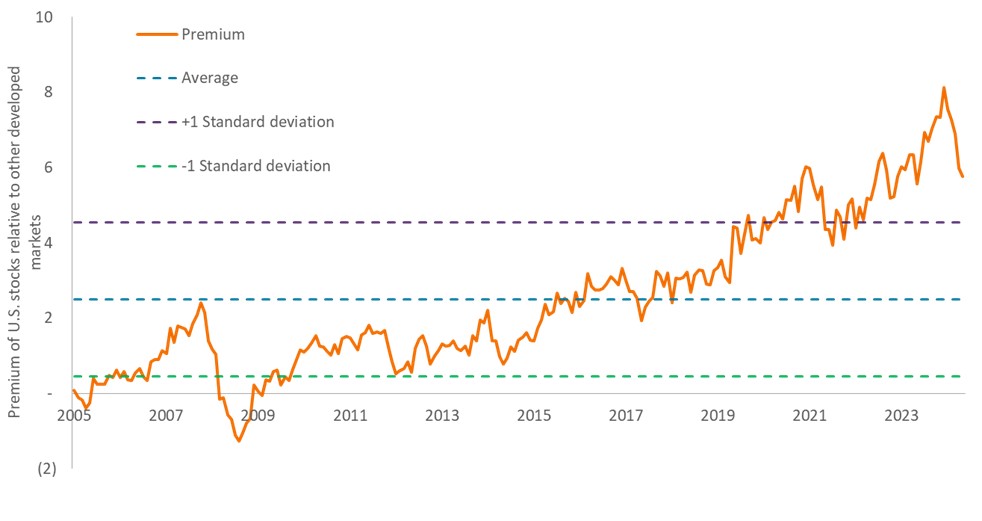

Dados los numerosos factores que favorecen a las acciones internacionales, a los inversores podría resultarles más difícil justificar la prima aún cercana a niveles récord que la siguen disfrutando las acciones estadounidenses en comparación con sus homólogas internacionales. Aunque gran parte del dominio estadounidense se basó en casos de crecimiento duradero, la dinámica del mercado también influyó, ya que los flujos globales impulsaron al alza las valoraciones. La rentabilidad inferior de EE. UU. en lo que va de año podría debilitar ese factor de impulso.

Las acciones estadounidenses siguen cotizando con una prima importante con respecto a las acciones internacionales.

Aunque ya no se encuentra en su máximo, el ratio precio-beneficio a futuro de las acciones de gran capitalización estadounidenses sigue muy por encima de su rango histórico comparado con sus homólogas fuera de EE. UU., lo que podría crear puntos de entrada atractivos para aquellos que buscan exposición a casos internacionales favorables al crecimiento.

Fuente: Bloomberg, Janus Henderson Investors. A 30 de abril de 2025.

La aceleración en la innovación

Aproximadamente cada 20 años, surge una ola de innovación que obliga a las empresas a reescribir sus modelos de negocio. La IA podría convertirse en uno de los mayores disruptores de esta larga lista. Durante gran parte de los últimos dos años, los inversores que buscaban exposición a la IA se centraron en su ecosistema, es decir, en las plataformas y el hardware esenciales para llevar esta tecnología al mercado. Creemos que la próxima oportunidad para los inversores consiste en buscar las empresas que aprovechen de forma más eficaz el poder de la IA para ampliar mercados, crear nuevos productos y aumentar la eficiencia en todas sus operaciones. Como sucede con cada ola de innovación, algunas empresas tendrán éxito, mientras que otras no lograrán aprovechar la magnitud de la oportunidad.

La innovación no se limita a la tecnología. En el ámbito de la salud, los fármacos GLP-1 siguen demostrando su eficacia en el tratamiento de un abanico de enfermedades cada vez mayor. No solo se salvan vidas, sino que también se obtienen beneficios económicos por la pérdida de menos días de trabajo por enfermedad y la prolongación de las carreras profesionales. Estos resultados serán especialmente bienvenidos en países avanzados con altas tasas de obesidad y una demografía desfavorable.

Hasta ahora, el sector salud se ha comportado peor que el mercado bursátil en general en 2025, a lo que ha contribuido la incertidumbre política en EE. UU. Sin embargo, dudamos que las autoridades frenen la innovación en el sector salud, teniendo en cuenta los últimos avances en terapias génicas, productos biológicos e inmunoterapias.

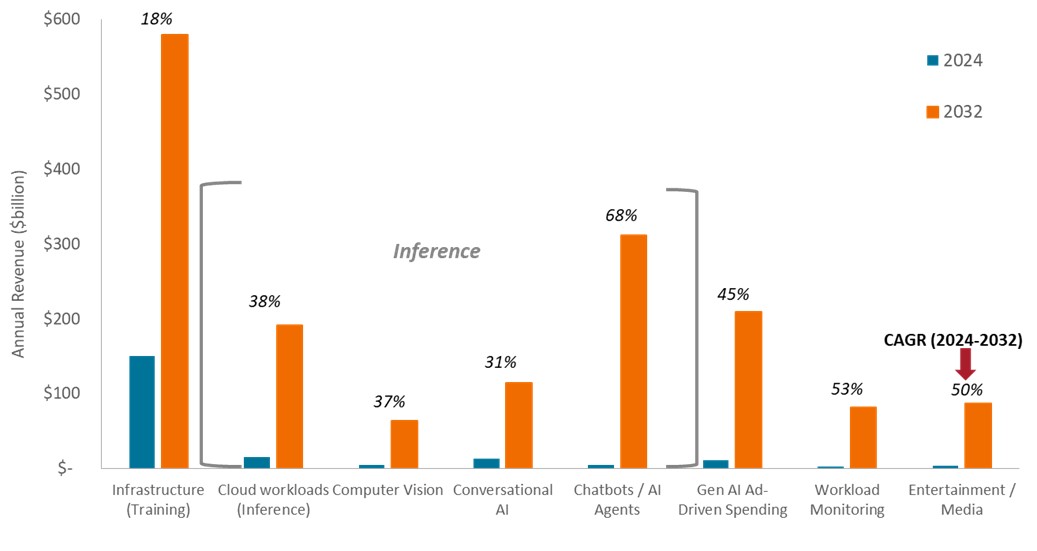

La IA, preparada para impulsar la eficiencia en toda la economía mundial

Como demuestra el crecimiento esperado en una amplio conjunto de aplicaciones de IA durante los próximos años, prácticamente no habrá ninguna región o sector que no encuentre usos para aprovechar esta tecnología y hacer crecer los mercados, aumentar la productividad y mejorar los beneficios.

Fuente: Bloomberg Intelligence, a 24 de marzo de 2025. El ejemplo proporcionado es hipotético; las tasas de crecimiento se basan en los niveles de ingresos estimados para 2032. Las previsiones no pueden garantizarse. CAGR = tasa de crecimiento anual compuesto.

Las small cap ganan terreno

Aunque nuestra apuesta por una ampliación del mercado ha empezado a dar sus frutos, las acciones de pequeña capitalización (small caps), especialmente en EE. UU., aún no han participado plenamente. Las small caps estadounidenses se vieron lastradas por la creciente preocupación de que pudiera haber entorno de estanflación tras los aranceles, lo que privaría a las acciones de menor capitalización tanto de la expansión económica como de los tipos de interés más bajos, que suelen favorecer a esta clase de activos. Es probable que estos obstáculos sean efímeros, ya que se está aclarando la situación comercial y la reanudación de la relajación de las políticas ofrece un respiro a las small caps, que son sensibles a los tipos de interés. A nivel mundial, las small caps podrían beneficiarse aún más de dos tendencias ya mencionadas: la relocalización (reshoring) y el amplio despliegue de la IA.

Actuar de forma proactiva en mercados volátiles

Las perspectivas a corto plazo para los mercados mundiales siguen siendo inciertas, debido a la incertidumbre geopolítica y política. Sin embargo, la situación ha evolucionado a favor de los inversores, ya que los responsables políticos reconocen el probable lastre que suponen las excesivas barreras comerciales para el crecimiento mundial. Dado que el marco económico mundial sigue en constante cambio y los mercados son volátiles, los inversores en renta variable deberían dar prioridad a las empresas resilientes, capaces de aumentar sus beneficios en diversos entornos económicos y expuestas a temas duraderos y seculares.

No puede predecirse de dónde surgirá la próxima ola de innovación, pero es inevitable que llegue, trastocando los modelos de negocio y los sectores tradicionales. En tiempos de disrupción como estos, los inversores deben asumir la volatilidad para buscar las empresas que estén mejor posicionadas para mejorar sus modelos de negocio. La volatilidad también puede provocar desajustes en los precios que ofrecen puntos de entrada atractivos a empresas que ya se reconocen como beneficiarias de la disrupción. La aplicación de estas tácticas implica una voluntad de desviarse de los índices de referencia, que no reflejan puntos de vista diferenciados ni permiten la agilidad necesaria para separar el grano de la paja en estos tiempos de transición.

Información importante

Los valores de renta variable están sujetos a riesgos, incluido el riesgo de mercado. Las rentabilidades fluctuarán en respuesta a acontecimientos políticos, económicos y relacionados con los emisores.

Los valores extranjeros están sujetos a riesgos adicionales, como las fluctuaciones monetarias, la incertidumbre política y económica, el aumento de la volatilidad, la menor liquidez y las diferentes normas financieras y de información, que son mayores en mercados emergentes.

Los sectores de salud están sujetos a legislación estatal y a tasas de reembolso, así como a la aprobación de productos y servicios por el Estado, lo cual podría incidir sensiblemente en sus precios y disponibilidad; además, pueden verse notablemente afectados por una obsolescencia acelerada y vencimientos de patentes.

Los valores de pequeña capitalización pueden ser menos estables y más vulnerables a acontecimientos adversos; además, pueden resultar más volátiles y menos líquidos que los valores de mayor capitalización.

Los sectores tecnológicos pueden verse muy afectados por la obsolescencia de la tecnología existente, unos ciclos de producto cortos, caídas de los precios y beneficios, la competencia de nuevos participantes del mercado y las condiciones económicas generales. Una inversión concentrada en un solo sector podría ser más volátil que la rentabilidad de inversiones menos concentradas y que el mercado en su conjunto.

La prima/el descuento indican si un valor cotiza actualmente por encima (con prima) o por debajo (con descuento) de su valor liquidativo.

El ratio precio-beneficio (PER) mide el precio de la acción en relación con los beneficios por acción de una o varias empresas de una cartera.

El índice S&P 500® refleja la rentabilidad de las acciones estadounidenses de gran capitalización y representa la rentabilidad del mercado general de renta variable de EE. UU.

La volatilidad es el ritmo y la medida en que sube o baja el precio de una cartera, un título o un índice de mercado. Si el precio oscila hacia arriba y hacia abajo con grandes movimientos, tiene una alta volatilidad. Si el precio se mueve más lentamente y en menor medida, tiene menor volatilidad. Cuanto mayor sea la volatilidad, mayor será el riesgo de la inversión.

Estas son las opiniones del autor en el momento de la publicación y pueden diferir de las opiniones de otras personas/equipos de Janus Henderson Investors. Las referencias realizadas a valores concretos no constituyen una recomendación para comprar, vender o mantener ningún valor, estrategia de inversión o sector del mercado, y no deben considerarse rentables. Janus Henderson Investors, su asesor afiliado o sus empleados pueden tener una posición en los valores mencionados.

La rentabilidad histórica no predice las rentabilidades futuras. Todas las cifras de rentabilidad incluyen tanto los aumentos de las rentas como las plusvalías y las pérdidas, pero no refleja las comisiones actuales ni otros gastos del fondo.

La información contenida en el presente artículo no constituye una recomendación de inversion.

No hay garantía de que las tendencias pasadas continúen o de que se cumplan las previsiones.

Comunicación Publicitaria.