Inflación y acciones inmobiliarias: es hora de ser realistas

Guy Barnard, Tim Gibson y Greg Kuhl, gestores del fondo Global Property Equities, analizan el impacto de las expectativas sobre el aumento de la inflación y los tipos de interés en las acciones inmobiliarias cotizadas.

3 minutos de lectura

Aspectos destacados:

- Las expectativas del mercado sobre la inflación y los tipos de interés están aumentando, a medida que las economías empiezan a recuperarse tras la covid-19.

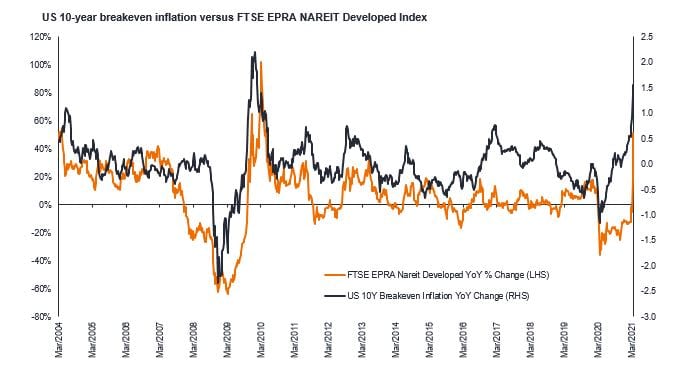

- Históricamente, ha existido una relación positiva entre las rentabilidades de las acciones inmobiliarias y las expectativas de aumento de inflación a largo plazo.

- Actualmente, las acciones inmobiliarias cotizadas presentan valoraciones atractivas, ofrecen crecimiento estructural y secular, y han demostrado ofrecer protección frente a la inflación.

La inflación sigue siendo el tema del día y probablemente por buenos motivos. Tras seguir una tendencia a la baja desde 1980, cayendo del 15% a alrededor del 2% en la última década según los datos de la OCDE, ahora está subiendo..

¿Qué significa esto para las acciones inmobiliarias y qué consecuencias tiene para la subida de los rendimientos de los bonos?

Punto de inflexión

El Bank of America (BofA) señaló recientemente su «convicción de que ha llegado un punto de inflexión tanto para la inflación como para los tipos de interés y que el ciclo alcista de 40 años del mercado de los bonos se ha acabado».1 La opinión del banco de inversión se basa en las políticas de apoyo sin precedentes de los gobiernos en todo el mundo, que probablemente provocarán presiones inflacionistas.

Es una afirmación que llama la atención y, aunque solo el tiempo dirá si es correcta, hemos asistido a un reciente repunte de las expectativas de inflación y los tipos de interés, así como los rendimientos (de los bonos) del Tesoro de EE. UU. a 10 años.

¿Cómo se han comportado las acciones inmobiliarias?

“Thankfully, the relationship between inflation expectations and real estate equities is a little clearer with, historically, a positive correlation existing, ie. as inflation expectations have risen, so too have real estate equities. This relationship has existed over the longer term, highlighting the potential for real estate equities to benefit from rising inflation expectations.”

Sin embargo ¿por qué se han comportado bien los valores inmobiliarios cuando la inflación está subiendo? ¿No flotan todos los barcos cuando la marea sube?

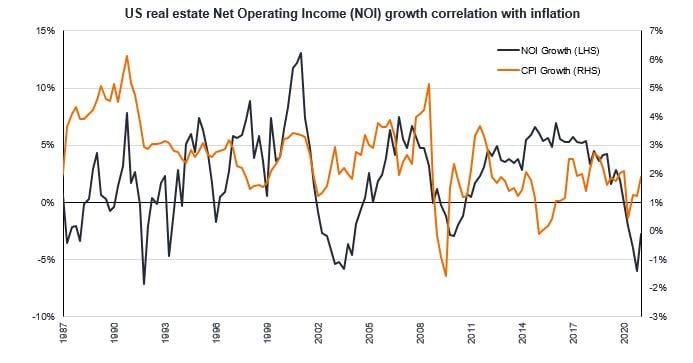

A menudo nos referimos al sector inmobiliario como los «propietarios de la economía», cuyos flujos de ingresos se benefician del crecimiento positivo. Una recuperación económica provoca normalmente un aumento de los ingresos por alquileres y eleva el valor de los activos inmobiliarios subyacentes. Los contratos de alquileres a menudo están ligados a la inflación, con subidas anuales, o se reajustan cuando vencen, como podemos ver en el gráfico 2.

Sin embargo, hay diferencias entre sectores inmobiliarios. A la hora de negociar el alquiler, el aumento de la inflación tiende a tener un mayor efecto positivo en sectores que tienen capacidad de fijación de precios.

La aceleración de las tendencias inmobiliarias como consecuencia del covid-19 ha hecho que algunos sectores se vean negativamente afectados, como los centros comerciales, las grandes superficies regionales y los hoteles. Sin embargo, otros se han visto favorecidos por fuertes ventajas seculares, como el comercio electrónico, la computación en la nube (cloud computing) y los cambios demográficos. Tecnología industrial, logística e inmobiliaria (p. ej. torres de telefonía móvil, centros de datos) son algunos de los sectores que probablemente más se beneficien.

No conocemos exactamente el rumbo que seguirán la inflación y los rendimientos ni hasta dónde llegarán, pero creemos que cada vez resulta más difícil pasar por alto una clase de activos que actualmente tiene una valoración atractiva, al ofrecer un crecimiento estructural y secular y ser capaz de brindar una protección eficaz frente a la inflación.

Estas son las opiniones del autor en el momento de la publicación y pueden diferir de las opiniones de otras personas/equipos de Janus Henderson Investors. Las referencias realizadas a valores concretos no constituyen una recomendación para comprar, vender o mantener ningún valor, estrategia de inversión o sector del mercado, y no deben considerarse rentables. Janus Henderson Investors, su asesor afiliado o sus empleados pueden tener una posición en los valores mencionados.

La rentabilidad histórica no predice las rentabilidades futuras. Todas las cifras de rentabilidad incluyen tanto los aumentos de las rentas como las plusvalías y las pérdidas, pero no refleja las comisiones actuales ni otros gastos del fondo.

La información contenida en el presente artículo no constituye una recomendación de inversion.

Comunicación Publicitaria.

Información importante

Le recomendamos que lea la siguiente información acerca de los fondos relacionados con el presente artículo.

- Las acciones/participaciones pueden perder valor con rapidez y, por lo general, implican un mayor riesgo que los bonos o los instrumentos del mercado monetario. Como resultado, el valor de su inversión puede bajar.

- Las acciones de sociedades pequeñas o medianas pueden ser más volátiles que las acciones de grandes sociedades, y en ocasiones puede ser difícil valorar o vender acciones en tiempos y precios deseados, lo que aumenta el riesgo de pérdida.

- Si un Fondo tiene una gran exposición a un país o una región geográfica en concreto, lleva un nivel más alto de riesgo que un fondo que está mucho más diversificado.

- El Fondo se centra en determinados sectores o áreas de inversión y puede verse muy afectado por factores como los cambios en la regulación gubernamental, el aumento de la competencia de precios, los avances tecnológicos y otros acontecimientos adversos.

- Este Fondo puede tener una cartera especialmente concentrada en relación con su universo de inversión u otros fondos de su sector. Un evento adverso que afecte incluso a un número reducido de tenencias podría generar una volatilidad o pérdidas significativas para el Fondo.

- El Fondo invierte en fideicomisos de inversiones inmobiliarias (REIT, por sus siglas en inglés) y en otras sociedades o fondos dedicados a la inversión inmobiliaria, que implican riesgos superiores a los asociados a la inversión directa en propiedades. En particular, los REIT pueden estar sujetos a una regulación menos estricta que el propio Fondo y pueden experimentar una mayor volatilidad que sus activos subyacentes.

- El Fondo podrá utilizar derivados con el fin de reducir el riesgo o gestionar la cartera de forma más eficiente. Sin embargo, esto conlleva otros riesgos, en particular, que la contraparte de un derivado no pueda cumplir sus obligaciones contractuales.

- Si el Fondo mantiene activos en divisas distintas de la divisa base del Fondo o si usted invierte en una clase de acciones/ participaciones de una divisa diferente a la del Fondo (a menos que esté "cubierto"), el valor de su inversión puede verse afectado por las variaciones de los tipos de cambio.

- Cuando el Fondo, o una clase de acciones/participaciones con cobertura, trata de mitigar los movimientos del tipo de cambio de una divisa en relación con la divisa base, la propia estrategia de cobertura puede tener un impacto positivo o negativo en el valor del Fondo debido a las diferencias en los tipos de interés a corto plazo entre las divisas.

- Los valores del Fondo podrían resultar difíciles de valorar o de vender en el momento y al precio deseados, especialmente en condiciones de mercado extremas, cuando los precios de los activos pueden estar bajando, lo que aumenta el riesgo de pérdidas en las inversiones.

- Una parte o la totalidad de los gastos en curso del Fondo se pueden tomar del capital, lo que puede debilitar el capital o reducir el potencial de crecimiento de capital.

- El Fondo podría perder dinero si una contraparte con la que negocia el Fondo no está dispuesto o no es capaz de cumplir sus obligaciones, o como resultado de un fallo o retraso en los procesos operativos o del fallo de un proveedor externo.

Specific risks

- Las acciones/participaciones pueden perder valor con rapidez y, por lo general, implican un mayor riesgo que los bonos o los instrumentos del mercado monetario. Como resultado, el valor de su inversión puede bajar.

- El Fondo se centra en determinados sectores o áreas de inversión y puede verse muy afectado por factores como los cambios en la regulación gubernamental, el aumento de la competencia de precios, los avances tecnológicos y otros acontecimientos adversos.

- Este Fondo puede tener una cartera especialmente concentrada en relación con su universo de inversión u otros fondos de su sector. Un evento adverso que afecte incluso a un número reducido de tenencias podría generar una volatilidad o pérdidas significativas para el Fondo.

- El Fondo invierte en fideicomisos de inversiones inmobiliarias (REIT, por sus siglas en inglés) y en otras sociedades o fondos dedicados a la inversión inmobiliaria, que implican riesgos superiores a los asociados a la inversión directa en propiedades. En particular, los REIT pueden estar sujetos a una regulación menos estricta que el propio Fondo y pueden experimentar una mayor volatilidad que sus activos subyacentes.

- El Fondo podrá utilizar derivados con el fin de reducir el riesgo o gestionar la cartera de forma más eficiente. Sin embargo, esto conlleva otros riesgos, en particular, que la contraparte de un derivado no pueda cumplir sus obligaciones contractuales.

- Si el Fondo mantiene activos en divisas distintas de la divisa base del Fondo o si usted invierte en una clase de acciones/ participaciones de una divisa diferente a la del Fondo (a menos que esté "cubierto"), el valor de su inversión puede verse afectado por las variaciones de los tipos de cambio.

- Cuando el Fondo, o una clase de acciones/participaciones con cobertura, trata de mitigar los movimientos del tipo de cambio de una divisa en relación con la divisa base, la propia estrategia de cobertura puede tener un impacto positivo o negativo en el valor del Fondo debido a las diferencias en los tipos de interés a corto plazo entre las divisas.

- Los valores del Fondo podrían resultar difíciles de valorar o de vender en el momento y al precio deseados, especialmente en condiciones de mercado extremas, cuando los precios de los activos pueden estar bajando, lo que aumenta el riesgo de pérdidas en las inversiones.

- Una parte o la totalidad de los gastos en curso del Fondo se pueden tomar del capital, lo que puede debilitar el capital o reducir el potencial de crecimiento de capital.

- El Fondo podría perder dinero si una contraparte con la que negocia el Fondo no está dispuesto o no es capaz de cumplir sus obligaciones, o como resultado de un fallo o retraso en los procesos operativos o del fallo de un proveedor externo.

- Además de los ingresos, esta clase de acciones podrá distribuir las ganancias de capital realizadas y no realizadas y el capital original invertido. Los honorarios, cargos y gastos también se deducen del capital. Ambos factores pueden dar lugar a una erosión del capital y a una reducción del potencial de crecimiento de capital. Los inversores también deben tener en cuenta que las distribuciones de esta naturaleza pueden ser tratadas (y gravadas) como ingresos dependiendo de la legislación fiscal local.

Specific risks

- Las acciones/participaciones pueden perder valor con rapidez y, por lo general, implican un mayor riesgo que los bonos o los instrumentos del mercado monetario. Como resultado, el valor de su inversión puede bajar.

- Las acciones de sociedades pequeñas o medianas pueden ser más volátiles que las acciones de grandes sociedades, y en ocasiones puede ser difícil valorar o vender acciones en tiempos y precios deseados, lo que aumenta el riesgo de pérdida.

- Si un Fondo tiene una gran exposición a un país o una región geográfica en concreto, lleva un nivel más alto de riesgo que un fondo que está mucho más diversificado.

- El Fondo se centra en determinados sectores o áreas de inversión y puede verse muy afectado por factores como los cambios en la regulación gubernamental, el aumento de la competencia de precios, los avances tecnológicos y otros acontecimientos adversos.

- Este Fondo puede tener una cartera especialmente concentrada en relación con su universo de inversión u otros fondos de su sector. Un evento adverso que afecte incluso a un número reducido de tenencias podría generar una volatilidad o pérdidas significativas para el Fondo.

- El Fondo invierte en fideicomisos de inversiones inmobiliarias (REIT, por sus siglas en inglés) y en otras sociedades o fondos dedicados a la inversión inmobiliaria, que implican riesgos superiores a los asociados a la inversión directa en propiedades. En particular, los REIT pueden estar sujetos a una regulación menos estricta que el propio Fondo y pueden experimentar una mayor volatilidad que sus activos subyacentes.

- El Fondo podrá utilizar derivados con el fin de reducir el riesgo o gestionar la cartera de forma más eficiente. Sin embargo, esto conlleva otros riesgos, en particular, que la contraparte de un derivado no pueda cumplir sus obligaciones contractuales.

- Si el Fondo mantiene activos en divisas distintas de la divisa base del Fondo o si usted invierte en una clase de acciones/ participaciones de una divisa diferente a la del Fondo (a menos que esté "cubierto"), el valor de su inversión puede verse afectado por las variaciones de los tipos de cambio.

- Cuando el Fondo, o una clase de acciones/participaciones con cobertura, trata de mitigar los movimientos del tipo de cambio de una divisa en relación con la divisa base, la propia estrategia de cobertura puede tener un impacto positivo o negativo en el valor del Fondo debido a las diferencias en los tipos de interés a corto plazo entre las divisas.

- Los valores del Fondo podrían resultar difíciles de valorar o de vender en el momento y al precio deseados, especialmente en condiciones de mercado extremas, cuando los precios de los activos pueden estar bajando, lo que aumenta el riesgo de pérdidas en las inversiones.

- El Fondo puede incurrir en un mayor nivel de costes de transacción como resultado de la inversión en mercados menos activos o menos desarrollados en comparación con un fondo que invierte en mercados más activos/desarrollados.

- Una parte o la totalidad de los gastos en curso del Fondo se pueden tomar del capital, lo que puede debilitar el capital o reducir el potencial de crecimiento de capital.

- El Fondo podría perder dinero si una contraparte con la que negocia el Fondo no está dispuesto o no es capaz de cumplir sus obligaciones, o como resultado de un fallo o retraso en los procesos operativos o del fallo de un proveedor externo.

- Además de los ingresos, esta clase de acciones podrá distribuir las ganancias de capital realizadas y no realizadas y el capital original invertido. Los honorarios, cargos y gastos también se deducen del capital. Ambos factores pueden dar lugar a una erosión del capital y a una reducción del potencial de crecimiento de capital. Los inversores también deben tener en cuenta que las distribuciones de esta naturaleza pueden ser tratadas (y gravadas) como ingresos dependiendo de la legislación fiscal local.