Renta fija multisectorial: 5 gráficos fundamentales para empezar el nuevo año

El gestor de carteras John Lloyd presenta un argumento convincente para la renta fija multisectorial estadounidense en sus perspectivas para 2024, destacando el fin de las subidas de tipos, la bajada de la inflación y los atractivos rendimientos como factores de impulso para el mercado de renta fija.

6 minutos de lectura

Aspectos destacados:

- Tras tres años de obstáculos, los mercados de renta fija muestran actualmente un aspecto muy diferente al de tiempos recientes.

- Con una oferta de rendimientos atractivos, el fin del ciclo de subidas de la Fed, la caída de la inflación y unos diferenciales de crédito históricamente amplios en los sectores de titulizaciones, las perspectivas de la renta fija estadounidense nos parecen positivas.

- En particular, prevemos unos altos rendimientos nominales y reales de la renta fija multisectorial en 2024 y pensamos que nos encontramos en un punto de entrada atractivo para que los inversores se replanteen su asignación a la renta fija.

Tras tres años de obstáculos como una inflación elevada y las subidas de los tipos de interés, creemos que el mercado de renta fija estadounidense se encuentra bien posicionado de cara a 2024. Ahora que la Reserva Federal (Fed) parece haber terminado de subir los tipos y la inflación subyacente tiende a descender, creemos que las perspectivas de la renta fija estadounidense parecen positivas. En nuestra opinión, los inversores pueden cosechar ahora los beneficios de unas rentabilidades iniciales más altas, con un bajo riesgo de que los tipos suban (y los precios de los bonos bajen) más a partir de ahora.

Los siguientes gráficos muestran cinco consideraciones esenciales para los inversores en renta fija de cara al nuevo año.

1. En relación con la renta variable, los bonos son más atractivos ahora que en los últimos 20 años o más.

Tras el contundente ciclo de subidas de tipos de la Fed, la renta fija estadounidense ofrece ahora los rendimientos más atractivos desde antes de la crisis financiera mundial. No solo los rendimientos nominales son más altos, sino que los bonos no han estado tan baratos con respecto a la renta variable desde hace más de dos décadas.

Como muestra el gráfico 1, el índice S&P 500® no ofrece actualmente remuneración adicional a los inversores por asumir el riesgo de la renta variable en relación con la renta fija. Creemos que esta situación dice menos sobre las condiciones de los mercados de renta variable que del valor de la renta fija.

En nuestra opinión, se trata de una evolución positiva: los inversores con aversión al riesgo que buscan rentas no necesitan asumir un riesgo adicional para satisfacer sus necesidades de rentabilidad. Recomendamos a los inversores que aprovechen este buen punto de entrada para llevar sus asignaciones a la renta fija hasta la ponderación de referencia, o hasta la sobreponderación, dependiendo su situación individual y su tolerancia al riesgo.

Gráfico 1. Rendimiento de los beneficios del S&P 500 frente al rendimiento del Tesoro a 10 años (2003-2023)

Fuente: Bloomberg, a 10 de noviembre de 2023. La rentabilidad pasada no predice rentabilidades futuras.

Fuente: Bloomberg, a 10 de noviembre de 2023. La rentabilidad pasada no predice rentabilidades futuras.

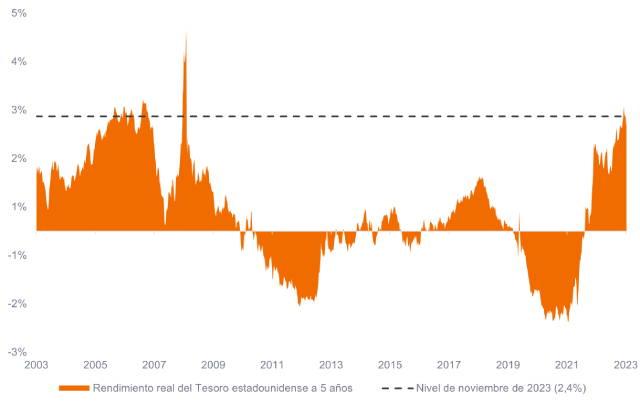

2. Los rendimientos reales de los bonos (son reales).

Durante gran parte de la década que siguió a la crisis financiera mundial, los inversores podían aducir argumentos en contra de una sobreponderación a la renta fija debido a que los rendimientos reales (rendimientos nominales menos la inflación) estaban cerca o por debajo de cero. Pero la combinación de unos tipos de interés más altos y la caída de la inflación ha cambiado el panorama, como se ve en el gráfico 2.

Los bonos del Tesoro superan ahora cómodamente el obstáculo de la inflación y ofrecen a los inversores rendimientos por encima de la inflación comparables a los de 2006-2007. Además, los sectores con diferenciales de crédito ―es decir, los bonos que pagan un rendimiento adicional por encima del tipo del Tesoro― como la deuda corporativa y los activos titulizados, están ofreciendo rendimientos reales incluso más altos, lo que supone una ventaja adicional para los inversores.

Gráfico 2. Rendimiento real del Tesoro estadounidense (2003-2023)

Fuente: Bloomberg, a 10 de noviembre de 2023. La rentabilidad pasada no predice rentabilidades futuras.

Fuente: Bloomberg, a 10 de noviembre de 2023. La rentabilidad pasada no predice rentabilidades futuras.

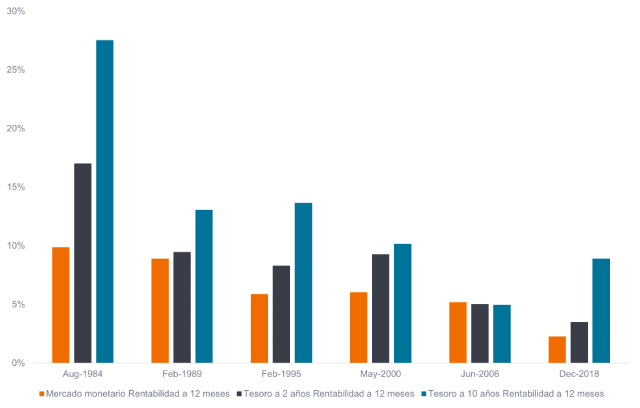

3. La vapuleada duración está de vuelta

Los activos de larga duración se han enfrentado a duros obstáculos desde que la Fed empezó a subir los tipos de interés hace casi dos años. A medida que los tipos han ido subiendo, los precios de los bonos de larga duración (con mayor riesgo de tipos de interés) han caído más que los bonos de baja duración.

Tras sufrir pérdidas en sus carteras de bonos core, muchos inversores se pasaron al efectivo, o a los mercados monetarios, para protegerse de la subida de los tipos. Pero ahora que nos encontramos al final del ciclo de subidas, los inversores deben tener cuidado con una duración demasiado corta conforme avanzamos hacia la siguiente fase del ciclo económico.

Como vemos en el gráfico 3, tras la última subida de tipos de los seis últimos ciclos de subidas, los bonos de duración superaron a los mercados monetarios. Bajo nuestro punto de vista, si los tipos en niveles altos durante más tiempo provoca una desaceleración económica, con un ajuste a la baja de los mercados de renta variable, los inversores se beneficiarían del contrapeso de la revalorización de los bonos.

Gráfico 3. Rentabilidades a 12 meses vista tras la última subida de tipos

Si nos atenemos a la historia, los activos de duración se han comportado mejor que los mercados monetarios una vez que la Fed deja de subir los tipos.

Fuente: Bloomberg, Janus Henderson Investors, a 10 de noviembre de 2023. La rentabilidad pasada no predice rentabilidades futuras.

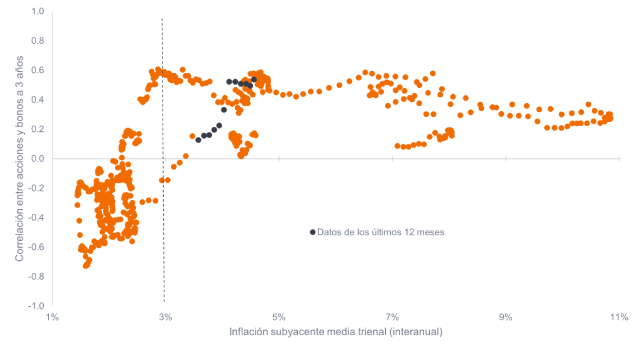

4. La caída de la inflación puede ser buena para las correlaciones entre acciones y bonos.

Una razón fundamental para poseer renta fija es su correlación históricamente baja con la renta variable. Como se muestra en el gráfico 4, la correlación a 3 años entre el índice S&P 500 y el Tesoro estadounidense a 10 años ha sido mayoritariamente positiva cuando la inflación subyacente media a 3 años supera el 3%. En los últimos doce meses, la renta fija se ha movido en gran medida en la misma dirección que la renta variable y, por tanto, las asignaciones de renta fija no han amortiguado la volatilidad general de la cartera como esperarían los inversores.

No obstante, la correlación negativa ha vuelto habitualmente cuando la inflación subyacente media a tres años ha caído por debajo del 3%. A medida que la inflación siga cayendo y la Fed siga comprometida con su objetivo del 2%, pensamos que las correlaciones pueden volver a ser negativas, con el correspondiente retorno de las ventajas de diversificación de poseer bonos junto con acciones.

Gráfico 4. Las correlaciones entre acciones y bonos han sido positivas cuando la inflación subyacente supera el 3%

Los beneficios de diversificación de los bonos podrían regresar a medida que la inflación subyacente retroceda hasta el objetivo del 2% de la Fed.

Fuente: Bloomberg, Janus Henderson Investors, a 30 de septiembre de 2023. Correlaciones entre acciones y bonos a 3 años basadas en datos mensuales móviles para el índice S&P 500 y el Tesoro estadounidense a 10 años, desde febrero de 1973 hasta septiembre de 2023.

Fuente: Bloomberg, Janus Henderson Investors, a 30 de septiembre de 2023. Correlaciones entre acciones y bonos a 3 años basadas en datos mensuales móviles para el índice S&P 500 y el Tesoro estadounidense a 10 años, desde febrero de 1973 hasta septiembre de 2023.

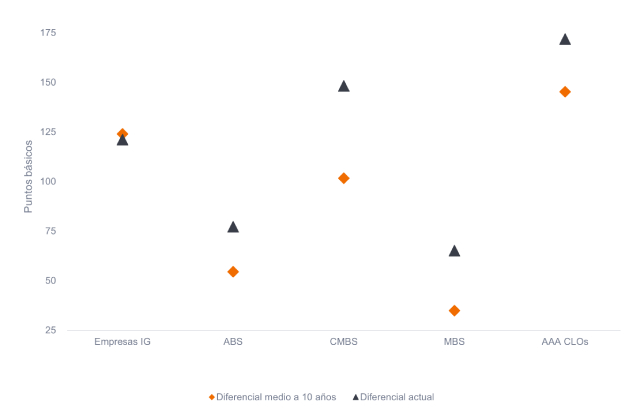

5. Las valoraciones del sector de titulizaciones parecen atractivas.

Aunque los rendimientos han subido de forma generalizada, es importante recordar que los rendimientos de los bonos se componen de dos elementos: el rendimiento de la deuda pública sin riesgo más un rendimiento adicional ―o diferencial de crédito― que se paga a los inversores para compensarles por el mayor riesgo del valor.

Es importante evaluar las valoraciones de los diferenciales sectoriales en relación con sus niveles históricos, así como en relación con otros sectores, para determinar qué sectores parecen baratos en términos relativos.

Como se ve en el gráfico 5, los diferenciales de crédito titulizado se sitúan muy por encima de sus medias de 10 años, mientras que la deuda corporativa investment grade presenta precios menos atractivos. Si equiparamos estos niveles de precios al riesgo de recesión, los sectores de titulizaciones ya están descontando un cierto nivel de recesión, mientras que la deuda corporativa investment grade descuentan un aterrizaje suave. En nuestra opinión, esta divergencia en los diferenciales de crédito ha creado la oportunidad de obtener mayores rentabilidades ajustadas al riesgo en los sectores de titulizaciones.

Gráfico 5. Diferencial actual frente al diferencial medio a 10 años

Los diferenciales titulizados se sitúan por encima de sus medias de 10 años, mientras que los corporativos presentan precios menos atractivos.

Fuente: Bloomberg, a 10 de noviembre de 2023. Deuda corporativa investment grade = Índice Bloomberg U.S. Corporate Bond; ABS = Índice Bloomberg U.S. Aggregate Asset Backed Securities; Índice CMBS = Bloomberg U.S. Commercial Mortgage Backed Securities Investment Grade; MBS de agencias = Índice Bloomberg Mortgage Backed Securities; CLO con calificación AAA = Índice J.P. Morgan CLO AAA. La rentabilidad pasada no es garantía de rentabilidades futuras.

Fuente: Bloomberg, a 10 de noviembre de 2023. Deuda corporativa investment grade = Índice Bloomberg U.S. Corporate Bond; ABS = Índice Bloomberg U.S. Aggregate Asset Backed Securities; Índice CMBS = Bloomberg U.S. Commercial Mortgage Backed Securities Investment Grade; MBS de agencias = Índice Bloomberg Mortgage Backed Securities; CLO con calificación AAA = Índice J.P. Morgan CLO AAA. La rentabilidad pasada no es garantía de rentabilidades futuras.

Cuando los inversores miren hacia 2024, será importante recordar que en el punto en el que nos encontramos hoy en los mercados de renta fija es muy diferente a donde hemos estado en los dos años anteriores. Bajo nuestro punto de vista, los obstáculos se han disipado y los mercados de renta fija se han ajustado a un régimen de tipos de interés más altos. Con los rendimientos atractivos disponibles, el fin del ciclo de subidas de la Fed, la caída de la inflación y unos diferenciales de crédito históricamente amplios en los sectores de titulizaciones, prevemos unas altas rentabilidades nominales y reales en la renta fija multisectorial en 2024.

El rendimiento del Tesoro a 10 años es el tipo de interés que ofrecen los bonos del Tesoro estadounidense con vencimiento a 10 años desde la fecha de compra.

Valores respaldados por activos (ABS): valores financieros que están «respaldados» (o garantizados) por activos vigentes (p. ej. préstamos, deudas de tarjetas de crédito o arrendamientos), normalmente aquellos que generan algún tipo de ingresos (flujos monetarios) a lo largo del tiempo.

Un punto básico (p.b.) equivale a 1/100 de un punto porcentual. 1 p.b. = 0,01 %. 100 p.b. = 1 %.

El índice Bloomberg U.S. Aggregate Asset Backed Securities (ABS) realiza un seguimiento de los valores respaldados por activos investment grade a tipo fijo. El índice tiene tres subsectores: deuda corporativa y tarjetas de crédito, automóviles y suministros públicos.

El índice Bloomberg US Commercial Mortgage Backed Securities (CMBS) Investment Grade mide el mercado investment grade de las operaciones CMBS de fusión y conducto de agencias y no agencias de EE. UU. con un tamaño de operación actual mínimo de 300 millones de dólares.

El índice Bloomberg US Corporate Bond mide el mercado de bonos corporativos investment grade, a tipo fijo y sujetos a impuestos. Incluye valores denominados en dólares estadounidenses emitidos públicamente por emisores industriales, de suministros públicos y financieros estadounidenses y no estadounidenses.

El índice Bloomberg US Mortgage Backed Securities (MBS) mide la rentabilidad de los valores (pass-through) respaldados por hipotecas de agencia a tipo fijo de EE. UU.

Obligación de préstamo garantizado (CLO): conjunto de préstamos apalancados a empresas, generalmente de menor calidad, que se agrupan en un único valor, el cual genera ingresos (pagos de deuda) a partir de los préstamos subyacentes. La naturaleza regulada de los bonos que tienen las CLO supone que, en caso de impago, el inversor se encuentra prácticamente al principio de la cola para reclamar los activos del prestatario.

Valores respaldados por hipotecas comerciales (CMBS): productos de inversión de renta fija respaldados por hipotecas sobre bienes inmobiliarios comerciales, en lugar de viviendas.

El diferencial de crédito es la diferencia de rentabilidad entre valores con un vencimiento similar, pero con una calidad crediticia diferente. Los diferenciales de amplitud creciente indican generalmente un deterioro de la solvencia de los prestatarios corporativos, y si se están estrechando indican una mejora.

Correlación: mide hasta qué punto dos variables se mueven la una con respecto a la otra. Un valor de 1,0 implica que se mueven de forma paralela mientras que un valor de -1,0 implica que se mueven en direcciones opuestas y un valor de 0,0 significa que no existe relación entre ambas.

La duración mide la sensibilidad del precio de un bono a los cambios en los tipos de interés. Cuanto mayor es la duración de un bono, mayor es su sensibilidad a los cambios en los tipos, y viceversa.

Bono global de crédito: Un bono típicamente emitido por gobiernos o empresas que se percibe que tienen un riesgo relativamente bajo de incumplimiento de pagos, lo que se refleja en la calificación más alta que les otorgan las agencias de calificación crediticia.

El índice J.P. Morgan CLO AAA es un subconjunto del índice CLOIE que sigue exclusivamente a las CLO con calificación AAA. El índice J.P. Morgan Collateralized Loan Obligation (CLOIE) se compone de CLO de arbitraje ampliamente sindicadas denominadas en dólares estadounidenses.

Valores respaldados por hipotecas (MBS): valores titulizados (o «respaldados») por un conjunto de hipotecas. Los inversores reciben pagos periódicos derivados de las hipotecas subyacentes, similares a los cupones de los bonos. Son similares a los valores respaldados por activos. Los valores respaldados por hipotecas pueden ser más sensibles a las variaciones de los tipos de interés. Están sujetos al riesgo de prórroga, cuando los prestatarios amplían la duración de sus hipotecas cuando suben los tipos de interés, y al riesgo de amortización anticipada, cuando amortizan antes sus hipotecas al bajar los tipos de interés. Estos riesgos pueden reducir la rentabilidad.

El rendimiento real se calcula restando la tasa de inflación esperada al rendimiento nominal de un bono.

El índice S&P 500® refleja la rentabilidad de las acciones estadounidenses de gran capitalización y representa la rentabilidad del mercado general de renta variable de EE. UU.

Información importante

La diversificación no garantiza la obtención de beneficios ni elimina el riesgo a sufrir pérdidas vinculadas a inversiones.

Los valores de renta fija están sujetos al riesgo de tipo de interés, inflación, crédito e impago. El mercado de renta fija es volátil. Cuando los tipos de interés suben, los precios de los bonos normalmente bajan, y viceversa. La devolución del capital no está garantizada y los precios podrían disminuir si un emisor no puede realizar los pagos a tiempo o si su solvencia crediticia empeora.

Los productos titulizados, como los valores respaldados por hipotecas y activos, son más sensibles a los cambios en las tasas de interés, tienen riesgo de extensión y de pago anticipado y están sujetos a mayores riesgos de crédito, valoración y liquidez que otros valores de renta fija.

Estas son las opiniones del autor en el momento de la publicación y pueden diferir de las opiniones de otras personas/equipos de Janus Henderson Investors. Las referencias realizadas a valores concretos no constituyen una recomendación para comprar, vender o mantener ningún valor, estrategia de inversión o sector del mercado, y no deben considerarse rentables. Janus Henderson Investors, su asesor afiliado o sus empleados pueden tener una posición en los valores mencionados.

La rentabilidad histórica no predice las rentabilidades futuras. Todas las cifras de rentabilidad incluyen tanto los aumentos de las rentas como las plusvalías y las pérdidas, pero no refleja las comisiones actuales ni otros gastos del fondo.

La información contenida en el presente artículo no constituye una recomendación de inversion.

Comunicación Publicitaria.