Conectando con el tema de la electrificación

El gestor de carteras Brian Demain explora cómo los inversores pueden capitalizar una poderosa oportunidad de crecimiento secular: la electrificación de la economía.

7 minutos de lectura

Aspectos destacados:

- La electrificación de la economía estadounidense representa un poderoso tema de inversión de décadas impulsado por los esfuerzos de descarbonización y la deslocalización de las instalaciones de fabricación, así como por el crecimiento de los centros de datos, los vehículos eléctricos (VE) y las bombas de calor.

- Las principales oportunidades de inversión abarcan los servicios públicos, los vehículos eléctricos, los semiconductores, los conectores y los componentes eléctricos. Las empresas de servicios públicos, en particular, deberían beneficiarse del aumento de la demanda de electricidad y de la necesidad de modernizar y ampliar la infraestructura.

- Si bien la valoración y los riesgos, como la dependencia de los subsidios, justifican el seguimiento, los inversores pueden capitalizar este tema secular centrándose en empresas con posiciones competitivas sólidas, fundamentos sólidos e impulsores de crecimiento sostenible.

El mundo está experimentando una importante transformación impulsada por la electrificación de la economía. Esta tendencia tiene el potencial de abarcar décadas y tiene implicaciones para diferentes áreas del mercado.

En esencia, el tema de la electrificación gira en torno al creciente papel de la electricidad en varios sectores. La demanda de electricidad, que se ha mantenido estable durante mucho tiempo, está preparada para un crecimiento sostenible en las próximas décadas.

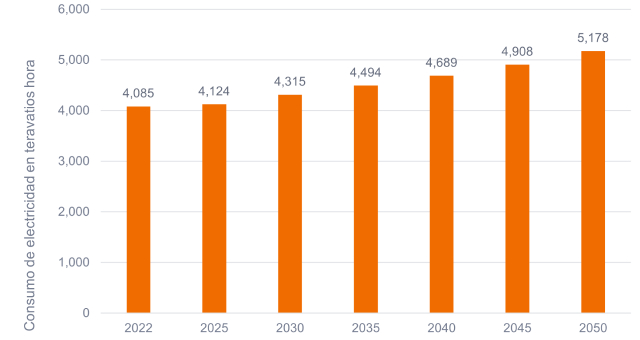

Según la Administración de Información Energética de EE. UU., se espera que la demanda de electricidad aumente un 27% entre 2022 y 2050 (Figura 1).1 Y, en particular, las proyecciones en horizontes temporales más cortos tienden a ser más altas. Por ejemplo, los planificadores de la red pronostican que la demanda de electricidad a nivel nacional aumentará un 4,7% durante el período de cinco años que finaliza en 2028, mientras que las estimaciones del mismo informe del año anterior preveían un crecimiento del 2,6%.2

Figura 1: Consumo de electricidad proyectado en los Estados Unidos de 2022 a 2050 (en teravatios hora)

Fuente: Administración de Información Energética de EE. UU., "Annual Energy Outlook 2023" Tabla 8, marzo de 2023.

Fuente: Administración de Información Energética de EE. UU., "Annual Energy Outlook 2023" Tabla 8, marzo de 2023.

Poderosos vientos de cola

Varios factores están respaldando el crecimiento sostenido en el espacio de la electrificación. Los esfuerzos de descarbonización son uno de los principales impulsores. Las políticas gubernamentales destinadas a reducir las emisiones, como el Green New Deal y la Ley de Reducción de la Inflación (IRA, por sus siglas en inglés), proporcionan vientos de cola a través de subsidios que promueven la adopción de energías limpias. Desde que se aprobó la IRA en 2021, ha habido un aumento en las inversiones para la creación de nuevas instalaciones de transporte y energía limpia. Se espera que la carga eléctrica asociada con estas instalaciones tenga un impacto en el corto plazo, junto con la tendencia más amplia de la deslocalización de la fabricación en los EE. UU.

El crecimiento exponencial de los centros de datos está impulsando aún más el consumo de electricidad a corto plazo. En Estados Unidos, los centros de datos representaron alrededor del 4% de la demanda de electricidad de Estados Unidos en 2022, y se espera que aumente al 6% en 2026.3 Este crecimiento está siendo acelerado por el rápido auge de la inteligencia artificial generativa (IA). Las unidades de procesamiento gráfico (GPU) de IA consumen mucha más energía que las GPU tradicionales, lo que supone una presión adicional para la red eléctrica.

En términos de impactos a largo plazo, se espera que varios motores de crecimiento tengan un mayor impacto en la década de 2030, aunque existan en la actualidad. Por ejemplo, el uso de electricidad seguirá aumentando a medida que los motores de combustión interna sean reemplazados por vehículos eléctricos (EV). En relación con esto, la transición de la calefacción con hornos a las bombas de calor eléctricas aumentará aún más la demanda de la red.

¿Dónde buscar oportunidades? Comience con los servicios públicos

Los inversores que buscan exposición al tema de la electrificación tienen que tener en cuenta un panorama diverso, con oportunidades en diversos sectores que son fundamentales para la electrificación de la economía. En nuestra opinión, las áreas clave incluyen servicios públicos, vehículos, semiconductores y conectores.

En el caso de las empresas de servicios públicos reguladas, creemos que tres fuerzas clave están convergiendo para revertir décadas de falta de inversión en infraestructura de EE. UU. En primer lugar, las empresas de servicios públicos se beneficiarán de la creciente demanda de la red, como se ha comentado.

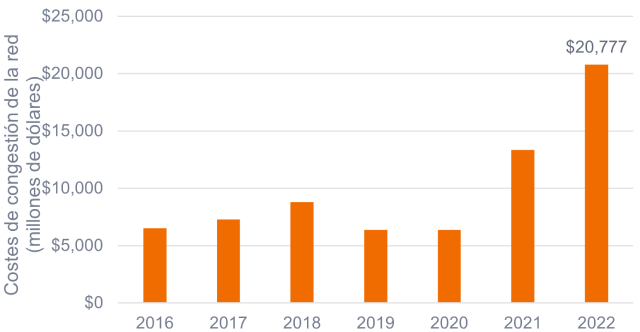

En segundo lugar, se necesita la modernización de la red. Las expectativas de confiabilidad son más altas, y los cortes de energía que antes eran inconvenientes ahora son inaceptables en un mundo digital. Las empresas de servicios públicos también deben invertir en infraestructura tecnológica para mejorar la eficiencia de los clientes. El costo de la congestión de la red eléctrica de EE. UU., que mide los costos más altos que absorben los clientes cuando no hay capacidad adecuada para suministrar electricidad de menor costo, aumentó a más de $20 mil millones en 2022 (Figura 2). Este costo puede seguir aumentando hasta que se construyan líneas de transmisión y equipos adicionales para manejar la demanda de electricidad.

Figura 2: Costos estimados de congestión de la red eléctrica de EE. UU. (millones de dólares)

Fuente: Richard Doying, Michael Goggin y Abby Sherman, "Los costos de congestión de transmisión vuelven a aumentar en las RTO de EE. UU.", Grid Strategies, julio de 2023.

Fuente: Richard Doying, Michael Goggin y Abby Sherman, "Los costos de congestión de transmisión vuelven a aumentar en las RTO de EE. UU.", Grid Strategies, julio de 2023.

En tercer lugar, la transición a la energía limpia requiere una red eléctrica ampliada y fortalecida, como nuevas centrales eléctricas y de transmisión. Las fuentes de energía renovables, como la solar y la eólica, suelen estar lejos de las zonas pobladas, por lo que la red debe ampliarse y reforzarse para soportar esas cargas. Esto requerirá un crecimiento en la capacidad instalada de baterías para el almacenamiento de energía debido a la intermitencia de estas fuentes. Estas soluciones de almacenamiento de energía, aunque más incipientes, también presentan oportunidades.

Esperamos que estas lentas transiciones apuntalen un largo período de alto crecimiento de un solo dígito en las bases de tarifas de los servicios públicos, que es la base de activos sobre la que las empresas de servicios públicos pueden obtener un rendimiento regulado.

Los semiconductores y los componentes son parte integral del ecosistema de electrificación

Varias otras industrias tienen un papel en el ecosistema de la electrificación. A medida que el mundo pasa de los combustibles fósiles a las energías renovables, la intensidad de la electricidad y la complejidad de los componentes aumentan drásticamente. Por ejemplo, los vehículos eléctricos requieren más cableado eléctrico, cobre y contenido de semiconductores que los motores de combustión interna.

Los semiconductores, en particular los analógicos y los semiconductores de potencia, son áreas clave. Los semiconductores analógicos miden y regulan las señales del mundo real, mientras que los semiconductores de potencia son esenciales para las conversiones de voltaje en muchos casos de uso eléctrico.

Mientras tanto, los proveedores de componentes eléctricos, especialmente los especializados en componentes de conectores para aplicaciones en la red o vehículos, representan oportunidades de inversión adicionales.

Vehículos eléctricos, materias primas y energía solar

La electrificación de los vehículos ha sido, y sigue siendo, una forma significativa de exponerse a un tema más amplio. Sin embargo, la tesis de inversión ha evolucionado recientemente a medida que la valoración de algunas de las empresas de este espacio se ha expandido y ciertas ofertas de vehículos eléctricos mediocres en los EE. UU. no están aterrizando entre los consumidores, a pesar de que el mercado automotriz mundial tuvo un fuerte 2023.

Podría haber una desaceleración en el crecimiento secular de algunas de estas empresas en los próximos 12 a 18 meses, pero creemos que la oportunidad a largo plazo sigue existiendo. Se espera que los vehículos eléctricos continúen optimizándose y bajen la curva de costos. Y a medida que los fabricantes de automóviles lancen sus plataformas de vehículos eléctricos de próxima generación, esperamos que la penetración se vuelva a acelerar. Seguimos creyendo que alrededor del 40% de los nuevos vehículos producidos serán vehículos eléctricos para 2030, y la mayoría para 2040.

En particular, si bien las materias primas como el cobre ofrecen un medio de alta beta para obtener exposición a este tema de inversión, existen preocupaciones en torno a la ventaja competitiva y los motores de crecimiento sostenible. En nuestra opinión, la energía solar en los tejados es otra área que carece de una ventaja competitiva sostenible. Los subsidios han provocado el auge de la industria, pero consideramos que la energía solar a gran escala es una forma más eficiente de establecer una red de energía limpia porque es mucho más barata por unidad de electricidad instalada. A medida que se pone en marcha más energía renovable a gran escala, la competencia puede afectar negativamente a la energía solar en los tejados.

Consideraciones clave sobre el tema

Los poderosos vientos de cola detrás de la electrificación lo convierten en un tema atractivo, pero no todas las acciones serán ganadoras a largo plazo. Los inversores deben reconocer que se trata de un tema de varias décadas y no de una tendencia tecnológica rápida.

Por lo tanto, invertir en el tema requiere un enfoque más matizado, con análisis fundamentales y de valoración clave para identificar inversiones atractivas a largo plazo. Por lo general, las empresas cotizan a múltiplos de beneficios razonables, pero las valoraciones varían según el sector, y algunas acciones exageradas pueden cotizar a valoraciones más altas sin fundamentos sólidos.

Los riesgos inherentes al tema de la inversión incluyen el apetito de los consumidores estadounidenses por los vehículos eléctricos, el impacto de los subsidios en la demanda y el desafío del almacenamiento de energía, especialmente a medida que las energías renovables se convierten en una parte más importante de la generación de energía. Es crucial monitorear estos factores y considerar sus implicaciones a largo plazo.

En nuestra opinión, al centrarse en empresas con fundamentos sólidos, ventajas competitivas e impulsores de crecimiento sostenible, los inversores pueden posicionarse para capitalizar el cambio secular hacia la electrificación.

1 Administración de Información Energética de EE. UU., "Annual Energy Outlook 2023" (Perspectivas energéticas anuales 2023), tabla 8, marzo de 2023.

2 John D. Wilson y Zach Zimmerman, "La era de la demanda plana de energía ha terminado". Grid Strategies, diciembre de 2023.

3 Agencia Internacional de la Energía, "Informe sobre la electricidad en 2024", enero de 2024.

Beta mide la volatilidad de un valor o cartera en relación con un índice. Menos de 1 significa menor volatilidad que el índice; más de 1, mayor volatilidad.

Información importante

Las industrias automotrices son altamente cíclicas y pueden verse afectadas significativamente por las relaciones laborales y la fluctuación de los precios de los componentes.

Los sectores energéticos pueden verse afectados considerablemente por las fluctuaciones en los precios de la energía y la oferta y demanda de combustibles, la conservación, el éxito de los proyectos de prospección, los impuestos y otros reglamentos gubernamentales.

Los sectores tecnológicos pueden verse muy afectados por la obsolescencia de la tecnología existente, unos ciclos de producto cortos, las caídas de los precios y beneficios, la competencia de nuevos participantes de mercado y las condiciones económicas generales. Una inversión concentrada en un solo sector podría ser más volátil que la rentabilidad de inversiones menos concentradas y que el mercado en su conjunto.

Estas son las opiniones del autor en el momento de la publicación y pueden diferir de las opiniones de otras personas/equipos de Janus Henderson Investors. Las referencias realizadas a valores concretos no constituyen una recomendación para comprar, vender o mantener ningún valor, estrategia de inversión o sector del mercado, y no deben considerarse rentables. Janus Henderson Investors, su asesor afiliado o sus empleados pueden tener una posición en los valores mencionados.

La rentabilidad histórica no predice las rentabilidades futuras. Todas las cifras de rentabilidad incluyen tanto los aumentos de las rentas como las plusvalías y las pérdidas, pero no refleja las comisiones actuales ni otros gastos del fondo.

La información contenida en el presente artículo no constituye una recomendación de inversion.

Comunicación Publicitaria.