El poder destructivo de la volatilidad de las carteras (y lo que los inversores pueden hacer al respecto)

Los gestores de carteras Greg Wilensky y Jeremiah Buckley destacan dos razones por las que la volatilidad de las carteras crea riesgos para los inversores y analizan cómo creen que se puede mitigar el riesgo.

6 minutos de lectura

Aspectos destacados:

- Hay dos razones principales por las que una mayor volatilidad de la cartera equivale a un mayor riesgo para los inversores.

- En primer lugar, la volatilidad puede llevar a una capitulación impulsada por las emociones, o a una venta cuando el mercado está a la baja. En segundo lugar, la volatilidad tiene un gran impacto en la longevidad de la cartera cuando se realizan retiros.

- Creemos que la cartera 60/40, o equilibrada, ha demostrado su valor para mitigar ambos riesgos y ha ayudado a los inversores a mantener la inversión a largo plazo.

El riesgo de una cartera puede expresarse en términos de su volatilidad o desviación estándar. En pocas palabras, la desviación estándar cuantifica cuánto difiere el rendimiento periódico de una cartera de su rendimiento medio a lo largo del tiempo. Cuanto mayor sea la volatilidad, mayor será el riesgo.

Pero, ¿por qué una cartera volátil es una cartera más arriesgada?

Si bien hay respuestas estadísticas a la pregunta (que no analizaremos aquí), destacamos dos razones clave por las que la volatilidad es importante.

1. Capitulación impulsada por la emoción

No todos los inversores pueden soportar la volatilidad de una cartera 100% bursátil o de renta variable. Si bien una asignación del 100% de las acciones ha generado rendimientos impresionantes (por ejemplo, el índice S&P 500® obtuvo un rendimiento anualizado del 10,1% desde 1993 hasta 2023), no se pueden pasar por alto las tres grandes caídas durante ese período, además de muchas más pequeñas en el medio.

En 2000-2002, 2007-2009 y 2020, el S&P 500 sufrió caídas de pico a valle de -45%, -51% y -34%, respectivamente. En términos de dólares, estos rendimientos son aún más revueltos en el estómago: un inversor con 1 millón de dólares invertido en el S&P 500 en octubre de 2007 habría visto caer su cuenta a menos de 500.000 dólares en marzo de 2009.

Por supuesto, los mercados recuperaron sus pérdidas después de cada caída y alcanzaron nuevos máximos. Pero eso no cambia el hecho de que puede ser un doloroso viaje hacia el fondo.

Si los mercados normalmente han recuperado sus caídas, ¿dónde está el riesgo de la volatilidad? Un riesgo es que el dolor de un mercado a la baja se vuelva insoportable para el inversor, que luego vende sus acciones o cambia a una asignación más conservadora cerca del fondo del mercado, bloqueando efectivamente sus pérdidas.

Por otro lado, una asignación del 100% a los bonos puede no ser apropiada para muchos inversores. Aunque los bonos suelen ser mucho menos volátiles que las acciones, sus rentabilidades también han sido más bajas (el Bloomberg U.S. Aggregate Bond Index (U.S. Agg) obtuvo una rentabilidad anualizada del 4,41% entre 1993 y 2023).

Por lo tanto, la mayoría de los inversores requieren una combinación de acciones y bonos: acciones para la revalorización del capital y la protección contra la inflación a largo plazo, y bonos para obtener ingresos y limitar las reducciones. La proporción adecuada entre acciones y bonos puede estar en cualquier parte del espectro, dependiendo de los objetivos y la tolerancia al riesgo del inversor, siendo la combinación más común la cartera moderada 60/40 (60% acciones / 40% bonos) o equilibrada.

Con el tiempo, la estrategia 60/40 ha funcionado eficazmente porque los bonos han mostrado una baja correlación con la renta variable, es decir, a menudo (pero no siempre) han subido cuando las acciones han bajado. Esa relación de baja correlación ha sido un poderoso impulsor de la reducción de la volatilidad para los inversores. Por ejemplo, en marzo de 2009, cuando el S&P 500 bajó un 51% desde su máximo, una cartera 60/40 bajó un 32% debido a que el Agg de EE.UU. subió más del 7% durante ese tiempo.

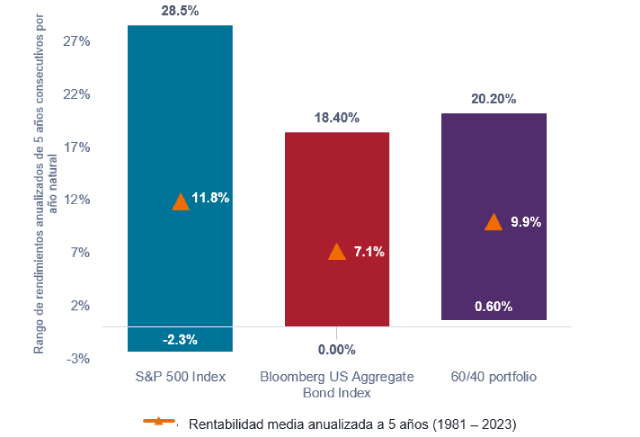

El Gráfico 1 compara el rango de rendimientos anuales anuales móviles de 5 años para acciones, bonos y una cartera 60/40 entre 1981 y 2023. La cartera 60/40 tenía una rentabilidad media anualizada a 5 años del 9,9%, entre la de las acciones y la de los bonos. Y lo que es más importante, tenía una rentabilidad anualizada mínima a 5 años más alta (0,6%) que las acciones o los bonos por sí solos, el resultado positivo de combinar activos con correlaciones bajas.

Cabe destacar que en ningún período calendario de 5 años la cartera 60/40 registró un rendimiento negativo. Su rentabilidad del 0,6% se situó muy por encima de la rentabilidad anualizada a 5 años más baja registrada por una cartera de renta variable del -2,3% (-11% acumulado). Psicológicamente, puede ser difícil para los inversores contemplar que su cartera baje hasta un 11% en un período de 5 años. Por lo tanto, la cartera 60/40 podría ser una alternativa viable para gestionar posibles malestares emocionales.

Vale la pena señalar que el 60/40 ha renunciado a cierto potencial alcista frente a una cartera solo de acciones. Pero para muchos inversores que no pueden soportar la volatilidad de la renta variable, parece una compensación digna a cambio de una mejor mitigación del riesgo a la baja y una dispersión más estrecha de los rendimientos.

Gráfico 1: Acciones y bonos: Mejor juntos

Rango de rendimientos anuales anuales continuos de 5 años (1981 – 2023)

Fuente: Bloomberg, Janus Henderson Investors, a 31 de diciembre de 2023. Nota: La cartera 60/40 (60% del índice S&P 500 / 40% del índice Bloomberg US Aggregate Bond) supone un reequilibrio anual.

Fuente: Bloomberg, Janus Henderson Investors, a 31 de diciembre de 2023. Nota: La cartera 60/40 (60% del índice S&P 500 / 40% del índice Bloomberg US Aggregate Bond) supone un reequilibrio anual.

2. Las matemáticas de tomar retiros de carteras volátiles.

Realizar retiros sistemáticos influye en la longevidad de una cartera. En igualdad de condiciones, cuanto más volátil sea la cartera, mayor será el impacto de los retiros. En consecuencia, la volatilidad de la cartera es especialmente importante para los jubilados y otros inversores, como las dotaciones y las fundaciones, que realizan retiros regulares.

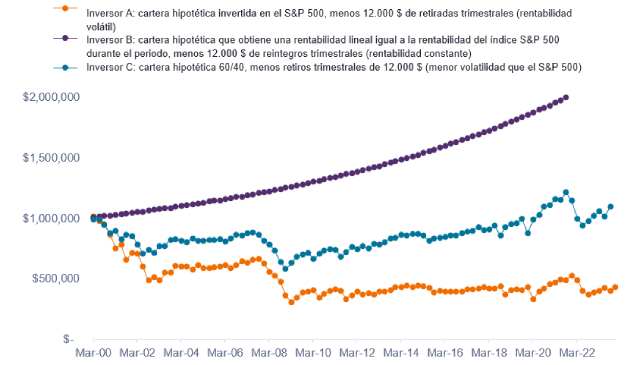

El Gráfico 2 muestra un escenario hipotético en el que tres inversores comienzan cada uno con una cartera de 1 millón de dólares en enero de 2000. El inversor A invierte en el S&P 500 y realiza un retiro trimestral de 12.000 dólares. Los rendimientos trimestrales de su cartera coinciden con los rendimientos reales del S&P 500, es decir, los rendimientos son volátiles.

El inversor B invierte en una cartera hipotética que obtiene la misma rentabilidad anualizada durante el periodo que el inversor A (7,0%). También realizan un retiro trimestral de $12,000. Sin embargo, a diferencia del inversor A, el inversor B obtiene la misma rentabilidad del 7,0% cada año, lo que significa que su cartera no tiene volatilidad de rentabilidad. El inversor A y B terminan en lugares muy diferentes porque el inversor A se ve obligado a retirar el capital en trimestres cuando el mercado está a la baja. Cuando el mercado se recupere, la cartera del inversor A debe crecer a partir de una base más pequeña.

El inversor C invierte en una cartera 60/40 (60% S&P 500 / 40% U.S. Agg), y aunque su rendimiento anualizado para el período (6,5%) es inferior al 7,0% anual del inversor A, la menor volatilidad de la cartera 60/40 compensa con creces la menor rentabilidad anual. Si bien los resultados varían según el período de tiempo del análisis, el ejemplo ilustra que ha habido períodos en los que una cartera de menor rendimiento y menor volatilidad superó a una cartera de mayor rendimiento a lo largo del tiempo, cuando se están realizando retiros.

Gráfico 2: Efecto de la volatilidad en la longevidad de la cartera

En igualdad de condiciones, las carteras volátiles se erosionarán antes cuando se realicen retiros.

Fuente: Bloomberg, a 31 de diciembre de 2023. Solo con fines ilustrativos. Las rentabilidades pasadas no predicen los rentabilidades futuras. La cartera 60/40 (60% S&P 500 / 40% U.S. Agg) asume un reequilibrio trimestral.

Fuente: Bloomberg, a 31 de diciembre de 2023. Solo con fines ilustrativos. Las rentabilidades pasadas no predicen los rentabilidades futuras. La cartera 60/40 (60% S&P 500 / 40% U.S. Agg) asume un reequilibrio trimestral.

Conclusión

A menudo hablamos de la importancia de mantener la inversión a largo plazo. Implícito en ese principio está la suposición de que un inversor está en una cartera que tiene el estómago para mantener durante un ciclo de mercado completo. (Y, sí, eso incluye una reducción de capital del 30% o más). Del mismo modo, los inversores que realizan retiros deben prestar mucha atención a la gestión de la volatilidad si quieren maximizar la longevidad de la cartera. La asignación 60/40, o equilibrada, ha demostrado su valor para ayudar a mitigar ambos riesgos.

En resumen, la gestión de la volatilidad es importante. Y creemos que la cartera equilibrada sigue siendo uno de los métodos más eficaces para gestionar la volatilidad a largo plazo.

Información importante

Cualquier proceso de gestión de riesgos incluye un esfuerzo para supervisar y gestionar el riesgo que no debe confundirse con, ni implica, un riesgo bajo o la capacidad de controlar ciertos factores de riesgo.

La desviación estándar mide la volatilidad histórica. Una desviación estándar más alta implica una mayor volatilidad.

La gestión de la volatilidad puede dar lugar a un rendimiento inferior durante los mercados alcistas y puede no mitigar las pérdidas como se desea durante los mercados bajistas.

El índice Bloomberg U.S. Aggregate Bond mide de forma generalizada del mercado de bonos corporativos investment grade sujetos a fiscalidad, de tipo fijo, denominados en dólares estadounidenses.

El índice S&P 500® refleja la rentabilidad de las acciones estadounidenses de gran capitalización y representa la rentabilidad del mercado general de renta variable de EE. UU.

La volatilidad mide el riesgo utilizando la dispersión de las rentabilidades de un instrumento determinado.

Estas son las opiniones del autor en el momento de la publicación y pueden diferir de las opiniones de otras personas/equipos de Janus Henderson Investors. Las referencias realizadas a valores concretos no constituyen una recomendación para comprar, vender o mantener ningún valor, estrategia de inversión o sector del mercado, y no deben considerarse rentables. Janus Henderson Investors, su asesor afiliado o sus empleados pueden tener una posición en los valores mencionados.

La rentabilidad histórica no predice las rentabilidades futuras. Todas las cifras de rentabilidad incluyen tanto los aumentos de las rentas como las plusvalías y las pérdidas, pero no refleja las comisiones actuales ni otros gastos del fondo.

La información contenida en el presente artículo no constituye una recomendación de inversion.

Comunicación Publicitaria.