El tira y afloja de los bonos de alto rendimiento en 2024

Tom Ross, gestor de carteras de renta fija, analiza las perspectivas de los bonos corporativos mundiales de alto rendimiento en 2024 y el posible tira y afloja entre tipos y diferenciales.

6 minutos de lectura

Aspectos destacados:

- Es probable que 2024 sea un año lento para la economía mundial, con algunas regiones coqueteando con la recesión a medida que surtan efecto los efectos retardados del anterior endurecimiento de la política monetaria.

- Esperamos un tira y afloja mientras los responsables políticos recortan los tipos, pero los temores al crecimiento provocan volatilidad en los diferenciales de crédito.

- Es probable que este tira y afloja provoque oscilaciones de precios en los bonos de alto rendimiento, ofreciendo oportunidades tácticas de inversión. Mientras tanto, los elevados rendimientos deberían proporcionar a los inversores pacientes un colchón para capear la volatilidad.

No es ninguna revelación afirmar que el crecimiento económico en 2024 será lento. La opinión consensuada entre quienes contribuyen a las previsiones económicas de Bloomberg es que la economía mundial crecerá menos que en 2023: se prevé alrededor del 2,7% para 2024, en comparación con alrededor del 2,9% en 2023. 1 A primera vista, eso podría parecer irrelevante, pero hay que tener en cuenta que estas son cifras reales (cifras ajustadas a la inflación), por lo que con la disminución de la inflación, el crecimiento nominal será más débil. El segundo punto a destacar es que se espera que los mercados emergentes hagan gran parte del trabajo pesado: se espera que Estados Unidos y la Eurozona en conjunto crezcan alrededor del 1% en términos reales.1

Crecimiento moderado

Para los bonos corporativos de alto rendimiento, un crecimiento económico lento está muy lejos de la ausencia de crecimiento económico. Debería ser suficiente para permitir a la mayoría de las empresas con calificación de alto rendimiento seguir cumpliendo sus obligaciones de deuda. Los fundamentos empresariales parecen razonablemente sólidos a estas alturas del ciclo económico, y una desaceleración bien anunciada significa que las empresas han tenido más tiempo para prepararse. De hecho, las expectativas para la economía europea ya son bajas, lo que podría ofrecer margen para sorpresas al alza, mientras que seguimos pensando que el mercado tiene capacidad para verse sorprendido por cualquier dato débil procedente de EE.UU.

Somos conscientes de que el impacto retardado del endurecimiento monetario podría dejarse sentir en 2024. Aunque esperamos que los bancos centrales de EE.UU. y Europa bajen los tipos de interés en los próximos 12 meses, las empresas que necesitan refinanciarse siguen enfrentándose a un aumento de los costes de financiación, dado lo bajos que eran los tipos en años anteriores.

Es probable que el efecto acumulativo de todo ello reduzca los beneficios y anime a las empresas a recortar costes. Dado que los prestatarios high yield tienden a estar más representados por pequeñas y medianas empresas, así como por los sectores más cíclicos, la ralentización del crecimiento se dejará sentir normalmente con más intensidad que entre los prestatarios investment grade.

Movimiento de diferenciales

Cuando se habla de la clase de activos de alto rendimiento, los comentaristas suelen referirse a los impagos y, aunque una empresa que incumple sus obligaciones es claramente inoportuna, una consideración más amplia son los movimientos de los diferenciales (el rendimiento adicional que paga un bono de alto rendimiento con respecto a un bono del Estado de vencimiento similar).

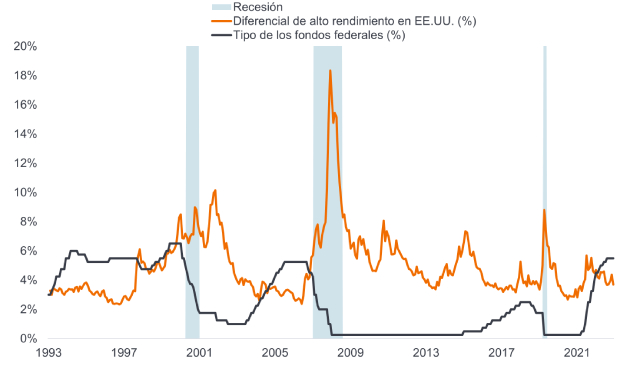

Junto a los factores corporativos individuales, los diferenciales de los bonos high yield están muy condicionados por el sentimiento. Hacia finales de 2023, las expectativas de un aterrizaje suave tomaron fuerza. Para que los diferenciales se estrechen (disminuyan) aún más es necesario que la inflación se comporte y que las economías crezcan moderadamente. Esto ya ocurrió a mediados de los noventa, después de que la Reserva Federal estadounidense (Fed) bajara los tipos, por lo que no lo descartamos. Sin embargo, cualquier indicio de recesión en EE.UU. y los diferenciales podrían ampliarse (subir), anulando potencialmente cualquier efecto positivo del recorte de tipos por parte de los bancos centrales.

Gráfico 1: Los temores de recesión deben disminuir para que los diferenciales sigan estrechándose

Fuente: Bloomberg, Bloomberg US Corporate High Yield OAS (diferencial ajustado a la opción sobre el gobierno), US Federal Reserve Fed Fund Target Rate (límite superior), periodos de recesión según National Bureau of Economic Research, 31 de diciembre de 1993 a 30 de noviembre de 2023. Las rentabilidades pasadas no predicen rentabilidades futuras.

La descompresión (ampliación de los diferenciales a medida que se desciende en el espectro crediticio en respuesta a noticias negativas) se ha producido principalmente entre los bonos con calificación CCC más baja (principalmente en Europa), y los diferenciales de los bonos con calificación BB y B se han estrechado activamente en 2023. Esto tiene su lógica -los bonos con calificación CCC son más vulnerables al impago, mientras que los BB y B están mejor situados para hacer frente a una economía en recesión-, pero creemos que el mercado puede ser un poco complaciente dados los riesgos potenciales que se vislumbran en el horizonte. El muro de los vencimientos (empresas que necesitan refinanciarse en los próximos dos años) ha ido creciendo, por lo que existe la posibilidad de volatilidad a medida que se reduce el margen para retrasar la refinanciación.

Nuestras expectativas para los impagos en 2024 son que, fuera de una recesión aguda, serán más altos, pero más una meseta que un pico. Este ciclo de impago más prolongado hace recaer la responsabilidad sobre la selección de valores durante más tiempo. En Europa, la menor proporción de bonos con calificación CCC en esa región significa que la tasa de impago debería mantenerse por debajo de la de Estados Unidos.

Encontrar una base firme

En nuestra opinión, las perspectivas de crecimiento para el próximo año, potencialmente agitadas, aconsejan un enfoque de inversión ágil. El riesgo de ampliación de los diferenciales plantea un problema mayor para los sectores más cíclicos, por lo que preferimos los sectores con flujos de caja más previsibles, como el sector salud. Somos selectivos en cuanto a los sectores orientados al consumidor, pero vemos oportunidades en los minoristas de alimentación, dados sus ingresos más fiables y la incipiente relajación de la inflación de costes. Creemos que ciertas áreas del ocio siguen ofreciendo perspectivas atractivas siempre que el mercado laboral se mantenga resistente. En nuestra opinión, el sector de las telecomunicaciones se enfrenta a algunos retos estructurales, ya que se trata de una industria madura con elevados niveles de endeudamiento que, sin embargo, necesita hacer frente a importantes gastos de capital.

El tirón direccional

Los rendimientos de los bonos se ajustaron al alza en respuesta a la inflación y la subida de los tipos de interés, pero ese ajuste, en nuestra opinión, ya ha terminado. Los bancos centrales han tenido éxito en su guerra contra la inflación, por lo que los recortes de tipos deberían ser un hecho, aunque el calendario de los recortes será otra fuente de volatilidad. Somos conscientes de que los rendimientos medios de los bonos de alto rendimiento del 7,1% en Europa y del 8,5% en EE.UU. proporcionan unos ingresos atractivos y un potencial colchón frente a contratiempos.2 De hecho, una caída del 1% en el rendimiento de un bono que rinde un 8,5% tiene el potencial de generar rendimientos totales bajos de dos dígitos durante un período de 12 meses, siempre que el bono no incumpla.3 Así pues, hay mucho en juego si se produce un aterrizaje suave.

Durante gran parte de 2022 y 2023, los datos de flujos de fondos para la clase de activos de alto rendimiento estuvieron dominados por las salidas.4 En noviembre de 2023 mejoró la confianza de los inversores en busca de rentabilidad y se confirmó la hipótesis de un aterrizaje suave. Los mercados se han mostrado negativos hacia esta clase de activos en los dos últimos años, por lo que un goteo de flujos positivos podría ser favorable a corto plazo.

En resumen, las perspectivas de los bonos de alto rendimiento siguen dependiendo de la evolución de los datos económicos. Creemos que la selección de valores será cada vez más importante en un periodo en el que es probable que aumenten los impagos y en el que el efecto retardado del endurecimiento de las políticas puede ser más agudo. Podría producirse un tira y afloja entre los diferenciales y los tipos. La contención de la inflación y la atonía de las economías deberían permitir recortar los tipos a los bancos centrales y bajar a los rendimientos de la deuda pública. Aunque esto podría ayudar a bajar los rendimientos de los bonos de alto rendimiento, prevemos que el impacto retardado del endurecimiento monetario cause algún que otro susto al crecimiento. A lo largo de 2023 experimentamos varios cambios de opinión y prevemos más de lo mismo en 2024, ya que los episodios de optimismo y pesimismo en torno al crecimiento económico provocan volatilidad en los diferenciales. Será un año de alerta, pero la volatilidad debería presentar oportunidades.

1Fuente: Bloomberg, Previsiones Económicas. The forecasts are based on a composite of economists’ figures, as at 1 December 2023. No hay garantía de que las tendencias pasadas continúen o de que se cumplan las previsiones.

2Fuente: Bloomberg, Índice ICE BofA Euro High Yield, Índice ICE BofA US High Yield, rendimiento al peor. "Yield to worst" es el rendimiento más bajo que puede alcanzar un bono (índice) siempre que el emisor (o emisores) no incurra en impago; tiene en cuenta características especiales como las opciones de compra (que confieren al emisor el derecho de rescatar el bono en una fecha determinada). Rendimientos a 30 de noviembre de 2023. Los rendimientos pueden variar con el tiempo y no están garantizados. 3El potencial de retorno total supone una caída de 100 puntos básicos (1%) en el rendimiento de un bono con cuatro años de vencimiento y sin incumplimiento. El punto básico (pb) equivale a 1/100 de punto porcentual, 1 pb = 0,01%. Los rendimientos pueden variar con el tiempo y no están garantizados. No hay garantía de que las tendencias pasadas continúen o de que se cumplan las previsiones.

4Fuente: Bloomberg Intelligence, Corporate Credit Dashboard, flujos de fondos de alto rendimiento de Europa y América del Norte, al 1 de diciembre de 2023. No hay garantía de que las tendencias pasadas continúen o que las previsiones vayan a cumplirse.

El índice Bloomberg US Corporate High Yield Bond mide el mercado de bonos corporativos de alto rendimiento y tasa fija denominados en dólares.

El índice ICE BofA Euro High Yield sigue el rendimiento de la deuda corporativa global denominada en euros por debajo de Crédito emitida públicamente en los mercados nacionales de euros o de eurobonos.

El índice ICE BofA US High Yield sigue el desempeño del dólar estadounidense denominado por debajo de la deuda corporativa global de Crédito emitida públicamente en el mercado interno de EE. UU.

El rendimiento de los UST estadounidenses a 10 años es el tipo de interés que ofrecen los bonos del Tesoro estadounidense (UST) con vencimiento a 10 años desde la fecha de compra.

Flujo de caja: Cantidad neta de efectivo y equivalentes de efectivo transferidos dentro y fuera de una empresa.

Gasto de capital: Dinero invertido para adquirir o mejorar activos fijos como edificios, maquinaria, tecnología y equipos con el fin de mantener o mejorar las operaciones y fomentar el crecimiento futuro.

Los fundamentos corporativos son los factores subyacentes que contribuyen al precio de una inversión. Para una empresa, esto puede incluir el nivel de deuda (apalancamiento) de la empresa, su capacidad para generar efectivo y su capacidad para hacer frente al servicio de esa deuda. Calificaciones crediticias: Puntuación otorgada por una agencia de calificación crediticia como S&P Global Ratings, Moody's y Fitch sobre la solvencia crediticia de un prestatario. Por ejemplo, S&P clasifica los bonos de crédito global desde AAA (el nivel más alto) hasta BBB y los bonos de alto rendimiento desde BB hasta CCC en términos de calidad decreciente y mayor riesgo, es decir, los prestatarios con calificación CCC conllevan un mayor riesgo de impago.

El diferencial de crédito es la diferencia de rentabilidad entre valores con un vencimiento similar, pero con una calidad crediticia diferente. La ampliación de los diferenciales indica generalmente un deterioro de la solvencia de los prestatarios corporativos, mientras que su estrechamiento indica una mejora.

Cíclico: Empresas o industrias que son muy sensibles a los cambios en la economía, de modo que los ingresos son generalmente mayores en períodos de prosperidad y expansión económica y menores en períodos de contracción y desaceleración económica.

Incumplimiento: El incumplimiento por parte de un deudor (como un emisor de bonos) de pagar intereses o de devolver una cantidad original prestada a su vencimiento.

Bono de alto rendimiento: También conocido como bono global sub-Crédito, o bono 'basura'. Estos bonos suelen conllevar un mayor riesgo de que el emisor incurra en impago, por lo que normalmente se emiten con un tipo de interés más alto (cupón) para compensar el riesgo adicional asumido.

Inflación: tasa a la que aumentan los precios de los bienes y servicios en una economía. Bono global de crédito: Un bono típicamente emitido por gobiernos o empresas que se percibe que tienen un riesgo relativamente bajo de incumplimiento de pagos, lo que se refleja en la calificación más alta que les otorgan las agencias de calificación crediticia. Fase tardía del ciclo: periodo en el que la actividad económica suele tocar máximos, lo que supone que el crecimiento sigue siendo positivo, pero está desacelerándose.

Apalancamiento: medida del nivel de deuda de una empresa. El apalancamiento neto es la deuda (menos el efectivo y equivalentes de efectivo) medida como ratio de las ganancias (normalmente antes de intereses, impuestos, depreciación y amortización).

Vencimiento: la fecha de vencimiento de un bono es aquella en que se paga a los inversores el capital de la inversión (y cualquier cupón final). Los bonos a corto plazo generalmente vencen en el plazo de 5 años, los bonos a medio plazo, entre 5 y 10 años, y los bonos a largo plazo después de más de 10 años.

Política monetaria: las medidas que adoptan los bancos centrales para tratar de influir en las tasas de inflación y crecimiento de la economía. Incluye controlar las tasas de interés y la oferta de dinero. El endurecimiento monetario hace referencia a la actividad del banco central para frenar la inflación y ralentizar el crecimiento de la economía mediante el incremento de los tipos de interés y la disminución de la oferta de dinero.

Los datos nominales reflejan datos económicos indicados a precios corrientes, por lo que incorporan la inflación. El crecimiento económico nominal suele ser mayor que el crecimiento real (ajustado a la inflación), pero esta diferencia disminuye cuando la inflación baja.

El tipo de interés real es el tipo de interés que recibe un inversor, ahorrador o prestamista después de descontar la inflación.

Recesión: disminución significativa de la actividad económica que se prolonga durante varios meses. Un «aterrizaje suave» es una desaceleración del crecimiento económico que evita una recesión.

Un «aterrizaje duro» es una recesión profunda.

Refinanciamiento: El proceso de revisar y reemplazar los términos de un acuerdo de préstamo existente, incluido el reemplazo de la deuda con nuevos préstamos antes o en el momento del vencimiento de la deuda.

Rentabilidad total: es la rentabilidad de un activo o inversión que tiene en cuenta tanto los ingresos como las posibles plusvalías/minusvalías de capital.

Tira y afloja: prueba de fuerza en la que dos equipos tiran entre sí en extremos opuestos de una cuerda.

Los valores del Tesoro de EE. UU. son obligaciones de deuda directa emitidas por el gobierno de EE. UU. El inversor es un acreedor del gobierno. Las Letras del Tesoro y los Bonos del Gobierno de los EE. UU. están garantizados por la plena fe y el crédito del gobierno de los EE. UU., generalmente se consideran libres de riesgo crediticio y, por lo general, tienen rendimientos más bajos que otros valores. Rendimiento: el nivel de rentas que genera un valor a lo largo de un periodo, expresado normalmente como tipo porcentual. Para las acciones, suele utilizarse la rentabilidad del dividendo, que divide los recientes pagos de dividendos de cada acción entre el precio de la acción. Simplificando al máximo, para un bono, se calcula dividiendo el cupón pagado entre el precio actual del bono. Volatilidad mide el riesgo tomando la dispersión de rentabilidades de una determinada inversión.

La tasa y grado en que el precio de una cartera, un título o un índice, sufre altibajos.

Información importante

Los valores de renta fija están sujetos al riesgo de tipo de interés, inflación, crédito e impago. El mercado de bonos es volátil. A medida que aumentan las tasas de interés, los precios de los bonos suelen caer y viceversa. La devolución del capital no está garantizada y los precios podrían disminuir si un emisor no puede realizar los pagos a tiempo o si su solvencia crediticia empeora.

Los bonos de alto rendimiento o “basura” implican un mayor riesgo de incumplimiento y volatilidad de precios y pueden experimentar oscilaciones de precios repentinas y bruscas.

Estas son las opiniones del autor en el momento de la publicación y pueden diferir de las opiniones de otras personas/equipos de Janus Henderson Investors. Las referencias realizadas a valores concretos no constituyen una recomendación para comprar, vender o mantener ningún valor, estrategia de inversión o sector del mercado, y no deben considerarse rentables. Janus Henderson Investors, su asesor afiliado o sus empleados pueden tener una posición en los valores mencionados.

La rentabilidad histórica no predice las rentabilidades futuras. Todas las cifras de rentabilidad incluyen tanto los aumentos de las rentas como las plusvalías y las pérdidas, pero no refleja las comisiones actuales ni otros gastos del fondo.

La información contenida en el presente artículo no constituye una recomendación de inversion.

Comunicación Publicitaria.

Información importante

Le recomendamos que lea la siguiente información acerca de los fondos relacionados con el presente artículo.

- Un emisor de un bono (o instrumento del mercado monetario) puede verse imposibilitado o no estar dispuesto a pagar intereses o reembolsar capital al Fondo. Si esto sucede o el mercado percibe que esto puede suceder, el valor del bono caerá.

- Cuando los tipos de interés aumentan (o descienden), los precios de valores diferentes pueden verse afectados de manera diferente. En particular, los valores de bonos suelen descender cuando los tipos de interés aumentan. Este riesgo suele ser mayor cuanto mayor sea el vencimiento de una inversión en bonos.

- El Fondo invierte en bonos de alto rendimiento (sin grado de inversión) y, si bien éstos suelen ofrecer tipos de interés más altos que los bonos de grado de inversión, son más especulativos y más sensibles a los cambios adversos en las condiciones del mercado.

- Algunos bonos (bonos rescatables) otorgan a los emisores el derecho a la amortización del capital antes de la fecha de vencimiento o a la prórroga del vencimiento. Los emisores podrán ejercer tales derechos cuando redunden en su beneficio y, como consecuencia, el valor del fondo puede verse afectado.

- Si un Fondo tiene una gran exposición a un país o una región geográfica en concreto, lleva un nivel más alto de riesgo que un fondo que está mucho más diversificado.

- El Fondo podrá utilizar derivados con el fin de alcanzar su objetivo de inversión. Esto puede resultar en un "apalancamiento", que puede magnificar el resultado de una inversión y las ganancias o pérdidas para el Fondo pueden ser mayores que el coste del derivado. Los derivados también conllevan otros riesgos, en particular, que la contraparte de un derivado no pueda cumplir con sus obligaciones contractuales.

- Si el Fondo mantiene activos en divisas distintas de la divisa base del Fondo o si usted invierte en una clase de acciones/ participaciones de una divisa diferente a la del Fondo (a menos que esté "cubierto"), el valor de su inversión puede verse afectado por las variaciones de los tipos de cambio.

- Cuando el Fondo, o una clase de acciones/participaciones con cobertura, trata de mitigar los movimientos del tipo de cambio de una divisa en relación con la divisa base, la propia estrategia de cobertura puede tener un impacto positivo o negativo en el valor del Fondo debido a las diferencias en los tipos de interés a corto plazo entre las divisas.

- Los valores del Fondo podrían resultar difíciles de valorar o de vender en el momento y al precio deseados, especialmente en condiciones de mercado extremas, cuando los precios de los activos pueden estar bajando, lo que aumenta el riesgo de pérdidas en las inversiones.

- Una parte o la totalidad de los gastos en curso del Fondo se pueden tomar del capital, lo que puede debilitar el capital o reducir el potencial de crecimiento de capital.

- Los CoCos (Bonons Convertibles Contingentes) pueden caer bruscamente en valor si la cualidad financiera de un emisor se debilita y un evento desencadenante predeterminado hace que los bonos se conviertan en acciones del emisor o que se amorticen parcial o totalmente.

- El Fondo podría perder dinero si una contraparte con la que negocia el Fondo no está dispuesto o no es capaz de cumplir sus obligaciones, o como resultado de un fallo o retraso en los procesos operativos o del fallo de un proveedor externo.

Specific risks

- Un emisor de un bono (o instrumento del mercado monetario) puede verse imposibilitado o no estar dispuesto a pagar intereses o reembolsar capital al Fondo. Si esto sucede o el mercado percibe que esto puede suceder, el valor del bono caerá. Los bonos de alto rendimiento (sin grado de inversión) son más especulativos y más sensibles a los cambios adversos en las condiciones del mercado.

- Cuando los tipos de interés aumentan (o descienden), los precios de valores diferentes pueden verse afectados de manera diferente. En particular, los valores de bonos suelen descender cuando los tipos de interés aumentan. Este riesgo suele ser mayor cuanto mayor sea el vencimiento de una inversión en bonos.

- Algunos bonos (bonos rescatables) otorgan a los emisores el derecho a la amortización del capital antes de la fecha de vencimiento o a la prórroga del vencimiento. Los emisores podrán ejercer tales derechos cuando redunden en su beneficio y, como consecuencia, el valor del fondo puede verse afectado.

- Los mercados emergentes exponen al Fondo a una mayor volatilidad y a un mayor riesgo de pérdida que los mercados desarrollados; son susceptibles a eventos políticos y económicos adversos, y pueden estar menos regulados con procedimientos de custodia y liquidación poco sólidos.

- El Fondo podrá utilizar derivados con el fin de alcanzar su objetivo de inversión. Esto puede resultar en un "apalancamiento", que puede magnificar el resultado de una inversión y las ganancias o pérdidas para el Fondo pueden ser mayores que el coste del derivado. Los derivados también conllevan otros riesgos, en particular, que la contraparte de un derivado no pueda cumplir con sus obligaciones contractuales.

- Cuando el Fondo, o una clase de acciones/participaciones con cobertura, trata de mitigar los movimientos del tipo de cambio de una divisa en relación con la divisa base, la propia estrategia de cobertura puede tener un impacto positivo o negativo en el valor del Fondo debido a las diferencias en los tipos de interés a corto plazo entre las divisas.

- Los valores del Fondo podrían resultar difíciles de valorar o de vender en el momento y al precio deseados, especialmente en condiciones de mercado extremas, cuando los precios de los activos pueden estar bajando, lo que aumenta el riesgo de pérdidas en las inversiones.

- El Fondo puede incurrir en un mayor nivel de costes de transacción como resultado de la inversión en mercados menos activos o menos desarrollados en comparación con un fondo que invierte en mercados más activos/desarrollados.

- Una parte o la totalidad de los gastos en curso del Fondo se pueden tomar del capital, lo que puede debilitar el capital o reducir el potencial de crecimiento de capital.

- Los CoCos (Bonons Convertibles Contingentes) pueden caer bruscamente en valor si la cualidad financiera de un emisor se debilita y un evento desencadenante predeterminado hace que los bonos se conviertan en acciones del emisor o que se amorticen parcial o totalmente.

- El Fondo podría perder dinero si una contraparte con la que negocia el Fondo no está dispuesto o no es capaz de cumplir sus obligaciones, o como resultado de un fallo o retraso en los procesos operativos o del fallo de un proveedor externo.

- Además de los ingresos, esta clase de acciones podrá distribuir las ganancias de capital realizadas y no realizadas y el capital original invertido. Los honorarios, cargos y gastos también se deducen del capital. Ambos factores pueden dar lugar a una erosión del capital y a una reducción del potencial de crecimiento de capital. Los inversores también deben tener en cuenta que las distribuciones de esta naturaleza pueden ser tratadas (y gravadas) como ingresos dependiendo de la legislación fiscal local.