Als Anleger sind wir bestrebt, bei der Durchführung von ESG- und fundamentalen Unternehmensbewertungen einen durchdachten, praktischen und aufgeschlossenen Ansatz beizubehalten. Wir sind zukunftsorientiert und bereit, darüber nachzudenken, wie sich Unternehmen und Branchen verändern können. Aus diesem Grund lehnen wir im Team für europäische Aktien generell scharfe ESG-Ausschlüsse ab. Eine bemerkenswerte Ausnahme von diesem Ansatz ist Tabak. Unsere Entscheidung, nicht in Tabak zu investieren, basiert auf zwei Prämissen: 1) Die Branche schadet der Gesellschaft, 2) ihre Geschäftsmodelle sind auch nicht grundsätzlich nachhaltig, notwendig oder scheinbar in der Lage, in einen nachhaltigen Zustand überzugehen.

Der Sektor war in der Vergangenheit freundlich zu den Aktionären. Der MSCI World Tobacco Index weist seit 1999 (als der Index gegründet wurde) eine durchschnittliche Rendite von +7,1 %p.a. auf;im Vergleich zu einer Rendite von +6,2 % p.a. im breiteren MSCI World-Index. Der europäische Marktführer British American Tobacco (BAT) erzielte mit einer noch höheren Rendite von +11,5 % p.a. sogar noch bessere Jahreszahlen.1 Aktionäre haben die Früchte eines Unternehmens geerntet, bei dem es darum geht, ein äußerst süchtig machendes Produkt zu sehr niedrigen Kosten herzustellen – ein Modell, auf das auf den ersten Blick viele Vorstandsetagen neidisch sein dürften. Was ändert sich also?

Die Nachfrage verpufft

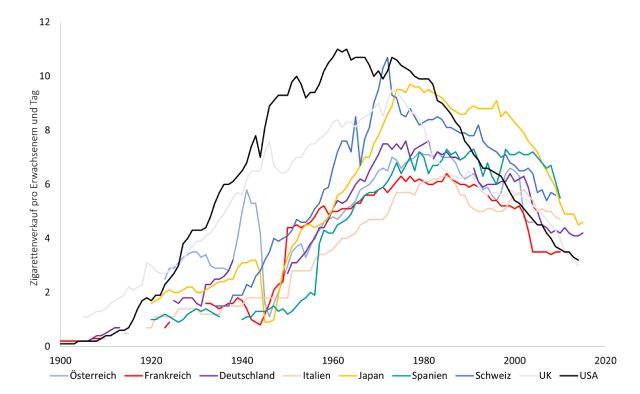

Eine gesundheitsbewusstere Gesellschaft (die Instagram-Generation) und ein immer strengeres Regulierungssystem führen dazu, dass wir das langfristige Nachfragebild in Frage stellen. Anti-Raucher-Kampagnen, strenge staatliche Vorschriften, höhere Steuern, das Verbot von Menthol-/aromatisiertem Tabak, mögliche Nikotindeckelungen und abschreckende Produktverpackungen (die oft grausamer sind als ein Hollywood-Horror) nehmen an Bedeutung zu. Einige Länder sind noch einen Schritt weiter gegangen und haben sich eine rauchfreie Umgebung zum Ziel gesetzt. Neuseeland hat angekündigt, bis 2025 rauchfrei zu sein, und hat den mutigen Schritt unternommen, den Verkauf aller Zigaretten an nach 2008 geborene Bürger zu verbieten. Einige andere Länder, darunter auch die EU, erwägen eine ähnliche Regelung. Auch wenn wir nicht mit einem plötzlichen Einbruch der Zigarettennachfrage rechnen, werden wir wahrscheinlich weiterhin den Trend erleben, dass die Menschen zumindest in den Industrieländern weniger rauchen – Abbildung 1.

Im Gegensatz zu einigen anderen „Sündern“ ist Tabak weder erforderlich noch trägt er zur Gesellschaft bei. Sie können zum Beispiel argumentieren – und das haben wir auch –, dass die Gesellschaft nicht einfach auf Öl oder Kohlenwasserstoffe verzichten kann, da diese eine entscheidende Rolle bei einem geordneten Übergang zu Netto-Null spielen. Dies gilt nicht für Tabakerzeugnisse, die weder lebenswichtige Güter sind noch zur menschlichen Gesundheit oder zum Wirtschaftswachstum/zur Wirtschaftsstabilität beitragen. Dies bedeutet, dass der Kapitalabzug von ESG-orientierten Investoren auch einen anhaltenden Gegenwind für den Sektor darstellen wird.

Abbildung 1: Der Zigarettenverkauf ist rückläufig

Quelle: Internationale Raucherstatistik, Stand 2017. Zigarettenverkauf pro Erwachsenem (+15 Jahre) und Tag (1875-2015).

Ist Produktdiversifizierung die Antwort?

Um ihre negativen Auswirkungen auf die öffentliche Gesundheit zu reduzieren, haben Tabakunternehmen versucht, „Produkte mit geringerem Risiko“ einzuführen, wie etwa Heat-not-Burn, E-Zigaretten und neuerdings auch den Cannabismarkt. Aber auch hier ist uns unklar, wie diese Produkte zu einem geringeren „S“- und „G“-Risiko und damit zu nachhaltigeren Cashflows führen könnten. Es wird wahrscheinlich ein Menschenleben dauern, bis die vollständigen gesundheitlichen Auswirkungen dieser Produkte ausreichend verstanden sind. Public Health England gibt an, dass „erhitzte Tabakprodukte wahrscheinlich dazu führen, dass Benutzer und Umstehende einer geringeren Menge an Feinstaub und schädlichen und potenziell schädlichen Verbindungen ausgesetzt werden.“ Das Ausmaß der festgestellten Reduktion variiert zwischen den Studien.“

Es sind auch unbeabsichtigte Folgen dieser neuen Produkte aufgetreten, beispielsweise die Verbreitung von E-Zigaretten unter Jugendlichen. JUUL, eine bekannte E-Zigaretten-Marke, lockte nicht nur junge Menschen mit aromatisierten Tabakprodukten an, sondern verstieß auch gegen die Vorschriften, indem sie einen um ein Vielfaches höheren Nikotingehalt als die vereinbarte Dosis enthielt und sogar den einer Zigarette übertraf. Dies führte zu einem hohen Suchtpotenzial der Produkte, vor allem bei jungen Menschen, von denen viele noch nie eine Zigarette geraucht hatten. Infolgedessen wurde JUUL von den Aufsichtsbehörden mit einer Geldstrafe von 1,2 Milliarden US-Dollar belegt, weil es das E-Zigaretten-Problem in den USA verschärfte.2 Die USA verbot daraufhin kartuschenbasierte E-Zigaretten, die Minz- und Fruchtgeschmack enthielten.

Vierzig Länder überprüfen die jüngsten Regulierungsmaßnahmen der USA und erwägen die Einführung ähnlicher Verbote. In einigen Märkten waren mehr als 16.000 verschiedene Tabakaromen erhältlich.3 Für uns ist dies ein Beispiel für ein Produkt, das angeblich die sozialen Auswirkungen der Branche verändern und verbessern sollte, aber in einigen Bereichen das Gegenteil erreicht hat und damit ein zusätzliches finanzielles Risiko für die beteiligten Unternehmen mit sich bringt.

Die vier größten Tabakunternehmen – Altria, Philip Morris, British American Tobacco und Imperial Brands – haben alle eine Präsenz auf dem Cannabismarkt aufgebaut, wobei der Schwerpunkt auf Investitionen in Cannabidiol- und biopharmazeutische Forschungs- und Entwicklungsunternehmen liegt, die hauptsächlich in den USA, Kanada und Deutschland ansässig sind ( wo Cannabis legalisiert wurde). Unserer Ansicht nach trägt dies kaum dazu bei, das ESG-Risiko für den Sektor zu verringern, aber es wird interessant sein zu beobachten, wie sich dieser aufstrebende Markt entwickelt.

Die Umweltauswirkungen der Tabakindustrie

Während die schädlichen sozialen Folgen des Tabakkonsums weithin anerkannt sind, bleiben die weniger bekannten, aber dennoch erheblichen Umweltauswirkungen der Tabakproduktion und des Tabakkonsums oft übersehen und verdienen größere Aufmerksamkeit. Der Sektor trägt zur Entwaldung bei, indem jedes Jahr 600 Millionen Bäume gefällt werden, und ist besonders wasserintensiv: Jede Zigarette verbraucht im Laufe ihres Lebenszyklus 3,7 Liter Wasser (hauptsächlich aufgrund der Ernte).4,5 Dieser beträchtliche Wasserverbrauch ist angesichts der wachsenden Besorgnis über Wasserknappheit in einer sich erwärmenden Welt besonders besorgniserregend.

Da die Industrie von brennbaren Produkten auf Produkte der nächsten Generation (NGPs) wie Verdampfer und E-Zigaretten umsteigt, entsteht aufgrund der Verwendung von Kunststoffen und Batterien in diesen Geräten eine erhebliche Menge Abfall. Beispielsweise ist der Akku im Vape eines Unternehmens in seiner Größe mit dem eines iPhone 13 Pro Max vergleichbar. Die Entsorgung dieser Abfälle stellt erhebliche Umweltprobleme dar und stellt eine Lücke in der Berichterstattung der Branche dar, da nur begrenzte Informationen zu Recyclingprogrammen verfügbar sind. Regierungen üben jedoch zunehmend Druck auf Tabakunternehmen aus, mehr Verantwortung für die Abfallbewirtschaftung zu übernehmen.

Im Gegensatz zu anderen Bereichen mit hohem ESG-Risiko wie Öl, Stahl und Zement kann die Gesellschaft unserer Meinung nach zweifellos mit einem sofortigen „Verbot“ von Zigaretten funktionieren. Der regulatorische Druck wird daher konstant bleiben. Die Bemühungen der Branche, auf Produkte der nächsten Generation und Cannabis umzusteigen, haben zu weiteren Komplikationen geführt. Einige Value-Anleger könnten argumentieren, dass der Tabaksektor bereits einen Niedergang eingepreist hat und dass die Cash-Generierung attraktiv ist. Dieses Argument hat seine Berechtigung, aber für unsere Kunden können wir viele andere Marktbereiche mit deutlich nachhaltigeren Cashflows finden, die gleichzeitig einen positiven Beitrag zur Gesellschaft und Umwelt leisten.

1 Bloomberg, vom 31. Dezember 1998 bis 31. März 2023, in USD.

2 Reuters, „Juul willigt ein, 1,2 Milliarden US-Dollar als Entschädigung für auf die Jugend ausgerichtete Verdampfer zu zahlen – Bloomberg News“, 9. Dezember 2022

3 Reuters, „Jugendliche werden durch E-Zigaretten in die Tabaksucht gelockt – WHO“, 27. Juli 2021

4 Weltgesundheitsorganisation, „WHO schlägt Alarm wegen der Umweltauswirkungen der Tabakindustrie“, 31. Mai 2022

5 Fragen und Antworten der Weltgesundheitsorganisation zum „Weltnichtrauchertag 2022“, 31. März 2022

Verweise auf einzelne Wertpapiere stellen keine Empfehlung zum Kauf, Verkauf oder Halten eines Wertpapiers, einer Anlagestrategie oder eines Marktsektors dar und sollten nicht als gewinnbringend angesehen werden. Janus Henderson Investors, sein verbundener Berater oder seine Mitarbeiter können eine Position in den genannten Wertpapieren halten.

Bei Investments nach den Kriterien „Umwelt, Soziales und Unternehmensführung“ (ESG) oder nachhaltigen Investments werden Faktoren jenseits der traditionellen Finanzanalyse berücksichtigt. Das kann das Anlageuniversum einschränken und dazu führen, dass Performance und Risiken sich von denen am Gesamtmarkt unterscheiden und möglicherweise stärker auf bestimmte Bereiche konzentriert sind.

Der MSCI World Index℠ spiegelt die Performance der Aktien der internationalen Industrieländer wider.

Netto-Null-Kohlenstoff: eine Verpflichtung, die Treibhausgasemissionen so nahe wie möglich auf Null zu reduzieren, wobei alle verbleibenden Emissionen von der Atmosphäre, den Ozeanen und Wäldern wieder absorbiert werden.

Die vorstehenden Einschätzungen sind die des Autors zum Zeitpunkt der Veröffentlichung und können von den Ansichten anderer Personen/Teams bei Janus Henderson Investors abweichen. Die Bezugnahme auf einzelne Wertpapiere stellt keine Empfehlung zum Kauf, Verkauf oder Halten eines Wertpapiers, einer Anlagestrategie oder eines Marktsektors dar und sollten nicht als gewinnbringend angesehen werden. Janus Henderson Investors, die mit ihr verbundenen Berater oder ihre Mitarbeiter haben möglicherweise eine Position in den genannten Wertpapieren.

Die Wertentwicklung in der Vergangenheit ist kein zuverlässiger Indikator für die künftige Wertentwicklung. Alle Performance-Angaben beinhalten Erträge und Kapitalgewinne bzw. -verluste, aber keine wiederkehrenden Gebühren oder sonstigen Ausgaben des Fonds.

Der Wert einer Anlage und die Einkünfte aus ihr können steigen oder fallen. Es kann daher sein, dass Sie nicht die gesamte investierte Summe zurückerhalten.

Die Informationen in diesem Artikel stellen keine Anlageberatung dar.

Es gibt keine Garantie dafür, dass sich vergangene Trends fortsetzen oder Prognosen eintreten.

Marketing-Anzeige.

WICHTIGE INFORMATIONEN

Bitte lesen Sie die folgenden wichtigen Informationen zu den Fonds im Zusammenhang mit diesem Artikel.

- Aktien/Anteile können schnell an Wert verlieren und beinhalten in der Regel höhere Risiken als Anleihen oder Geldmarktinstrumente. Daher kann der Wert Ihrer Investition steigen oder fallen.

- Aktien kleiner und mittelgroßer Unternehmen können volatiler sein als Aktien größerer Unternehmen und bisweilen kann es schwierig sein, Aktien zu bewerten oder zu gewünschten Zeitpunkten und Preisen zu verkaufen, was das Verlustrisiko erhöht.

- Wenn ein Fonds ein hohes Engagement in einem bestimmten Land oder in einer bestimmten Region hat, trägt er ein höheres Risiko als ein Fonds, der breiter diversifiziert ist.

- Der Fonds kann Derivate einsetzen, um das Risiko zu reduzieren oder das Portfolio effizienter zu verwalten. Dies bringt jedoch andere Risiken mit sich, insbesondere das Risiko, dass ein Kontrahent von Derivaten seinen vertraglichen Verpflichtungen möglicherweise nicht nachkommt.

- Wenn der Fonds Vermögenswerte in anderen Währungen als der Basiswährung des Fonds hält oder Sie in eine Anteilsklasse investieren, die auf eine andere Währung als die Fondswährung lautet (außer es handelt sich um eine abgesicherte Klasse), kann der Wert Ihrer Anlage durch Wechselkursänderungen beeinflusst werden.

- Wenn der Fonds oder eine währungsabgesicherte Anteilsklasse versucht, die Wechselkursschwankungen einer Währung gegenüber der Basiswährung des Fonds abzumildern, kann die Absicherungsstrategie selbst aufgrund von Unterschieden der kurzfristigen Zinssätze zwischen den Währungen einen positiven oder negativen Einfluss auf den Wert des Fonds haben.

- Wertpapiere innerhalb des Fonds können möglicherweise schwer zu bewerten oder zu einem gewünschten Zeitpunkt und Preis zu verkaufen sein, insbesondere unter extremen Marktbedingungen, wenn die Preise von Vermögenswerten möglicherweise sinken, was das Risiko von Anlageverlusten erhöht.

- Der Fonds könnte Geld verlieren, wenn eine Gegenpartei, mit der er Handel treibt, ihren Zahlungsverpflichtungen gegenüber dem Fonds nicht nachkommen kann oder will, oder als Folge eines Unvermögens oder einer Verzögerung in den betrieblichen Abläufen oder des Unvermögens eines Dritten.

Besondere Risiken

- Aktien/Anteile können schnell an Wert verlieren und beinhalten in der Regel höhere Risiken als Anleihen oder Geldmarktinstrumente. Daher kann der Wert Ihrer Investition steigen oder fallen.

- Aktien kleiner und mittelgroßer Unternehmen können volatiler sein als Aktien größerer Unternehmen und bisweilen kann es schwierig sein, Aktien zu bewerten oder zu gewünschten Zeitpunkten und Preisen zu verkaufen, was das Verlustrisiko erhöht.

- Wenn ein Fonds ein hohes Engagement in einem bestimmten Land oder in einer bestimmten Region hat, trägt er ein höheres Risiko als ein Fonds, der breiter diversifiziert ist.

- Der Fonds kann Derivate einsetzen, um das Risiko zu reduzieren oder das Portfolio effizienter zu verwalten. Dies bringt jedoch andere Risiken mit sich, insbesondere das Risiko, dass ein Kontrahent von Derivaten seinen vertraglichen Verpflichtungen möglicherweise nicht nachkommt.

- Wenn der Fonds Vermögenswerte in anderen Währungen als der Basiswährung des Fonds hält oder Sie in eine Anteilsklasse investieren, die auf eine andere Währung als die Fondswährung lautet (außer es handelt sich um eine abgesicherte Klasse), kann der Wert Ihrer Anlage durch Wechselkursänderungen beeinflusst werden.

- Wenn der Fonds oder eine währungsabgesicherte Anteilsklasse versucht, die Wechselkursschwankungen einer Währung gegenüber der Basiswährung des Fonds abzumildern, kann die Absicherungsstrategie selbst aufgrund von Unterschieden der kurzfristigen Zinssätze zwischen den Währungen einen positiven oder negativen Einfluss auf den Wert des Fonds haben.

- Wertpapiere innerhalb des Fonds können möglicherweise schwer zu bewerten oder zu einem gewünschten Zeitpunkt und Preis zu verkaufen sein, insbesondere unter extremen Marktbedingungen, wenn die Preise von Vermögenswerten möglicherweise sinken, was das Risiko von Anlageverlusten erhöht.

- Der Fonds könnte Geld verlieren, wenn eine Gegenpartei, mit der er Handel treibt, ihren Zahlungsverpflichtungen gegenüber dem Fonds nicht nachkommen kann oder will, oder als Folge eines Unvermögens oder einer Verzögerung in den betrieblichen Abläufen oder des Unvermögens eines Dritten.

Besondere Risiken

- Aktien/Anteile können schnell an Wert verlieren und beinhalten in der Regel höhere Risiken als Anleihen oder Geldmarktinstrumente. Daher kann der Wert Ihrer Investition steigen oder fallen.

- Wenn ein Fonds ein hohes Engagement in einem bestimmten Land oder in einer bestimmten Region hat, trägt er ein höheres Risiko als ein Fonds, der breiter diversifiziert ist.

- Der Fonds kann Derivate einsetzen, um das Risiko zu reduzieren oder das Portfolio effizienter zu verwalten. Dies bringt jedoch andere Risiken mit sich, insbesondere das Risiko, dass ein Kontrahent von Derivaten seinen vertraglichen Verpflichtungen möglicherweise nicht nachkommt.

- Wenn der Fonds Vermögenswerte in anderen Währungen als der Basiswährung des Fonds hält oder Sie in eine Anteilsklasse investieren, die auf eine andere Währung als die Fondswährung lautet (außer es handelt sich um eine abgesicherte Klasse), kann der Wert Ihrer Anlage durch Wechselkursänderungen beeinflusst werden.

- Wenn der Fonds oder eine währungsabgesicherte Anteilsklasse versucht, die Wechselkursschwankungen einer Währung gegenüber der Basiswährung des Fonds abzumildern, kann die Absicherungsstrategie selbst aufgrund von Unterschieden der kurzfristigen Zinssätze zwischen den Währungen einen positiven oder negativen Einfluss auf den Wert des Fonds haben.

- Wertpapiere innerhalb des Fonds können möglicherweise schwer zu bewerten oder zu einem gewünschten Zeitpunkt und Preis zu verkaufen sein, insbesondere unter extremen Marktbedingungen, wenn die Preise von Vermögenswerten möglicherweise sinken, was das Risiko von Anlageverlusten erhöht.

- Der Fonds könnte Geld verlieren, wenn eine Gegenpartei, mit der er Handel treibt, ihren Zahlungsverpflichtungen gegenüber dem Fonds nicht nachkommen kann oder will, oder als Folge eines Unvermögens oder einer Verzögerung in den betrieblichen Abläufen oder des Unvermögens eines Dritten.

- Der Fonds verfolgt einen Value-Anlagestil, der zu einer Ausrichtung auf bestimmte Arten von Unternehmen führt. Dementsprechend kann der Fonds eine deutlich unterdurchschnittliche oder überdurchschnittliche Performance gegenüber dem breiteren Markt erzielen.