- 2019 stieg das Volumen der Unternehmenskredite um 8,1% gegenüber dem Vorjahr auf den Rekordwert von 8,3 Billionen US-Dollar, der steilste Anstieg seit fünf Jahren

- Unternehmen nahmen Kredite auf, um Übernahmen, Aktienrückkäufe und Dividenden zu finanzieren sowie um Investitionen zu tätigen

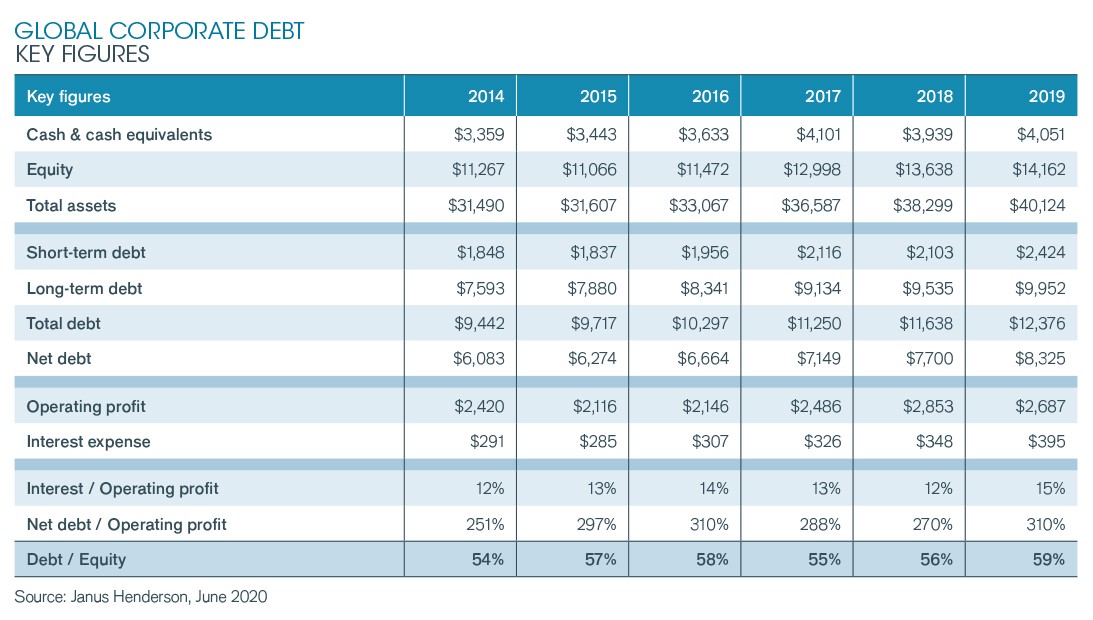

- Die Unternehmensverschuldung ist in den letzten fünf Jahren weltweit deutlich schneller gestiegen als die Gewinne

- Die Analyse der Rentenmärkte 2020 belegt einen steilen Anstieg bei der Kreditaufnahme, um die Herausforderungen der Pandemie zu bewältigen

- Janus Henderson rechnet 2020 mit einem Anstieg der Unternehmensverschuldung um 1 Billion US-Dollar

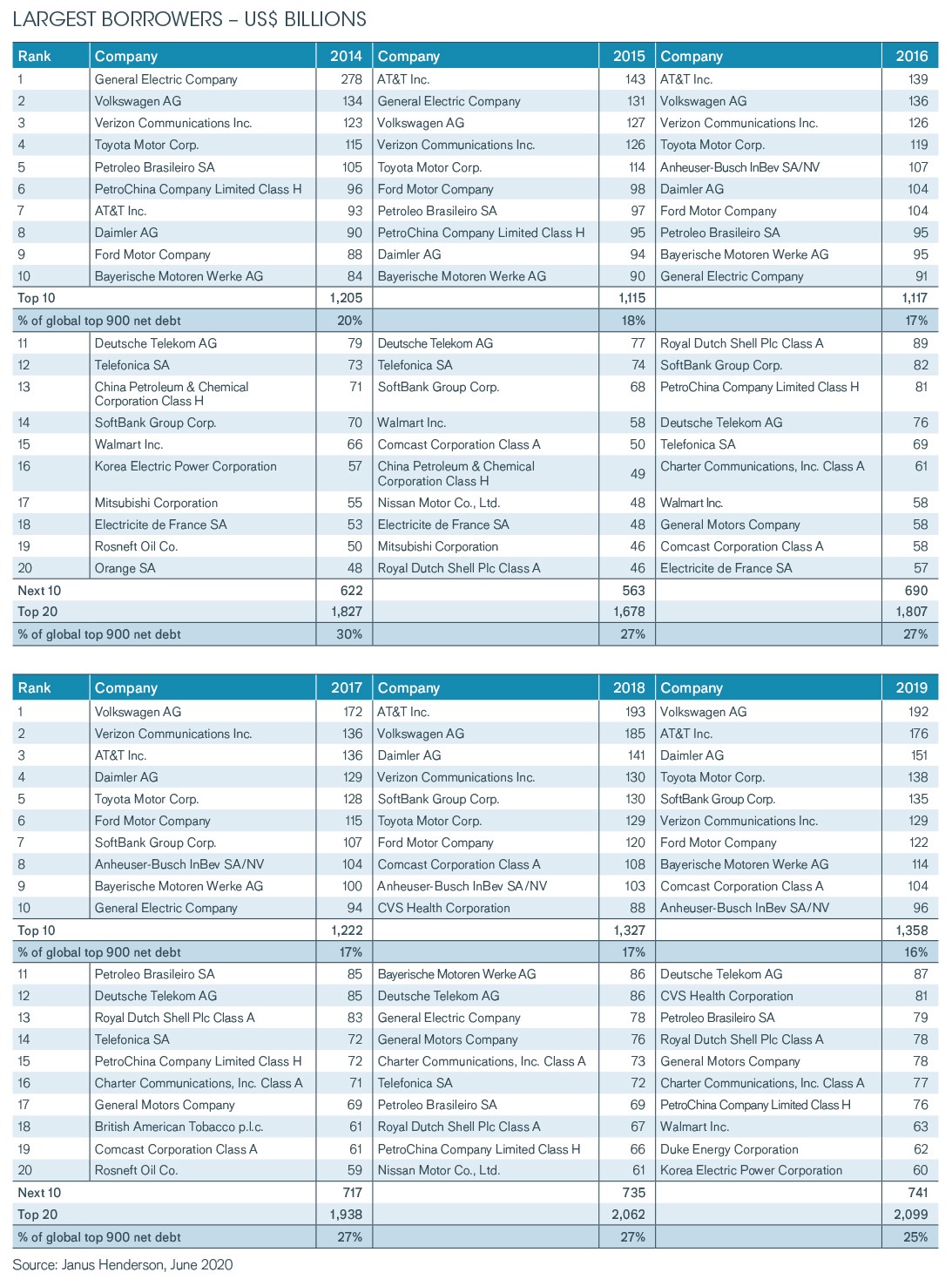

- Das am höchsten verschuldete Unternehmen der Welt ist mit 192 Milliarden US-Dollar Volkswagen – ein Schuldenstand, der fast dem von Südafrika entspricht, aber teilweise auch im substantiellen Finanzdienstleistungsgeschäft begründet liegt

- Am schnellsten steigt die Verschuldung von Unternehmen in den USA und in der Schweiz

- Die Verschuldung deutscher Unternehmen ist durch die kapitalintensive Automobilindustrie und ihre Aktivitäten im Bereich der Autofinanzierung weltweit die zweithöchste nach den USA

Noch bevor die Pandemie die Unternehmensbilanzen verhagelte, schnellte die weltweite Unternehmensverschuldung auf neue Höchststände, wie der jährlich neu aufgelegte Corporate Debt Index von Janus Henderson (JHCDI) zeigt. 2019 stiegen die Nettokredite[1] auf den Rekordwert von 8,3 Billionen US-Dollar. Das entspricht einem Plus von 8,1% gegenüber dem Vorjahr. Fremdfinanzierte Übernahmen, umfangreiche Aktienrückkäufe, Rekorddividenden und rückläufige Gewinne aufgrund von Handelsspannungen sowie einer weltweiten Konjunkturabschwächung haben die Finanzmittel von Unternehmen verringert. Global stieg somit die Nettoverschuldung letztes Jahr um 625 Milliarden US-Dollar und damit so stark wie in keinem anderen der letzten fünf Jahre. Das Kreditwachstum wurde in den letzten Jahren durch extrem niedrige Zinsen und entsprechend günstige Kredite angekurbelt. Darauf hatten die Zentralbanken mit ihren Stimulierungsmaßnahmen abgezielt.

Die im Corporate Debt Index enthaltenen 900 größten Nicht-Finanzunternehmen der Welt sind derzeit um fast zwei Fünftel (37%) höher verschuldet als 2014, und die Schulden steigen erheblich schneller als die Gewinne. Der Vorsteuergewinn dieser Unternehmen ist kollektiv um 9,1% auf 2,3 Billionen US-Dollar gestiegen. Der Verschuldungsgrad, d. h. das Verhältnis zwischen Fremd- und Eigenkapital, ist 2019 auf den Rekordwert von 59% geklettert, gleichzeitig markierte der für die Bedienung von Zinsverbindlichkeiten verwendete Gewinnanteil einen neuen Höchststand.

All diese Trends haben sich mit dem Ausbruch der COVID-19-Pandemie 2020 verstärkt. Die Janus Henderson-Analyse der Rentenmärkte zeigt, dass bei den im Corporate Debt Index enthaltenen Unternehmen die Hälfte der Schulden auf börsennotierte Anleihen entfällt. Zwischen Januar und Mai wurden zusätzlich Anleihen im Wert von 384 Milliarden US-Dollar ausgegeben, was einem Anstieg von 6,6% im Vergleich zum Emissionsvolumen Ende Dezember entspricht. Die Bankkredite stiegen ebenfalls rasant, wenngleich noch keine genauen Zahlen vorliegen. Janus Henderson schätzt, dass die Netto-Fremdmittel insgesamt in diesem Jahr um bis zu eine Billion US-Dollar steigen werden, was einem Plus von 12% entspricht.

Mehr als die Hälfte der im Index enthaltenen Unternehmen nahm 2019 zusätzliche Schulden auf, wobei der volumenmäßig größte Anteil auf relativ wenige von ihnen entfiel. So nahmen nur 25 Unternehmen im vergangenen Jahr zusätzlich 410 Milliarden US-Dollar auf. Dies entspricht einem Drittel des Anstiegs der Kredite aller Unternehmen, die zusätzliche Fremdmittel aufnahmen.

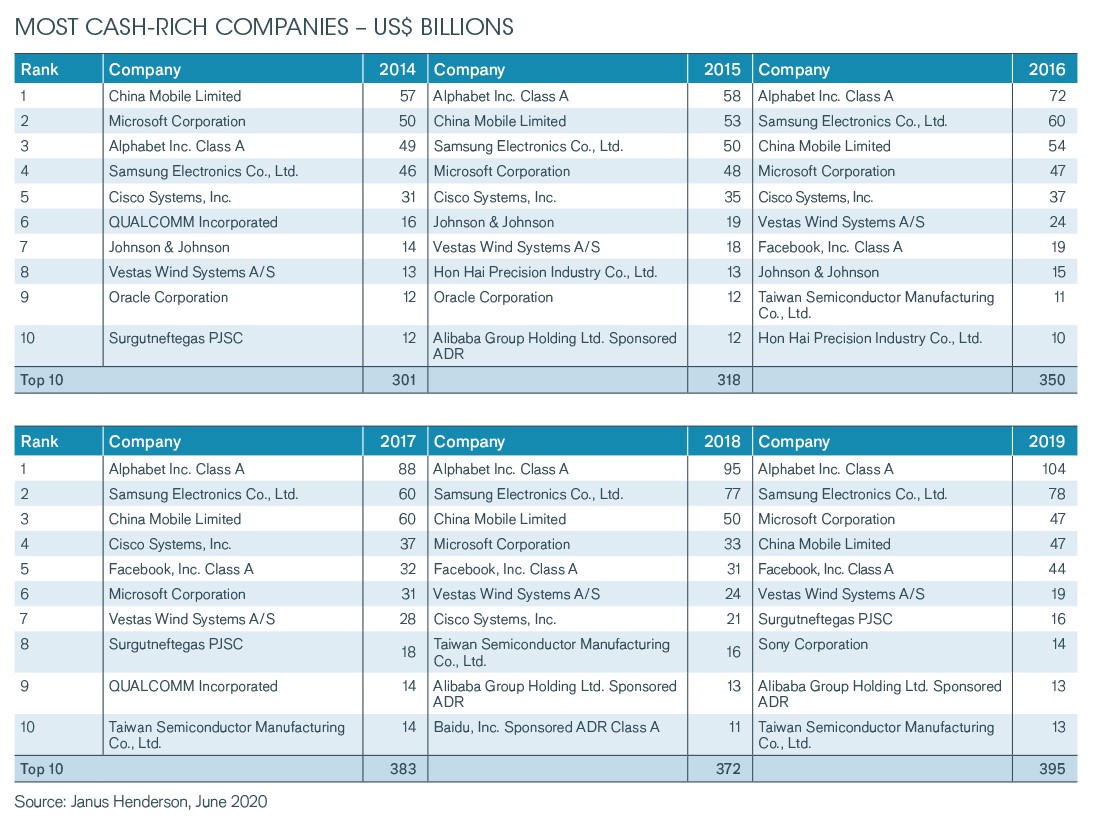

Dabei ist Volkswagen das weltweit am höchsten verschuldete Unternehmen und rangiert mit einer atemberaubenden Nettoverschuldung von 192 Milliarden US-Dollar nicht weit hinter der Staatsverschuldung Südafrikas oder Ungarns, was teilweise aber auch auf das Finanzdienstleistungsgeschäft zurückzuführen ist. Doch nicht alle Unternehmen setzen auf Fremdkapital. Ein Viertel der Unternehmen im Janus Henderson Index ist schuldenfrei, einige verfügen sogar über enorme Barreserven. An der Spitze steht hier der Google-Mutterkonzern Alphabet mit 104 Mrd. US-Dollar. Aktionäre mögen diese vorsichtige Haltung häufig nicht und hätten möglicherweise bessere Verwendungsmöglichkeiten für dieses Kapital.

Tom Ross, Corporate Credit Portfolio Manager at Janus Henderson said:

„Als der Konjunkturzyklus dieses Jahr abrupt endete, reagierten Unternehmen mit einer Rekord-Kreditaufnahme. Durch die Emission neuer Anleihen und Bankkredite versuchen sie sicherzustellen, dass sie über genügend liquide Mittel verfügen, um unterschiedlich stark ausgeprägte Lockdowns weltweit zu überstehen. Einige Unternehmen haben auf dem Höhepunkt der Krise staatliche Nothilfepakete in Anspruch genommen, als die Kapitalbeschaffung auf dem Markt eine Zeit lang sehr teuer war. Nachdem sich die Marktlage dank der Hilfsmaßnahmen der Zentralbanken und dem langsamen Wiederhochfahren der Volkswirtschaften beruhigt hat, werden die Unternehmen ihre Abhängigkeit von staatlicher Unterstützung verringern wollen, sodass wir einen weiteren Anstieg der Anleiheemissionen erwarten.

Fremdfinanzierte Übernahmen, Aktienrückkäufe und Dividenden gehen oft einem konjunkturellen Abschwung voraus. Das war dieses Mal mit Sicherheit der Fall. Mit der weltweiten Rezession werden die Gewinne und Cashflows stark zurückgehen. Der Fremdmittelbedarf wird dieses Jahr enorm sein, obwohl die Unternehmen in unserem Index ihre diesjährigen Dividenden um 140 bis 300 Milliarden US-Dollar2 kürzen, Aktienrückkäufe drastisch reduzieren, Übernahmen auf Eis legen und die Investitionsausgaben senken werden. Viel wird davon abhängen, inwiefern frisch beschafftes Kapital ausgegeben oder als Barreserve gehalten wird und in welchem Umfang Unternehmen neue Aktien ausgeben, um ihre Bilanzen zu stärken. Klar ist aber, dass die Nettoverschuldung von Unternehmen 2020 auf einen neuen Rekord steigen und bis zu einer Billion US-Dollar über dem Niveau von 2019 liegen wird.

Kredite sind an sich nichts Schlechtes, solange sie angemessen sind, da sie die Aktionärsrenditen erhöhen können. Anleihen bieten interessante Anlagemöglichkeiten. Angesichts niedriger Zinsen sind die Unternehmen im Großen und Ganzen in der Lage, ihre Schulden zu bedienen Solange Unternehmen über ausreichende Barmittel verfügen, um den Lockdown zu überbrücken, können die Renditen von Unternehmensanleihen für Anleger möglicherweise zunehmend attraktiver werden.

Wie immer, agieren einige Unternehmen besser als andere. Für uns als Bond-Anleger kommt es vor allem darauf an, dass ein Unternehmen seine Schulden zurückzahlen kann. Insbesondere werden wir nach Anzeichen Ausschau halten, ob ein Unternehmen seine Position stärkt, sobald sich die Lage aufhellt – indem es überschüssige Cashflows zur Tilgung von Schulden verwendet, anstatt sie auszugeben, oder indem es neue Aktien ausgibt, um die Mischung aus Eigen- und Fremdkapitalfinanzierung neu auszuloten. Das treibt die Anleihepreise nach oben und beschert Kapitalerträge für Anleger.“

[1] Gesamtverschuldung abzüglich liquide Mittel

[2] Quelle: Janus Henderson Global Dividend Index, Ausgabe 26. Mai 2020

– Ende –

PresseanfragenEdit Translation

Stephen Sobey

Head of Media Relations

T: 44 (0) 2078182523

E: Stephen.sobey@janushenderson.com

Sarah de Lagarde Lia Esbry

Global Head of Communications European PR Executive

T: 44 (0) 2078182626 T: 44 (0) 2078183521

E: Sarah.delagarde@janushenderson.com E: Lia.esbry@janushenderson.com

Past performance is no guarantee of future results. International investing involves certain risks and increased volatility not associated with investing solely in the UK. These risks included currency fluctuations, economic or financial instability, lack of timely or reliable financial information or unfavourable political or legal developments.

Hinweise für Redakteure

Janus Henderson Group (JHG) is a leading global active asset manager dedicated to helping investors achieve long-term financial goals through a broad range of investment solutions, including equities, fixed income, quantitative equities, multi-asset and alternative asset class strategies.

Janus Henderson verwaltet ein Anlagevermögen von etwa EUR 268,3 Milliarden (Stand: 31. März 2020) und hat über 2.000 Mitarbeiter sowie Büros in 28 Städten weltweit. Das Unternehmen mit Sitz in London ist an der New York Stock Exchange (NYSE) und der Australian Securities Exchange (ASX) notiert.

Diese Presseinformation richtet sich ausschließlich an Vertreter der Medien und sollte nicht von Privatanlegern, Finanzberatern oder institutionellen Anlegern als Grundlage für Entscheidungen verwendet werden. Telefongespräche können aufgezeichnet werden; dies dient zu Ihrer und zu unserer Sicherheit und auch dazu, dass wir unseren Kundenservice verbessern und gesetzlichen Dokumentationspflichten genügen können.

Issued by Janus Henderson Investors. Janus Henderson Investors is the name under which investment products and services are provided by Janus Henderson Investors International Limited (reg no. 3594615), Janus Henderson Investors UK Limited (reg. no. 906355), Janus Henderson Fund Management UK Limited (reg. no. 2678531), AlphaGen Capital Limited (reg. no. 962757), (each registered in England and Wales at 201 Bishopsgate, London EC2M 3AE and regulated by the Financial Conduct Authority) and Janus Henderson Investors Europe S.A. (reg no. B22848 at 78, Avenue de la Liberté, L-1930 Luxembourg, Luxembourg and regulated by the Commission de Surveillance du Secteur Financier). Henderson Secretarial Services Limited (incorporated and registered in England and Wales, registered no. 1471624, registered office 201 Bishopsgate, London EC2M 3AE) is the name under which company secretarial services are provided. All these companies are wholly owned subsidiaries of Janus Henderson Group plc. (incorporated and registered in Jersey, registered no. 101484, with registered office at 47 Esplanade, St Helier, Jersey JE1 0BD).

[Janus Henderson, Janus, Henderson, Perkins, Intech, Alphagen, VelocityShares, Knowledge Shared, Knowledge. Shared und Knowledge Labs] sind Marken der Janus Henderson Group plc oder einer ihrer Tochterunternehmen. © Janus Henderson Group plc