Unter Anlegern ist die Ansicht verbreitet, dass die Zinssenkungen der Zentralbanken die Inflation mit Sicherheit eindämmen werden und dass die Verfassung der Wirtschaft jetzt das wesentliche Thema ist. In einem solchen Umfeld ist es sinnvoll, dass Anleger bei Unternehmensanleihen auf Qualität setzen, da Titel höherer Bonität zinsempfindlicher sind und weniger stark auf Änderungen der Kreditwürdigkeit reagieren.

Wir widersprechen der zentralen Prämisse dieses Arguments nicht. Wir glauben jedoch, dass dieser Ansatz scheitert, wenn er zu stark vereinfacht angewendet wird. Man hätte in den vergangenen 24 Monaten durchaus überzeugende Argumente für eine drohende Rezession finden können – invertierte Renditekurven, schwache Einkaufsmanagerindizes, gedämpftes Konsumklima – und Hochzinsanleihen gänzlich meiden können. Dies wäre kostspielig gewesen, da globale Hochzinsanleihen, gemessen am ICE Global High Yield Bond Index, in den 24 Monaten bis zum 30. September 2024 eine Gesamtrendite von 31,9 % in US-Dollar erzielten.1

Hohe Renditen bieten einen Vorsprung

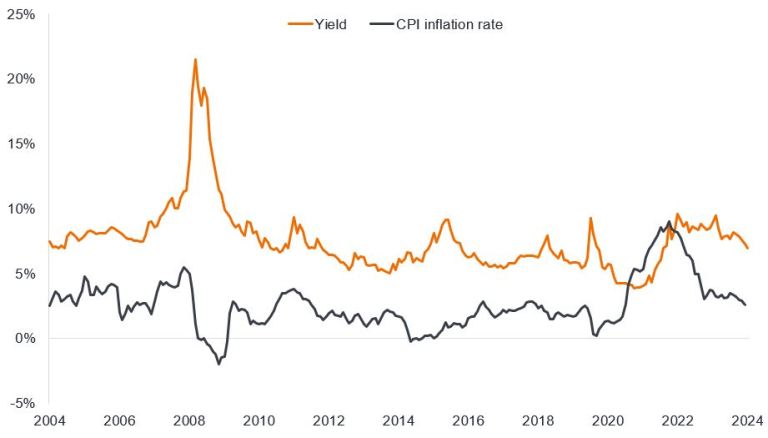

Ein Teil dieser hohen Rendite stammt aus Kapitalgewinnen, aber fast 60 % stammen aus den laufenden Erträgen. In der Vergangenheit waren es in der Regel die Erträge, die die langfristigen Renditen von Vermögenswerten bestimmten. Heute liegt die Rendite von US-Hochzinsanleihen bei rund 7,0 % und die Rendite europäischer Hochzinsanleihen bei 5,8 %.2 Das sind nicht die üppigsten Renditen, aber sie sind auch nicht schlecht und schon gar nicht im Kontext der aktuellen Inflationsraten. Ein flüchtiger Blick auf die Rendite von US-Hochzinsanleihen im Vergleich zur US-Inflation (Verbraucherpreisindex) zeigt, dass die aktuellen Renditeniveaus in etwa dem Standard der letzten 20 Jahre entsprechen, abgesehen von den Ausschlägen, die in Krisenzeiten auftreten.

Abbildung 1: Rendite von US-Hochzinsanleihen im Vergleich zur US-Inflation

Quelle: LSEG Datastream, ICE BofA US High Yield Index, Yield-to-Worst, Bureau of Labor Statistics, Inflationsrate des US-Verbraucherpreisindex (VPI), prozentuale Veränderung gegenüber dem Vorjahr, saisonbereinigt, 30. September 2004 bis 30. September 2024. Die Yield-to-Worst ist die niedrigste Rendite, die eine Anleihe (ein Index) erzielen kann, sofern der/die Emittent(en) nicht in Verzug gerät/geraten. Dabei werden besondere Merkmale wie Kündigungsoptionen berücksichtigt, die dem Emittenten das Recht einräumen, eine Anleihe zu einem bestimmten Zeitpunkt zurückzukaufen oder zurückzuzahlen. Die Renditen können im Laufe der Zeit schwanken und sind nicht garantiert.

Die Spreads sind eng, aber könnten sie noch enger werden?

Auf Ebene der Kreditspreads erscheinen die Bewertungen von Hochzinsanleihen hoch, aber nur weil sich die Spreads am engeren (bzw. niedrigeren) Ende ihrer Spanne befinden, bedeutet das nicht, dass sie nicht enger werden können. Zur Erinnerung: Der Kreditspread ist die Renditedifferenz zwischen einer Unternehmensanleihe und der entsprechenden Staatsanleihe. Es handelt sich im Wesentlichen um den Teil der Rendite einer Unternehmensanleihe, der die zusätzliche Entschädigung widerspiegelt, die Anleger für die Übernahme des Risikos einer Kreditvergabe an dieses Unternehmen erwarten. Eine sanfte Landung der Wirtschaft ist genau die Art von Umfeld, die eine weitere Verengung der Kreditspreads ermöglichen könnte, da ein moderates Wirtschaftswachstum die Aufrechterhaltung der Cashflows ermöglichen dürfte und das Risiko verringert, dass die Zentralbanken die Zinssätze wieder anheben.

Die Spreads weiten sich aus, wenn Anleger eine höhere Entschädigung für den Besitz von Anleihen verlangen. Mit den engen Spreads signalisiert der Markt derzeit, dass die Anleger es für angemessen halten, das Kreditrisiko (das Risiko, dass ein Unternehmensschuldner nicht in der Lage ist, seine Schulden zurückzuzahlen) zu akzeptieren. Dies zeigt sich bei der Emission von Anleihen, bei denen das Angebot an Unternehmensanleihen auf eine große Nachfrage seitens der Anleger stößt. In den ersten neun Monaten des Jahres 2024 haben Unternehmen außerhalb des Finanzsektors in Europa Hochzinsanleihen im Wert von 74 Milliarden Euro emittiert, was einem Anstieg von 97 % gegenüber dem Vorjahreszeitraum entspricht; in den USA belief sich das Emissionsvolumen im selben Zeitraum auf rund 235 Milliarden US-Dollar (+74 %).3 Die Unternehmen haben Zugang zu den Märkten, was dazu beiträgt, die Ausfallrate relativ niedrig zu halten, wenn man bedenkt, dass wir gerade einen Straffungszyklus durchlaufen haben.

Die Höhe der Spreads kann als Entschädigung für das fundamentale Risiko (Risiko für die Cashflows von Unternehmen, das entweder durch allgemeine wirtschaftliche Wachstumsfaktoren oder durch unternehmensspezifische Faktoren bedingt ist) und das Liquiditätsrisiko angesehen werden (Fähigkeit eines Unternehmens, sich zu refinanzieren, in der Regel beeinflusst durch Angebot und Nachfrage am Anleihemarkt und das durch die Geldpolitik der Zentralbanken geschaffene Umfeld).

Auf Ebene der fundamentalen Faktoren fallen die Daten derzeit uneinheitlich aus. Die US-Wirtschaftsdaten zeigten sich robust, doch die europäischen Einkaufsmanagerindizes, die das Niveau der Geschäftstätigkeit anzeigen, fallen schwach aus.

Auf Ebene der Liquidität sinken auf beiden Seiten des Atlantiks die Zinsen. In den USA zeigten die jüngsten Zahlen für das von der US-Notenbank (Fed) bevorzugte Inflationsmaß (persönliche Konsumausgaben) im August 2024 eine Gesamtinflation von 2,2 % gegenüber dem Vorjahr (die Kerninflation, bei der die volatilen Lebensmittel- und Energiepreise ausgeschlossen werden, lag bei 2,7 %).4 Dieses Niveau liegt in der Nähe des Inflationsziels der Fed von 2 % und gibt der Fed die Flexibilität, die Zinsen aggressiv zu senken, wenn sich die Wirtschaft abschwächt. Die Zinssenkung der Fed um 50 Basispunkte im September war ein Beweis dafür, dass die Fed darauf bedacht ist, proaktiv gegen jede wirtschaftliche Verschlechterung vorzugehen. Durch den laufenden Zinssenkungszyklus nimmt der Druck auf die Zinsdeckungsquoten ab.

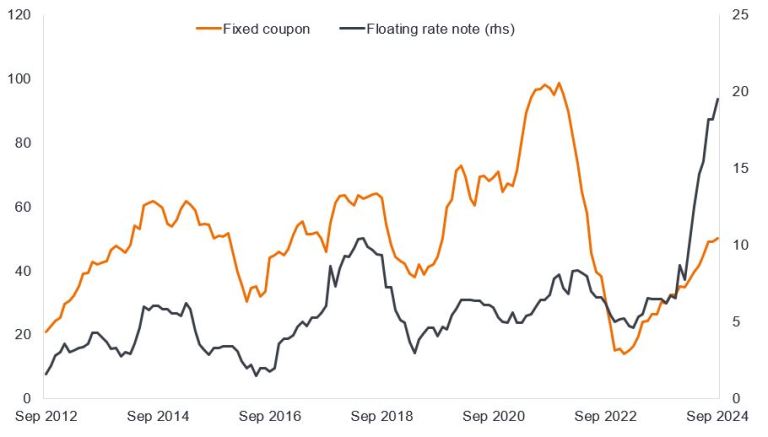

In Europa entscheiden sich immer mehr Emittenten am Hochzinsmarkt für variabel verzinsliche Anleihen. Dabei handelt es sich um Anleihen mit einem sich ändernden Zinssatz anstelle eines festen Kupons. Der Vorteil für den Emittenten besteht darin, dass der Zinssatz sinken dürfte, wenn die Zentralbanken die Leitzinsen senken. Dies würde eine schnellere Weitergabe einer lockereren Geldpolitik ermöglichen, und da die Europäische Zentralbank erwägt, Zinssenkungen vorzuziehen, könnten die Auswirkungen sogar noch früher zu spüren sein.

Abbildung 2: Angebot vorrangiger europäischer Hochzinsanleihen von Nicht-Finanzunternehmen (in Milliarden Euro)

Quelle: Bond Radar, Morgan Stanley Research, Emissionen in den vorangegangenen 12 Monaten, September 2012 bis September 2024.

Positive Neubewertung

Wir haben eingangs festgestellt, dass Hochzinsanleihen nicht allgemein beliebt sind. Die Anleger halten ihre Renditen für attraktiv, sind aber angesichts der engen Spreads skeptisch. Dies spiegelt zum Teil die Präferenz für zinssensible Anlagen gegenüber Kreditpositionen sowie eine gewisse Risikoreduzierung im Vorfeld der US-Wahlen wider. Das ist aus unserer Sicht gut. Wenn die Anleger Hochzinsanleihen gegenüber Investment-Grade-Papieren bevorzugen würden, wäre die Anlageklasse anfälliger für Ausverkäufe. Angesichts der aktuellen Lage betrachten Vermögensverwalter hochverzinsliche Anlagen mit Vorsicht.

Das Gleiche hätte man bis letzten Monat über chinesische Aktien sagen können. Als Reaktion auf die von den chinesischen Behörden angekündigten Konjunkturmaßnahmen schossen chinesische Aktien Ende September innerhalb weniger Tage um mehr als 20 % in die Höhe.5

Ähnliches geschah bei hochverzinslichen Anleihen von Telekommunikationsunternehmen. In den letzten Wochen gab es Fusions- und Übernahmeaktivitäten am Telekommunikationsmarkt. Dabei gab Verizon ein Übernahmeangebot für Frontier Communications ab – ein Unternehmen, das Verizon im Wesentlichen wieder mit einigen der Glasfasernetze zusammenführt, die es 2017 verkauft hat. Der bevorstehende Deal ist positiv für Anleihen von Frontier, die voraussichtlich von Verizon refinanziert werden, da Verizon über ein besseres Kreditrating verfügt. Im Medienbereich hat DIRECTV ein Angebot für die Übernahme von DISH, der Videovertriebssparte von EchoStar, abgegeben. Gleichzeitig verkauft AT&T seine 70-prozentige Beteiligung an DIRECTV, um Mittel freizusetzen, die teilweise in den Ausbau der Glasfaserinfrastruktur reinvestiert werden können.

Die Fusions- und Übernahmeaktivitäten haben das Potenzial, Synergien zu schaffen und Kosten zu senken. Wir sind jedoch der Ansicht, dass ein Teil dieser Neubewertung mit dem Thema künstliche Intelligenz (KI) und dem gestiegenen Bedarf an Datenübertragung zusammenhängt. Glasfasernetze werden angesichts ihrer Bedeutung für die Datenübertragung derzeit neu bewertet. Das bedeutet, dass ein Unternehmen des Hochzinssegments wie der Glasfasernetzspezialist Lumen, der seine Bilanz übermäßig ausgeweitet hat und zu stark verschuldet ist, unserer Meinung nach jetzt ein beträchtliches Wachstumspotenzial besitzt, da es über die realen Vermögenswerte eines globalen Glasfasernetzes verfügt.

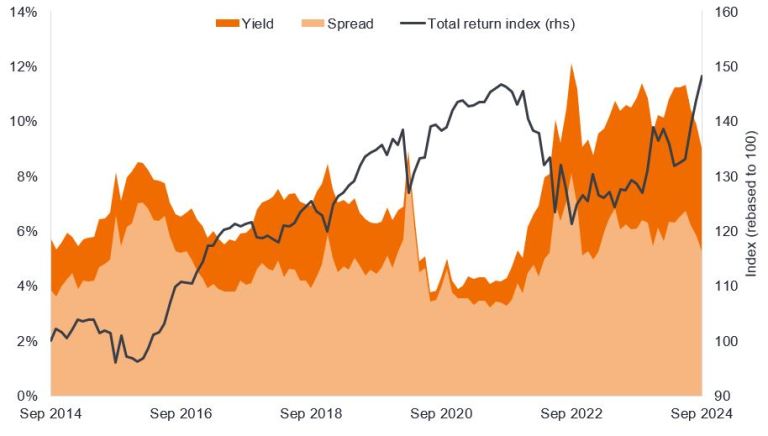

Unabhängig davon, ob es sich um eine Konsolidierung oder eine Neubewertung von Vermögenswerten in einem Unternehmen handelt, stellen wir fest, dass die Marktstimmung gegenüber Telekommunikationsunternehmen, insbesondere solchen mit Glasfasergeschäft, günstiger wird. Dies hat zu einer Verengung der Spreads und einem Anstieg der Anleihekurse geführt, da die Renditen in diesem Sektor stark gesunken sind. Allein im Laufe des dritten Quartals 2024 erzielte der Telekommunikationssektor des US-Hochzinsmarkts eine Performance von 11 %.6 Dennoch sind die Renditen und Spreads nach wie vor hoch, was die Aussicht auf weitere Gewinne eröffnen könnte.

Abbildung 3: Der Telekommunikationssektor des US-Hochzinsmarkts hat in den letzten Monaten stark zugelegt

Quelle: Bloomberg, ICE BofA US High Yield Telecommunications Index, Yield-to-Worst, optionsbereinigter Spread gegenüber Staatsanleihen, Total-Return-Index in US-Dollar, September 2014 bis September 2024. Die Renditen können schwanken und sind nicht garantiert. Die Wertentwicklung in der Vergangenheit ist kein Hinweis auf die zukünftigen Renditen.

Due-Diligence-Prüfung

Insgesamt sind wir der Meinung, dass die vorsichtige Haltung gegenüber Hochzinsanleihen möglicherweise unangebracht ist und dass (von geopolitischen Risiken abgesehen) die positive Entwicklung von Hochzinsanleihen anhalten kann, solange die US-Wirtschaft stabil bleibt. Das bedeutet jedoch nicht, selbstgefällig zu sein. Wir müssen uns darüber im Klaren sein, dass idiosynkratische Risiken allgegenwärtig sind und dass Hochzinsanleihen nicht ohne Grund als weniger hochwertig eingestuft werden. Es gibt Herausforderungen. Diese Herausforderungen werden jedoch angegangen und bewältigt, was die relativ niedrigen Ausfallraten während des jüngsten Straffungszyklus erklärt.

Wir müssen aber auch berücksichtigen, dass einige Anleihen Probleme haben werden. Bei Anleihen mit CCC-Rating steht für die Deckung der Fremdkapitalkosten nur eine geringe Menge an Barmitteln zur Verfügung, da viele Unternehmen dieses Segments negative Cashflows generieren. Diese Unternehmen können die Investitionsausgaben kürzen, um in gewissem Umfang Barmittel freizusetzen, doch selbst dies hat negative Auswirkungen, da die Einsparungen eines Unternehmens bei den Investitionen zu rückläufigen Einnahmen anderer Unternehmen führen.

Die engen Spreads lassen wenig Spielraum für Enttäuschungen, sodass neben den Wirtschaftsdaten vor allem die Gewinnmeldungen von Bedeutung sein werden. Vorerst deuten die Wirtschaftsdaten weiterhin auf eine sanfte Landung hin, und Zinssenkungen der Zentralbanken dürften zu einem Rückgang der Anleiherenditen beitragen. Hochzinsanleihen haben im Durchschnitt kürzere Laufzeiten als Investment-Grade-Anleihen, sodass ein Rückgang am kurzen Ende der Renditekurve dazu beitragen kann, die Gesamtrendite zu steigern und die Refinanzierungskosten zu senken.

Bisher erfolgten die Zinssenkungen als Reaktion auf die sinkende Inflation und als Vorsichtsmaßnahme, um einer wirtschaftlichen Abschwächung entgegenzuwirken. Sofern diese Entwicklung anhält, halten wir Hochzinsanleihen in einem diversifizierten Portfolio weiterhin für attraktiv.

1Quelle: Bloomberg, ICE BofA Global High Yield Index, Gesamtrenditen in US-Dollar, 30. September 2022 bis 30. September 2024. Die Wertentwicklung in der Vergangenheit ist kein Hinweis auf die zukünftigen Renditen.

2Quelle: Bloomberg, ICE BofA US High Yield Index, ICE BofA Euro High Yield Index, 30. September 2024. Die Renditen können im Laufe der Zeit schwanken und sind nicht garantiert. 3Quelle: Morgan Stanley Research, seit Jahresbeginn bis zum 30. September 2024.

4Quelle: Bureau of Economic Analysis. Persönliche Konsumausgaben in den USA, saisonbereinigt, prozentuale Veränderung gegenüber dem Vorjahr bis zum 31. August 2024.

5Quelle: LSEG Datastream, MSCI China Index, Gesamtrendite in US-Dollar, 23. September 2024 bis 30. September 2024. Die Wertentwicklung in der Vergangenheit ist kein Hinweis auf die zukünftigen Renditen..

6Quelle: Bloomberg, ICE BofA US High Yield Telecommunications Index, Gesamtrendite in US-Dollar vom 30. Juni 2024 bis 30. September 2024. Die Wertentwicklung in der Vergangenheit ist kein Hinweis auf die zukünftigen Renditen.

WICHTIGE INFORMATIONEN

Festverzinsliche Wertpapiere unterliegen dem Zins-, Inflations-, Kredit- und Ausfallrisiko. Der Anleihenmarkt ist volatil. Wenn die Zinsen steigen, fallen die Anleihepreise normalerweise und umgekehrt. Die Rückzahlung des Kapitals ist nicht garantiert und die Preise können fallen, wenn ein Emittent seine Zahlungen nicht pünktlich leistet und sich seine Bonität verschlechtert.

Hochzins- oder Ramschanleihen bergen ein höheres Ausfall- und Volatilitätsrisiko und können plötzlichen und kräftigen Kursschwankungen unterliegen.

Die Wertentwicklung in der Vergangenheit ist kein Hinweis auf die zukünftige Rendite. Es gibt keine Garantie dafür, dass sich Trends der Vergangenheit fortsetzen oder dass Prognosen eintreffen werden.

Verweise auf einzelne Wertpapiere stellen keine Empfehlung zum Kauf, Verkauf oder Halten eines Wertpapiers, einer Anlagestrategie oder eines Marktsektors dar und sollten nicht als gewinnbringend angesehen werden. Janus Henderson Investors, sein verbundener Berater oder seine Mitarbeiter können eine Position in den genannten Wertpapieren halten.

Der ICE BofA Euro High Yield Index bildet die Wertentwicklung von auf Euro lautenden Unternehmensanleihen mit einem Rating unterhalb von Investment Grade ab, die öffentlich auf dem Euro-Inlands- oder Eurobond-Markt begeben werden. Der ICE BofA US High Yield Index verfolgt die Performance von USD-Unternehmensanleihen unter Investment Grade, die am inländischen US-Markt öffentlich begeben werden. Der ICE BofA Global High Yield Index bildet die Wertentwicklung von auf USD, CAD, GBP und EUR lautenden Unternehmensanleihen mit einem Rating unterhalb von Investment Grade ab, die auf den wichtigsten Inlands- oder Eurobondmärkten öffentlich begeben werden. Der ICE BofA US High Yield Telecommunications Index ist eine Untergruppe des ICE BofA US High Yield Index, der alle Wertpapiere von Emittenten des Telekommunikationssektors umfasst.

Der MSCI China Index umfasst Aktien chinesischer Large- und Mid-Cap-Unternehmen.

Basispunkte: Ein Basispunkt (Bp.) entspricht 1/100 Prozentpunkt, 1 Bp. = 0,01 %.

Kündigung: Eine kündbare Anleihe ist eine Anleihe, die vom Emittenten vorzeitig vor dem Fälligkeitsdatum zurückgezahlt (gekündigt) werden kann.

Investitionsausgaben – Geld, das in den Erwerb oder die Modernisierung von Anlagevermögen wie Gebäuden, Maschinen, Ausrüstung oder Fahrzeugen investiert wird, um den Betrieb aufrechtzuerhalten oder zu verbessern und zukünftiges Wachstum zu fördern.

Cashflow: Der Nettobetrag der in ein und aus einem Unternehmen transferierten Zahlungsmittel und Zahlungsmitteläquivalente.

Unternehmensanleihe: Eine von einem Unternehmen ausgegebene Anleihe. Anleihen bieten Anlegern eine Rendite in Form von regelmäßigen Zahlungen und der eventuellen Rückzahlung des ursprünglich bei der Emission investierten Geldes am Fälligkeitstag.

Unternehmensfundamentaldaten sind die zugrunde liegenden Faktoren, die zum Kurs eines Investments beitragen. Für ein Unternehmen kann dies die Höhe der Verschuldung (Leverage) des Unternehmens, seine Fähigkeit, Bargeld zu generieren, und seine Fähigkeit, diese Schulden zu bedienen, umfassen.

Kupon: Eine regelmäßige Zinszahlung, die auf eine Anleihe gezahlt und als Prozentsatz des Nennwerts einer Anlage angegeben wird. Bei einer Anleihe mit einem Nennwert von 100 USD und einem jährlichen Kupon von 5% erhält der Anleger beispielsweise jährlich 5 USD Zinsen.

Bonitätsbewertung: Eine von einer Ratingagentur wie S&P Global Ratings, Moody's und Fitch vergebene Bewertung der Kreditwürdigkeit eines Kreditnehmers. Beispielsweise stuft S&P Investment-Grade-Anleihen vom höchsten AAA bis BBB und Hochzinsanleihen von BB über B bis hin zu CCC in Bezug auf abnehmende Qualität und höheres Risiko ein, d. h Kreditnehmer mit CCC-Rating tragen ein höheres Ausfallrisiko.

Kreditspread bezeichnet die Renditedifferenz zwischen Wertpapieren mit ähnlicher Restlaufzeit, aber unterschiedlicher Bonität. Eine Spread-Weitung deutet im Allgemeinen auf eine Verschlechterung der Bonität von Emittenten hin, eine Verengung dagegen auf eine Verbesserung der Bonität.

Zahlungsausfall: Das Versäumnis eines Schuldners (z. B. eines Anleiheemittenten), eine fällige Zinszahlung zu leisten oder eine Schuld bei Fälligkeit zu tilgen.

Diversifizierung: Methode zur Risikostreuung durch Mischung verschiedener Arten von Vermögenswerten/Anlageklassen in einem Portfolio unter der Annahme, dass sich diese Vermögenswerte in einem gegebenen Szenario unterschiedlich verhalten. Bitte beachten Sie, dass eine Diversifizierung weder das erzielen von Gewinnen garantiert noch das Risiko von Verlusten eliminiert.

Federal Reserve (Fed): Die US-amerikanische Notenbank, die die Geldpolitik der USA bestimmt.

Hochzinsanleihe: Auch bekannt als Sub-Investment-Grade-Anleihe oder „Junk“-Anleihe. Bei diesen Anleihen besteht üblicherweise ein höheres Risiko, dass der Emittent seinen Zahlungen nicht nachkommt. Daher werden sie typischerweise mit einem höheren Zinssatz (Kupon) ausgegeben, um das zusätzliche Risiko auszugleichen.

Idiosynkratisches Risiko: Faktoren, die spezifisch für ein bestimmtes Unternehmen sind.

Inflation: Der Prozentsatz, um den Preise für Waren und Dienstleistungen in einer Volkswirtschaft steigen. Der Verbraucherpreisindex ist ein Maß für die Inflation, das die Preisveränderung eines Warenkorbs von Konsumgütern und Dienstleistungen im Zeitverlauf untersucht. Der Preisindex für persönliche Konsumausgaben ist ein Maß für die Preise, die Menschen in den USA für Waren und Dienstleistungen zahlen.

Zinsdeckungsgrad: Dies ist ein Maß für die Fähigkeit eines Unternehmens, seine Schuldenzahlungen zu decken. Er lässt sich berechnen, indem der Gewinn (vor Zinsen und Steuern) durch den Zinsaufwand für die ausstehenden Schulden eines Unternehmens dividiert wird.

Investment-Grade-Anleihe: Eine Anleihe, die typischerweise von Regierungen oder Unternehmen ausgegeben wird, bei denen das Risiko eines Zahlungsausfalls relativ gering ist, was sich in der höheren Bewertung widerspiegelt, die ihnen von Ratingagenturen verliehen wird.

Emission: Der Akt der Bereitstellung von Anleihen für Anleger durch das kreditnehmende (emittierende) Unternehmen, in der Regel durch einen Verkauf von Anleihen an die Öffentlichkeit oder Finanzinstitute.

Landung: Eine harte Landung liegt vor, wenn die Wirtschaft stark schrumpft. Eine sanfte Landung ist eine moderate Verlangsamung der Wirtschaft als Reaktion auf einen kontrollierten Rückgang der Inflation.

Leverage: die Höhe der Schulden eines Unternehmens. Leverage ist ein austauschbarer Begriff für Gearing: das Verhältnis des Fremdkapitals (Schulden) eines Unternehmens zum Wert seiner Stammaktien (Eigenkapital); es kann auch auf andere Weise ausgedrückt werden, beispielsweise als Nettoverschuldung als Vielfaches des Gewinns, typischerweise Nettoverschuldung/EBITDA (Ergebnis vor Zinsen, Steuern und Abschreibungen). Eine höhere Leverage ist gleichbedeutend mit einer höheren Verschuldung.

Fälligkeit: Das Fälligkeitsdatum einer Anleihe ist das Datum, an dem die Kapitalinvestition (und etwaige endgültige Kupons) an die Anleger ausgezahlt werden. Anleihen mit kürzerer Laufzeit haben in der Regel eine Laufzeit von 5 Jahren, Anleihen mit mittlerer Laufzeit innerhalb von 5 bis 10 Jahren und Anleihen mit längerer Laufzeit nach mehr als 10 Jahren.

Geldpolitik: Die Politik einer Zentralbank, die darauf abzielt, die Inflation und das Wachstum in einer Volkswirtschaft zu beeinflussen. Zu den geldpolitischen Instrumenten gehören die Festsetzung von Zinssätzen und die Kontrolle der Geldmenge. Unter monetären Anreizen versteht man, dass eine Zentralbank die Geldmenge erhöht und die Kreditkosten senkt. Unter geldpolitischer Straffung versteht man Maßnahmen der Zentralbanken mit dem Ziel, die Inflation einzudämmen und das Wirtschaftswachstum durch Erhöhung der Zinssätze und Reduzierung der Geldmenge zu bremsen.

Einkaufsmanagerindizes (PMI) sind Umfragen, die als grundlegende Markteinblicke in die dominierende Richtung wirtschaftlicher Trends dienen und auf der Einschätzung von Managern aus verschiedenen Branchen basiert.

Refinanzierung: Der Prozess der Überarbeitung und Ersetzung der Bedingungen eines bestehenden Kreditvertrags, einschließlich der Ersetzung von Schulden durch neue Kredite vor oder zum Zeitpunkt der Fälligkeit der Schulden.

Rendite: Die Höhe der Erträge eines Wertpapiers über einen bestimmten Zeitraum, in der Regel ausgedrückt als Prozentsatz. Bei einer Anleihe wird dies im einfachsten Fall als Kuponzahlung dividiert durch den aktuellen Anleihepreis berechnet.

Renditekurve: Eine Renditekurve stellt die Renditen (Zinssätze) von Anleihen mit gleicher Kreditqualität, aber unterschiedlichen Fälligkeitsterminen dar. In der Regel haben Anleihen mit längeren Laufzeiten höhere Renditen. Eine inverse Renditekurve tritt auf, wenn die kurzfristigen Renditen höher sind als die langfristigen Renditen. Eine Versteilerung der Renditekurve spiegelt wider, dass die Renditekurve von links unten (niedrigere Laufzeiten) nach rechts oben (längere Laufzeiten) steiler wird.

Die Volatilität misst das Risiko anhand der Streuung der Renditen für eine bestimmte Anlage. Die Geschwindigkeit und das Ausmaß, mit dem sich der Preis eines Portfolios, Wertpapiers oder Index nach oben und unten bewegt.

Die vorstehenden Einschätzungen sind die des Autors zum Zeitpunkt der Veröffentlichung und können von den Ansichten anderer Personen/Teams bei Janus Henderson Investors abweichen. Die Bezugnahme auf einzelne Wertpapiere stellt keine Empfehlung zum Kauf, Verkauf oder Halten eines Wertpapiers, einer Anlagestrategie oder eines Marktsektors dar und sollten nicht als gewinnbringend angesehen werden. Janus Henderson Investors, die mit ihr verbundenen Berater oder ihre Mitarbeiter haben möglicherweise eine Position in den genannten Wertpapieren.

Die Wertentwicklung in der Vergangenheit ist kein zuverlässiger Indikator für die künftige Wertentwicklung. Alle Performance-Angaben beinhalten Erträge und Kapitalgewinne bzw. -verluste, aber keine wiederkehrenden Gebühren oder sonstigen Ausgaben des Fonds.

Der Wert einer Anlage und die Einkünfte aus ihr können steigen oder fallen. Es kann daher sein, dass Sie nicht die gesamte investierte Summe zurückerhalten.

Die Informationen in diesem Artikel stellen keine Anlageberatung dar.

Es gibt keine Garantie dafür, dass sich vergangene Trends fortsetzen oder Prognosen eintreten.

Marketing-Anzeige.

WICHTIGE INFORMATIONEN

Bitte lesen Sie die folgenden wichtigen Informationen zu den Fonds im Zusammenhang mit diesem Artikel.

- Ein Emittent einer Anleihe (oder eines Geldmarktinstruments) kann möglicherweise nicht mehr in der Lage oder nicht mehr bereit sein, Zinsen zu zahlen oder Kapital an den Fonds zurückzuzahlen. Wenn dies geschieht oder der Markt dies für möglich hält, sinkt der Wert der Anleihe.

- Wenn die Zinssätze steigen (oder sinken), hat dies unterschiedliche Auswirkungen auf die Kurse verschiedener Wertpapiere. Insbesondere fallen die Anleihekurse im Allgemeinen, wenn die Zinsen steigen. Dieses Risiko ist allgemein umso höher, je länger die Laufzeit einer Anleiheinvestition ist.

- Der Fonds investiert in hochrentierliche Anleihen (ohne Investment-Grade-Rating), die zwar in der Regel höhere Zinssätze bieten als Investment-Grade-Anleihen, aber spekulativer und anfälliger für ungünstige Veränderungen der Marktbedingungen sind.

- Einige Anleihen (kündbare Anleihen) geben ihren Emittenten das Recht, Kapital vor dem Fälligkeitstermin zurückzuzahlen oder die Laufzeit zu verlängern. Emittenten können diese Rechte ausüben, wenn dies für sie vorteilhaft ist. Dies kann sich auf den Wert des Fonds auswirken.

- Wenn ein Fonds ein hohes Engagement in einem bestimmten Land oder in einer bestimmten Region hat, trägt er ein höheres Risiko als ein Fonds, der breiter diversifiziert ist.

- Der Fonds kann Derivate einsetzen, um sein Anlageziel zu erreichen. Dies kann zu einer „Hebelwirkung“ führen, die ein Anlageergebnis vergrößern kann, und die Gewinne oder Verluste des Fonds können höher sein als die Kosten des Derivats. Derivate bringen jedoch andere Risiken mit sich, insbesondere das Risiko, dass ein Kontrahent von Derivaten seinen vertraglichen Verpflichtungen möglicherweise nicht nachkommt.

- Wenn der Fonds Vermögenswerte in anderen Währungen als der Basiswährung des Fonds hält oder Sie in eine Anteilsklasse investieren, die auf eine andere Währung als die Fondswährung lautet (außer es handelt sich um eine abgesicherte Klasse), kann der Wert Ihrer Anlage durch Wechselkursänderungen beeinflusst werden.

- Wenn der Fonds oder eine währungsabgesicherte Anteilsklasse versucht, die Wechselkursschwankungen einer Währung gegenüber der Basiswährung des Fonds abzumildern, kann die Absicherungsstrategie selbst aufgrund von Unterschieden der kurzfristigen Zinssätze zwischen den Währungen einen positiven oder negativen Einfluss auf den Wert des Fonds haben.

- Wertpapiere innerhalb des Fonds können möglicherweise schwer zu bewerten oder zu einem gewünschten Zeitpunkt und Preis zu verkaufen sein, insbesondere unter extremen Marktbedingungen, wenn die Preise von Vermögenswerten möglicherweise sinken, was das Risiko von Anlageverlusten erhöht.

- Die laufenden Kosten können teilweise oder vollständig aus dem Kapital entnommen werden. Dadurch kann das Kapital aufgezehrt oder das Potenzial für Kapitalwachstum verringert werden.

- Der Wert von CoCo-Bonds (Contingent Convertible Bonds) kann drastisch fallen, wenn die Finanzkraft eines Emittenten nachlässt und ein vorher festgelegtes Auslöseereignis zur Umwandlung der Anleihen in Aktien des Emittenten bzw. der teilweisen oder vollständigen Herabschreibung der Anleihen führt.

- Der Fonds könnte Geld verlieren, wenn eine Gegenpartei, mit der er Handel treibt, ihren Zahlungsverpflichtungen gegenüber dem Fonds nicht nachkommen kann oder will, oder als Folge eines Unvermögens oder einer Verzögerung in den betrieblichen Abläufen oder des Unvermögens eines Dritten.

Besondere Risiken

- Ein Emittent einer Anleihe (oder eines Geldmarktinstruments) kann möglicherweise nicht mehr in der Lage oder nicht mehr bereit sein, Zinsen zu zahlen oder Kapital an den Fonds zurückzuzahlen. Wenn dies geschieht oder der Markt dies für möglich hält, sinkt der Wert der Anleihe.

- Wenn die Zinssätze steigen (oder sinken), hat dies unterschiedliche Auswirkungen auf die Kurse verschiedener Wertpapiere. Insbesondere fallen die Anleihekurse im Allgemeinen, wenn die Zinsen steigen. Dieses Risiko ist allgemein umso höher, je länger die Laufzeit einer Anleiheinvestition ist.

- Der Fonds investiert in hochrentierliche Anleihen (ohne Investment-Grade-Rating), die zwar in der Regel höhere Zinssätze bieten als Investment-Grade-Anleihen, aber spekulativer und anfälliger für ungünstige Veränderungen der Marktbedingungen sind.

- Einige Anleihen (kündbare Anleihen) geben ihren Emittenten das Recht, Kapital vor dem Fälligkeitstermin zurückzuzahlen oder die Laufzeit zu verlängern. Emittenten können diese Rechte ausüben, wenn dies für sie vorteilhaft ist. Dies kann sich auf den Wert des Fonds auswirken.

- Der Fonds ist in Schwellenmärkten einer höheren Volatilität und einem größeren Verlustrisiko ausgesetzt als in entwickelten Märkten. Schwellenmärkte sind anfällig für nachteilige politische und wirtschaftliche Ereignisse und können schlechter reguliert sein und daher weniger strenge Verwahrungs- und Abrechnungsverfahren aufweisen.

- Der Fonds kann Derivate einsetzen, um sein Anlageziel zu erreichen. Dies kann zu einer „Hebelwirkung“ führen, die ein Anlageergebnis vergrößern kann, und die Gewinne oder Verluste des Fonds können höher sein als die Kosten des Derivats. Derivate bringen jedoch andere Risiken mit sich, insbesondere das Risiko, dass ein Kontrahent von Derivaten seinen vertraglichen Verpflichtungen möglicherweise nicht nachkommt.

- Wenn der Fonds oder eine währungsabgesicherte Anteilsklasse versucht, die Wechselkursschwankungen einer Währung gegenüber der Basiswährung des Fonds abzumildern, kann die Absicherungsstrategie selbst aufgrund von Unterschieden der kurzfristigen Zinssätze zwischen den Währungen einen positiven oder negativen Einfluss auf den Wert des Fonds haben.

- Wertpapiere innerhalb des Fonds können möglicherweise schwer zu bewerten oder zu einem gewünschten Zeitpunkt und Preis zu verkaufen sein, insbesondere unter extremen Marktbedingungen, wenn die Preise von Vermögenswerten möglicherweise sinken, was das Risiko von Anlageverlusten erhöht.

- Dem Fonds können durch die Anlage in weniger aktiv gehandelten oder weniger entwickelten Märkten höhere Transaktionskosten entstehen als einem Fonds, der in aktivere/höher entwickelte Märkte investiert.

- Die laufenden Kosten können teilweise oder vollständig aus dem Kapital entnommen werden. Dadurch kann das Kapital aufgezehrt oder das Potenzial für Kapitalwachstum verringert werden.

- Der Wert von CoCo-Bonds (Contingent Convertible Bonds) kann drastisch fallen, wenn die Finanzkraft eines Emittenten nachlässt und ein vorher festgelegtes Auslöseereignis zur Umwandlung der Anleihen in Aktien des Emittenten bzw. der teilweisen oder vollständigen Herabschreibung der Anleihen führt.

- Der Fonds könnte Geld verlieren, wenn eine Gegenpartei, mit der er Handel treibt, ihren Zahlungsverpflichtungen gegenüber dem Fonds nicht nachkommen kann oder will, oder als Folge eines Unvermögens oder einer Verzögerung in den betrieblichen Abläufen oder des Unvermögens eines Dritten.

- Zusätzlich zu Erträgen kann diese Anteilsklasse realisierte und nicht realisierte Kapitalgewinne sowie das ursprünglich investierte Kapital ausschütten. Außerdem werden Gebühren, Kosten und Aufwendungen aus dem Kapital beglichen. Beide Faktoren können zu einer Aufzehrung des Kapitals führen und das Potenzial für Kapitalzuwachs einschränken. Anleger sollten auch beachten, dass Ausschüttungen dieser Art in Abhängigkeit des lokalen Steuerrechts möglicherweise als Einkommen behandelt (und besteuert) werden.