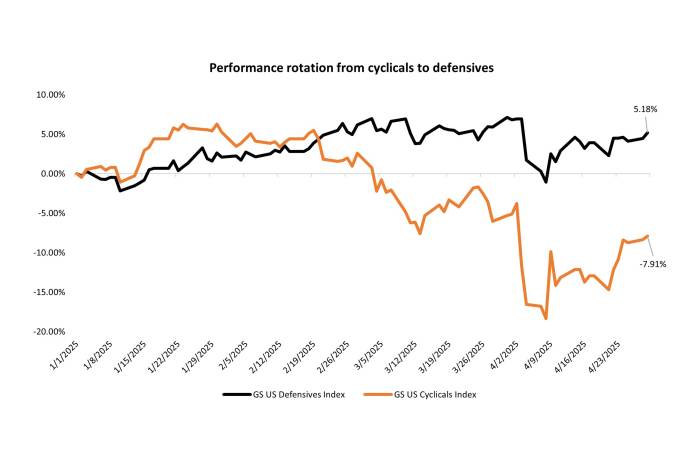

Fuente: Bloomberg, a 29 de abril de 2025. Rentabilidad total acumulada desde el 1 de enero de 2025 hasta el 29 de abril de 2025.

No hay garantía de que las tendencias pasadas continúen o de que se cumplan las previsiones.

Los valores defensivos (5,2%) han superado por mucho a los cíclicos (-7,9%) en lo que va de año 2025, ya que los inversores buscan refugio frente a la incertidumbre económica relacionada con la política arancelaria y la consiguiente volatilidad de los mercados. Sin embargo, las expectativas de beneficios nos dicen algo distinto: se prevé que los cíclicos superen a los defensivos hasta 2027.

| 2025 | 2026 | 2027 | ||||

| BPA | Crecimiento interanual del BPA | BPA | Crecimiento interanual del BPA | BPA | Crecimiento interanual del BPA | |

| GS US Cyclicals Index | 7,71 USD | 6,71% | 8,76 USD | 13,63% | 9,69 USD | 10,59% |

| GS US Defensives Index | 6,25 USD | 5,79% | 6,70 USD | 7,29% | 7,25 USD | 8,21% |

Fuente: Bloomberg, estimación del beneficio por acción (BPA) general, a 29 de abril de 2025. Interan. = interanual. Nohay garantía de que las tendencias pasadas continúen o de que se cumplan las previsiones.

Con la temporada de resultados en marcha, los inversores están atentos a las actualizaciones y revisiones de las previsiones, debido sobre todo a que la mayoría de las estimaciones del S&P 500® Index siguen excluyendo los efectos de los aranceles. La evolución de los beneficios del primer trimestre mostró resistencia en sectores cíclicos como la tecnología (incluidos los semiconductores) y los servicios de comunicación, mientras que las estimaciones en áreas defensivas del mercado como suministros públicos y productores de alimentos tuvieron previsiones planas o a la baja.

La fuerte rotación hacia los defensivos ha creado oportunidades atractivas en empresas de crecimiento secular. A largo plazo, creemos que las tendencias seculares son mucho más poderosas para impulsar la rentabilidad de las acciones que las fluctuaciones macroeconómicas a corto plazo. Estamos encontrando oportunidades en empresas de crecimiento secular que ahora cotizan a precios que no hemos visto en años, algunas de las cuales creemos que están posicionadas para ampliar sus ventajas competitivas durante un entorno operativo potencialmente difícil.

Beta mide la volatilidad de un valor o cartera en relación con un índice. Menos de 1 significa menor volatilidad que el índice; más de 1, mayor volatilidad.

El GS US Defensives Index se compone de acciones del S&P 500 con una beta respecto al crecimiento del producto interior bruto (PIB) estadounidense (mediante la puntuación GS US MAP de sorpresas de los datos económicos) inferior a la beta del S&P 500, excluyendo el coste de los insumos de las materias primas y otros valores afectados por el entorno macroeconómico.

El GS US Cyclicals Index se compone de acciones del S&P 500 con una beta respecto al crecimiento del PIB estadounidense (mediante la puntuación GS US MAP de sorpresas de los datos económicos) superior a la beta del S&P 500, excluyendo la energía y los materiales.

El índice S&P 500® refleja la rentabilidad de las acciones estadounidenses de gran capitalización y representa la rentabilidad del mercado general de renta variable de EE. UU.

La volatilidad mide el riesgo utilizando la dispersión de las rentabilidades de un instrumento determinado.

Estas son las opiniones del autor en el momento de la publicación y pueden diferir de las opiniones de otras personas/equipos de Janus Henderson Investors. Las referencias realizadas a valores concretos no constituyen una recomendación para comprar, vender o mantener ningún valor, estrategia de inversión o sector del mercado, y no deben considerarse rentables. Janus Henderson Investors, su asesor afiliado o sus empleados pueden tener una posición en los valores mencionados.

La rentabilidad histórica no predice las rentabilidades futuras. Todas las cifras de rentabilidad incluyen tanto los aumentos de las rentas como las plusvalías y las pérdidas, pero no refleja las comisiones actuales ni otros gastos del fondo.

La información contenida en el presente artículo no constituye una recomendación de inversion.

No hay garantía de que las tendencias pasadas continúen o de que se cumplan las previsiones.

Comunicación Publicitaria.

Información importante

Le recomendamos que lea la siguiente información acerca de los fondos relacionados con el presente artículo.

- Las acciones/participaciones pueden perder valor con rapidez y, por lo general, implican un mayor riesgo que los bonos o los instrumentos del mercado monetario. Como resultado, el valor de su inversión puede bajar.

- Un emisor de un bono (o instrumento del mercado monetario) puede verse imposibilitado o no estar dispuesto a pagar intereses o reembolsar capital al Fondo. Si esto sucede o el mercado percibe que esto puede suceder, el valor del bono caerá.

- Cuando los tipos de interés aumentan (o descienden), los precios de valores diferentes pueden verse afectados de manera diferente. En particular, los valores de bonos suelen descender cuando los tipos de interés aumentan. Este riesgo suele ser mayor cuanto mayor sea el vencimiento de una inversión en bonos.

- El Fondo invierte en bonos high yield (con calificación inferior a la categoría de inversión) y, aunque estos suelen ofrecer tipos de interés más altos que los bonos investment grade, son más especulativos y más sensibles a los cambios adversos en las condiciones del mercado.

- Si un Fondo tiene una gran exposición a un país o una región geográfica en concreto, lleva un nivel más alto de riesgo que un fondo que está mucho más diversificado.

- El Fondo podrá utilizar derivados con el fin de alcanzar su objetivo de inversión. Esto puede resultar en un "apalancamiento", que puede magnificar el resultado de una inversión y las ganancias o pérdidas para el Fondo pueden ser mayores que el coste del derivado. Los derivados también conllevan otros riesgos, en particular, que la contraparte de un derivado no pueda cumplir con sus obligaciones contractuales.

- Cuando el Fondo, o una clase de acciones/participaciones con cobertura, trata de mitigar los movimientos del tipo de cambio de una divisa en relación con la divisa base, la propia estrategia de cobertura puede tener un impacto positivo o negativo en el valor del Fondo debido a las diferencias en los tipos de interés a corto plazo entre las divisas.

- Los valores del Fondo podrían resultar difíciles de valorar o de vender en el momento y al precio deseados, especialmente en condiciones de mercado extremas, cuando los precios de los activos pueden estar bajando, lo que aumenta el riesgo de pérdidas en las inversiones.

- Una parte o la totalidad de los gastos en curso del Fondo se pueden tomar del capital, lo que puede debilitar el capital o reducir el potencial de crecimiento de capital.

- El Fondo podría perder dinero si una contraparte con la que negocia el Fondo no está dispuesta o no es capaz de cumplir sus obligaciones, o como resultado de un fallo o retraso en los procesos operativos o del fallo de un proveedor externo.

- Además de los ingresos, esta clase de acciones podrá distribuir las ganancias de capital realizadas y no realizadas y el capital original invertido. Los honorarios, cargos y gastos también se deducen del capital. Ambos factores pueden dar lugar a una erosión del capital y a una reducción del potencial de crecimiento de capital. Los inversores también deben tener en cuenta que las distribuciones de esta naturaleza pueden ser tratadas (y gravadas) como ingresos dependiendo de la legislación fiscal local.