Tras una pausa de 9 meses en su ciclo de recorte de tipos, la Reserva Federal (Fed) reanudó recientemente la relajación monetaria, con recortes en septiembre y octubre de 2025 en respuesta a las señales de un debilitamiento del mercado laboral.

Si bien las esperanzas anteriores de recortes de tasas más agresivos no se han materializado por completo, en parte, debido a una inflación más rígida bajo Trump 2.0, la Fed todavía está en camino de reducir las tasas hasta 2025 y 2026, aunque a un ritmo mucho más lento de lo que se predijo en 2024. Los mercados de futuros anticipan ahora sólo 78 puntos básicos (pb) de recortes de tipos en los próximos 12 meses, lo que sitúa el tipo efectivo de los fondos federales en aproximadamente el 3,00%, desde el 3,87% actual.

Ante la perspectiva de unos tipos de interés más bajos, los inversores podrían hacerse las siguientes preguntas:

¿Debería cambiar los bonos de corta duración por bonos de larga duración? Si mantengo una asignación a corta duración, ¿qué sectores podrían adaptarse mejor a mis objetivos de inversión? ¿Los bonos de alta calidad a tipo variable deberían seguirán constituyendo una asignación estratégica en mi cartera de renta fija?

¿Por qué debo mantener una asignación a corta duración durante un ciclo de recortes de tipos?

Históricamente, la mayor parte del descenso de los rendimientos a largo plazo se ha producido antes de que la Fed comience a aplicar recortes, no después (es decir, los rendimientos a largo plazo generalmente se mueven en previsión de recortes de tipos). El ciclo actual no es una excepción, ya que el rendimiento del Tesoro estadounidense a 10 años subió al 3,62% en septiembre de 2024 antes de retroceder a alrededor del 4,1% en noviembre de 2025.

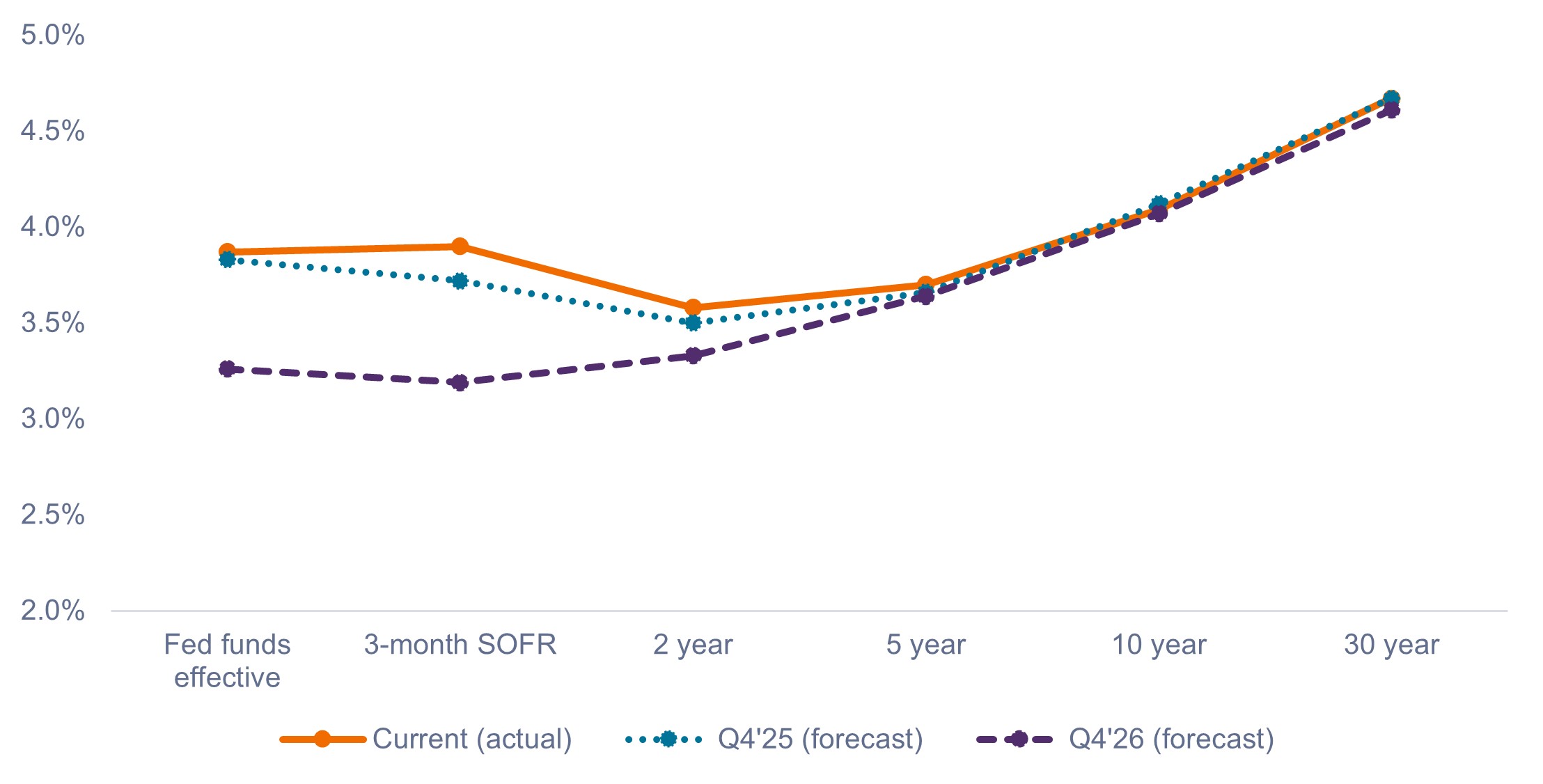

Si bien los rendimientos a largo plazo podrían seguir subiendo, el mercado anticipa que no lo harán a menos que entremos en recesión o la inflación caiga mucho más de lo esperado. Como se muestra en el Gráfico 1, se proyecta que los rendimientos a corto plazo caigan durante el próximo año, con pocos cambios en los rendimientos de los bonos del Tesoro a 10 y 30 años.

Gráfico 1: Curvas de tipos del Tesoro de EE. UU. (real frente a estimado)

Se espera que los rendimientos a corto plazo bajen, con pocos cambios en el tramo largo.

Fuente: Bloomberg, a 3 de noviembre de 2025. Previsiones de la curva de tipos basadas en las previsiones del consenso de Bloomberg.

¿Qué significa esto para los inversores?

1. Creemos que los inversores no deberían rotar indiscriminadamente de los bonos de duración corto a largo plazo simplemente porque la Fed está recortando. Los inversores que lo hagan podrían sentirse decepcionados si los rendimientos a largo plazo no disminuyen tanto como esperan. Mantener una asignación a corta duración añade diversificación, al tiempo que está mejor posicionado en caso de que los rendimientos a largo plazo aumenten o se mantengan dentro de un rango debido a primas a plazo más altas debido a los grandes déficits fiscales y las mayores expectativas de inflación.

2. Creemos que los inversores deberían seguir apoyándose en los atractivos rendimientos en el extremo corto de la curva de tipos. En ausencia de una recesión, se espera que los recortes de tasas sean lentos y graduales durante los próximos 12 meses, respaldando un entorno de tasas más altas durante más tiempo que apoye la renta fija de corta duración.

3. Los inversores preocupados por una recesión podrían complementar sus tenencias de corta duración con un activo de mayor duración que prácticamente no conlleve riesgo de crédito, como los valores respaldados por hipotecas (MBS) de agencia, para proporcionar cierta defensa de la cartera.

¿Qué opciones tienen los inversores para llenar su grupo de corta duración?

A medida que los tipos han subido en los últimos años, los inversores han acudido en masa a los bonos corporativos de corta duración o a los fondos de tesorería/mercado monetario para llenar su grupo de corta duración. Sin embargo, aunque los rendimientos son tentadores, creemos que estos sectores podrían no ser la opción óptima.

De acuerdo con nuestro análisis, es probable que los inversores estén mejor atendidos con una asignación a obligaciones de préstamos garantizados (CLO) con calificación AAA, por las siguientes razones:

1. La rentabilidad del diferencial es importante, especialmente cuando los tipos bajan

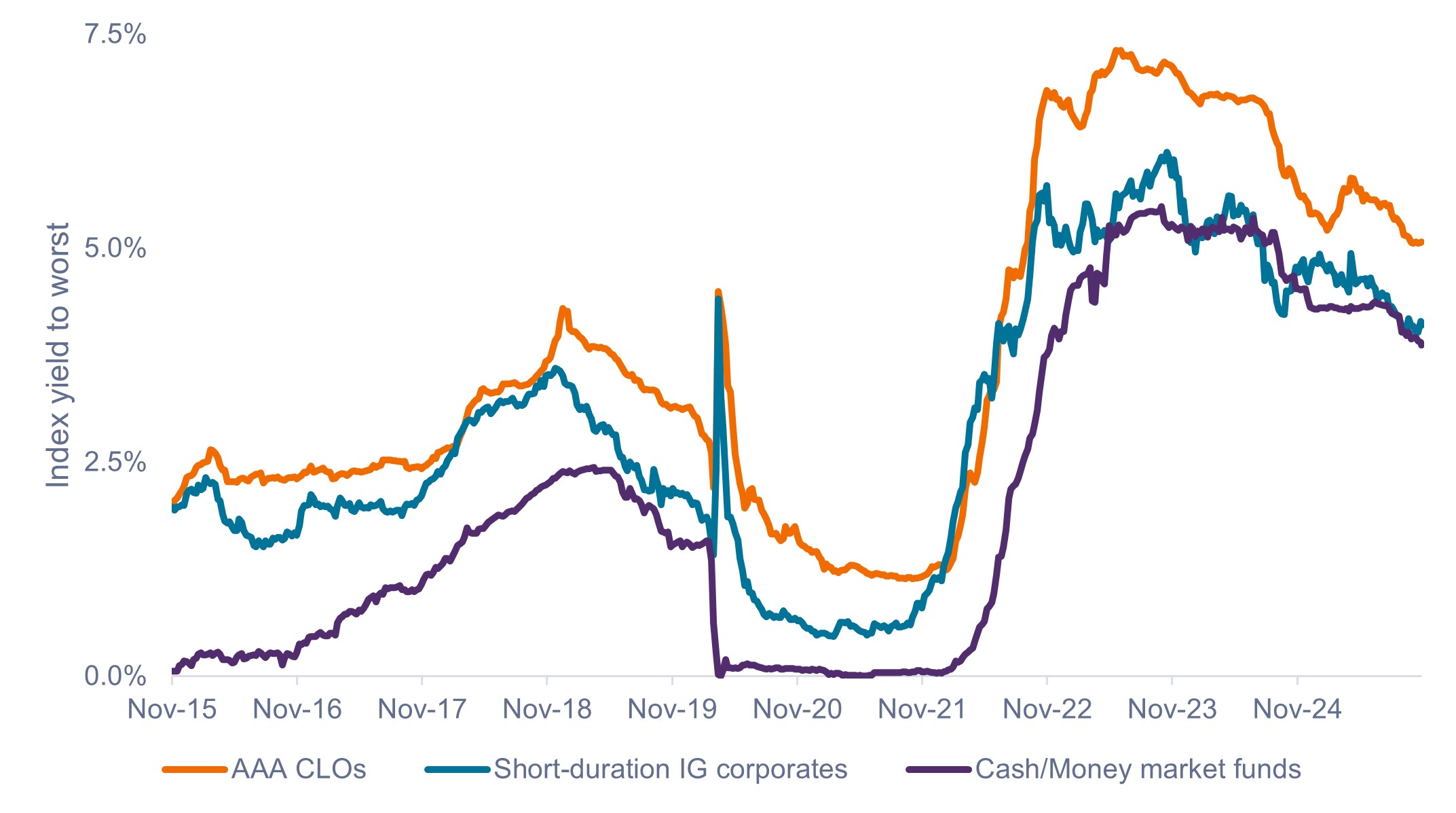

Históricamente, las CLO AAA han pagado un diferencial de crédito más alto (o ingresos adicionales por encima del tipo exento de riesgo) que los bonos corporativos de crédito global (IG) de corta duración y el efectivo. En promedio, entre octubre de 2015 y octubre de 2025, las CLO AAA pagaron 140 puntos básicos adicionales sobre la tasa tipo libre de riesgo, en comparación con 56 puntos básicos para los bonos corporativos IG de corta duración y 0 puntos básicos para los fondos de efectivo/liquidez/mercado monetario.

Como se muestra en el Gráfico 2, estas diferencias de diferencial podrían parecer menos significativas cuando los tipos se sitúan en torno a sus máximos de varias décadas. Sin embargo, cuando los tipos comiencen a bajar, los ingresos adicionales pagados por las CLO AAA llegarán a representar una mayor proporción del rendimiento total y también ayudarán a los inversores a seguir percibiendo ingresos periódicos incluso si los tipos hipotéticamente llegan a cero.

Por el contrario, los fondos del mercado monetario y de efectivo no pagan nada cuando los tipos llegan a cero, lo que deja a los inversores sin un flujo de ingresos en sus posiciones de corta duración.

Gráfico 2: Comparación entre el rendimiento y el peor (octubre de 2015 – octubre de 2025)

Los diferenciales más altos equivalen a rendimientos más altos a largo plazo.

Fuente: Bloomberg, a 3 de noviembre de 2025. Índices utilizados para representar clases de activos: AAA CLOs = J.P. Morgan CLO AAA Index, corporativos IG de corta duración = Bloomberg U.S. Corporate 1-3 Year Index, efectivo / fondos del mercado monetario = Bloomberg U.S. Treasury Bills: 1-3 Months Index. Yield to worst en CLO AAA calculado utilizando el LIBOR/SOFR a 3 meses más el margen de descuento AAA de J.P. Morgan CLO. La rentabilidad histórica no predice las rentabilidades futuras.

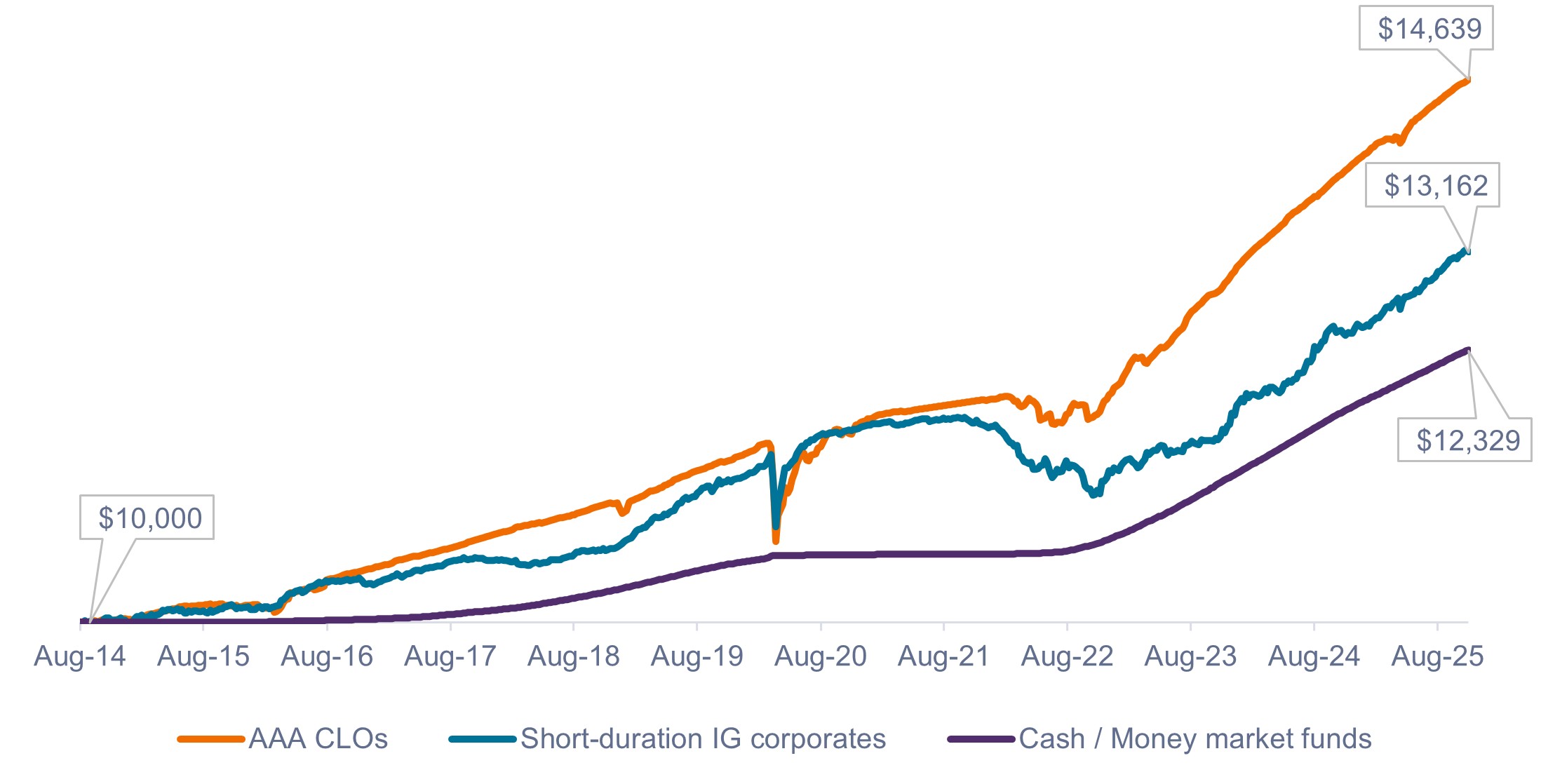

Como se muestra en el Gráfico 3, el diferencial de crédito adicional pagado por las CLO AAA se ha traducido en mayores rentabilidades totales acumuladas en comparación con los corporativos IG de corta duración y el efectivo.

Exhibit 3: Cumulative growth of an initial $10,000 investment (Aug 2014 – Oct 2025)

Los rendimientos excedentes del diferencial de crédito se acumulan con el tiempo.

Fuente: Bloomberg, a 31 de octubre de 2025. Índices utilizados para representar las clases de activos según el Gráfico 2. La rentabilidad histórica no predice los resultados futuros/contratos de futuros.

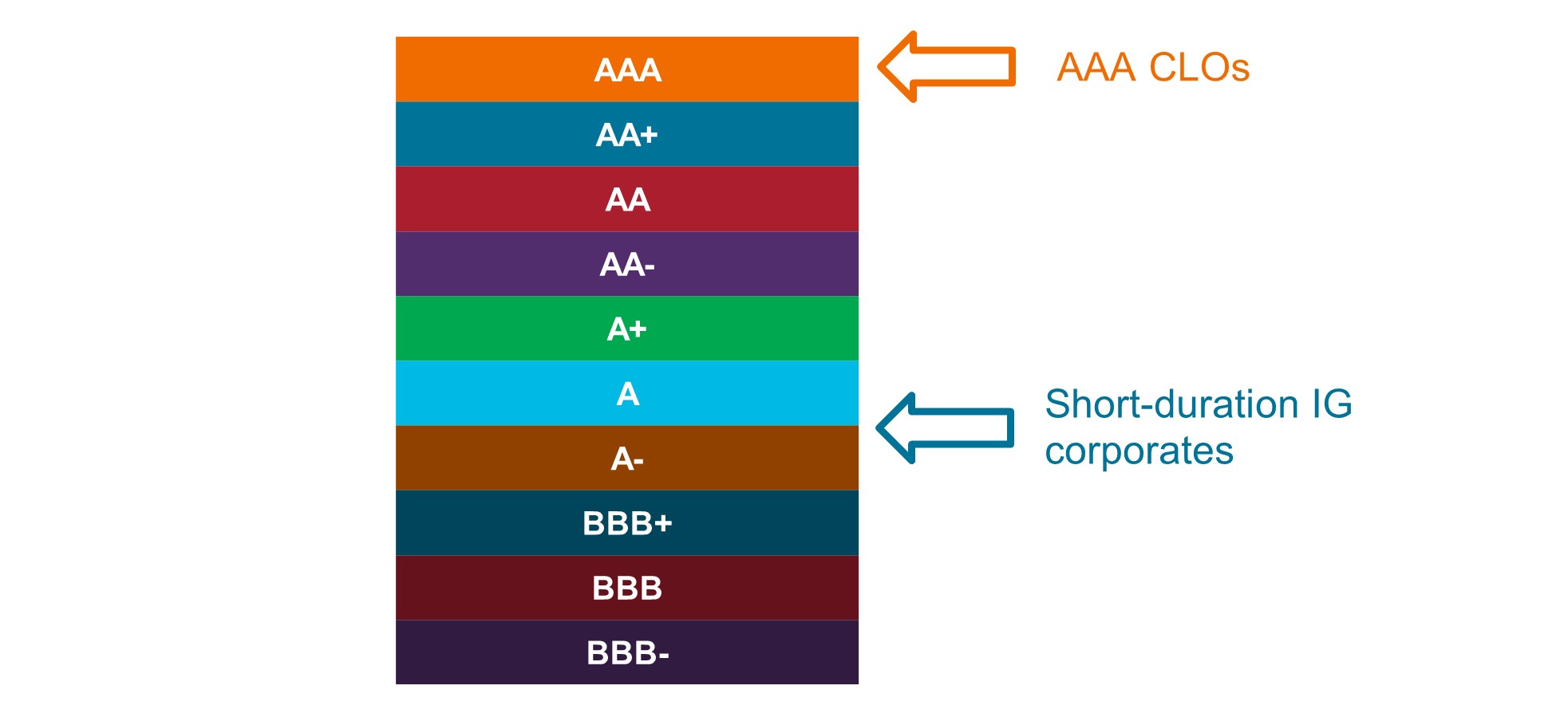

2. Los rendimientos más altos no tiene por qué venir a costa de una menor calidad crediticia

A nivel del índice, las CLO AAA presentan una mayor calidad crediticia que los bonos corporativos IG de corta duración. Los inversores pueden aumentar el rendimiento y, a la vez, mejorar la calidad crediticia general de sus carteras incorporando una asignación a obligaciones CLO AAA.

Gráfico 4: Calificaciones crediticias medias a nivel del índice

Fuente: Bloomberg, S&P Ratings a 31 de octubre de 2025.

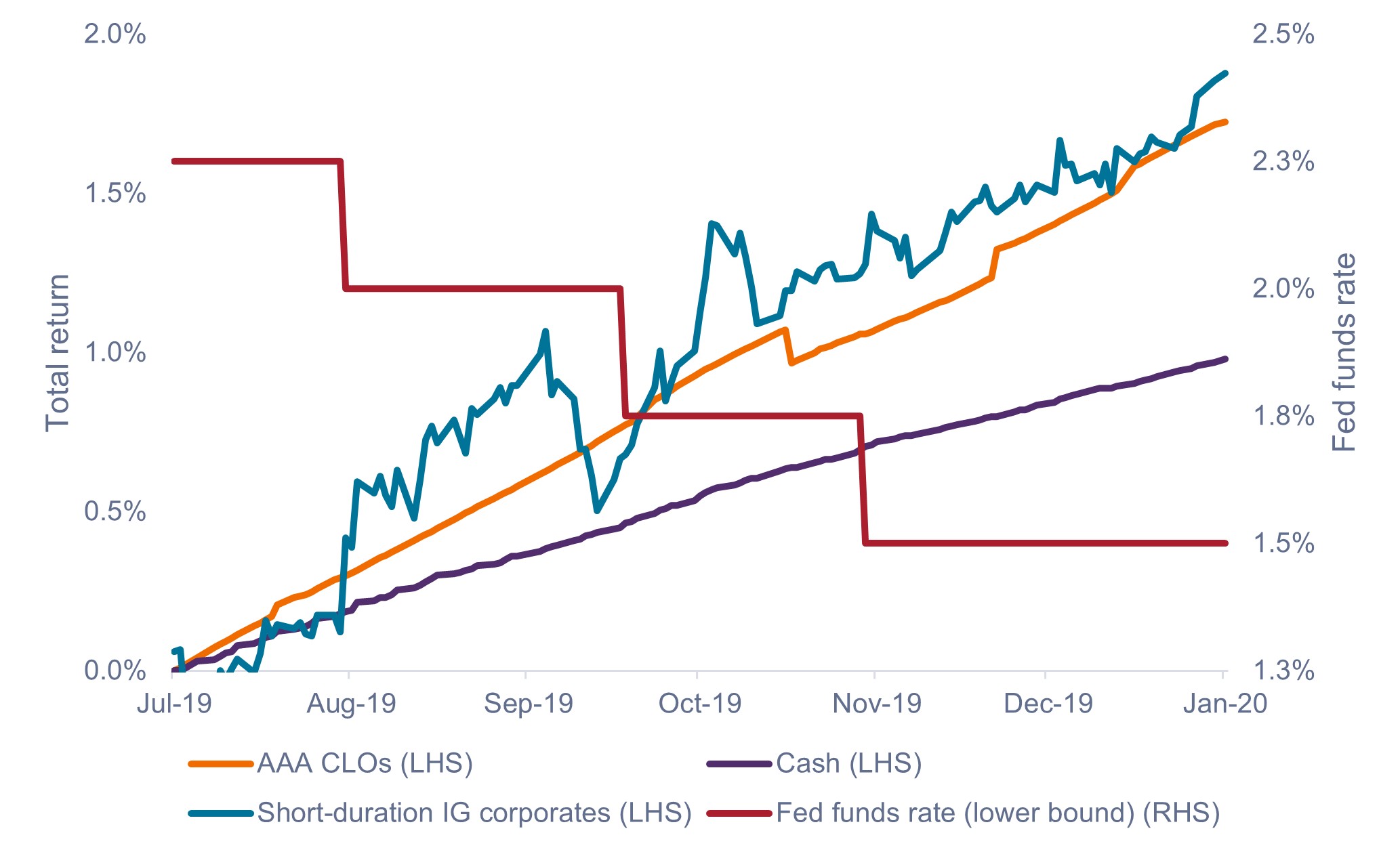

3. El precedente del ciclo de recortes de tipos de 2019

En nuestra opinión, a los inversores que siguen preocupados por la corta duración en un entorno de descenso de tipos les podría interesar comparar el entorno actual con el segundo semestre de 2019, el ciclo de recortes de tipos más reciente.

La Fed realizó tres recortes de tipos de 25 puntos básicos cada uno durante el segundo semestre de 2019, situando su tipo de referencia del 2,5% al 1,75% a finales de año. (Posteriormente, en marzo de 2020, la Fed los rebajó a cero con la aparición de la COVID-19).

En ese momento, la curva de tipos estaba ligeramente invertida (la inversión de 3 meses frente a 10 años alcanzó un máximo de -51 puntos básicos), y los recortes de tasas de la Fed resultaron en el aplanamiento de la curva. Actualmente, también prevemos que la curva de tipos se pronuncie desde su posición relativamente plana a medida que la Fed avanza prospectiva/a plazo con recortes de tasas.

Como se muestra en el Gráfico 5, las CLO AAA continuaron generando unas rentabilidades positivas constantes ante estos recortes de tipos. Una vez más, el diferencial de crédito dentro de las CLO AAA apoyó las rentabilidades de ingresos en curso. Aunque los bonos corporativos IG de corta duración batieron ligeramente a las CLO AAA durante ese periodo, lo hicieron con una volatilidad mucho mayor.

Gráfico 5: Rentabilidades totales durante el último ciclo de recortes de tipos de la Fed (junio de 2019 – diciembre de 2019)

Los ingresos por diferenciales de crédito favorecieron la continuidad de las rentabilidades positivas a pesar de los recortes de tipos.

Fuente: Bloomberg, J.P. Morgan, a 3 de noviembre de 2025. Índices utilizados para representar las clases de activos según el Gráfico 2. Las rentabilidades pasadas no predicen resultados futuros.

4. Volatilidad de menor correlación y mejores rentabilidades ajustadas al riesgo

Algunos inversores, que no quieren poner en riesgo sus reservas de efectivo a corto plazo, pueden sentirse incómodos con cualquier volatilidad dentro de su grupo de corta duración. (Como se representa en la desviación estándar móvil media a 1 año en el Gráfico 6, las CLO AAA y los bonos corporativos IG de corta duración presentan cierta volatilidad en contraste con el efectivo, que es esencialmente un activo de volatilidad cero).

Sin embargo, creemos que muchos inversores son demasiado precavidos a este respecto y podrían manejar más volatilidad en su componente de corta duración a cambio de mayores rendimientos potenciales. Históricamente, a pesar de las correcciones ocasionales que han sufrido, las CLO AAA han terminado holgadamente por delante del efectivo a largo plazo.

Además, aunque las CLO AAA sufren caídas temporales, son relativamente pequeñas comparado con otros activos de riesgo y no han sido comunes históricamente; además, esta clase de activos por lo general se ha recuperado al cabo de uno o dos trimestres. En nuestra opinión, aparte de mantener una modesta asignación a efectivo para atender necesidades inmediatas (0-3 meses), creemos que los inversores estarían mejor atendidos a largo plazo si asumieran una pequeña cantidad de volatilidad para mejorar el potencial de generación de ingresos de su cartera.

Gráfico 6: Métricas clave de duración corta (enero de 2012 – diciembre de 2024)

| CLO AAA | Corporativos IG de corta duración | Efectivo / Fondos del mercado monetario | |

| Mayor ganancia trimestral* | 4,32% | 4,07% | 1,38% |

| Mayor caída trimestral** | −4,38% | −2,47% | 0.00% |

| Total trimestres negativos | 5 | 11 | 0 |

| Rentabilidad total anualizada | 3.25% | 2.30% | 1,36% |

| Desviación estándar media móvil a 1 año | 1,3% | 1,4% | 0,1% |

Fuente: Bloomberg, J.P. Morgan, al año natural finalizado el 31 de diciembre de 2024. Datos basados en trimestres naturales secuenciales (no sucesivos). Índices utilizados para representar las clases de activos según el Gráfico 2. *Mayores ganancias trimestrales: AAA CLO y corporativos IG de corta duración: T2:2020, Efectivo: T4:2023. **Mayores caídas trimestrales: CLO AAA: T1:2020, IG corporativos de corta duración: T1:2022. Las rentabilidades pasadas no predicen resultados futuros.

Como se muestra en el Gráfico 7, la adición de CLO al Bloomberg U.S. Aggregate Bond Index (U.S. Agg) puede haber mejorado los rendimientos ajustados al riesgo a largo plazo al aumentar la rentabilidad total total y reducir al mismo tiempo la desviación estándar.

Exhibit 7: Historical hypothetical allocation scenarios (Dec 2014 – Dec 2024)

Efecto de agregar una asignación del 10%, 20% y 30% de CLO AAA al U.S. Agg.

Fuente: Bloomberg, Janus Henderson Investors, a fecha de cierre del año natural 31 de diciembre de 2024. Nuestro análisis añade la exposición a CLO con calificación AAA de forma proporcional al Bloomberg U.S. Aggregate Bond Index para determinar el efecto histórico que produce una exposición del 10%, 20% y 30% a CLO con calificación AAA. Los escenarios son hipotéticos y la rentabilidad se basa en las rentabilidades históricas de los índices. Los inversores no deben suponer que tendrán una experiencia de inversión similar. Los ejemplos hipotéticos tienen un carácter meramente ilustrativo y no representan la rentabilidad de ninguna inversión en particular.

Conclusión

A nuestro juicio, los inversores deberían mantener la diversificación dentro de sus carteras de renta fija durante todo el ciclo de tipos de interés. Por tanto, en nuestra opinión, una asignación a duración corta sigue siendo muy relevante en el entorno actual.

Además, optimizar la rentabilidad total de toda la cartera es vital para mejorar la rentabilidad ajustada al riesgo a largo plazo. Creemos que una asignación estratégica a CLO AAA, con sus atractivos rendimientos a tipo variable, alta calidad crediticia y baja correlación con otros sectores de renta fija, sigue siendo un componente clave de una asignación estratégica a renta fija.

El rendimiento del Tesoro a 10 años es el tipo de interés que ofrecen los bonos del Tesoro estadounidense con vencimiento a 10 años desde la fecha de compra.

El índice Bloomberg US Treasury mide la rentabilidad de la deuda nominal denominada en USD a tipo fijo, emitida por el Tesoro de Estados Unidos. Se excluyen las letras del Tesoro.

El índice Bloomberg U.S. Corporate 1-3 year Bond mide el mercado global de bonos corporativos de crédito global imponibles, denominados en dólares estadounidenses, de tipo fijo y con vencimiento entre 1 y 3 años.

El índice Bloomberg U.S. Aggregate Bond mide de forma generalizada del mercado de bonos corporativos investment grade sujetos a fiscalidad, de tipo fijo, denominados en dólares estadounidenses.

La correclación mide hasta qué punto dos cariables se mueven la una con respecto a la otra. Un valor de 1,0 implica que se mueven de forma paralela mientras que un valor de -1,0 implica que se mueven en direcciones opuestas y un valor de 0,0 conlleva que no existe relación entre ambas.

El diferencial de crédito es la diferencia de rentabilidad entre valores con un vencimiento similar, pero con una calidad crediticia diferente. Los diferenciales de amplitud creciente indican generalmente un deterioro de la solvencia de los prestatarios corporativos, y si se están estrechando indican una mejora.

El índice JP Morgan CLO AAA está diseñado para rastrear los componentes con calificación AAA del mercado CLO ampliamente sindicado y denominado en dólares estadounidenses.

La duración mide la sensibilidad del precio de un bono a los cambios en los tipos de interés. Cuanto mayor es la duración de un bono, mayor es su sensibilidad a los cambios en los tipos, y viceversa.

La volatilidad mide el riesgo utilizando la dispersión de las rentabilidades de un instrumento determinado.

La curva de tipos representa los rendimientos (tipos de interés) de los bonos con una misma calidad crediticia, pero con diferentes fechas de vencimiento. Los bonos con vencimientos a mayor largo plazo suelen tener mayores rendimientos.

La curva de tipos invertida se produce cuando los rendimientos a corto plazo son más altos que los rendimientos a largo plazo.

Información importante

Obligaciones de préstamo garantizadas (CLO):valores de deuda emitidos en diferentes tramos, con diversos grados de riesgo y respaldados por una cartera subyacente compuesta principalmente por préstamos corporativos con calificación inferior a la categoría de inversión. La devolución del capital no está garantizada y los precios podrían disminuir si los pagos no se realizan a tiempo o si la solvencia crediticia empeora. Los CLO están sujetos al riesgo de liquidez, al riesgo de tipos de interés, al riesgo crediticio, al riesgo de rescate y al riesgo de impago de los activos subyacentes.

Los derivados pueden ser más volátiles y sensibles a los cambios económicos o del mercado que otras inversiones, lo que podría dar lugar a pérdidas que excedan el capital inicial de la inversión y se agranden debido al apalancamiento.

La diversificación no garantiza la obtención de beneficios ni elimina el riesgo a sufrir pérdidas vinculadas a inversiones.

Los valores de renta fija están sujetos a riesgos de tipo de interés, inflación, crédito e impago. El mercado de renta fija es volátil. Cuando los tipos de interés suben, los precios de los bonos suelen bajar, y viceversa. La rentabilidad del principal no está garantizada y los precios pueden bajar si un emisor no efectúa puntualmente los pagos o su solidez crediticia se debilita.

Los valores respaldados por hipotecas (MBS) pueden ser más sensibles a las variaciones de los tipos de interés. Están sujetos al riesgo de prórroga, cuando los prestatarios amplían la duración de sus hipotecas cuando suben los tipos de interés, y al riesgo de amortización anticipada, cuando amortizan antes sus hipotecas al bajar los tipos de interés. Estos riesgos pueden reducir la rentabilidad.

Estas son las opiniones del autor en el momento de la publicación y pueden diferir de las opiniones de otras personas/equipos de Janus Henderson Investors. Las referencias realizadas a valores concretos no constituyen una recomendación para comprar, vender o mantener ningún valor, estrategia de inversión o sector del mercado, y no deben considerarse rentables. Janus Henderson Investors, su asesor afiliado o sus empleados pueden tener una posición en los valores mencionados.

La rentabilidad histórica no predice las rentabilidades futuras. Todas las cifras de rentabilidad incluyen tanto los aumentos de las rentas como las plusvalías y las pérdidas, pero no refleja las comisiones actuales ni otros gastos del fondo.

La información contenida en el presente artículo no constituye una recomendación de inversion.

No hay garantía de que las tendencias pasadas continúen o de que se cumplan las previsiones.

Comunicación Publicitaria.