Los dispositivos médicos, las herramientas y las aseguradoras abogan por un repunte

Los subsectores no terapéuticos del sector salud han quedado rezagados en 2023. El gestor de carteras Andy Acker y el analista financiero Tim McCarty creen que eso podría cambiar el año que viene.

7 minutos de lectura

Aspectos destacados:

- La gestión sanitaria, los instrumentos y servicios de ciencias biosanitarias y los dispositivos médicos han tenido una rentabilidad inferior en los últimos meses, debido a la racionalización tras la pandemia y a acontecimientos idiosincrásicos.

- Creemos que muchos de los retos son a corto plazo y podrían resolverse a partir de 2024.

- Entretanto, las valoraciones de las acciones han descendido y, en nuestra opinión, no reflejan el potencial de crecimiento a largo plazo de los sectores.

Dado el entusiasmo por las nuevas terapias de adelgazamiento este año —y la subida de dos dígitos de las acciones de los productores de fármacos relacionados con ellas—, quizá sorprenda saber que el sector salud en su conjunto ha quedado rezagado con respecto al mercado en general en 2023.

Esa rentabilidad inferior se ha concentrado en buena parte en las áreas no terapéuticas del sector, especialmente la gestión sanitaria, los instrumentos y servicios de las ciencias biosanitarias y los dispositivos médicos.

Pero creemos que la tendencia podría cambiar pronto. A continuación, explicamos las razones de la rentabilidad inferior registrada por cada sector y por qué creemos que las perspectivas podrían mejorar a partir del año que viene.

Valoraciones más bajas, menos incertidumbre para la gestión sanitaria

Tras un excelente recorrido durante la ola de ventas del mercado del año pasado, los valores gestión sanitaria empezaron 2023 con valoraciones más altas de lo normal. Eso los puso en desventaja ante varios shocks negativos que se han producido este año.

En primer lugar, las cifras de inscripción en Medicaid (el plan de salud para familias con rentas bajas) disminuyeron al finalizar la emergencia de salud pública de la covid-19 y los estados volvieron a comprobar el cumplimiento de los requisitos. En las pólizas comerciales (las que ofrecen los empleadores), los inversores temían que una posible recesión provocara despidos y, por tanto, una disminución de las cifras de afiliación. Entretanto, Medicare Advantage (una versión privada del programa federal de seguros para ancianos), registró un descenso de las tasas de reembolso, tras años de importantes aumentos de las tasas.

Otros factores también influyeron: se esperaba de forma optimista que la Reserva Federal se estuviera llegando al final de su ciclo de endurecimiento de los tipos; las empresas de gestión sanitaria reinvertían las primas y se beneficiaban de los tipos más altos. Además, la demanda de atención médica rutinaria aumentó, lo que provocó que algunas aseguradoras rebajaran sus perspectivas de beneficios, al incrementarse los costes de utilización.

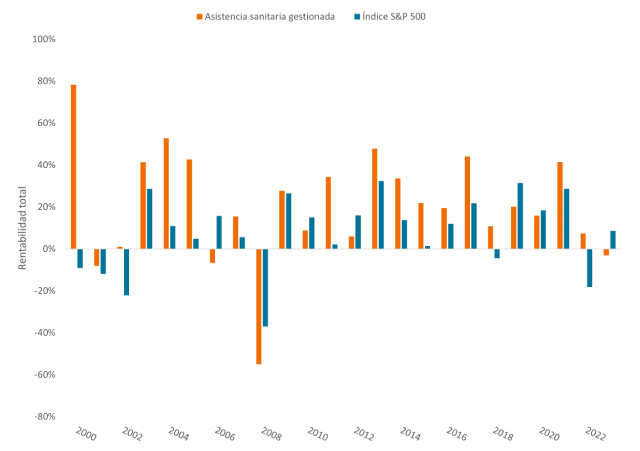

Por muchos que hayan sido los problemas, la gestión sanitaria casi nuca se mantiene en niveles bajos durante mucho tiempo, dada la naturaleza constante de la demanda de salud (gráfico 1). Quienes pierdan la cobertura de Medicaid, por ejemplo, podrían optar ahora a planes con grandes descuentos en el mercado de seguros de salud. Cada día, 10.000 personas que cumplen 65 años en EE. UU., por lo que Medicare Advantage sigue siendo el área de mayor crecimiento del sector, y el aumento de los volúmenes y la revisión de los diseños de los planes podrían ayudar a compensar la caída de las tasas de reembolso. Y cada vez se está más de acuerdo en que los tipos de interés podrían mantenerse más altos durante más tiempo.

Gráfico 1. La gestión sanitaria, a la zaga en 2023

Sin embargo, desde el año 2000, el sector rara vez ha quedado rezagado con respecto al índice S&P 500® durante dos años consecutivos.

Fuente: Bloomberg, datos a 31 de octubre de 2023. El subsector de asistencia sanitaria gestionada es un índice de referencia ponderado por capitalización de las empresas de gestión sanitaria del índice S&P 500. La rentabilidad pasada no predice rentabilidades futuras.

Fuente: Bloomberg, datos a 31 de octubre de 2023. El subsector de asistencia sanitaria gestionada es un índice de referencia ponderado por capitalización de las empresas de gestión sanitaria del índice S&P 500. La rentabilidad pasada no predice rentabilidades futuras.

También quisiéramos señalar que nos dirigimos a un año electoral en EE. UU., lo que en períodos recientes ha provocado volatilidad para el sector de la gestión sanitaria. Pero creemos que este ciclo electoral puede ser menos perjudicial para el sector, ya que los candidatos se han mantenido alejados de las propuestas drásticas de años anteriores, como la revisión de la Ley de asistencia sanitaria asequible o la implantación de una cobertura de salud universal.

Por tanto, la combinación de un menor riesgo electoral, una mayor claridad sobre las inscripciones y los costes, y la posibilidad de un período prolongado de tasas elevadas —junto con unas valoraciones ahora más bajas— podrían sentar las bases para un mejor comportamiento del sector salud en 2024.

Los instrumentos se reagrupan tras el auge de la pandemia

Las empresas proveedoras de instrumentos y servicios de ciencias biosanitarias registraron un aumento de la demanda durante la pandemia, al dispararse la investigación y el desarrollo de vacunas y terapias contra la covid-19 y aumentar la necesidad de diagnósticos. Los problemas sufridos en la cadena de suministro llevaron también a muchas compañías biofarmacéuticas a duplicar los pedidos de componentes de fabricación de fármacos para protegerse frente a la escasez, lo que infló las ventas de los llamados productos de bioprocesamiento.

Estas tendencias de la demanda empezaron a normalizarse en 2023, al remitir la pandemia. Pero los inversores se han preocupado por la duración de la ralentización, sobre todo teniendo en cuenta la escasez de financiación en biotecnología ante las restricciones de los mercados de capitales. La débil reapertura económica de China, junto con la incertidumbre acerca de los cambios en los precios de los medicamentos en virtud de la Ley de reducción de la inflación (IRA) de 2022, han contribuido al pesimismo.

Creemos que las ventas masivas podrían ser exageradas. La mayoría de las empresas prevén que lo peor de la reducción de existencias de bioprocesamiento ya ha quedado atrás (o que esta tocará fondo en los próximos meses), mientras que, a largo plazo, no vemos indicios de una reducción permanente del gasto farmacéutico en I+D a causa de la IRA. China también cuenta con un plan plurianual para desarrollar una industria biotecnológica nacional, independientemente de los retos cíclicos a corto plazo. Por su parte, las empresas han actuado para adecuar las estructuras de costes al entorno actual, lo que se espera que contribuya a la expansión del margen de beneficios a partir de 2024.

Los dispositivos médicos caen, pero no están fuera

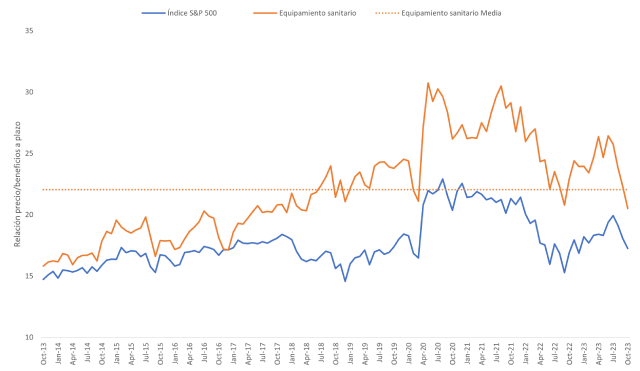

Tras quedar rezagados con respecto al sector en 2022, las acciones de dispositivos médicos tuvieron un excelente arranque en la primera mitad de 2023, al liberarse finalmente la demanda reprimida de cirugías rutinarias y otros procedimientos. Sin embargo, desde entonces muchos de los valores han cedido sus ganancias y han visto cómo sus valoraciones se desplomaban (gráfico 2). El culpable es la nueva clase de fármacos para adelgazar denominados agonistas del GLP-1.

Gráfico 2. Los valores de dispositivos médicos caen, víctimas de los GLP-1

Tras haber cedido sus ganancias de 2023, el subsector de dispositivos médicos ofrece descuento con respecto a su media a largo plazo.

Fuente: Bloomberg. Los datos son mensuales y reflejan las relaciones precio-beneficio a 12 meses vista, del 31 de octubre de 2013 al 31 de octubre de 2023. El subsector de equipos sanitarios es un índice de referencia ponderado por capitalización de las empresas de equipos sanitarios del índice S&P 500. El ratio precio-beneficio (PER) mide el precio de la acción en relación con los beneficios por acción de una o varias empresas de una cartera.

Fuente: Bloomberg. Los datos son mensuales y reflejan las relaciones precio-beneficio a 12 meses vista, del 31 de octubre de 2013 al 31 de octubre de 2023. El subsector de equipos sanitarios es un índice de referencia ponderado por capitalización de las empresas de equipos sanitarios del índice S&P 500. El ratio precio-beneficio (PER) mide el precio de la acción en relación con los beneficios por acción de una o varias empresas de una cartera.

Los GLP-1 han demostrado que ofrecen niveles sin precedentes de pérdida de peso en los pacientes (entre un 15% y un 20%, aproximadamente) y, en agosto, un estudio histórico demostró que un GLP-1, el Wegovy, también reducía en un 20% el riesgo relativo de episodios cardiovasculares adversos, como el infarto de miocardio y el ictus. Estos y otros estudios han llevado a los inversores a pensar que los GLP-1 podrían obviar la necesidad de dispositivos en varias grandes categorías de enfermedades relacionadas, como la diabetes, la apnea del sueño, las cardiopatías y la ortopedia.

Desde luego, si nos basamos en las tendencias actuales, el mercado de los GLP-1 podría ser muy grande, con unas ventas previstas que superarán los 100.000 millones de dólares en 2032. Pero, al mismo tiempo, aún quedan muchas cosas por saber. Hay investigaciones clínicas en curso y sigue habiendo interrogantes sobre el coste, el reembolso y la disposición de los pacientes a seguir el tratamiento en la formulación actual de los fármacos, un inyectable una vez a la semana.

Además, doblar la curva de la demanda de procedimientos de dispositivos médicos podría llevar décadas. Por ejemplo, para una persona de 60 años con sobrepeso y artrosis, es poco probable que un GLP-1 recetado hoy elimine la necesidad de un procedimiento de rodilla, ya que la artrosis es en buena medida irreversible.

Además, los medicamentos casi nunca son binarios. Las estatinas, por ejemplo, ayudan a reducir las enfermedades cardiovasculares, pero no han disminuido sustancialmente la necesidad de dispositivos cardíacos. Y en algunos casos, las GLP-1 podrían suponer un impulso para el sector: el 10% de los procedimientos ortopédicos no pueden realizarse porque el índice de masa corporal del paciente es demasiado alto. Además, la demanda de dispositivos médicos está muy relacionada con la edad, por lo que si los GLP-1 ayudan a la gente a vivir más tiempo, a la larga esto podría ser un factor de impulso para el sector de los dispositivos.

Aun así, las acciones de dispositivos médicos podrían registrar volatilidad a corto plazo, mientras los GLP-1 sigan dominando el relato. Creemos que eso podría ser una oportunidad para los inversores a largo plazo que puedan ignorar el revuelo y aprovechar unas valoraciones que, en nuestra opinión, reflejan la reacción instintiva del mercado, no una perspectiva moderada para el sector.

Información importante

Los sectores de salud están sujetos a legislación estatal y a tasas de reembolso, así como a la aprobación de productos y servicios por el Estado, lo cual podría incidir sensiblemente en sus precios y disponibilidad; además, pueden verse notablemente afectados por una obsolescencia acelerada y vencimientos de patentes.

Endurecimiento cuantitativo (QT) es una política monetaria gubernamental que se utiliza ocasionalmente para reducir la oferta monetaria mediante la venta de valores del Estado o dejándolos vencer y retirándolos de sus saldos de efectivo.

El índice S&P 500® refleja la rentabilidad de las acciones estadounidenses de gran capitalización y representa la rentabilidad del mercado general de renta variable de EE. UU.

Estas son las opiniones del autor en el momento de la publicación y pueden diferir de las opiniones de otras personas/equipos de Janus Henderson Investors. Las referencias realizadas a valores concretos no constituyen una recomendación para comprar, vender o mantener ningún valor, estrategia de inversión o sector del mercado, y no deben considerarse rentables. Janus Henderson Investors, su asesor afiliado o sus empleados pueden tener una posición en los valores mencionados.

La rentabilidad histórica no predice las rentabilidades futuras. Todas las cifras de rentabilidad incluyen tanto los aumentos de las rentas como las plusvalías y las pérdidas, pero no refleja las comisiones actuales ni otros gastos del fondo.

La información contenida en el presente artículo no constituye una recomendación de inversion.

Comunicación Publicitaria.