Les petites capitalisations mondiales seront-elles une attraction importante en 2024 ?

Notre Gérant Nick Sheridan se penche sur les perspectives des petites capitalisations mondiales en 2024 et explique pourquoi les petites entreprises sont encore laissées pour compte par de nombreux investisseurs.

7 minutes de lecture

Principaux points à retenir :

Nous continuons d'observer un sentiment négatif à l'égard des petites entreprises, qui ont tendance à être plus sensibles à l'évolution de la conjoncture économique. Les investisseurs sont divisés entre les inquiétudes concernant l'accroissement des risques géopolitiques et le ralentissement de la croissance chinoise et l'optimisme quant à un éventuel scénario d' « atterrissage en douceur ».

À notre avis, une grande partie du risque d'évolution économique négative est déjà intégré aux cours des petites capitalisations. Différents secteurs du marché sont toujours valorisés comme si une récession était imminente. Nous prévoyons également une reprise de l'activité de fusions-acquisitions en 2024, année au cours de laquelle les sociétés de capital-investissement à la trésorerie abondante recherchent des opportunités d'achat.

Nous pensons que les investisseurs devraient envisager une allocation aux petites capitalisations à forte croissance dotées d'un avantage concurrentiel durable et de solides flux de trésorerie. À souligner qu'un processus rigoureux de sélection des actions reste essentiel.

« N'achetez pas de petites capitalisations avant une récession ». Ce conseil d'investissement traditionnel est difficilement contestable : les petites entreprises ont tendance à être plus sensibles à l'évolution de la conjoncture économique, enregistrant une croissance supérieure au PIB mondial en période de prospérité mais se contractant davantage en période de faiblesse économique.

Alors pourquoi dire que le début de l'année 2024 est le bon moment pour les investisseurs en petites capitalisations de renforcer leur allocation ?

Parce que le cycle de marché actuel ne suit pas une tendance habituelle.

La récession attendue ne s'est pas matérialisée en 2023 et tout indique que tout ralentissement ne sera peut-être pas dorénavant aussi grave que prévu. Malgré cela, divers secteurs du marché, en particulier les petites capitalisations, sont toujours valorisés comme si une récession était imminente.

Aux États-Unis et en Europe, la valorisation relative des petites capitalisations par rapport aux grandes capitalisations n'a jamais été aussi faible, et nous nous attendons à ce que de nombreuses petites entreprises japonaises subissent des transformations spectaculaires au cours des prochaines années sous l'effet de règles de gouvernance plus strictes et sous la pression des actionnaires. Il s’agit sans doute d’un point d’entrée intéressant pour la classe d’actifs.

Une période critique pour l'économie

Les prochains mois détermineront si le cycle agressif actuel des taux d'intérêt entraînera une profonde récession et un scénario d' « atterrissage brutal », ce contre quoi de nombreux investisseurs obligataires mettent en garde depuis 2021, invoquant des risques géopolitiques accrus, un ralentissement de la croissance chinoise et la faiblesse des indices des directeurs d'achats (PMI). Sinon, le marché pourrait connaître un scénario d' « atterrissage en douceur » en vertu duquel les banques centrales parviendront à maîtriser l'inflation et les économies s'adapteront à un environnement de taux d'intérêt non nuls – ce qui constitue une base idéale pour une hausse des bénéfices du segment des petites capitalisations.

De notre point de vue, le risque de résultat économique négatif est déjà intégré au cours des petites capitalisations. Bien que les petites capitalisations soient naturellement plus volatiles que les grandes capitalisations, depuis 1980, la performance moyenne du marché américain des petites capitalisations au cours des 12 mois suivant le creux du marché baissier est supérieure à 60 %, dépassant de plus de 20 points de pourcentage la performance des grandes capitalisations.[1]

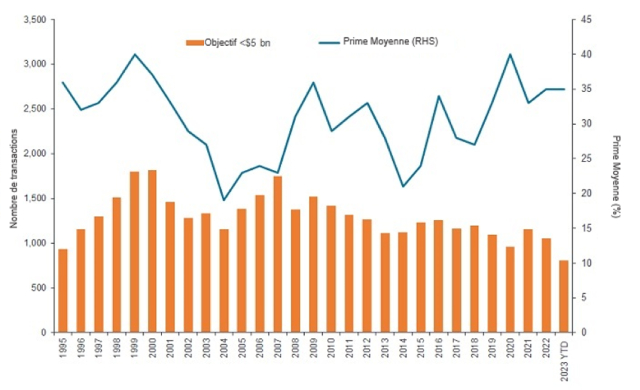

Une activité accrue sur le front des fusions-capitalisations pourrait contribuer à débloquer les valorisations

Nous prévoyons également une reprise de l'activité de fusions-acquisitions en 2024, année au cours de laquelle les sociétés de capital-investissement à la trésorerie abondante recherchent des opportunités d'achat. Cela pourrait être particulièrement intéressant dans des pays comme le Royaume-Uni, où les sorties de capitaux persistantes ont permis à de nombreuses actions d'afficher des valorisations attractives. À l'échelle mondiale, alors que l'activité de fusions-acquisitions reste inférieure à sa moyenne à long terme, les transactions sont conclues avec une prime moyenne de 35 % par rapport au cours en vigueur de l'action, ce qui garantit une bonne rémunération aux investisseurs.

Illustration 1 : Les perspectives de fusion-acquisition semblent bonnes pour les petites capitalisations mondiales

Source : Bloomberg, Factset, calculs de JP Morgan, analyse de Janus Henderson Investors, au 31 décembre 2023. Présente les fusions et acquisitions de sociétés cotées en bourse dont la capitalisation boursière totale est inférieure à 5 milliards de dollars américains.

Des thèmes de croissance à long terme en provenance des États-Unis

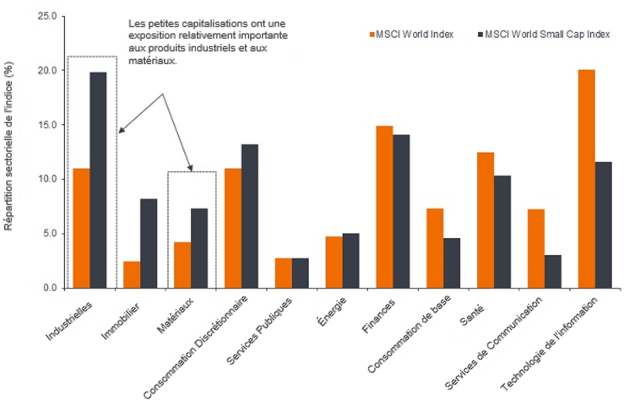

Les États-Unis semblent être relativement bien positionnés sur la scène internationale, avec une économie relativement robuste, une démographie favorable et d'autres facteurs favorables à long terme. À titre d'exemple, la démondialisation des chaînes d'approvisionnement devrait profiter aux petites capitalisations américaines de manière disproportionnée par rapport à leurs homologues de plus grande capitalisation, étant donné leur exposition accrue à l'industrie et aux matériaux, des domaines qui devraient bénéficier de la relocalisation des chaînes d'approvisionnement au cours de la prochaine décennie (Illustration 2).

Illustration 2 : Les petites capitalisations mondiales sont bien placées pour tirer parti de la tendance à la relocalisation

Source : Bloomberg, analyse de Janus Henderson Investors, au 31 juillet 2023.

Même si la Réserve fédérale américaine a maintenu ses taux directeurs inchangés, le comité a prévu au moins trois baisses de taux en 2024[2]. Nous nous attendons à ce qu'un tel environnement s'accompagne d'une forte révision à la hausse des bénéfices dans le secteur des petites capitalisations.

Le plus grand risque de cette prévision est la possibilité que nous nous retrouvions avec un marché à deux vitesses, où un style d’investissement particulier, tel que le style « growth », ferait passer la performance de marché avant les fondamentaux des entreprises. Le revers de la médaille d'une telle divergence des marchés est que, compte tenu du nombre de sociétés qui se négocient à des valorisations historiquement basses, il existe un fort potentiel pour identifier les sociétés qui, selon nous, peuvent augmenter leurs revenus et leurs flux de trésorerie et qui se négocient à des multiples jamais vus depuis deux décennies.

Un scénario d’atterrissage en douceur est-il essentiel à la performance des petites capitalisations européennes ?

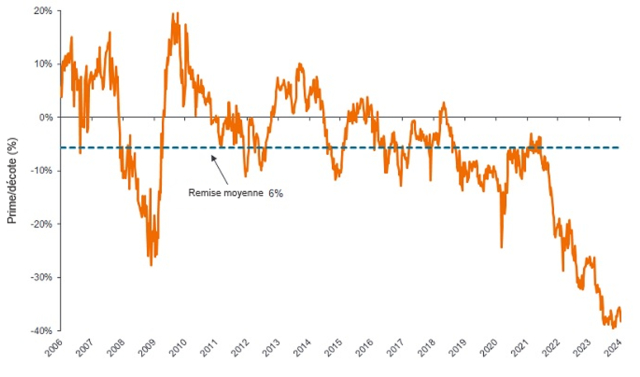

En Europe, où l'inflation sous-jacente est en bonne voie pour atteindre l'objectif de 2 % fixé par la BCE, nous pensons que les actions de petite capitalisation pourraient surperformer à mesure que les investisseurs deviennent moins averses au risque. Ces dernières années, les investisseurs se sont montrés préoccupés par le risque de contraction économique en Europe compte tenu de l'incertitude géopolitique actuelle, ce qui en a incité de nombreux à alléger leur exposition aux petites entreprises, provoquant ainsi une chute du cours de leurs actions. Les valorisations des petites capitalisations européennes sont aujourd'hui sans doute extrêmement faibles, avec la plus forte décote jamais enregistrée par rapport aux grandes capitalisations américaines – Voire Illustration 3.

Illustration 3 : Les valorisations relatives des petites capitalisations européennes s'établissent à des niveaux extrêmement bas

Source : Bloomberg, analyse de Janus Henderson Investors, au 11 janvier 2024. Indice : MSCI Europe Small Cap, indice S&P 500. Rien ne garantit que les tendances passées se poursuivront ni que les prévisions se réaliseront. Les performances passées ne permettent pas de prédire les performances futures.

Selon nous, si l'économie progresse, les petites capitalisations seront bien placées pour croître en raison de leur caractère moins mature et de leur potentiel supérieur d'expansion. Cependant, les révisions à la hausse de leurs bénéfices en 2024 seront cruciales pour espérer des progrès significatifs. Des valorisations attrayantes ont également incité de nombreuses entreprises européennes à lancer des programmes de rachat d'actions.

Un œil sur la démographie du Japon

Le Japon est confronté à de nombreux défis au sein de ses frontières, notamment le vieillissement de sa population, un faible taux de croissance économique, la concurrence avec des entreprises asiatiques en pleine croissance, la numérisation et les exigences ESG. Cependant, ce contexte offre également des opportunités. Nous pensons que les petites et moyennes capitalisations nippones ont un fort potentiel de transformations radicales dans les années à venir, accélérées par des règles de gouvernance plus strictes et par la pression des actionnaires.

Ce potentiel est illustré par les exemples d'entreprises japonaises qui ont annoncé des rachats par leurs dirigeants en 2023, moyennant une prime significative par rapport au cours en vigueur de l'action, dans le but de réorganiser leurs activités pour doper leur croissance future. Selon nous, les transactions réalisées dans des secteurs tels que les fabricants de médicaments sont révélatrices de la pression croissante qui s'exerce sur les petites entreprises japonaises pour qu'elles cherchent des moyens d'augmenter la valeur actionnariale.

Dans ce contexte, la sélection des actions est essentielle. Un processus d’investissement axé sur les fondamentaux et sur l’identification de sociétés de petite capitalisation aux valorisations attrayantes, dotées d’un avantage concurrentiel durable et de flux de trésorerie robustes, est le choix idéal pour contribuer à générer une surperformance par rapport à un indice de référence ou une catégorie dans la durée. L'avantage concurrentiel durable favoriser normalement de meilleurs rendements du capital et une trésorerie abondante procure les capitaux nécessaires pour stimuler la croissance par le biais de réinvestissements.

Glossaire :

Marché baissier : marché financier sur lequel les cours des titres sont en forte baisse. Une définition généralement acceptée est une baisse de 20 % ou plus d’un indice sur une période d’au moins deux mois. C’est le contraire d’un cycle haussier.

—–

Informations importantes :

Les actions de petite capitalisation sont parfois moins stables, davantage exposées à des tendances défavorables, et peuvent donc se révéler plus volatiles et moins liquides que les actions de grandes sociétés.

La volatilité mesure le risque en utilisant la dispersion des performances pour un investissement donné.

[1] Source : Bloomberg, sur la base des données des indices Russell 2000 et Russell 1000. La période inclut les 12 marchés baissiers (-20 % ou plus) enregistrés par l'indice Russell 2000 depuis 1980. L'indice Russell 2000 est un indice du marché boursier américain des petites capitalisations qui comprend les 2 000 plus petites actions de l'indice Russell 3000. L'indice Russell 1000, également un sous-ensemble de l'indice Russell 3000, représente les 1 000 plus grandes entreprises en termes de capitalisation boursière aux États-Unis. Les performances passées ne permettent pas de prédire les performances futures.

[2] Source : https://www.cnbc.com/2023/12/13/fed-interest-rate-decision-december-2023.html#:~:text=Along%20with%20the%20decision%20to,what%20officials%20had%20previously%20indicated.

Les opinions exprimées sont celles de l'auteur au moment de la publication et peuvent différer de celles d'autres personnes/équipes de Janus Henderson Investors. Les références faites à des titres individuels ne constituent pas une recommandation d'achat, de vente ou de détention d'un titre, d'une stratégie d'investissement ou d'un secteur de marché, et ne doivent pas être considérées comme rentables. Janus Henderson Investors, son conseiller affilié ou ses employés peuvent avoir une position dans les titres mentionnés.

Les performances passées ne préjugent pas des résultats futurs. Toutes les données de performance tiennent compte du revenu, des gains et des pertes en capital mais n'incluent pas les frais récurrents ou les autres dépenses du fonds.

La valeur d’un investissement et ses rendements peuvent augmenter ou diminuer et vous pourriez ne pas récupérer l’intégralité du montant investi à l’origine.

Les informations contenues dans cet article ne constituent pas une recommandation d'investissement.

Communication Publicitaire.

Informations importantes :

Veuillez consulter, ci-dessous, les informations importantes relatives aux fonds visés dans cet article.

- Les actions/parts peuvent perdre rapidement de la valeur et impliquent généralement des niveaux de risques plus élevés que les obligations ou les instruments du marché monétaire. La valeur de votre placement peut par conséquent chuter.

- Les actions des sociétés petites et moyennes peuvent être plus volatiles que celles des grandes sociétés, et il peut parfois s’avérer difficile de valoriser ou de vendre des actions au prix ou dans le délai souhaités, ce qui augmente le risque de pertes.

- Le Fonds peut avoir recours à des instruments dérivés dans le but de réduire le risque ou de gérer le portefeuille plus efficacement. Toutefois, cela introduit d’autres risques, et en particulier celui qu’une contrepartie à un instrument dérivé ne respecte pas ses obligations contractuelles.

- Si le Fonds détient des actifs dans des devises autres que la devise de référence du Fonds ou si vous investissez dans une catégorie d’actions/de parts d’une devise différente de celle du Fonds (sauf si elle est «couverte»), la valeur de votre investissement peut être soumise aux variations des taux de change.

- Les titres du Fonds peuvent devenir difficiles à valoriser ou à céder au prix ou au moment désiré, surtout dans des conditions de marché extrêmes où les prix des actifs peuvent chuter, ce qui augmente le risque de pertes sur investissements.

- Le Fonds peut perdre de l’argent si une contrepartie avec laquelle le Fonds négocie ne veut ou ne peut plus honorer ses obligations, ou en raison d’un échec ou d’un retard dans les processus opérationnels ou de la défaillance d’un fournisseur tiers.

- Le portefeuille d'actions du Fonds a adopté un style d'investissement centré sur la valeur, qui privilégie certains types de sociétés. De ce fait, il peut afficher des performances nettement inférieures ou supérieures à celles du marché en général.