La capacité destructrice de la volatilité des portefeuilles (et ce que les investisseurs peuvent faire pour y remédier)

Nos Gérants Greg Wilensky et Jeremiah Buckley mettent en lumière deux raisons pour lesquelles la volatilité des portefeuilles est source de risque pour les investisseurs et discutent de la façon dont ce risque peut être réduit.

6 minutes de lecture

Principaux points à retenir :

- Il existe deux raisons principales pour lesquelles une plus grande volatilité du portefeuille est synonyme de risque accru pour les investisseurs.

- D'une part, la volatilité peut entraîner une capitulation motivée par les émotions, c'est-à-dire des ventes en cas de baisse du marché. D'autre part, la volatilité a un impact important sur la longévité du portefeuille lorsque des retraits sont effectués.

- Nous pensons que le portefeuille 60/40, ou portefeuille équilibré, a fait ses preuves en termes de réduction de ces deux risques et a aidé les investisseurs à rester investis sur le long terme.

Le niveau de risque d'un portefeuille peut être exprimé en termes de volatilité ou d'écart-type. En termes simples, l'écart-type quantifie la différence entre la performance périodique d'un portefeuille et sa performance moyenne dans la durée. Plus la volatilité est élevée, plus le risque est élevé.

Mais pourquoi un portefeuille volatil est-il plus risqué ?

Bien qu'il existe des réponses statistiques à cette question (que nous n'aborderons pas ici), nous soulignons deux raisons principales pour lesquelles la volatilité joue un rôle important.

1. Capitulation motivée par les émotions

Tous les investisseurs ne sont pas capable de supporter la volatilité d'un portefeuille composé à 100 % d'actions. Bien qu'une allocation à 100 % aux actions ait généré des performances exceptionnelles – par exemple, l'indice S&P 500® a enregistré une performance annualisée de 10,1 % entre 1993 et 2023 – il ne faut pas oublier les trois baisses importantes enregistrées au cours de cette période, ainsi que de nombreuses autres baisses plus faibles.

En 2000-2002, 2007-2009 et 2020, l'indice S&P 500 a enregistré des pertes totales (plus haut vs plus bas) de -45 %, -51 % et -34 %, respectivement. En dollars, ces performances sont encore plus abasourdissantes : un investisseur ayant investi 1 million de dollars dans le S&P 500 en octobre 2007 aurait vu son capital chuter à moins de 500 000 dollars en mars 2009.

Certes, les marchés ont gommé leurs pertes après chaque baisse et ont atteint de nouveaux sommets. Mais cela ne change rien au fait qu'il peut être difficile d'avoir à supporter ces creux.

Si les marchés ont généralement gommé leurs baisses, alors quel est le risque de volatilité ? L'un des risques est que la douleur occasionnée par une baisse du marché devienne insupportable pour l'investisseur, qui décide de vendre ses actions ou de passer à une allocation plus prudente proche du plus bas du marché, enregistrant ainsi des pertes.

D'un autre côté, une allocation de 100 % aux obligations n'est peut-être pas non plus adaptée à de nombreux investisseurs. Les obligations sont généralement beaucoup moins volatiles que les actions et leurs performances ont été inférieures (l'indice Bloomberg U.S. Aggregate Bond (U.S. Agg) a enregistré une performance annualisée de 4,41 % de 1993 à 2023).

La plupart des investisseurs ont donc besoin d'une combinaison d'actions et d'obligations : des actions pour l'appréciation du capital et la protection contre l'inflation à long terme, et des obligations pour générer des revenus et atténuer les périodes baissières. Le ratio approprié entre actions et obligations dépend des objectifs de l'investisseur et de sa tolérance au risque, la combinaison la plus courante étant un portefeuille modéré 60/40 (60 % d'actions et 40 % d'obligations) ou équilibré.

Dans la durée, la stratégie 60/40 a fonctionné efficacement car les obligations ont été peu corrélées aux actions, c'est-à-dire qu'elles progressaient souvent (mais pas toujours) lorsque les actions baissaient. Cette faible corrélation a joué un rôle essentiel dans la réduction de la volatilité pour les investisseurs. En mars 2009 par exemple, alors que l'indice S&P 500 était en baisse de 51 % par rapport à son pic, un portefeuille 60/40 était en baisse de 32 % en raison de la hausse de plus de 7 % de l'indice U.S. Agg au cours de cette période.

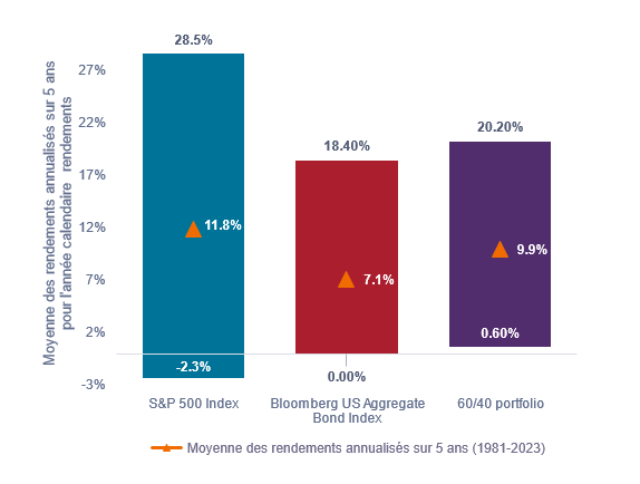

L'Illustration 1 compare la fourchette des rendements annualisés sur 5 ans des actions, des obligations et d'un portefeuille 60/40 entre 1981 et 2023. Le portefeuille 60/40 a enregistré une performance annualisée moyenne sur 5 ans de 9,9 %, soit un niveau situé entre celui des actions et des obligations. Plus important encore, sa performance annualisée minimum sur 5 ans (0,6 %) a été supérieure à celle des actions ou des obligations à elles seules, ce qui est le résultat positif de la combinaison d'actifs présentant de faibles corrélations.

Sur aucune période de 5 ans le portefeuille 60/40 n'a enregistré de performance négative. Son rendement minimum de 0,6 % était bien supérieur au plus faible rendement annualisé sur 5 ans enregistré par un portefeuille entièrement composé d'actions de -2,3 % (-11 % en cumulé). Psychologiquement, il peut être difficile pour les investisseurs d'accepter une baisse de 11 % de leur portefeuille sur une période de 5 ans. Par voie de conséquence, le portefeuille 60/40 peut se révéler être une alternative viable dans le cas d'une éventuelle gêne psychologique de cette nature.

Il convient de noter que le portefeuille 60/40 a perdu un certain potentiel haussier par rapport à un portefeuille exclusivement constitué d'actions. Mais pour de nombreux investisseurs qui n'arrivent pas à supporter la volatilité des actions, ce portefeuille semble être un bon compromis en échange d'une meilleure atténuation des risques baissiers et d'une moindre dispersion des performances.

Illustration 1 : Actions et obligations : mieux ensemble

Fourchette de performances annualisées sur 5 ans (de 1981 à 2023)

Source : Bloomberg, Janus Henderson Investors, au 31 décembre 2023. Remarque : le portefeuille 60/40 (indice S&P 500 à hauteur de 60 % et indice Bloomberg US Aggregate Bond à hauteur de 40 %) suppose un rééquilibrage annuel.

Source : Bloomberg, Janus Henderson Investors, au 31 décembre 2023. Remarque : le portefeuille 60/40 (indice S&P 500 à hauteur de 60 % et indice Bloomberg US Aggregate Bond à hauteur de 40 %) suppose un rééquilibrage annuel.

2. Le cas des retraits d'argent de portefeuilles volatils.

Les retraits systématiques ont une influence sur la longévité d'un portefeuille. Toutes choses étant égales par ailleurs, plus le portefeuille est volatil, plus l'impact des retraits est important. En conséquence, la volatilité du portefeuille est un sujet particulièrement important pour les retraités et les autres investisseurs, tels que les fonds de dotation et les fondations, qui effectuent des retraits réguliers.

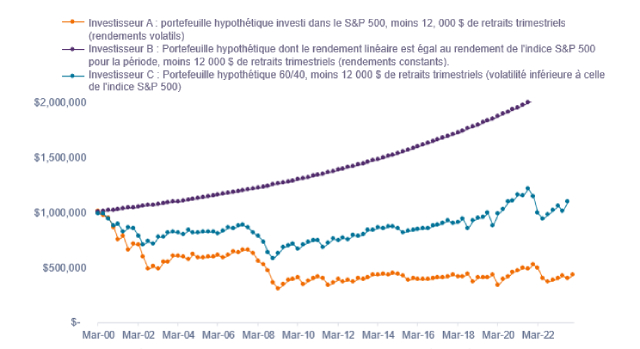

L'Illustration 2 montre un scénario hypothétique dans lequel trois investisseurs débutent chacun avec un portefeuille d'un million de dollars en janvier 2000. L'investisseur A investit dans le S&P 500 et effectue un retrait trimestriel de 12 000 dollars. Les performances trimestrielles de son portefeuille correspondent à ceux du S&P 500, c'est-à-dire que ses rendements sont volatils.

L'investisseur B investit dans un portefeuille hypothétique qui génère le même rendement annualisé sur la période que l'investisseur A (7,0 %). Il effectue également un retrait trimestriel de 12 000 dollars. Cependant, contrairement à l'investisseur A, l'investisseur B obtient le même rendement de 7,0 % chaque année, ce qui signifie que son portefeuille ne présente aucune volatilité de ses performances. Les investisseurs A et B se retrouvent dans des situations très différentes parce que l'investisseur A est contraint de retirer du capital au cours des trimestres où le marché est en baisse. Lorsque le marché se redresse, le portefeuille de l'investisseur A doit croître à partir d'un capital amoindri.

L'investisseur C investit dans un portefeuille 60/40 (60 % investis dans le S&P 500/40 % dans le U.S. Agg), et même si son rendement annualisé pour la période (6,5 %) est inférieur aux 7,0 % annuels de l'investisseur A, la faible volatilité du portefeuille 60/40 compense largement cette moindre performance annuelle. Bien que les résultats varient en fonction de la période d'analyse, cet exemple montre qu'il est arrivé qu'un portefeuille à moindre performance et à moindre volatilité surperforme un portefeuille à performance supérieure dans la durée lorsque des retraits sont effectués.

Illustration 2 : Effet de la volatilité sur la longévité du portefeuille

Toutes choses étant égales par ailleurs, les portefeuilles volatils s'éroderont plus tôt lorsque des retraits seront effectués.

Source : Bloomberg, au 31 décembre 2023. À titre d’illustration uniquement. Les performances passées ne permettent pas de prédire les performances futures. Le portefeuille 60/40 (indice S&P 500 à hauteur de 60 % et indice Bloomberg US Aggregate Bond à hauteur de 40 %) suppose un rééquilibrage annuel.

Source : Bloomberg, au 31 décembre 2023. À titre d’illustration uniquement. Les performances passées ne permettent pas de prédire les performances futures. Le portefeuille 60/40 (indice S&P 500 à hauteur de 60 % et indice Bloomberg US Aggregate Bond à hauteur de 40 %) suppose un rééquilibrage annuel.

Conclusion

Nous parlons souvent de l'importance de rester investi sur le long terme. Ce principe suppose qu'un investisseur détient un portefeuille qu'il a le cran de détenir pendant un cycle de marché complet. (qui comporte effectivement une période de baisse des actions de 30 % ou plus.) De même, les investisseurs qui effectuent des retraits doivent porter une attention particulière à la gestion de la volatilité afin de maximiser la longévité de leur portefeuille. L'allocation 60/40, ou allocation équilibrée, a fait ses preuves en contribuant à réduire ces deux risques.

En bref, gérer la volatilité est d'une importance primordiale. Et nous pensons qu'un portefeuille équilibré reste l'une des méthodes les plus efficaces pour gérer la volatilité sur le long terme.

Information importante

Tout processus de gestion des risques examiné comprend un effort de suivi et de gestion des risques, ce qui ne doit pas être confondu avec un risque faible ou la capacité de contrôler certains facteurs de risque, et n'implique pas qu'il en soit ainsi.

L’écart-type mesure la volatilité historique. Un écart-type plus élevé implique une plus grande volatilité.

La gestion de la volatilité peut entraîner une sous-performance en période de hausse des marchés et ne pas atténuer les pertes comme souhaité en période de baisse des marchés.

L’indice Bloomberg U.S. Aggregate Bond est un indicateur global du marché des obligations imposables à taux fixe investment grade, libellées en dollars américains.

L’indice S&P 500®reflète la performance des grandes capitalisations américaines et représente la performance des marchés actions américains.

La volatilité mesure le risque en utilisant la dispersion des performances pour un investissement donné.

Les opinions exprimées sont celles de l'auteur au moment de la publication et peuvent différer de celles d'autres personnes/équipes de Janus Henderson Investors. Les références faites à des titres individuels ne constituent pas une recommandation d'achat, de vente ou de détention d'un titre, d'une stratégie d'investissement ou d'un secteur de marché, et ne doivent pas être considérées comme rentables. Janus Henderson Investors, son conseiller affilié ou ses employés peuvent avoir une position dans les titres mentionnés.

Les performances passées ne préjugent pas des résultats futurs. Toutes les données de performance tiennent compte du revenu, des gains et des pertes en capital mais n'incluent pas les frais récurrents ou les autres dépenses du fonds.

La valeur d’un investissement et ses rendements peuvent augmenter ou diminuer et vous pourriez ne pas récupérer l’intégralité du montant investi à l’origine.

Les informations contenues dans cet article ne constituent pas une recommandation d'investissement.

Communication Publicitaire.