De klimaat- en energietransitie biedt veel aantrekkelijke groeikansen voor de lange termijn nu de energie-, industriële, transport-, productie- en consumptiesystemen van de wereld overgaan op een koolstofarme economie. In het licht van de wereldwijde klimaatverandering erkennen en overwegen beleggers steeds vaker de negatieve en positieve gevolgen van hun beleggingsbeslissingen voor het klimaat.

Veel beleggers kiezen voor koolstofarme, klimaatgerichte exchange traded funds (ETF's) of indices die zijn afgestemd op de Parijs-akkoorden om de koolstofintensiteit van hun portefeuilles te verlagen. Wij geloven echter dat er een betere manier is, voor zowel belegger als planeet. Een actief beheerde, geïntegreerde beleggingsbenadering van de klimaat- en energietransitie zou verder moeten gaan dan alleen het meten van de koolstofvoetafdruk, het afstemmen van kaders en het beoordelen van schone energie. Het moet ook streven naar het beste voor risico gecorrigeerde rendement door te beleggen in bedrijven die de échte veranderingen mogelijk maken die nodig zijn om de netto-nul wereldeconomie te bereiken.

Veel interesse van beleggers in de klimaattransitie

Het mag voor niemand een schok zijn dat onze planeet snel opwarmt. De aarde is gastvrij en bewoonbaar voor mensen en dieren dankzij de regulering van de atmosferische temperatuur door gassen zoals kooldioxide, methaan en stikstof. Sinds we hebben geleerd dat er bij de verbranding van fossiele brandstoffen (zoals hout, kolen, olie en aardgas) enorme hoeveelheden energie vrijkomen, hebben we deze kennis benut om warmte, stoom en uiteindelijk elektriciteit te maken voor industriële ontwikkeling en is de levenskwaliteit van de mens er met sprongen op vooruitgegaan. Ditzelfde proces genereert ook meer van de gassen die de atmosferische temperatuur regelen. Het CO2-gehalte in de atmosfeer is gestegen van ongeveer 270 ppm (parts per million, deeltjes per miljoen) in het pre-industriële tijdperk tot ongeveer 420 ppm aan het eind van 2023.1 Tegelijkertijd is de temperatuur wereldwijd met ongeveer 1,1 graden Celsius gestegen ten opzichte van het pre-industriële gemiddelde. Er is nu een wereldwijde acceptatie van en concensus over de noodzaak om actie te ondernemen om de wereldwijde temperatuurstijging te beperken tot 2 graden, met als hoofddoel het koolstofvrij maken van de wereldwijde energievoorziening tegen 2050.

Een energietransitie van deze omvang en snelheid vergt enorme inspanningen en vereist veranderingen in de regelgeving om de juiste stimulansen te creëren (zoals koolstofbelastingen, subsidies en toelagen) die mensen en bedrijven ertoe zullen aanzetten om de energiegerelateerde uitstoot van broeikasgassen te verminderen. Hiervoor zijn er enorme investeringen nodig, die ook al in gang zijn gezet. Beleggers in bedrijven die zich op de energietransitie richten, kunnen profiteren van de ongeveer 140 biljoen dollar aan cumulatieve investeringen die nodig zijn om het wereldwijde energiesysteem aan te passen. Bedrijven die de overstap niet kunnen maken zullen met afgeschreven activa blijven zitten, wat door zal werken in het rendement voor aandeelhouders.

Het is geen wonder dat beleggers steeds meer interesse tonen in het integreren van klimaatgerelateerde factoren in hun portefeuilles. Volgens gegevens van Morningstar steeg het beheerde vermogen voor Europese exchange-traded funds (ETF's) die benchmarks volgen die zijn afgestemd op de klimaatakkoorden van Parijs en de klimaattransitie sinds 2022 met meer dan 70 procent tot EUR 37 miljard eind 2023.2 Uit een enquête onder institutionele beleggers blijkt dat 26 procent van de Europese pensioenfondsen al een koolstofarme of klimaatgerelateerde index hanteert.3

Indexbeleggen alleen is niet het antwoord

Hoewel het bemoedigend is om deze stapsgewijze verandering in klimaatbewust indexbeleggen te zien, is het onwaarschijnlijk dat een passieve benadering de regelgevende en financiële risico's van klimaatverandering en duurzaam beleggen volledig kan opvangen. Bovendien zijn indexbenaderingen, zonder wereldwijd geaccepteerde maatstaven om het klimaatrisico op portefeuille- en bedrijfsniveau te beoordelen, afhankelijk van de creatie van klimaatbenchmarks die vatbaar kunnen zijn voor vooroordelen en ondoorzichtigheid.

Onze analyse van de transitiefondsen en ETF's geeft aan dat deze sterk gericht zijn op de grote technologiebedrijven die de wereldwijde markten domineren, en de neiging hebben om de kritieke sectoren zoals energie en materialen zoals staal, aluminium, koper, uranium en lithium, die essentieel zijn voor de uitvoering en facilitering van de klimaattransitie, te vermijden. Deze fondsen hebben doorgaans ook weinig blootstelling aan bepaalde sectoren die cruciaal zijn voor de klimaattransitie, zoals olie en gas, nutsbedrijven of vastgoed, aantoonbaar sectoren waar de transitie de grootste impact zal hebben op de maatschappij en de aandeelhouders.

Een belangrijke uitdaging bij een indexbenadering van de energietransitie, is dat de benchmarks die ze gebruiken mogelijk gegevensgestuurde uitsluitingen of screens hebben en nadeel ondervinden van het feit dat ze achterwaarts gericht zijn als gevolg van mogelijk onnauwkeurige of onvolledige gegevens. Toekomstgericht actief beleggen op basis van fundamentele analyse met een element van betrokkenheid voegt een belangrijke dimensie toe die volgens ons de kans op optimale resultaten voor zowel de klimaattransitie als het rendement van beleggers vergroot. De inherente lange duur en complexiteit van de energietransitie is beter geschikt voor actief beheer, waarbij alle sectoren van klimaatmateriaal worden meegenomen en kwalitatieve factoren zoals bedrijfscultuur en toekomstgerichte transitieplanning naast financiële analyse in overweging worden genomen.

Onze transitiefundamenten

Naar onze mening zijn er belangrijke overwegingen die beleggers moeten onderkennen als ze nadenken over de klimaat- en energietransitie:

1. Investeren in een lage koolstofvoetafdruk alleen zal op zichzelf niet zorgen voor de energietransitie die de wereld nodig heeft om de koolstofdoelstellingen van overheden en bedrijven te behalen en de opwarming van de aarde te beperken tot 1,5 tot 2 graden boven het pre-industriële gemiddelde.

2. Er is behoefte aan investeringen in en betrokkenheid bij transitiebedrijven. Voor de energietransitie zal moeten worden geïnvesteerd in bepaalde fossiele overbruggingsbrandstoffen. We hebben bepaalde industrieën, zoals koolwaterstoffen, de komende decennia hard nodig om betaalbare energie en transport te leveren terwijl de energietransitie zich voltrekt. Als we goede bedrijven dwingen om afstand te doen van fossiele-brandstofactiva, kunnen die bedrijven op de middellange termijn weliswaar optisch schoon schip maken, maar zal echte verandering waarschijnlijk uitblijven.

3. Actief beheer en betrokkenheid in klimaatmateriaalsectoren zijn cruciaal voor het creëren van waarde op lange termijn.

4. Compromissen zijn endemisch. De transitie is niet mogelijk zonder de materialen die worden geleverd door bepaalde industrieën met een hoge koolstofintensiteit, zoals staal of aluminium, wat betekent dat we vandaag mogelijk een hoger niveau van koolstofintensiteit moeten accepteren als daar morgen een lagere koolstofintensiteit tegenover staat. Vanuit het oogpunt van een belegger is opoffering van de prestaties van de portefeuille een vaak veronderstelde, zij het onnodige afweging.

Hoe benaderen we beleggen in de klimaattransitie in de praktijk?

Identificeer de belangrijkste sectoren: Klimaatmaterialen moet de basis vormen van beleggen in de klimaattransitie. Voor deze sector is aanpassing aan klimaatverandering een belangrijke factor voor aandeelhouders, ofwel omdat het nieuwe markten en mogelijkheden opent voor het creëren van waarde voor de aandeelhouders, ofwel omdat het nadelige koolstofbelastingen en het afschrijven van activa vermijdt waarder er waarde verloren zou gaan. Een andere dimensie van klimaatmaterialen is waar de transitie belangrijk is voor de maatschappij als geheel. Sommige bedrijven in deze sector zijn helaas uitgesloten van bepaalde duurzame beleggingsbenaderingen.

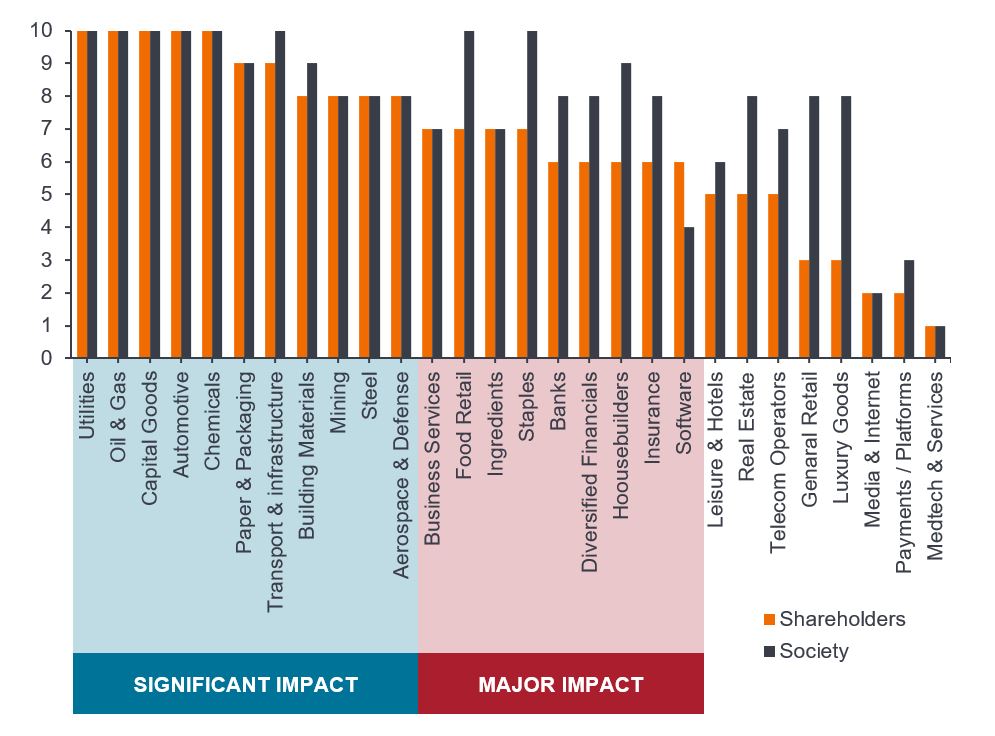

Afbeelding 1: Aandeelhouders en de maatschappij kunnen profiteren van klimaatbeleggen

Bron: BNP Exane, ‘How to be a Net Zero hero’, 30 augustus 2022. Een score tot 10 wordt toegekend voor de materiële impact en relevantie van klimaatmateriële kwesties voor aandeelhouders en de maatschappij. Hier gebruikt om enkele van de belangrijkste sectoren te illustreren die het fundament moeten vormen van beleggen in de klimaattransitie.

Binnen deze sectoren moet men zich richten op het identificeren van bedrijven die belangrijke inputs leveren voor de transitiewaardeketen (de materialen, het transport, de chemicaliën, de financiering, de technologie) en bedrijven die zich inspannen voor het koolstofarm maken van hun activiteiten (zoals nutsvoorzieningen, staal en materialen).

Begrijp bedrijven en stel toekomstgerichte doelen: Diepaande inzichten op basis van interne analyse van de mate waarin bedrijven klaar zijn voor de klimaattransitie op de korte, middellange en lange termijn, om toekomstgerichte kansen te identificeren in plaats van alleen naar bedrijven met de groenste referenties te kijken, zijn onontbeerlijk.

Er zijn drie soorten bedrijven die een sleutelrol spelen bij het realiseren van de klimaattransitie:

1 Groene oplossingen

Bedrijven die hun inkomsten halen uit de inzet van schone energie of activiteiten met lage emissies, zoals windturbines, zonnepanelen, halfgeleiders die worden gebruikt in schone technologie of elektrische voertuigen, RFID-tags die afval halpen verminderen en aanbieders van hernieuwbare of efficiënte technologie.

Bedrijven die hun inkomsten halen uit de inzet van schone energie of activiteiten met lage emissies, zoals windturbines, zonnepanelen, halfgeleiders die worden gebruikt in schone technologie of elektrische voertuigen, RFID-tags die afval halpen verminderen en aanbieders van hernieuwbare of efficiënte technologie.

2 Voorlopers

Leveranciers van essentiële koolstofarme grondstoffen zoals koper of lithium, financiers van de ontwikkeling van koolstofarme of schone energie, CAD-software of ingenieursdiensten voor het ontwerpen van industriële installaties, halfgeleiders, leveranciers van apparatuur voor precisielandbouw of plantaardige eiwitten voor het verkleinen van de ecologische voetafdruk van het voeden van de groeiende wereldbevolking.

3 Verbeteraars

'Bruin tot beige' of 'bruin tot groen' - bedrijven die essentiële goederen en diensten leveren, zoals autofabrikanten, luchtvaartbedrijven, elektriciteitsbedrijven, olie- en gasproducenten of staal- of cementproducenten, die hun koolstofimpact zoveel mogelijk proberen te verminderen.

Deze benadering van beleggen in de klimaattransitie maakt het makkelijker om beleggingskansen te identificeren in de volledige waardeketen van de klimaat- en energietransitie.

Conclusie

De klimaat- en energietransitie brengt aanzienlijke risico's met zich mee voor sommige bedrijven en biedt enorme kansen voor andere. Een actieve, pragmatische aanpak, die een wat hoger koolstofintensiteitsprofiel accepteert en is gericht op investeren in plaats van enkel desinvesteren in alle klimaatsectoren, verbetert de vooruitzichten voor het bereiken van de klimaat- en energietransitie.

Door te beleggen in bedrijven die oplossingen bieden, deze oplossingen mogelijk maken en toepassen om hun eigen activiteiten te verbeteren, kunnen beleggers zorgen voor blootstelling aan uiteenlopende in hun zoektocht naar het beste voor risico gecorrigeerde rendement. Cruciaal is dat deze aanpak inhoudt dat beleggers zowel goed doen als zich goed kunnen voelen, door samen te investeren in een betere toekomst voor iedereen.

1 NOAA Global Monitoring Lab: No sign of greenhouse gases increases slowing in 2023, 24 april 2024.

2 https://www.responsible-investor.com/assets-of-eu-climate-benchmark-etfs-nearly-double-in-2023/

Bruine industrieën: Sectoren met de hoogste koolstofuitstoot, zoals mijnbouwers, olie- en gasbedrijven en de bouw.

Koolstofbelasting: Een heffing op de verbranding van op koolstof gebaseerde brandstoffen (kolen, olie, gas) die tot doel heeft het gebruik van fossiele brandstoffen te verminderen en uiteindelijk te elimineren.

Op de Parijsakkoorden afgestemde portefeuille: Een portefeuille die aansluit bij het doel om tegen 2050 een netto-nul economie te bereiken. Het belangrijkste doel van de Akkoorden van Parijs is om de wereldwijde aanpak van de dreiging van klimaatverandering te versterken door de temperatuurstijging deze eeuw ruim onder 2 graden Celsius boven het pre-industriële niveau te houden en ernaar te streven dat de temperatuurstijging beperkt wordt tot 1,5 graden.

Indexfondsen/-benadering: Een beleggingsbenadering waarbij een bepaalde markt of index wordt gevolgd. Dit wordt ook wel passief genoemd omdat het een index probeert te volgen door deze geheel of gedeeltelijk te repliceren, in plaats van door actief aandelen te kiezen. Met andere woorden, het tegenovergestelde van actief beleggen.

Afgeschreven activa: In deze context: activa die onverwachte of voortijdig zij afgeschreven, gedevalueerd of zijn geconverteerd in verplichtingen als gevolg van de gevolgen van klimaatverandering.

Er is geen garantie dat tendensen uit het verleden zich zullen doorzetten of dat prognoses worden gehaald.

Industrieën die afhankelijk zijn van natuurlijke hulpbronnen kunnen aanzienlijk worden beïnvloed door veranderingen in vraag en aanbod van natuurlijke hulpbronnen, energie- en grondstofprijzen, politieke en economische ontwikkelingen, milieu-incidenten, energiebesparingen en exploratieprojecten.

Duurzaam of Environmental, Social and Governance (ESG) beleggen houdt rekening met factoren die verder gaan dan de traditionele financiële analyse. Dat kan ertoe leiden dat er minder mogelijkheden tot beleggen zijn en dat de prestaties en blootstellingen verschillen van de bredere markt en zich mogelijk meer concentreren in bepaalde sectoren.

Dit zijn de standpunten van de auteur op het moment van publicatie en kunnen verschillen van de standpunten van andere personen/teams bij Janus Henderson Investors. Verwijzingen naar individuele effecten vormen geen aanbeveling om effecten, beleggingsstrategieën of marktsectoren te kopen, verkopen of aan te houden en mogen niet als winstgevend worden beschouwd. Janus Henderson Investors, zijn gelieerde adviseur of zijn medewerkers kunnen een positie hebben in de genoemde effecten.

Resultaten uit het verleden geven geen indicatie over toekomstige rendementen. Alle performancegegevens omvatten inkomsten- en kapitaalwinsten of verliezen maar geen doorlopende kosten en andere fondsuitgaven.

De informatie in dit artikel mag niet worden beschouwd als een beleggingsadvies.

Er is geen garantie dat tendensen uit het verleden zich zullen doorzetten of dat prognoses worden gehaald.

Reclame.