Enkele dagen na de aankondiging door president Trump op 2 april van wereldwijde tarieven - die de financiële markten wereldwijd schokten vanwege hun omvang en schaalgrootte - had de S&P 500 ® Index iets meer dan 12% van zijn waarde verloren. Nog sneller, nadat de president toestemming had gegeven voor een pauze van 90 dagen op genoemde tarieven (exclusief China), maakte de benchmark één van zijn meest indrukwekkende eendaagse rally's ooit door.

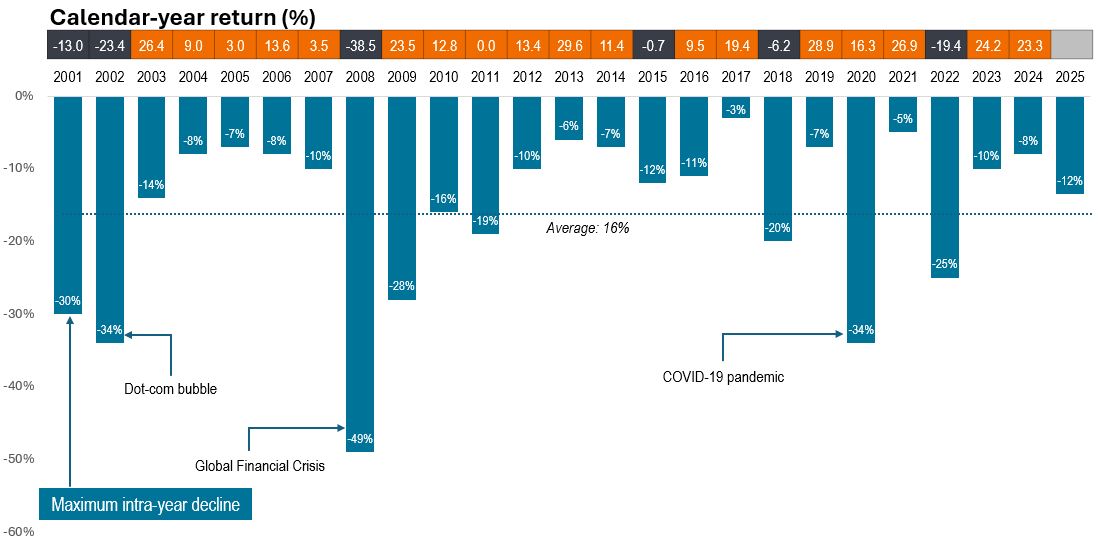

Drawdowns komen vaker voor dan niet

Door de aanhoudende volatiliteit vragen veel beleggers zich af: "Dit is toch niet normaal?"

Het antwoord op die vraag is genuanceerder dan u op het eerste gezicht zou denken. In de afgelopen 25 jaar heeft de S&P 500 meer dan een half dozijn bearmarkten meegemaakt (een daling van 20% of meer ten opzichte van recente hoogtepunten), met prijsdalingen van 5% of meer in de meeste kalenderjaren - inclusief die waarin het benchmark eindigde met positieve rendementen.

Figuur 1: Historische dalingen van de S&P 500 Index

Bron: FactSet, gegevens van S&P van 31 december 2000 tot 8 april 2025. Rendementen weerspiegelen prijsverandering. In het verleden behaalde resultaten bieden geen garantie voor toekomstige resultaten.

Wat deze keer ongebruikelijk was, was de snelheid van de uitverkoop. De S&P 500 daalde op 3 april met -4,8%, gevolgd door een daling van -6,0% de volgende dag. Dat was pas de 13e keer sinds 1929 dat de benchmark twee opeenvolgende handelsdagen meemaakte met dalingen van -4,5% of meer.

Zulke grote marktbewegingen in zo'n beperkte periode kunnen het voor beleggers verleidelijk maken om op zoek te gaan naar veiligheid. Maar de geschiedenis suggereert dat die impuls misschien niet de juiste is. Volatiliteit zorgt voor volatiliteit, met een toename van de kortetermijnhandel en algoritmische tradingactiviteit die de intraday-prijsschommelingen helpt intensiveren. Maar aandelen hebben na deze dalingen vaak aanzienlijke opwaartse bewegingen gemaakt.

Een voorbeeld: slechts enkele dagen na de door tarieven veroorzaakte uitverkoop reageerde de S&P 500 op 9 april en steeg hij met 9,5%. De ommekeer in één dag was niet genoeg om alle verliezen van de S&P ongedaan te maken, maar hij behoort toch tot de top 10 van eendaagse winsten in de geschiedenis van de index (Figuur 2). Met name de drie opeenvolgende sessies van 7 tot 9 april behoorden elk tot de 35 meest volatiele ooit op basis van intraday hoogte- en dieptepunten.1

Figuur 2: S&P 500: 15 beste procentuele veranderingen op één dag in de geschiedenis

| Rang | Datum | Gebeurtenis | Procentuele verandering op 1 dag |

| 1 | 15 maart 1933 | Einde van de feestdag | 16,61% |

| 2 | 30 okt 1929 | Opleving na de crash | 12,53% |

| 3 | 6 okt 1931 | Ondersteuningsplan voor banken | 12,36% |

| 4 | 5 september 1939 | Onzekerheid over oorlog neemt af | 11,86% |

| 5 | 21 september 1932 | Hoop op stimuleringsmaatregelen | 11,81% |

| 6 | 13 okt 2008 | Reddingsplan voor banken | 11,58% |

| 7 | 28 okt 2008 | Anticiperen op renteverlagingen | 10,79% |

| 8 | 22 juni 1931 | Hoop op herstel van de economie | 10,51% |

| 9 | 20 april 1933 | Goud-standaard geschorst | 9,52% |

| 10 | 9 april 2025 | Tariefpauze van Trump | 9,52% |

| 11 | 24 maart 2020 | Fed onbeperkte kwantitatieve versoepeling | 9,38% |

| 12 | 13 maart 2020 | Speculatie op stimuleringsmaatregelen | 9,29% |

| 13 | 8 augustus 1932 | Speculatieve rally | 9,26% |

| 14 | 21 okt 1987 | Opleving na Black Monday | 9,10% |

| 15 | 14 nov 1929 | Renteverlaging Fed-lening | 8,95% |

Bron: Bloomberg, per 10 april 2025. In het verleden behaalde resultaten bieden geen garantie voor toekomstige resultaten.

Waarheen vanaf nu?

Er is nog veel onbekend over de volgende fasen van de handelsoorlog, waarbij de mogelijke gevolgen voor beleggingen en de economie op korte en lange termijn eveneens onduidelijk zijn. Voorlopig wegen beleggers de mogelijke inflatoire impact van tarieven af en hoe consumenten zullen reageren op hogere prijzen. De voortdurend veranderende handelsvoorwaarden roepen ook vragen op over hoe lang de tarieven zullen gelden en op welk niveau, en hoe bedrijven zich zullen aanpassen aan de nieuwe bedrijfsomgeving.

Gezien de onzekerheid is het verstandig om verdere volatiliteit te verwachten. En hoewel volatiliteit op de markt inherent verontrustend is, is het belangrijk op te merken dat dit niet noodzakelijkerwijs een voorbode is van een neerwaartse trend. Significante pieken in de volatiliteit – zoals gemeten aan de hand van de VIX-index – duidden vaak op toekomstige winsten (Figuur 3).

Figuur 3: VIX piekt boven de 40

| Datum VIX gekruist 40 | Slotkoers VIX | Rendement S&P 500, komende 12 maanden |

| 31 augustus 1998 | 44,28 | 39,79% |

| 17 september 2001 | 41,76 | -14,64% |

| 22 juli 2002 | 41,87 | 22,71% |

| 19 september 2002 | 40,65 | 25,12% |

| 29 september 2008 | 46,72 | -1,55% |

| 7 mei 2010 | 40,95 | 23,60% |

| 8 augustus 2011 | 48,00 | 28,07% |

| 22 september 2011 | 41,35 | 32,17% |

| 24 augustus 2015 | 40,74 | 18,07% |

| 28 februari 2020 | 40,11 | 34,39% |

| 11 juni 2020 | 40,79 | 43,71% |

| 28 okt 2020 | 40,28 | 42,57% |

| 4 april 2025 | 45,31 | — |

Bron: Bloomberg, per 17 april 2025. VIX-pieken op basis van de laatste prijs. Pieken boven de 40 worden genoteerd als ze meer dan een maand na de vorige piek optreden. In het verleden behaalde resultaten bieden geen garantie voor toekomstige resultaten.

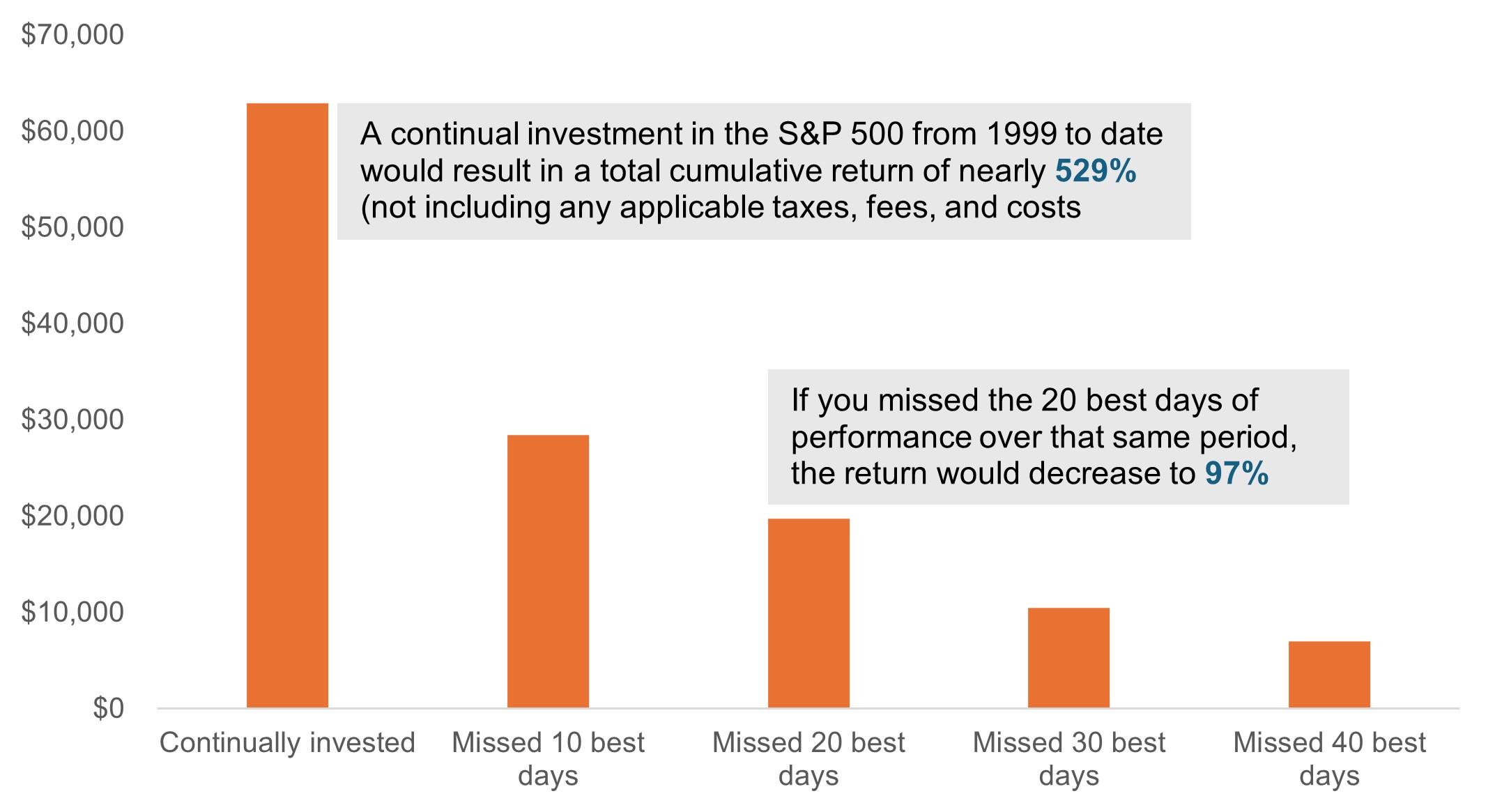

Het feit dat korte perioden van volatiliteit kunnen leiden tot winsten op langere termijn, toont aan dat het vaak loont om de onvermijdelijke schommelingen te doorstaan. Bovendien maakt de snelheid van de recente bewegingen duidelijk dat het proberen te timen van de markt meer schade aan een portefeuille kan toebrengen dan de markt volatiliteit zelf, zoals geïllustreerd in figuur 4.

Figuur 4: De keerzijde van proberen de markt te timen

Waarde van een hypothetische belegging van USD 10.000 in de S&P 500 Index van 1999 – april 2025

Bron: Bloomberg, Janus Henderson Investors. Per 21 april 2025. In het verleden behaalde resultaten bieden geen garantie voor toekomstige resultaten.

De waarde van actief beheer in volatiele markten

Voor beleggers met een langetermijnhorizon heeft het uiteindelijk zijn vruchten afgeworpen om in de markt te blijven. Dit is vooral het geval wanneer volatiliteit een kans biedt om portefeuilles op te waarderen.

Als actieve beheerders proberen we in tijden van aanzienlijke volatiliteit te profiteren van aantrekkelijke instapmomenten in aandelen waar waardering onze belegging eerder misschien verhinderden. We hebben ook de ruimte om naar een breder spectrum van bedrijven te kijken, buiten de indices, om hoogwaardige bedrijfsmodellen en bedrijven te vinden waarvan we denken dat ze het potentieel hebben om op lange termijn beter te presteren.

We weten dat een nieuw paradigma voor de wereldhandel, ongeacht de uiteindelijke vorm ervan, zowel kansen als risico's met zich meebrengt. Bedrijven met bewezen managementteams, hoogwaardige bedrijfsmodellen, producten met een concurrentievoordeel en/of een sterk intellectueel eigendomsrecht staan eveneens hun mannetje. Volgens ons is dit een tijdperk waarin bedrijven met zwakke bedrijfsmodellen en op het verleden gerichte, reactieve strategieën uit elkaar kunnen vallen, maar waarin de sterkste bedrijven nog steeds kunnen gedijen.

1 Bron: Sherwood News, Bloomberg, gegevens per 10 april 2025.

Alle gegevens zijn afkomstig van Bloomberg, per 17 april 2025, tenzij anders vermeld.

De S&P 500® Index weerspiegelt de prestaties van Amerikaanse largecapaandelen en de bredere Amerikaanse aandelenmarkt.

Cboe Volatility Index® of de VIX® Index toont de marktverwachting van 30-daagse volatiliteit. Hij wordt samengesteld op basis van de impliciete volatiliteit van een breed scala aan S&P 500®-indexopties en is een veelgebruikte maatstaf voor het marktrisico. De VIX Index-methodologie is eigendom van Chicago Board of Options Exchange, dat niet verbonden is met Janus Henderson.

Volatiliteit Meet het risico op basis van de spreiding van de rendementen voor een bepaalde belegging.

Belangrijke informatie

Actively managed investment portfolios are subject to the risk that the investment strategies and research process employed may fail to produce the intended results. Accordingly, a portfolio may underperform its benchmark index or other investment products with similar investment objectives.

Aandelen brengen risico's met zich mee, waaronder marktrisico. Rendementen fluctueren als reactie op ontwikkelingen bij de emittent en in de politieke en economische situatie.

Dit zijn de standpunten van de auteur op het moment van publicatie en kunnen verschillen van de standpunten van andere personen/teams bij Janus Henderson Investors. Verwijzingen naar individuele effecten vormen geen aanbeveling om effecten, beleggingsstrategieën of marktsectoren te kopen, verkopen of aan te houden en mogen niet als winstgevend worden beschouwd. Janus Henderson Investors, zijn gelieerde adviseur of zijn medewerkers kunnen een positie hebben in de genoemde effecten.

Resultaten uit het verleden geven geen indicatie over toekomstige rendementen. Alle performancegegevens omvatten inkomsten- en kapitaalwinsten of verliezen maar geen doorlopende kosten en andere fondsuitgaven.

De informatie in dit artikel mag niet worden beschouwd als een beleggingsadvies.

Er is geen garantie dat tendensen uit het verleden zich zullen doorzetten of dat prognoses worden gehaald.

Reclame.