Small- und Mid-Cap-Chancen im Gesundheitswesen angesichts alternder Bevölkerungen

Das Gesundheitswesen ist gut positioniert, um von der alternden Bevölkerung in den großen Volkswirtschaften der Welt zu profitieren. Die Portfoliomanager Andy Acker, Dan Lyons, Jonathan Coleman und Brian Demain erläutern, wie Anleger ihrer Meinung nach am besten vom Megatrend der Branche profitieren können.

8 Minuten Lesezeit

Zentrale Erkenntnisse:

- Die Zahl der Menschen, die 65 Jahre oder älter werden, steigt in einigen der größten Volkswirtschaften der Welt rapide an und dürfte zu einem entsprechenden Anstieg der Gesundheitsausgaben führen.

- Anleger, die von diesem Megatrend profitieren wollen, könnten die größten Wachstumschancen in Small- und Mid-Cap-Unternehmen finden, die die Innovation des Sektors vorantreiben.

- Angesichts des inhärenten Risikos, das mit der Entwicklung neuer Therapeutika verbunden ist, ist es wichtig, das Verlustrisiko bei Investitionen in das Gesundheitswesen zu minimieren – und eignet sich unserer Meinung nach für einen aktiven Ansatz.

Da die Bevölkerung in großen Volkswirtschaften schnell altert, wird die Nachfrage nach Gesundheitsversorgung in den kommenden Jahrzehnten rapide steigen. Bis 2050 wird weltweit jeder sechste Mensch 65 Jahre oder älter sein – eine Alterskohorte, die in der Regel dreimal so viel für medizinische Dienstleistungen ausgibt wie jüngere Generationen, und ein Muster, das im Gegensatz zu anderen Konsumkategorien steht, die mit zunehmendem Alter tendenziell abnehmen.1

Während der Gesundheitssektor insgesamt von der Bevölkerungsalterung profitieren könnte, könnten sich einige der größten Wachstumschancen bei Innovationen ergeben, die auf altersbedingte Erkrankungen abzielen (z. B. Alzheimer, Herz-Kreislauf-Erkrankungen, Krebs und Orthopädie). Unseres Erachtens könnte die Fokussierung auf diese Wachstumsbereiche – und die kleinen und mittleren Unternehmen, die die Innovationen in den einzelnen Bereichen vorantreiben – Anlegern helfen, den demografischen Rückenwind im Gesundheitswesen optimal zu nutzen.

Small-/Midcap-Unternehmen führen Innovationen im Gesundheitswesen an

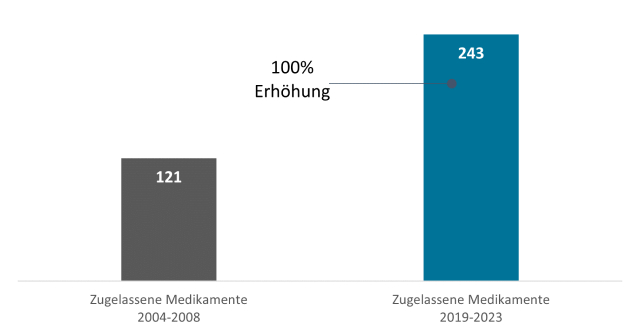

Die Alterung der Bevölkerung findet in einer Zeit statt, in der ein vorteilhaftes regulatorisches Umfeld und ein besseres Verständnis der Biologie von Krankheiten zu einer Explosion fortschrittlicher Therapeutika führen. In den letzten zwei Jahrzehnten ist die Zahl der von der US-amerikanischen Food and Drug Administration (FDA) zugelassenen Medikamente um 100 % gestiegen, wobei im Jahr 2023 eine Rekordzahl von 73 neuartigen Arzneimitteln grünes Licht erhielt (Abbildung 1). Zu diesen Therapien gehören das erste krankheitsmodifizierende Medikament gegen Alzheimer und die ersten Impfstoffe zur Vorbeugung des Respiratorischen Synzytial-Virus (RSV) bei Personen ab 60 Jahren, einer Erkrankung, die besonders für Senioren (und Säuglinge) gefährlich sein kann.

Abbildung 1: Beschleunigung von Innovationen in der Medizin

Von der FDA zugelassene Medikamente

Quelle: FDA, Stand: 31. Dezember 2023.

Viele dieser Medikamente wurden von Small- und Mid-Cap-Unternehmen entwickelt. Tatsächlich sind "aufstrebende" Biopharma-Unternehmen heute für 65 % der Moleküle in der Forschungs- und Entwicklungspipeline (F&E) verantwortlich, gegenüber etwa einem Drittel im Jahr 2001. Und in den letzten zehn Jahren hat sich die Zahl der Produkte, die von aufstrebenden Biopharmaunternehmen zur behördlichen Zulassung eingereicht wurden, vervierfacht. 2

Ein ähnlicher Trend ist bei medizinischen Geräten, Life-Sciences-Tools und der Arzneimittelherstellung zu beobachten. In diesen Branchen haben kleinere Unternehmen dank hoher Bruttomargen und beschleunigter Innovationsraten aggressiv in Forschung und Entwicklung investiert. Als solche waren diese Unternehmen für einige der größten Fortschritte der letzten Jahre verantwortlich, darunter die Genomsequenzierung der nächsten Generation, die radiopharmazeutische Diagnostik, die Roboterchirurgie, hochenergetische Stoßwellen, die verstopfte Blutgefäße aufbrechen, und neue Wege zur Behandlung von Glaukom. Oder sie stellen die fortschrittlichen Werkzeuge und Fertigungskapazitäten zur Verfügung, die für die Entwicklung und Vermarktung komplexer Medikamente erforderlich sind.

Innovation + Altern = Wachstumschancen

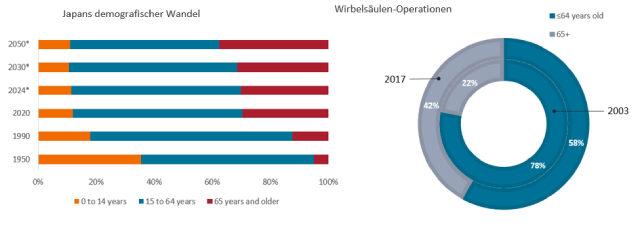

Diese Kombination aus Innovation und alternder Bevölkerung schafft eine positive Rückkopplungsschleife für das Wachstum. Da beispielsweise die chirurgischen Techniken mit Hilfe von Robotik und anderen Geräten besser geworden sind, haben sich die Ergebnisse verbessert, was dazu führt, dass sich mehr Patienten für eine Operation entscheiden – und das alles, während der Pool der Patienten, die eine Operation benötigen, weiter wächst. In Japan – einer überalterten Gesellschaft, in der etwa 30 % der Bevölkerung 65 Jahre und älter sind und jeder zehnte Mensch mindestens 80 Jahre alt ist – hat sich die Zahl der Wirbelsäulenoperationen seit 2003 mehr als verdoppelt, wobei ältere Menschen einen größeren Prozentsatz der Eingriffe ausmachen (Abbildung 2).3

Abbildung 2: Japans alternde Bevölkerung treibt die Nachfrage nach medizinischen Dienstleistungen an

Quelle: Wirtschafts- und Sozialkommission für Asien und den Pazifik, 2022.

Ähnliche Wachstumschancen gibt es bei neuartigen Medikamenten. Denken Sie an Alzheimer: Weltweit leiden mehr als 55 Millionen Menschen an Demenz, wobei jedes Jahr fast 10 Millionen neue Fälle diagnostiziert werden.4 Alzheimer ist die häufigste Form der Demenz, und jahrzehntelang wurden den Patienten keine neuen Behandlungsmöglichkeiten zur Verfügung gestellt. Das änderte sich im Jahr 2023, als die FDA Leqembi, dem ersten Medikament, das das Fortschreiten des kognitiven Verfalls verlangsamt, die volle Zulassung erteilte. Es wird erwartet, dass noch in diesem Jahr ein zweites Medikament auf den Markt kommt, und wir hoffen weiterhin auf weitere Innovationen in diesem Bereich, da Unternehmen und Aufsichtsbehörden den wachsenden ungedeckten medizinischen Bedarf erkennen.

Diese und andere fortschrittliche Medikamente nehmen zunehmend die Form von Biologika an – große Moleküle, die mit einem lebenden System wie einem Mikroorganismus oder einer tierischen Zelle hergestellt werden. Angesichts der Schwierigkeit, diese Medikamente auf einem gleichbleibend hohen Standard herzustellen, suchen Biopharma-Unternehmen die Hilfe von Auftragsentwicklungs- und Herstellungsorganisationen (CDMOs) – Drittunternehmen, die Biopharmazeutika in allen Phasen der Arzneimittelentwicklung und -herstellung unterstützen. Es wird prognostiziert, dass die CDMO-Branche bis zum Ende des Jahrzehnts jährlich um mehr als 7 % wachsen wird, was zum großen Teil auf die Nachfrage von kleinen und mittelgroßen Biopharmaunternehmen zurückzuführen ist, die oft nicht über die Produktionskapazitäten größerer Konkurrenten verfügen.5

Minimierung des Verlustrisikos

Solche Wachstumsraten können zu hohen Renditen für Anleger führen, aber die inhärente Schwierigkeit, neue Therapeutika zu entwickeln und zu kommerzialisieren, birgt auch erhebliche Risiken. In der Biotechnologie zum Beispiel werden 90 % der Moleküle, die in klinische Studien am Menschen gelangen, nie auf den Markt kommen.6 Bei den Therapien, die auf den Markt kommen, haben wir die Erfahrung gemacht, dass Wall-Street-Analysten die Marktchancen eines Medikaments in 90 % der Fälle entweder unter- oder überschätzen. Darüber hinaus sind Unternehmen den Launen der Gesetzgebung unterworfen und auf die Sicherung von Fördermitteln für Forschung und Entwicklung angewiesen.

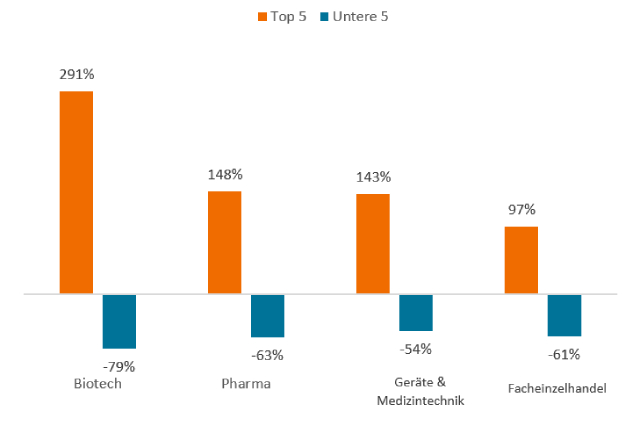

Anleger könnten daher von einem aktiveren Ansatz für Investitionen in Small- und Mid-Cap-Unternehmen im Gesundheitswesen profitieren. Das Verständnis sowohl der wissenschaftlichen als auch der kommerziellen Möglichkeiten neuer Produkte könnte dazu beitragen, die großen Unterschiede bei den Aktienrenditen zu verringern, die der Sektor in der Vergangenheit erlebt hat (Abbildung 3). Es könnte den Anlegern auch helfen, durch das kurzfristige Rauschen zu navigieren.

Abbildung 3: Im Gesundheitswesen gibt es die größte Diskrepanz zwischen Gewinnern und Verlierern

Durchschnittliche 10-Jahres-Rendite der Top/Bottom 5 Aktien

Quelle: Wilshire 5000 Index, 2014-2023. Basierend auf einer Analyse des 10-Jahres-Zeitraums. Der Wilshire 5000 ist ein nach Marktkapitalisierung gewichteter Index, der den breiten US-Aktienmarkt abbilden soll.

Quelle: Wilshire 5000 Index, 2014-2023. Basierend auf einer Analyse des 10-Jahres-Zeitraums. Der Wilshire 5000 ist ein nach Marktkapitalisierung gewichteter Index, der den breiten US-Aktienmarkt abbilden soll.

Als beispielsweise der U.S. Inflation Reduction Act (IRA) im Jahr 2022 verabschiedet wurde, befürchteten die Märkte, dass das Gesetz – das zum ersten Mal Preisverhandlungen für ausgewählte Medikamente ermöglichte, die an ältere Menschen verkauft wurden – die Einnahmen der Biopharmaindustrie beeinträchtigen würde. Aber ein tieferer Blick hätte auch Bestimmungen berücksichtigt, die für die Branche positiv waren, einschließlich einer 13-jährigen Schonfrist für Biologika (etwa zu der Zeit, in der die meisten Medikamente ohnehin den Patentschutz verlieren) und Ausgabenobergrenzen für Medikamente, die es Senioren erleichtern, sich ihre Medikamente zu leisten. Das Nettoergebnis: Während das IRA wahrscheinlich einige negative Folgen für bestimmte Unternehmen haben wird, wird das Gesetz insgesamt voraussichtlich weniger als 200 Milliarden US-Dollar an Gesamteinnahmen über 10 Jahre oder weniger als 2 % des Umsatzes kosten.7

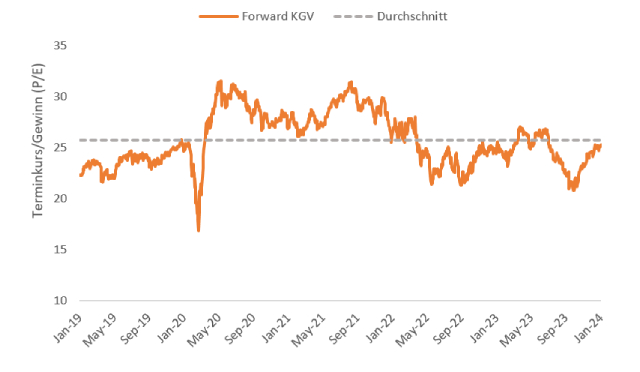

Die Bewertungen könnten zusätzliches Aufwärtspotenzial bringen

Diese kurzfristigen Volatilitätsphasen können Gelegenheiten schaffen, um den demografischen Rückenwind des Gesundheitswesens zu attraktiven Bewertungen zu nutzen. Im Jahr 2023 wurden Small- und Mid-Cap-Unternehmen aus den Bereichen Biotech, Medizintechnik und Werkzeuge durch steigende Zinsen und Marktverzerrungen durch COVID-19 belastet. Im Gegenzug erscheinen viele Bewertungen im Vergleich zum breiteren Markt und den langfristigen Branchendurchschnitten attraktiv.

Abbildung 4: Die Bewertungen von Aktien im Bereich Medizinprodukte sehen attraktiv aus

Forward-Kurs-Gewinn-Verhältnis für den S&P® Composite 1500 für die Industrie für medizinische Geräte

Quelle: Bloomberg, vom 31. Januar 2019 bis zum 31. Januar 2024. KGVs basieren auf Gewinnschätzungen für die nächsten 12 Monate. Der S&P Composite 1500 Health Care Equipment (Teilbranche) umfasst die im S&P Composite 1500 enthaltenen Unternehmen, die als Mitglieder der GICS-Teilbranche® für Gesundheitsgeräte klassifiziert sind.

Niedrige Bewertungen und vielversprechende Pipelines haben große biopharmazeutische Unternehmen angezogen. Diese Unternehmen sehen sich in den kommenden Jahren mit Umsatzeinbußen konfrontiert, da viele Blockbuster-Produkte den Patentschutz verlieren, was es für große Pharmaunternehmen von entscheidender Bedeutung macht, ihre Pipelines wieder aufzufüllen.

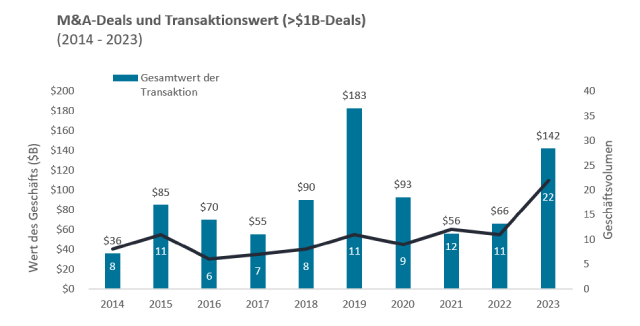

Es überrascht nicht, dass wir in den letzten Monaten eine Beschleunigung der Fusions- und Übernahmeaktivitäten innerhalb des Sektors erlebt haben, wobei viele Unternehmen mit erheblichen Aufschlägen übernommen wurden. Allein im vierten Quartal 2023 wurden neun Biotech-Deals im Wert von 1 Milliarde US-Dollar oder mehr angekündigt, fast die Hälfte der Gesamtsumme für das Jahr (Abbildung 5). Und im Februar kündigte Novo Nordisk an, Catalent, ein globales CDMO, für 16,5 Milliarden US-Dollar zu übernehmen, um bei der Herstellung von Wegovy, dem beliebten GLP-1-Medikament zur Gewichtsreduktion, zu helfen.

Abbildung 5: M&A-Volumen und Transaktionswerte im Biotech-Bereich steigen

Quelle: TD Cowen, Stand: 31. Dezember 2023.

Quelle: TD Cowen, Stand: 31. Dezember 2023.

Hinweis: Die Daten spiegeln M&A-Deals mit einem Transaktionswert von mehr als 1 Milliarde US-Dollar im Biotech-Sektor wider.

Längerfristig wird der Appetit auf medizinische Innovationen wahrscheinlich nur noch stärker werden. Da die Geburtenraten sinken und die Lebenserwartung in den USA, Europa, Japan, China und anderen Volkswirtschaften steigt, wird der Anteil älterer Menschen an der Bevölkerung weiter zunehmen. Eine höhere Lebenserwartung könnte zu neuen medizinischen Hürden führen – und zu neuen Marktchancen für innovative Gesundheitsunternehmen, die versuchen, diese Herausforderungen anzugehen. Anleger sollten darauf vorbereitet sein.

1 Bevölkerung: Vereinte Nationen, Dezember 2019. Gesundheitsausgaben: JAMA Network, "Vergleich der Gesundheitsausgaben nach Alter in 8 Ländern mit hohem Einkommen", 6. August 2020. Die Daten beziehen sich auf die Zahlen von 2015 für Australien, Kanada, Deutschland, Japan, die Niederlande, die Schweiz, Großbritannien und die USA.

2 "Emerging Biopharma's Contribution to Innovation", IQVIA, 31. Juni 2022. Stand der Daten: 31. Dezember 2021.

3 "Trends in der Anzahl der Wirbelsäulenoperationen und Wirbelsäulenchirurgen in den letzten 15 Jahren", Kazuyoshi Kobayashi, et al., Nagoya Journal of Medical Science, Februar 2022.

4 Weltgesundheitsorganisation, Stand: 15. März 2023.

5 "Der wachsende CDMO-Markt: 5 Trends, die die Branche prägen", ICQ, 9. März 2023.

6 "Warum 90 % der klinischen Arzneimittelentwicklung scheitern und wie kann man sie verbessern?" Duxin Sun, Et. al, Elsevier, Juli 2022.

7 Kostenschätzung des Congressional Budget Office, Stand: 15. Juli 2022.

Das Kurs-Gewinn-Verhältnis (KGV) misst den Aktienkurs im Vergleich zum Gewinn je Aktie für einen oder mehrere Portfoliotitel.

Die Volatilität misst das Risiko anhand der Streuung der Renditen für eine bestimmte Anlage.

WICHTIGE INFORMATIONEN

Aktiv verwaltete Portfolios erzielen möglicherweise nicht die beabsichtigten Ergebnisse. Keine Anlagestrategie kann einen Gewinn garantieren oder das Verlustrisiko eliminieren.

Jeder besprochene Risikomanagementprozess beinhaltet den Versuch, Risiken zu überwachen und zu verwalten, was nicht mit einem geringen Risiko oder der Fähigkeit zur Kontrolle bestimmter Risikofaktoren verwechselt werden sollte und dies nicht impliziert.

Der Gesundheitssektor unterliegt der staatlichen Regulierung und den Erstattungssätzen sowie der staatlichen Zulassung von Produkten und Dienstleistungen. Das kann sich erheblich auf Preise und Verfügbarkeit auswirken, und durch schnelle Veralterung von Medikamenten und den Ablauf von Patenten erheblich beeinflusst werden.

Concentrated investments in a single sector, industry or region will be more susceptible to factors affecting that group and may be more volatile than less concentrated investments or the market as a whole.

Wertpapiere mit geringerer Marktkapitalisierung können weniger stabil und anfälliger für nachteilige Entwicklungen sein. Sie können auch volatiler und weniger liquide sein als Wertpapiere mit höherer Marktkapitalisierung.

Verweise auf einzelne Wertpapiere stellen keine Empfehlung zum Kauf, Verkauf oder Halten eines Wertpapiers, einer Anlagestrategie oder eines Marktsektors dar und sollten nicht als gewinnbringend angesehen werden. Janus Henderson Investors, sein verbundener Berater oder seine Mitarbeiter können eine Position in den genannten Wertpapieren halten.

Die vorstehenden Einschätzungen sind die des Autors zum Zeitpunkt der Veröffentlichung und können von den Ansichten anderer Personen/Teams bei Janus Henderson Investors abweichen. Die Bezugnahme auf einzelne Wertpapiere stellt keine Empfehlung zum Kauf, Verkauf oder Halten eines Wertpapiers, einer Anlagestrategie oder eines Marktsektors dar und sollten nicht als gewinnbringend angesehen werden. Janus Henderson Investors, die mit ihr verbundenen Berater oder ihre Mitarbeiter haben möglicherweise eine Position in den genannten Wertpapieren.

Die Wertentwicklung in der Vergangenheit ist kein zuverlässiger Indikator für die künftige Wertentwicklung. Alle Performance-Angaben beinhalten Erträge und Kapitalgewinne bzw. -verluste, aber keine wiederkehrenden Gebühren oder sonstigen Ausgaben des Fonds.

Der Wert einer Anlage und die Einkünfte aus ihr können steigen oder fallen. Es kann daher sein, dass Sie nicht die gesamte investierte Summe zurückerhalten.

Die Informationen in diesem Artikel stellen keine Anlageberatung dar.

Marketing-Anzeige.