Dada la encrucijada en que se encuentra el mundo sobre tantas cuestiones importantes, afrontar los riesgos y oportunidades desde una perspectiva de inversión puede ser un reto. ¿Qué empresas ofrecerán las soluciones? ¿Cómo se evita la sobreexpectación? ¿Cuándo una buena idea se traduce en una inversión acertada?

La inversión temática, que tiene como objetivo identificar temas globales a largo plazo y las empresas con visos de beneficiarse de ellos, permite a los inversores participar en los motores del cambio. Se puede abordar de diferentes maneras, pero en Janus Henderson creemos que hay tres factores que conviene examinar.

1. Aceleración: una década de cambios más rápidos

Hace diez años, la idea de una pandemia global y confinamientos, una guerra terrestre en Europa continental, la salida de Gran Bretaña de la Unión Europea o una inflación de dos dígitos habría sido rotundamente impensable. De igual modo, la idea de que podríamos desarrollar vacunas en meses, en vez de años, para hacer frente a la COVID, que trabajar desde casa se convertiría en algo común o que después de tantos inviernos de descontento, los vehículos eléctricos y la inteligencia artificial (IA) finalmente alcanzarían la madurez, también habría parecido fantasioso.

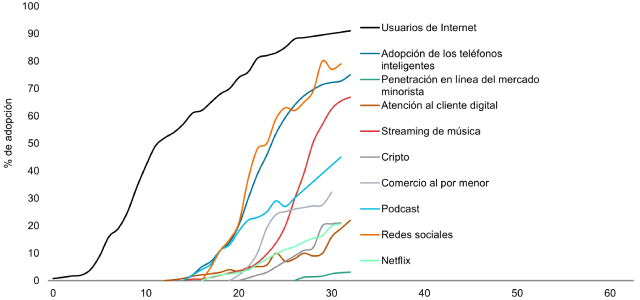

Aún así, parece claro que el mundo que nos rodea está cambiando y que ese ritmo de cambio se está acelerando. El Gráfico 1 muestra la rapidez exponencial con que ha venido aumentando la adopción de dispositivos digitales en las últimas décadas. Aunque es posible que discrepemos o incluso no podamos predecir con mucha precisión lo que nos deparará la próxima década, probablemente estemos de acuerdo en que el ritmo del cambio no se frenará.

Gráfico 1: La transformación digital produce disrupción

Fuente: Janus Henderson Investors, Citi Research, a 31 de diciembre de 2016

A medida que los nacidos en la era de los smartphones y las aplicaciones móviles, conocidos como "nativos digitales", se convierten en la mayoría de la mano de obra y, con el tiempo, en propietarios de la mayoría de la riqueza, creemos que el cambio solo podrá acelerarse aún más. Su mayor disposición a adoptar nuevas tecnologías, su apuesta por la sostenibilidad, las tendencias demográficas de envejecimiento y aumento de la población, las limitaciones de recursos, el cambio climático, la desglobalización y los patrones de trabajo en rápida evolución, incluido el trabajo híbrido, conforman un escenario listo para una década de cambios acelerados.

2. Innovación: el impacto de la IA

El poder exponencial de la innovación no puede ilustrarse mejor que con el lanzamiento viral de ChatGPT a finales de 2022. La llegada de la IA generativa es probablemente el precursor de una década de cambios aún más vertiginosos a medida que se reinventan muchas industrias y empleos. El lanzamiento del iPhone en 2007 fue el precursor de una ola de innovación que ha transformado nuestra vida diaria. La descarga de música, video en streaming, los viajes compartidos, los juegos en móvil, las citas online, la publicación de fotos en Instagram o la creación de videos cortos virales se habilitaron y florecieron como resultado de esa innovación tecnológica. El Gráfico 2 muestra la velocidad de adopción y desarrollo de nuevos servicios digitales que unos años antes de su lanzamiento habrían sido difíciles de imaginar para los usuarios o inversores. El concepto de desarrollador de apps o "influencer" como carrera profesional habría sido inimaginable. En general, somos mucho mejores en predecir los empleos que serán reemplazados por la tecnología, pero mucho menos competentes en imaginar las nuevas vías profesionales que se crearán.

Gráfico 2: Velocidad de la adopción y el desarrollo de servicios digitales

Fuente: Morgan Stanley, "Tech Diffusion: 10 Lessons from 100 Years", junio de 2023

Apenas estamos comenzando a comprender las repercusiones de ChatGPT y la IA generativa, que no se limitarán solo al sector tecnológico. La IA puede aprovecharse en el proceso de descubrimiento de fármacos o en la secuenciación del ADN y la edición del genoma, lo que allana el camino para una década apasionante de aceleración de la innovación en la sanidad. La IA también desempeñará un papel crucial a la hora de impulsar la eficiencia, aumentar la productividad y hallar nuevas soluciones para abordar los desafíos de la sostenibilidad. Esto, junto con aspectos relacionados con la sostenibilidad, también seguirá modificando nuestras preferencias laborales y de vida en el hogar. Las tendencias del trabajo híbrido evolucionarán aún más e impulsarán cambios en el sector inmobiliario con ciudades más inteligentes, más centros de datos y patrones de trabajo reinventados. Además, la IA es un componente que habilita y sustenta las tecnologías futuras, como los vehículos autónomos y el metaverso. En consecuencia, se situará a la vanguardia del cambio acelerado que observamos en esta década y que tendrá importantes repercusiones en distintos sectores y en el mercado bursátil en general.

3. Diferenciación: Tiempos distintos, ganadores distintos

En un mundo de cambios acelerados, no hace falta decir que las empresas tradicionales dominantes se verán cuestionadas. Durante la última década, el comercio electrónico revolucionó el sector minorista, las redes sociales fueron criptonita para los periódicos y la radio, mientras que el streaming y los videojuegos cambiaron radicalmente la industria del entretenimiento. Esto tiene importantes consecuencias para las acciones que se desea poseer. Las empresas dominantes que han tenido éxito durante décadas en algunos casos se vieron abocadas a la quiebra, mientras que las nuevas empresas pudieron aprovechar las oportunidades que les ofrecían estos cambios sísmicos para convertirse en los valores más rentables. El posicionamiento para estos cambios tectónicos definió la rentabilidad que obtendrían sus inversiones en la última década de dispersión acelerada del mercado bursátil.

Ahora somos testigos de nuevos cambios tectónicos relevantes. Tras más de un siglo dominado por los automóviles con motor de combustión interna, estamos avanzando rápidamente hacia los vehículos eléctricos. Las políticas gubernamentales, los nuevos reglamentos y las subvenciones centradas en objetivos sostenibles llevarán de forma general a la reinvención del suministro de energía y de muchas otras industrias. El mercado ya está intentando distinguir los ganadores de los perdedores de la IA. Esa evaluación deberá ser dinámica, dado su rápido desarrollo. También surgirán nuevas tendencias y se crearán nuevas oportunidades que los inversores deberán aprovechar.

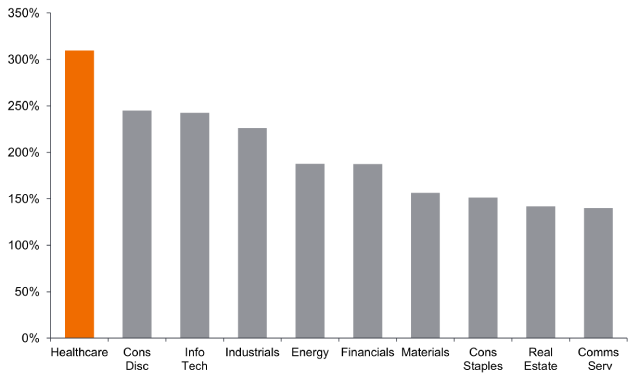

La aceleración y la innovación impulsarán una mayor dispersión del rendimiento de las acciones. Para diferenciar este rendimiento, debemos ser capaces de identificar a los beneficiarios de estos temas clave a lo largo del tiempo. No obstante, aunque el enfoque temático es útil para identificar oportunidades de crecimiento a largo plazo, la capacidad de identificar con éxito a los verdaderos ganadores en esos temas exige mucho más: una comprensión profunda, específica de cada sector, sobre las tendencias y tecnologías claves que están en juego y sobre las franquicias mejor equipadas para aprovecharlas. Como muestra el gráfico 3, será esencial adoptar un enfoque activo que nos permita estar preparados para esta mayor dispersión.

Gráfico 3: La inversión temática exige un enfoque activo

Dispersión de los rendimientos por sector (más de 10 años)

Fuente: Wilshire 5000 Index, a 31 de diciembre de 2022. Incluye la rentabilidad media de acciones de empresas con una capitalización bursátil superior a 500 millones de dólares.

Rentabilidad media en 10 años

Fuente: Wilshire 5000 Index; 2013-2022. Basado en el análisis de un decenio. La rentabilidad histórica no predice las rentabilidades futuras.

Perspectiva de construcción de la cartera

Matthew Bullock, director de Construcción de Carteras y Estrategia para EMEA

| «Ahora nos encontramos en un entorno en el que las expectativas de rentabilidad de la Bolsa son más bajas que en la década anterior. Por lo tanto, para encontrar valor a largo plazo, se ha vuelto aún más importante indagar en los mercados para descubrir valores con alto potencial de crecimiento. Los temas, por definición, son cambios estructurales a largo plazo que, cuando se identifican correctamente, pueden conducir a una sólida rentabilidad superior; sin embargo, habrá ganadores y perdedores. Vemos cómo esto se refleja en la dispersión de rendimientos que muestra Richard (gráfico 3), lo que, a nuestro juicio, justifica plenamente la adopción de un enfoque activo.

Los temas son muy atractivos no solo desde la óptica de inversión, sino también desde el punto de vista comercial. Así pues, vemos numerosos ejemplos de “lavado de tema” en el mercado donde las estrategias se han creado no con el fin de participar en el tema a largo plazo, sino más bien con fines de comerciabilidad. Too often we see thematic portfolios that are either too narrow and take on undue risk, or too broad and dilute participation in the theme itself. Por tanto, al utilizar temas en una cartera, es imperativo que los inversores comprendan plenamente la amplitud de la estrategia temática y el efecto en su cartera general. También consideramos necesario combinar diversos temas en una cartera más amplia. Al igual que es imposible predecir el momento óptimo de entrar en el mercado, predecir con pleno acierto la entrada y salida de los temas es igualmente tonto. Los inversores en temas, cuando se implantan eficazmente, podrían albergar a los ganadores del mañana... pero la construcción de carteras también importa». |

En resumen

Los ganadores de hoy no serán necesariamente los ganadores del mañana, dado que los temas y las franquicias siguen siendo dinámicos. Además, con el reajuste del coste del capital, que encarece y dificulta el acceso al mismo, hay menos tolerancia hacia los modelos de negocio que no se autofinancian. Este es un terreno fértil para los seleccionadores de valores activos basados en el análisis fundamental bottom-up con experiencia en identificar ganadores a lo largo de diversos ciclos económicos. Así pues, para los inversores es esencial evaluar los historiales a largo plazo y comprobar que los equipos de inversión cuentan con herramientas heredadas y el calibre para gestionar y crear soluciones temáticas adaptadas a un mundo de cambios transformacionales.

Los sectores tecnológicos pueden verse muy afectados por la obsolescencia de la tecnología existente, los ciclos cortos de productos, la caída de los precios y beneficios, la competencia de nuevos participantes del mercado y las condiciones económicas en general. Una inversión concentrada en un único sector podría ser más volátil que la rentabilidad de inversiones menos concentradas y del conjunto del mercado.

El Dow Jones Wilshire 5000 Index es un índice que mide el rendimiento de todos los valores de renta variable con sede en EE. UU con datos de precios fácilmente disponibles. Se utilizan más de 5.000 rendimientos de valores ponderados por capitalización y el Dow Jones Wilshire 5000 Index se considera uno de los principales indicadores para medir todo el mercado de valores estadounidense.

Estas son las opiniones del autor en el momento de la publicación y pueden diferir de las opiniones de otras personas/equipos de Janus Henderson Investors. Las referencias realizadas a valores concretos no constituyen una recomendación para comprar, vender o mantener ningún valor, estrategia de inversión o sector del mercado, y no deben considerarse rentables. Janus Henderson Investors, su asesor afiliado o sus empleados pueden tener una posición en los valores mencionados.

La rentabilidad histórica no predice las rentabilidades futuras. Todas las cifras de rentabilidad incluyen tanto los aumentos de las rentas como las plusvalías y las pérdidas, pero no refleja las comisiones actuales ni otros gastos del fondo.

La información contenida en el presente artículo no constituye una recomendación de inversion.

No hay garantía de que las tendencias pasadas continúen o de que se cumplan las previsiones.

Comunicación Publicitaria.

Información importante

Le recomendamos que lea la siguiente información acerca de los fondos relacionados con el presente artículo.

- Las acciones/participaciones pueden perder valor con rapidez y, por lo general, implican un mayor riesgo que los bonos o los instrumentos del mercado monetario. Como resultado, el valor de su inversión puede bajar.

- Las acciones de sociedades pequeñas o medianas pueden ser más volátiles que las acciones de grandes sociedades, y en ocasiones puede ser difícil valorar o vender acciones en tiempos y precios deseados, lo que aumenta el riesgo de pérdida.

- Si un Fondo tiene una gran exposición a un país o una región geográfica en concreto, lleva un nivel más alto de riesgo que un fondo que está mucho más diversificado.

- El Fondo se centra en determinados sectores o áreas de inversión y puede verse muy afectado por factores como los cambios en la regulación gubernamental, el aumento de la competencia de precios, los avances tecnológicos y otros acontecimientos adversos.

- El Fondo sigue un enfoque de inversión sostenible, que puede provocar una sobreponderación y/o infraponderación en determinados sectores y, por lo tanto, un rendimiento diferente al de los fondos que tienen un objetivo similar, pero que no integran criterios de inversión sostenible a la hora de seleccionar valores.

- El Fondo podrá utilizar derivados para reducir el riesgo reducir el riesgo o gestionar la cartera de forma más eficiente. Sin embargo, esto conlleva otros riesgos, en particular, que la contraparte de un derivado no pueda cumplir sus obligaciones contractuales.

- Si el Fondo mantiene activos en divisas distintas de la divisa base del Fondo o si usted invierte en una clase de acciones/ participaciones de una divisa diferente a la del Fondo (a menos que esté «cubierto»), el valor de su inversión puede verse afectado por las variaciones de los tipos de cambio.

- Cuando el Fondo, o una clase de acciones/participaciones con cobertura, trata de mitigar los movimientos del tipo de cambio de una divisa en relación con la divisa base, la propia estrategia de cobertura puede tener un impacto positivo o negativo en el valor del Fondo debido a las diferencias en los tipos de interés a corto plazo entre las divisas.

- Los valores del Fondo podrían resultar difíciles de valorar o de vender en el momento y al precio deseados, especialmente en condiciones de mercado extremas, cuando los precios de los activos pueden estar bajando, lo que aumenta el riesgo de pérdidas en las inversiones.

- El Fondo podría perder dinero si una contraparte con la que negocia el Fondo no está dispuesta o no es capaz de cumplir sus obligaciones, o como resultado de un fallo o retraso en los procesos operativos o del fallo de un proveedor externo.

Riesgos específicos

- Las acciones/participaciones pueden perder valor con rapidez y, por lo general, implican un mayor riesgo que los bonos o los instrumentos del mercado monetario. Como resultado, el valor de su inversión puede bajar.

- Si un Fondo tiene una gran exposición a un país o una región geográfica en concreto, lleva un nivel más alto de riesgo que un fondo que está mucho más diversificado.

- El Fondo se centra en determinados sectores o áreas de inversión y puede verse muy afectado por factores como los cambios en la regulación gubernamental, el aumento de la competencia de precios, los avances tecnológicos y otros acontecimientos adversos.

- Este Fondo puede tener una cartera especialmente concentrada en relación con su universo de inversión u otros fondos de su sector. Un evento adverso que afecte incluso a un número reducido de tenencias podría generar una volatilidad o pérdidas significativas para el Fondo.

- El Fondo podrá utilizar derivados para reducir el riesgo reducir el riesgo o gestionar la cartera de forma más eficiente. Sin embargo, esto conlleva otros riesgos, en particular, que la contraparte de un derivado no pueda cumplir sus obligaciones contractuales.

- Si el Fondo mantiene activos en divisas distintas de la divisa base del Fondo o si usted invierte en una clase de acciones/ participaciones de una divisa diferente a la del Fondo (a menos que esté «cubierto»), el valor de su inversión puede verse afectado por las variaciones de los tipos de cambio.

- Cuando el Fondo, o una clase de acciones/participaciones con cobertura, trata de mitigar los movimientos del tipo de cambio de una divisa en relación con la divisa base, la propia estrategia de cobertura puede tener un impacto positivo o negativo en el valor del Fondo debido a las diferencias en los tipos de interés a corto plazo entre las divisas.

- Los valores del Fondo podrían resultar difíciles de valorar o de vender en el momento y al precio deseados, especialmente en condiciones de mercado extremas, cuando los precios de los activos pueden estar bajando, lo que aumenta el riesgo de pérdidas en las inversiones.

- El Fondo podría perder dinero si una contraparte con la que negocia el Fondo no está dispuesta o no es capaz de cumplir sus obligaciones, o como resultado de un fallo o retraso en los procesos operativos o del fallo de un proveedor externo.