Une stratégie d'investissement par couches : une approche concentrique de la prise de décision en matière d'investissement

Nos gérants Greg Wilensky et Jeremiah Buckley proposent un cadre d'interprétation de l'actualité économique pour faciliter la prise de décision en matière d'investissement.

7 minutes de lecture

Principaux points à retenir :

- Les investisseurs sont confrontés quotidiennement à une quantité impressionnante de nouvelles et d'informations sur la base desquelles ils se sentent souvent obligés d'agir.

- Trop souvent, les investisseurs souhaitent prendre de grandes décisions en matière d'allocation d'actifs ou sur le fait d'investir ou de désinvestir des marchés en se basant sur les événements économiques.

- Selon nous, les investisseurs peuvent bénéficier d'une approche concentrique de la prise de décision en matière d'investissement qui leur permet de s'assurer qu'ils ne laissent pas les gros titres qui attirent l'attention mettre en péril la réussite de leurs placements à long terme.

L'année écoulée a été ponctuée de gros titres qui ont attiré l'attention : la guerre en Ukraine, la crise des retraites au Royaume-Uni, l'effondrement de la Silicon Valley Bank, les négociations sur le plafond de la dette, la montée en puissance de ChatGPT... et la liste ne s'arrête pas là.

Aucune société dans l'histoire de l'humanité n'a eu accès à autant d'informations qu'aujourd'hui. Si cet accès présente des avantages évidents, il crée également un nouveau défi : le traitement et l'interprétation du volume considérable d'informations et leur utilisation pour prendre de meilleures décisions sont devenus un problème complexe.

Les investisseurs sont plus particulièrement confrontés chaque jour à des séries de nouvelles informations sur les marchés financiers, l'économie et les entreprises. La question suivante se pose donc : que faire de toutes ces informations ?

L'erreur à ne pas commettre

Trop souvent, nous voyons les investisseurs réagir de manière excessive aux nouvelles économiques majeures (et mineures) en voulant modifier leur allocation d'actifs, voire pire, en voulant arrêter ou commencer à investir. À notre avis, il ne faut pas prendre de décisions importantes concernant l'allocation d'actifs ou la décision d'investir ou de désinvestir des marchés en fonction de l'actualité.

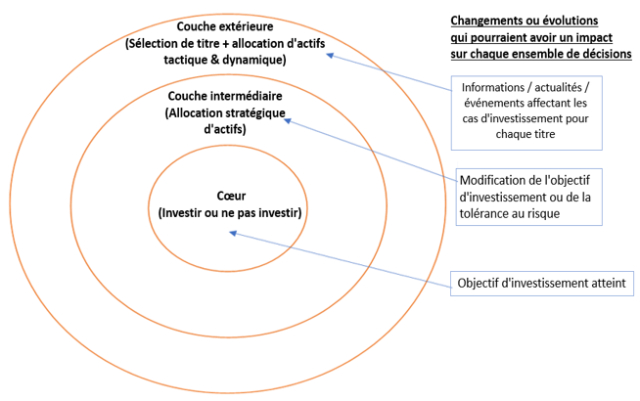

C'est pourquoi nous pensons que les investisseurs peuvent tirer profit de l'application d'un cadre défini pour leur prise de décision en matière d'investissement. Dans l'Illustration 1, nous proposons une approche concentrique à trois niveaux pour le processus de prise de décision en matière d'investissement. En partant du centre, chaque cercle représente une décision à prendre par l'investisseur.

Illustration 1 : approche concentrique de la prise de décision en matière d'investissement

L'essentiel : la décision d'investir ou non

Avant de décider dans quoi investir, il faut d'abord décider le moment est propice pour investir. En termes simples, il s'agit de la décision de « prendre position » sur les marchés.

Bien que cette décision soit souvent prise de manière tacite, nous pensons qu'il est important de l'envisager de manière explicite. Plus important encore, nous pensons que les prévisions économiques ne devraient pas être un facteur à prendre en compte à ce niveau.

De même qu'une personne choisit un lieu de résidence en fonction de son climat plutôt que du temps qu'il y fait lors d'une journée donnée, les investisseurs devraient fonder leur décision d'investissement sur des hypothèses de marché à long terme, sans tenir compte de la « météo » quotidienne des marchés financiers. (La « météo » jouera cependant un rôle à un niveau ultérieur de la prise de décision).

Il s'ensuit que la décision d'investir ne devrait pas être modifiée ou remise en question à cause d'événements économiques, mais nous voyons trop souvent des investisseurs essayer de programmer leur entrée et leur sortie des marchés sur la base de projections économiques.

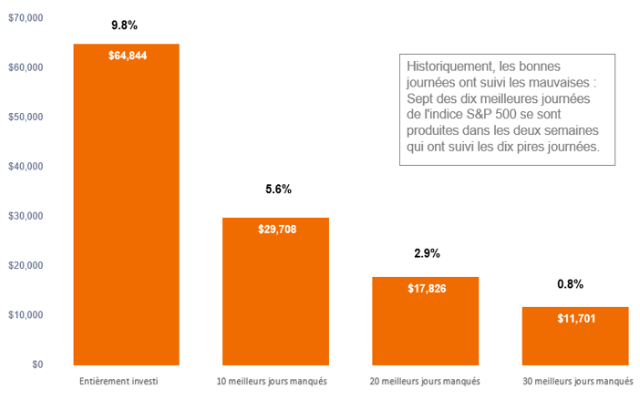

De nombreuses études ont montré que l'investisseur moyen se prive de performances importantes en essayant d'anticiper le marché. Comme le montre l'Illustration 2, le fait de ne pas profiter d'une poignée de jours fastes sur une période de 20 ans peut avoir une incidence considérable sur les performances des investissements à long terme. Les investisseurs devraient plutôt envisager de rester investis jusqu'à ce qu'ils atteignent leur objectif d'investissement (par exemple, l'inscription d'un enfant à l'université et l'utilisation du capital épargné) afin de s'assurer qu'ils optimisent les avantages procurés par les marchés.

Illustration 2 : le risque du market timing

Performance cumulée d'un investissement hypothétique de 10 000 dollars dans l'indice S&P 500® (janvier 2003 - décembre 2022)

Source : J.P. Morgan, Bloomberg, au 31 décembre 2022. Les performances passées ne garantissent pas les résultats futurs.

La couche intermédiaire : l'allocation stratégique d'actifs

Une fois la décision prise de faire travailler son argent, on peut passer au niveau suivant de la prise de décision, qui consiste à choisir une combinaison à long terme de classes d'actifs, actions, obligations, liquidités, immobilier, capital-investissement, etc.

La détermination d'une allocation stratégique d'actifs est une question d'objectifs personnels et de tolérance au risque. Si cela peut sembler simple en théorie, cela nécessite une planification et une réflexion approfondies dans la pratique. Les professionnels de la finance consacrent une grande partie de leur temps à aider leurs clients à définir leurs objectifs et leur tolérance au risque afin de s'assurer que leur allocation d'actifs réponde à leurs objectifs.

À ce niveau également, nous voyons souvent des investisseurs désireux d'ajuster leur allocation d'actifs en fonction de leur appétit ou aversion au risque en fonction des événements du marché ou des projections économiques. Nous déconseillons cette forme de market timing de facto et encourageons les investisseurs à investir dans un portefeuille qu'ils sont à l'aise de conserver durant la totalité d'un cycle de marché. Quand est-il judicieux de modifier une allocation stratégique ? À notre avis, uniquement lorsque l'investisseur a modifié son objectif d'investissement ou sa tolérance au risque.

La couche externe : la sélection des titres et l'allocation d'actifs dynamique et tactique

Le dernier niveau de décision consiste à a) apporter des ajustements tactiques et dynamiques marginaux à l'allocation d'actifs et b) sélectionner des titres pour chaque classe d'actifs. Selon nous, c'est à ce niveau que la « météo » des marchés financiers entre en jeu.

Mais plus important encore, au lieu de se concentrer sur les statistique économiques rétrospectives, nous pensons que la bonne approche consiste à examiner les indicateurs avancés et actuels et à anticiper l'évolution future de ces statistiques économiques. Bien qu'il y ait encore beaucoup d'informations à traiter, nous pouvons les filtrer sur la base d'un seul critère, en nous concentrant sur les entreprises dont nous pensons qu'elles se comporteront mieux dans les conditions actuelles et futures prévisionnelles.

En ce qui concerne la sélection des titres, les investisseurs peuvent acheter un indice (détenant ainsi tous les titres d'une classe d'actifs) ou ils peuvent engager un gestionnaire actif qui se chargera de sélectionner des titres individuels. En tant que gestionnaire actif, nous achetons de manière intrinsèque des entreprises individuelles au moment de l'investissement et nous apprécions de savoir dans quoi nous investissons et pourquoi.

Les arguments en faveur de la gestion active dans un contexte de hausse des taux d'intérêt

Nous pensons que l'approche active sera tout particulièrement cruciale lorsque l'économie mondiale reviendra à un régime de taux d'intérêt plus normalisés (c'est-à-dire plus élevés). Si l'investissement indiciel s'est considérablement développé au cours de la dernière décennie, il est important de noter qu'il l'a enregistré cette croissance dans des conditions macroéconomiques utopiques, à savoir 15 années de taux d'intérêt nuls et d'assouplissement quantitatif majeur de la part des banques centrales.

Les taux d'intérêt sont pour les entreprises ce que la barre de saut en hauteur est pour les athlètes : lorsque la barre est au sol, il est facile pour tous les concurrents de la franchir, quelles que soient leurs capacités athlétiques. Mais au fur et à mesure que la barre s'élève, seuls ceux qui ont les capacités athlétiques requises pour sauter peuvent la franchir. De manière similaire, une politique de taux d'intérêt nuls favorise toutes les entreprises d'un indice qui ressortent toutes gagnantes, alors que des taux plus élevés sont susceptibles d'entraîner une distinction plus marquée entre les gagnantes et les perdantes.

Nous l'avons vu récemment dans le secteur bancaire où des fissures ont commencé à apparaître chez les acteurs les plus fragiles au fur et à mesure de la hausse des taux d'intérêt. Cette tendance devrait se poursuivre dans tous les secteurs et les investisseurs auront donc intérêt à être sélectifs plutôt que d'investir dans toutes les actions et obligations de l'univers.

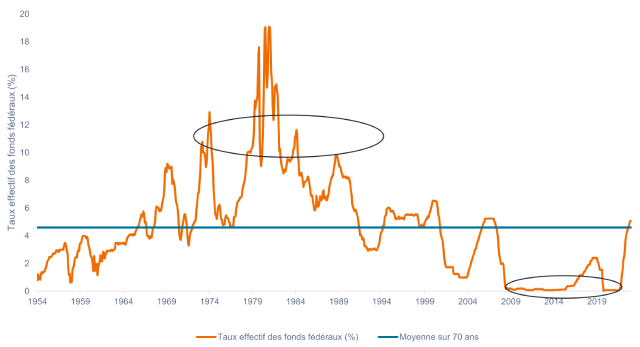

Comme le montre l'Illustration 3, au cours des 70 dernières années, il y a eu quelques périodes où les taux d'intérêt ont été soit exceptionnellement élevés, soit exceptionnellement bas. La période de taux d'intérêt nuls entre 2008 et 2022 et les incitations économiques qui en ont découlé ont été plus anormales que normales dans une perspective historique. Nous nous attendons donc à un retour à un environnement plus normalisé concernant les taux d'intérêt avec une distinction claire entre les gagnants et les perdants.

Illustration 3 : taux effectif des Fed funds (1954- 2023)

Les zones encerclées indiquent des périodes prolongées de taux d'intérêt anormalement élevés ou faibles, que nous considérons comme insoutenables à long terme.

Source : Conseil des gouverneurs de la Réserve fédérale américaine, au 30 juin 2023.

Source : Conseil des gouverneurs de la Réserve fédérale américaine, au 30 juin 2023.

Conclusion

Compte tenu de la quantité d'informations que les investisseurs reçoivent chaque jour, il peut être difficile de savoir quoi en faire. Un cadre concentrique pour la prise de décision en matière d'investissement, associé à une approche active mettant l'accent sur la sélection des titres et l'allocation d'actifs dynamique et tactique, peut conduire à de meilleures performances financières à long terme.

En outre, bien que les flux d'informations actuels ne doivent pas influer sur la décision d'investir ou sur leur allocation stratégique, les investisseurs devraient utiliser des analyses prospectives qui intègrent les flux d'informations pour contribuer à la sélection « bottom-up » des titres et à des changements dynamiques modérés de l'allocation d'actifs dans les portefeuilles.

Les opinions exprimées sont celles de l'auteur au moment de la publication et peuvent différer de celles d'autres personnes/équipes de Janus Henderson Investors. Les références faites à des titres individuels ne constituent pas une recommandation d'achat, de vente ou de détention d'un titre, d'une stratégie d'investissement ou d'un secteur de marché, et ne doivent pas être considérées comme rentables. Janus Henderson Investors, son conseiller affilié ou ses employés peuvent avoir une position dans les titres mentionnés.

Les performances passées ne préjugent pas des résultats futurs. Toutes les données de performance tiennent compte du revenu, des gains et des pertes en capital mais n'incluent pas les frais récurrents ou les autres dépenses du fonds.

La valeur d’un investissement et ses rendements peuvent augmenter ou diminuer et vous pourriez ne pas récupérer l’intégralité du montant investi à l’origine.

Les informations contenues dans cet article ne constituent pas une recommandation d'investissement.

Communication Publicitaire.

Informations importantes :

Veuillez consulter, ci-dessous, les informations importantes relatives aux fonds visés dans cet article.

- Les actions/parts peuvent perdre rapidement de la valeur et impliquent généralement des niveaux de risques plus élevés que les obligations ou les instruments du marché monétaire. La valeur de votre placement peut par conséquent chuter.

- L’émetteur d’une obligation (ou d’un instrument du marché monétaire) peut devenir incapable ou refuser de payer les intérêts ou de rembourser le capital au Fonds. Si tel est le cas ou si le marché considère cette éventualité comme pertinente, la valeur de l’obligation chutera.

- Lorsque les taux d’intérêt augmentent (ou baissent), le cours des différents titres sera influencé de différentes manières. Plus particulièrement, la valeur des obligations baisse généralement lorsque les taux d’intérêt augmentent. Ce risque est généralement corrélé à l’échéance de l’investissement dans l’obligation.

- Le Fonds investit dans des obligations à haut rendement (non « investment grade ») qui offrent généralement des taux d’intérêt plus élevés que les obligations de type « investment grade », mais qui sont plus spéculatives et plus sensibles aux changements défavorables des conditions du marché.

- Un Fonds fortement exposé à une région géographique ou à un pays donné implique des risques plus importants qu’un Fonds plus largement diversifié.

- Le Fonds peut avoir recours à des instruments dérivés dans le but de réaliser ses objectifs d’investissement. Cela peut générer un « effet de levier », qui peut amplifier les résultats d’un investissement, et les gains ou les pertes pour le Fonds peuvent être supérieurs au coût de l’instrument dérivé. Les instruments dérivés présentent également d’autres risques, et en particulier celui qu’une contrepartie à un instrument dérivé ne respecte pas ses obligations contractuelles.

- Lorsque le Fonds, ou une catégorie d’actions/de parts couverte, vise à atténuer les fluctuations de change d’une devise par rapport à la devise de référence, la stratégie elle-même peut créer un impact positif ou négatif relativement à la valeur du Fonds en raison des différences de taux d’intérêt à court terme entre les devises.

- Les titres du Fonds peuvent devenir difficiles à valoriser ou à céder au prix ou au moment désiré, surtout dans des conditions de marché extrêmes où les prix des actifs peuvent chuter, ce qui augmente le risque de pertes sur investissements.

- Tout ou partie des frais courants peuvent être prélevés sur le capital, ce qui peut éroder le capital ou réduire le potentiel de croissance du capital.

- Le Fonds peut perdre de l’argent si une contrepartie avec laquelle le Fonds négocie ne veut ou ne peut plus honorer ses obligations, ou en raison d’un échec ou d’un retard dans les processus opérationnels ou de la défaillance d’un fournisseur tiers.

- Outre le revenu, cette catégorie d’actions peut distribuer des plus-values réalisées et non réalisées en plus du capital initialement investi. Les frais, charges et dépenses sont également déduits du capital. Les deux facteurs peuvent se traduire par une érosion du capital et un potentiel réduit de croissance du capital. Les investisseurs sont également informés que les distributions de cette nature peuvent être considérés (et imposables) en tant que revenu en fonction de la législation fiscale locale.