Les actions américaines de grande capitalisation dans la perspective de leurs bénéfices

Notre Gérant de portefeuille Jeremiah Buckley examine les principaux facteurs contribuant aux prévisions de croissance des bénéfices des actions américaines de grande capitalisation. Dans ses perspectives pour l'année 2024, il souligne les domaines à surveiller suivants : l'amélioration des marges, les moteurs de la croissance séculaire, la baisse des dépenses à cycle long et les dépenses de consommation.

5 minutes de lecture

Principaux points à retenir :

- Avec une prévision de croissance modérée des bénéfices pour 2024, nos perspectives pour les actions américaines de grande capitalisation sont prudemment optimistes.

- L'amélioration des marges des entreprises et les moteurs de la croissance séculaire sont des facteurs positifs, tandis que les dépenses de consommation soutiendront certains secteurs, mais pas d'autres, et la baisse des dépenses à cycle long pourrait s'avérer être un risque négligé.

- Les transitions économiques exigent une sélection minutieuse des titres et une attention particulière à la qualité. Selon nous, les investisseurs devraient se concentrer sur les entreprises qui disposent d'une flexibilité financière et de moteurs de croissance séculaire et qui sont moins dépendantes de l'environnement macroéconomique pour générer de la croissance.

Après des baisses modérées en 2023 et malgré des incertitudes macroéconomiques persistantes, nous prévoyons une reprise de la croissance des bénéfices en 2024, mais qui restera inférieure à sa moyenne historique à long terme.

Des facteurs positifs soutiennent nos prévisions de croissance modérée, mais des risques sont également à surveiller. Dans notre scénario central, nous prévoyons une croissance modérée du produit intérieur brut (PIB) réel, des dépenses de consommation résistantes mais en décélération, des conditions stables sur le marché de l'emploi, une amélioration des marges bénéficiaires et une croissance des principales tendances séculaires.

La vigueur de la consommation peut-elle perdurer ?

Les dépenses de consommation ont alimenté l'économie après la pandémie, mais elles seront probablement confrontées à des forces opposées en 2024. La diminution de l'épargne des ménages et la hausse des taux d'intérêt freineront probablement les dépenses liées aux achats importants et financés par l'emprunt, tels que l'achat d'un logement ou d'une voiture. Toutefois, les catégories qui dépendent des consommateurs disposant de liquidités abondantes pourraient s'avérer plus résistantes dans un environnement de taux plus élevés en raison des intérêts générés par l'épargne.

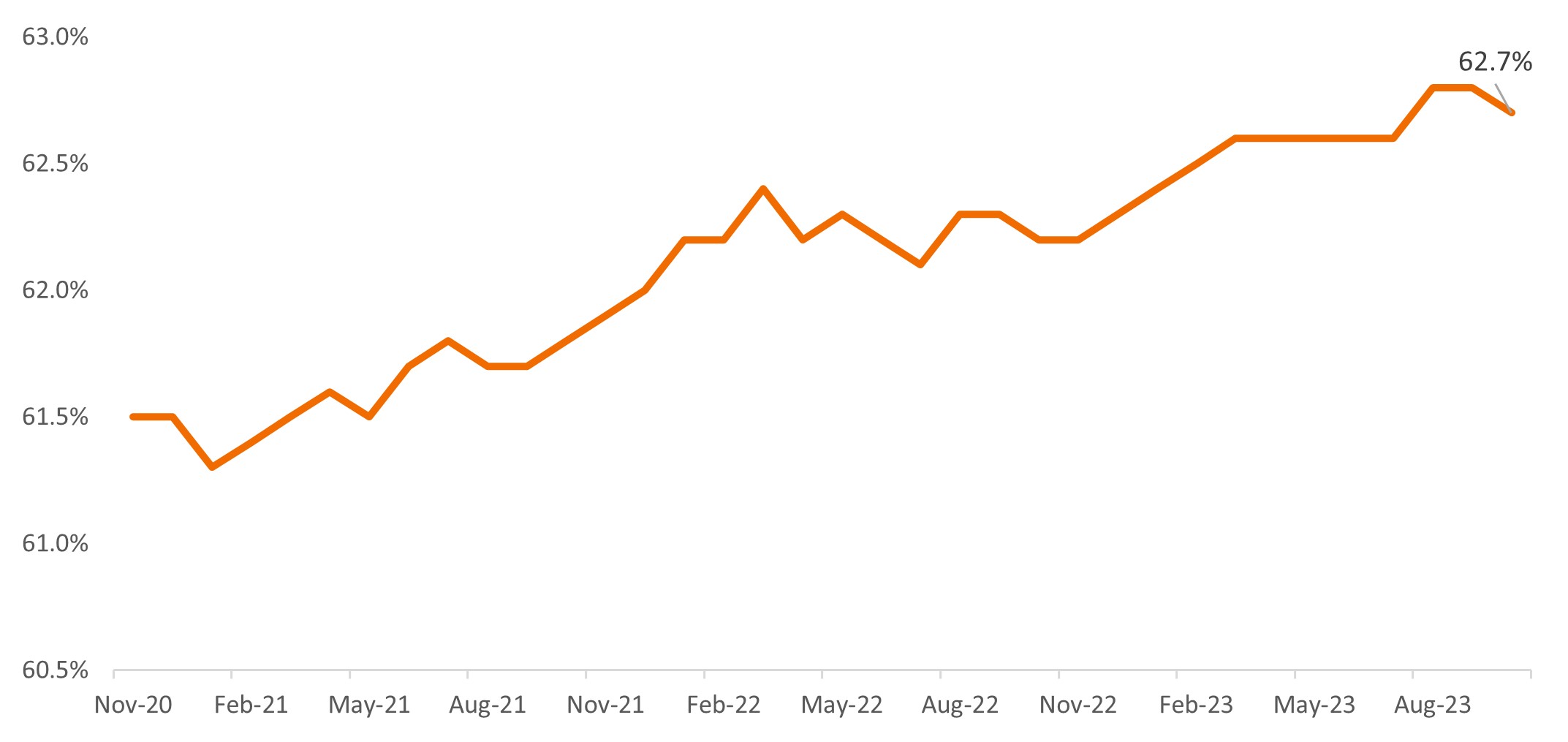

La vigueur des dépenses de consommation a été fortement soutenue par le marché du travail qui, selon nous, restera relativement stable en 2024. Plus particulièrement, le taux de participation à la population active continue d'augmenter progressivement, ce qui est un signe positif. En outre, les dépenses de consommation discrétionnaire devraient bénéficier des récentes hausses des salaires réels.

Taux de participation à la population active aux États-Unis

Source : Département du travail des États-Unis, Bloomberg ; données corrigées des variations saisonnières pour les trois dernières années se terminant le 31 octobre 2023.

Source : Département du travail des États-Unis, Bloomberg ; données corrigées des variations saisonnières pour les trois dernières années se terminant le 31 octobre 2023.

Salaire horaire moyen corrigé de l'inflation

Source : Département du travail des États-Unis. Salaires horaires moyens en glissement annuel, corrigés des variations saisonnières. Inflation représentée par l'indice Personal Consumption Expenditures (PCE) « core ». Source : Bureau of Economic Analysis (BEA).

Les pressions sur les marges diminuent

Dans le secteur privé, l'inflation des salaires semble diminuer, ce qui est une aubaine pour les marges, et nous prévoyons une modération persistante vers les fourchettes historiques dans les prochains mois. Plus particulièrement, les sociétés de services ont déjà bénéficié de cette tendance puisque les embauches et la rétention se sont récemment normalisées par rapport à leurs niveaux d'il y a 6 à 12 mois.

En outre, les bénéfices du troisième trimestre n'ont pas révélé de pressions majeures sur les marges dans l'industrie manufacturière ou dans d'autres secteurs qui auraient pu entraîner des réductions d'effectifs. La baisse des coûts des matières premières et du transport se traduit enfin par une diminution du coût des marchandises vendues, tandis que les nouveaux stocks remplacent des articles plus coûteux dus à des coûts élevés des intrants en 2022, un avantage qui est apparu à la fin de l'année 2023 et qui devrait persister en 2024.

Les moteurs de la croissance séculaire

Le potentiel de croissance des bénéfices est en outre soutenu par de puissantes tendances séculaires. Deux d'entre elles retiennent particulièrement notre attention : l'intelligence artificielle (IA), en particulier l'IA générative, et les thérapies de perte de poids telles que les incrétines.

L'IA est une technologie puissante qui a le potentiel de créer des gains de productivité et d'efficacité durables. Les entreprises qui permettent la mise en place d'infrastructures et de plateformes d'IA sont les premières bénéficiaires, profitant des dépenses technologiques actuelles, mais nous prévoyons que le champ des opportunités d'investissement s'élargira. Compte tenu de l'adoption rapide de l'IA générative par les entreprises et de l'entraînement en interne des grands modèles de langage (LLM), la question qui se pose aux investisseurs est de savoir quelle valeur peut être dégagée. Nous nous attachons à identifier les gagnants et les perdants potentiels liés à ce thème à long terme.

En ce qui concerne les incrétines et les médicaments coupe-faim GLP-1 pour la perte de poids, cette innovation de rupture a également le potentiel de générer à la fois de la croissance et des perturbations. Nous sommes optimistes quant aux perspectives, mais nous surveillons les impacts secondaires potentiels. Ces thérapies de perte de poids aident à réduire l'appétit, et la croissance de leur taux d'adoption a provoqué une volatilité dans les secteurs des biens de consommation de base, de la distribution et des restaurants car les utilisateurs de ces traitements se concentrent de plus en plus sur la réduction de l'apport calorique. Des répercussions pourraient également se faire sentir sur l'utilisation des soins de santé si les taux d'obésité diminuaient.

Des risques cycliques se profilent

Bien que nos perspectives soient prudemment optimistes, nous pensons que l'impact décalé de la hausse des taux sur les dépenses d'investissement à cycle long ou sur les dépenses dans des projets pluriannuels est un risque potentiel qui n'est pas pris en compte. La vigueur du cycle long a contribué à la croissance de 2023 car de nombreux projets dans les secteurs des biens d'équipement, de la défense et de l'aérospatiale ont été menés à bien après les retards dus à la pandémie et aux problèmes liés à la chaîne d'approvisionnement et à la main d'œuvre. En outre, la résilience des dépenses de construction en 2023 s'explique en partie par les dépenses et les projets publics qui s'étendent sur plusieurs années, comme les logements collectifs.

Ces facteurs de soutien devraient s'estomper, en particulier dans un environnement marqué par des taux plus élevés. Les nouvelles commandes sont en baisse et il y aura probablement un décalage des dépenses de remplacement sur de nouveaux projets, ce qui freinera l'expansion économique globale au cours de l'année prochaine.

Sur une note positive, les industries à cycle court telles que les ordinateurs, les semi-conducteurs et les équipements pour les sciences de la vie, qui ont tous connu une récession en 2023 en raison de la résorption des stocks, ont le potentiel de renouer avec des niveaux normalisés en 2024. Nous surveillons de près cette transition potentielle des moteurs de la croissance économique et des bénéfices, des biens d'équipement à cycle long aux industries à cycle court.

La qualité est essentielle

Nous suivons de près les dépenses de consommation et d'investissement, car elles influencent fortement les hypothèses de notre scénario central de croissance modérée des bénéfices et d'optimisme prudent à l'égard des actions de grande capitalisation de croissance.

Les prévisions selon lesquelles les taux d'intérêt resteront élevés se traduisent, à notre avis, par une pression sur les entreprises très endettées, tandis que les entreprises « de qualité » présentant des bilans conservateurs et des flux de trésorerie réguliers auront la possibilité d'accroître leur part de marché. Cela sera possible en augmentant les investissements dans la croissance organique, en réalisant des acquisitions à des prix plus attractifs ou en accélérant les rachats d'actions si l'incertitude liée à un ralentissement de l'économie entraîne de la volatilité sur les marchés.

Au cours de cette transition économique, nous pensons que les entreprises d'excellente qualité, dotées d'une flexibilité financière et de moteurs de croissance séculaire, sont les mieux positionnées, car elles sont moins dépendantes de la croissance macroéconomique globale pour générer une croissance de leurs bénéfices.

L'indice Core Personal Consumption Expenditure Price est un indicateur des prix que les personnes vivant aux États-Unis paient pour les biens et les services, à l'exclusion de l'alimentation et de l'énergie.

Les marges font référence aux marges bénéficiaires et aux marges d'exploitation, qui sont exprimées en pourcentage et indiquent la mesure dans laquelle une entreprise gagne de l'argent. La marge bénéficiaire représente la part du chiffre d'affaires d'une entreprise qu'elle peut conserver en tant que bénéfice après déduction de tous ses coûts. La marge d'exploitation est le bénéfice qu'une entreprise réalise sur un dollar de ventes après avoir payé les coûts variables de production, tels que les salaires et les matières premières, mais avant le paiement des intérêts ou des impôts.

La croissance séculaire fait référence aux activités du marché qui conduisent à une croissance significative et qui sont réalisées sur de longues périodes. Les activités du marché ne sont pas influencées par des facteurs à court terme et devraient continuer à évoluer dans la même direction générale dans un avenir prévisible.

La volatilité mesure le risque en utilisant la dispersion des performances pour un investissement donné.

Information importante

Les titres de participation (actions)ont soumis à des risques, y compris le risque de marché. Les performances varieront en fonction de l'évolution de la situation de l’émetteur et des tendances politiques et économiques.

Les opinions exprimées sont celles de l'auteur au moment de la publication et peuvent différer de celles d'autres personnes/équipes de Janus Henderson Investors. Les références faites à des titres individuels ne constituent pas une recommandation d'achat, de vente ou de détention d'un titre, d'une stratégie d'investissement ou d'un secteur de marché, et ne doivent pas être considérées comme rentables. Janus Henderson Investors, son conseiller affilié ou ses employés peuvent avoir une position dans les titres mentionnés.

Les performances passées ne préjugent pas des résultats futurs. Toutes les données de performance tiennent compte du revenu, des gains et des pertes en capital mais n'incluent pas les frais récurrents ou les autres dépenses du fonds.

La valeur d’un investissement et ses rendements peuvent augmenter ou diminuer et vous pourriez ne pas récupérer l’intégralité du montant investi à l’origine.

Les informations contenues dans cet article ne constituent pas une recommandation d'investissement.

Communication Publicitaire.