Prospettive 2024 per l'obbligazionario: facciamo i conti

Jim Cielinski, responsabile globale della divisione Fixed Income, spiega perché, in un contesto di estrema volatilità dei mercati obbligazionari, la matematica corrobora l'ipotesi di un anno più remunerativo per l'asset class del reddito fisso.

8 minuti di lettura

In sintesi

- Il 2024 sarà l'anno della svolta. Le banche centrali hanno imbrigliato l'inflazione e ora possono virare verso un taglio dei tassi nel corso dell'anno.

- Ciò dovrebbe indurre un calo dei rendimenti e consentire alle obbligazioni di recuperare il loro potenziale di diversificazione.

- Il settore delle obbligazioni societarie potrebbe essere ostacolato dall'impatto ritardato dell'inasprimento delle politiche, ma i segmenti di qualità superiore (credito societario investment grade e mutui di agenzie) dovrebbero rivelarsi interessanti.

Si è sempre saputo che il cambio di regime dai rendimenti bassi e sotto zero avrebbe messo in difficoltà gran parte dell'universo obbligazionario. Il bello di questo nuovo ambiente è che rende matematicamente più difficile registrare performance negative nel reddito fisso e molto più facile generare risultati positivi. Guardando al 2024, il mondo della matematica può offrire qualche spunto utile su ciò che potrebbero avere in serbo i mercati obbligazionari.

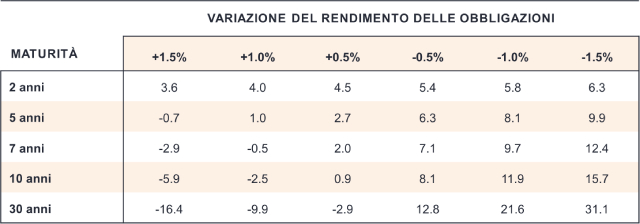

Calcolo delle performance: il profilo rischio-remunerazione asimmetrico

I prezzi delle obbligazioni si muovono in direzione inversa alla variazione del rispettivo rendimento. Quando i rendimenti scendono, i prezzi delle obbligazioni aumentano e viceversa. I rendimenti si sono impennati negli ultimi tre anni, ma ora che sembrano vicini al picco, a nostro avviso il futuro delle obbligazioni nel 2024 appare sempre più roseo. La tabella seguente mostra che il reddito derivante dalle obbligazioni crea un cuscinetto contro l'aumento dei tassi, mentre un eventuale calo dei rendimenti offre la prospettiva di remunerazioni maggiorate dalle plusvalenze.

Fig. 1: Matrice di rendimento totale per i Treasury USA in diversi scenari di variazione del rendimento

Rendimento totale stimato a 12 mesi (%)

Fonte: Bloomberg, utilizzando gli attuali titoli del Tesoro USA a scadenze specifiche, al 17 novembre 2023. A scopo puramente illustrativo, i rendimenti stimati riflettono ipotesi basate solo sulle variazioni dei rendimenti obbligazionari/tassi d'interesse e nessun altro fattore. Non c'è alcuna garanzia che le previsioni si realizzino. I rendimenti possono variare e non sono garantiti.

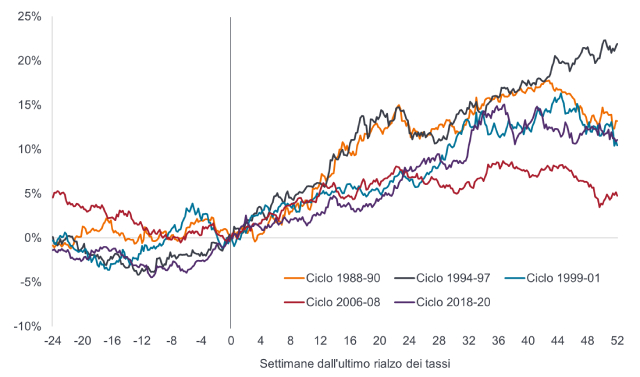

Probabilità: i tassi di politica monetaria al picco implicano un'alta probabilità di performance positive

Le banche centrali hanno fatto un lavoro piuttosto buono, riuscendo a rimettere nella bottiglia il genio dell'inflazione. Nonostante qualche shock idiosincratico, come gli sviluppi geopolitici e gli eventi climatici legati a El Niño, per citare gli esempi più ovvi, ora il percorso di minor resistenza per l'inflazione è in discesa. Se si esclude l'ostinata componente degli affitti dell'indice dei prezzi al consumo (IPC), l'inflazione negli Stati Uniti si aggira intorno al 2%.1 Le pressioni salariali si stanno attenuando e i mercati dei futures già riflettono la convinzione che la Federal Reserve (Fed) sia arrivata alla fine del ciclo di rialzi dei tassi d'interesse.2 La performance passata non è necessariamente una guida, ma la storia ha dimostrato che i titoli di Stato in genere registrano buone performance dopo l'ultimo rialzo.

Figura 2: Rendimento totale dei Treasury USA a 10 anni in diversi cicli di contrazione

Fonte: LSEG Datastream, picchi del tasso target della Federal Reserve statunitense nel ciclo, indice di riferimento US 10-year Government Bond Total Return, in USD. Data dell'ultimo rialzo dei tassi in ogni periodo del ciclo: 1988-90 (24 febbraio 1989), 1994-97 (1 febbraio 1995), 1999-01 (16 maggio 2000), 2006-08 (29 giugno 2006), 2018-20 (20 dicembre 2018). Le performance passate non sono indicative dei rendimenti futuri.

Lo sfuggente atterraggio morbido

La politica monetaria produce effetti con ritardi lunghi e variabili. Ciò comporta due problemi: primo, i tempi di attesa sono lunghi; secondo, i tempi di attesa sono variabili! Lo straordinario percorso segnato dalle misure legate alla pandemia rende questo ciclo diverso da qualsiasi altro nella storia, e la politica ha dovuto scalare a ritroso una montagna molto alta.

I mercati hanno accolto con entusiasmo i dati indicativi di un'inflazione e un'occupazione giudiziose e ci hanno messo poco a concludere che i rialzi dei tassi sono finiti e la prossima tappa sarà un atterraggio morbido, ossia una crescita modestamente positiva con inflazione contenuta. Questa è la parte problematica dell'outlook: l'aspettativa di atterraggio morbido precede quasi sempre le recessioni. In cinque degli ultimi sei casi (l'eccezione è la recessione dovuta al Covid-19), i commentatori avevano previsto appunto un atterraggio morbido.3 Sono aspettative che vengono spesso deluse. Le probabilità di un atterraggio morbido, per quanto certamente migliorate, sono sopravvalutate. Gli indicatori anticipatori rimangono deboli, la liquidità è scarsa e i tassi reali sono restrittivi, tutti fattori che rendono più probabile un atterraggio difficile. Come minimo, i mercati dovranno fare i conti con una minaccia alla crescita nel prossimo anno. Prevediamo che un buon momento per acquistare asset di rischio si presenterà, nei prossimi 12 mesi, ma non è ancora arrivato.

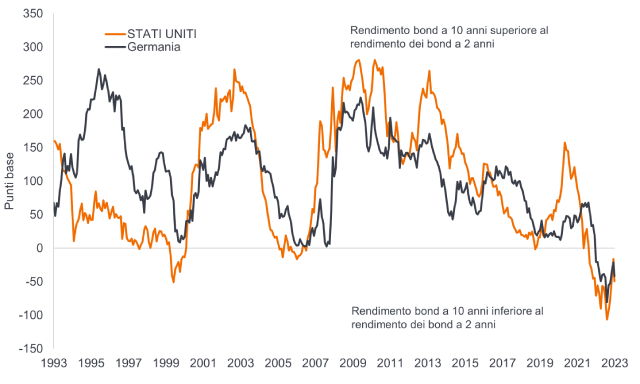

Curve: il ritorno di curve dei rendimenti inclinate verso l'alto

Data la nostra aspettativa che le banche centrali inizieranno ad allentare i tassi il prossimo anno, il segmento a breve della curva dovrebbe vedere un movimento verso il basso dei rendimenti. Per tutto il 2023 la curva dei rendimenti è rimasta invertita: le obbligazioni con scadenza più breve hanno reso più di quelle con scadenza più lunga. L'inversione si è attenuata nella seconda metà del 2023 ed è probabile che il 2024 porterà con sé curve dei rendimenti più normali e inclinate verso l'alto, con le obbligazioni a scadenza più breve che rendono meno di quelle a scadenza più lunga.

Figura 3: L'inversione della curva dei rendimenti dovrebbe attenuarsi

La differenza di rendimento fra titoli di Stato a 10 e a 2 anni

Fonte: Bloomberg, curva 2-10 USA, curva 2-10 Germania, 30 novembre 1993 - 20 novembre 2023. Il punto base (pb) equivale a 1/100 di punto percentuale, 1 pb = 0,01%. I rendimenti possono variare nel tempo e non sono garantiti.

È probabile che questo abbia implicazioni per l'allocazione, con gli investitori più propensi a bloccare i rendimenti sulle scadenze più lunghe. Le obbligazioni a più lunga scadenza hanno una duration (sensibilità alle variazioni dei tassi d'interesse) più elevata. Con i tassi destinati a scendere, vediamo il 2024 come un anno in cui detenere duration potrebbe essere remunerativo.

Tuttavia, ci sarà un limite a quanto i tassi a breve potranno scendere nel 2024. La misura dell'inflazione preferita dalla Fed (spesa per consumi personali core) è ancora al di sopra dell'obiettivo, al 3,7%.4 Anche se i tagli dei tassi probabilmente ci saranno negli Stati Uniti, i mercati hanno già iniziato a scontare un esito di questo tipo. L'inflazione sarà docile, ma finché non si avvicinerà all'obiettivo del 2%, le banche centrali si muoveranno con cautela accertandosi di preservare le loro credenziali di lotta all'inflazione. Questo vale soprattutto per l'Eurozona, dove la Banca centrale europea ha un mandato strettamente definito e incentrato sulla stabilità dei prezzi.

Coefficienti: segnali dai fondamentali societari

Per gli investitori obbligazionari i coefficienti sono importanti, in particolare quelli relativi alla solidità finanziaria di una società. Uno dei più seguiti è il coefficiente di leva finanziaria (indebitamento netto/utili), che descrive in modo approssimativo il numero di anni necessari per rimborsare il debito. Un altro rapporto importante è la copertura degli interessi (utili/interessi passivi), che misura la facilità con cui un'azienda può pagare gli interessi sul debito in essere. Questi valori hanno visto un deterioramento di recente e prevediamo che la situazione peggiorerà nel 2024.

Con l'affievolirsi della crescita economica nominale, le aziende dovrebbero incontrare maggiori difficoltà a incrementare i ricavi. Le pressioni sui costi però rimarranno, e anzi potrebbero intensificarsi, visto che le aziende dovranno rifinanziare a tassi più alti rispetto a quelli disponibili qualche anno fa. Ci si aspetta che questo separi "chi ha" (le società con bilanci solidi e capacità di generare flussi di cassa) da "chi non ha" (le società con bilanci stressati che faranno fatica a rinnovare i debiti). Sarà importante osservare la disinflazione.

Il rifinanziamento separerà "chi ha" da "chi non ha".

La decompressione (gli spread via via più ampi man mano che si scende nello spettro del credito in risposta alle notizie negative) non è stata molto evidente, al di fuori delle obbligazioni societarie con rating CCC, nel corso del 2023. Questo perché i movimenti dei rendimenti dei titoli di Stato tendevano a dominare le performance. Tuttavia, riteniamo che nel 2024 si assisterà a un ritorno della decompressione, con una maggiore attenzione riservata ai fondamentali societari, e ciò produrrà un ambiente propizio per la gestione attiva. In questo contesto, preferiamo restare nelle fasce di qualità più alte, privilegiando il debito investment grade rispetto all'high yield e i segmenti qualitativamente migliori del mercato dei prestiti.

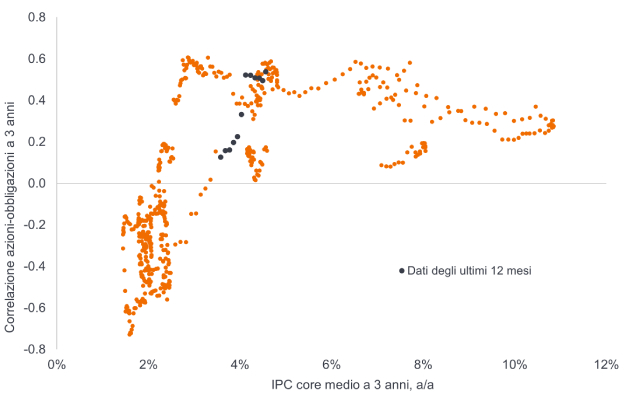

Correlazione: il ritorno della diversificazione tra azioni e obbligazioni

Una relazione che storicamente è stata preziosa per gli investitori è la capacità dei titoli di Stato di offrire una copertura contro la debolezza dei mercati azionari. Questo perché negli ultimi decenni, i rendimenti azionari e obbligazionari avevano in genere una correlazione negativa, ossia quando uno si muoveva verso l'alto, l'altro si muoveva verso il basso. Questa correlazione negativa tende a rompersi in periodi di alta inflazione - come il 2023 - perché l'inflazione più elevata dà origine sia a tassi più alti che a forti timori di recessione. Le relazioni tradizionali dovrebbero riaffermarsi quando l'inflazione scenderà sotto il 3%, cosa che ci aspettiamo di vedere nel 2024.

Figura 4: La correlazione negativa dovrebbe riaffermarsi con il calo dell'IPC core al di sotto del 3%

Fonte: Bloomberg, correlazione su 3 anni dell'indice Bloomberg US Treasury Total Return con l'indice S&P 500® Total Return, in rapporto alla media su 3 anni dell'indice dei prezzi al consumo core negli Stati Uniti (inflazione), dati mensili, da febbraio 1973 a ottobre 2023. Le performance passate non sono indicative dei rendimenti futuri.

Per tutto il 2023 abbiamo guardato con interesse ai titoli di alta qualità garantiti da asset, in virtù dei rendimenti elevati e/o delle proprietà diversificanti. Questi temi restano intatti per il 2024. Continuiamo a trovare attraenti i titoli garantiti da ipoteca (MBS) delle agenzie. I rendimenti superiori al 5% e la bassa volatilità continuano a rendere quest'asset class un'utile fonte di reddito e di diversificazione all'interno dei portafogli.5

L'obbligazionario ha chiuso il cerchio

Riteniamo che il 2024 sarà un anno di transizione critico. Gli investitori dovrebbero tenere d'occhio la disinflazione (il calo del tasso d'inflazione), poiché fa molta differenza che sia trainata dalla domanda (recessiva) o dall'offerta (migliore produttività, diminuzione dei costi commerciali e delle strozzature). La Cina avrà un impatto positivo o negativo rilevante per l'economia globale, a seconda dell'approccio agli stimoli. La crescita europea vacillante potrebbe ancora definire l'agenda. L'attenzione si concentrerà nuovamente sulla spesa fiscale imprudente e potremmo assistere a una certa volatilità, con diverse grandi economie che si preparano alle elezioni.

I rischi, quindi, non sono scomparsi, ma riteniamo che sia giunto il momento di tirare fuori compasso e goniometro. I mercati obbligazionari hanno chiuso il cerchio. Con il resettaggio dei rendimenti, stanno recuperando il loro ruolo tradizionale di offrire un livello di reddito interessante e una diversificazione rispetto agli asset di rischio.

1Fonte: Ufficio di statistiche sul lavoro degli Stati Uniti, indice dei prezzi al consumo (IPC): tutte le voci meno l'alloggio, l'ultima variazione percentuale annua fino a ottobre 2023 è stata dell'1,5%. Figura aggiornata al 14 novembre 2023.

2Fonte: Bloomberg, Proiezioni sui tassi d'interesse mondiali, corrette al 20 novembre 2023. Non c'è alcuna garanzia che le tendenze passate trovino conferma o che le previsioni si realizzino.

3Fonte: sulla base dei periodi di recessione dell'Ufficio nazionale di ricerca economica (NBER) negli Stati Uniti, 1980, 1981, 1990, 2001, 2008 e 2020 e di varie notizie apparse sui media prima delle recessioni.

4Fonte: Ufficio di analisi economica degli Stati Uniti, spesa per consumi personali core (PCE), ultimo dato di variazione percentuale annuale a settembre 2023. Il PCE core esclude alimentari ed energia. Il PCE complessivo era al 3,4%.

5Fonte: Bloomberg, indice Bloomberg US Mortgage Backed Securities (MBS). Yield to worst al 20 novembre 2023. L'indice Bloomberg US MBS riflette la performance dei titoli assistiti da mutui ipotecari di agenzia a tasso fisso, garantiti da Fannie Mae, Freddie Mac e Ginnie Mae. I rendimenti possono variare nel tempo e non sono garantiti.

Il Rendimento del Treasury a 10 anni è il tasso d'interesse dei titoli del Tesoro degli Stati Uniti che matureranno a 10 anni dalla data di acquisto.

Titoli garantiti da asset (ABS): titoli finanziari "assistiti" (o collateralizzati) da attivi esistenti (come prestiti, debiti di carte di credito o leasing), che di solito generano una qualche forma di reddito (flusso di cassa) nel tempo.

Bilancio: un rendiconto finanziario che riassume le attività, le passività e il capitale proprio di una società in un determinato momento. Si chiama bilancio a causa dell'equazione contabile: attività = passività + capitale proprio.

Flusso di cassa: l'importo netto della liquidità e degli equivalenti di liquidità trasferiti in entrata e in uscita da un'azienda.

L'indice dei prezzi al consumo (IPC) è un indice non gestito che rappresenta il tasso di inflazione dei prezzi al consumo negli Stati Uniti, come determinato dal Dipartimento di statistiche sul lavoro statunitense.

L'indice dei prezzi della spesa per consumi personali core (PCE) è una misura dei prezzi che le persone residenti negli Stati Uniti pagano per beni e servizi, esclusi alimentari ed energia.

La correlazione misura la relazione esistente fra i movimenti di due variabili. Un valore di 1,0 implica un movimento in parallelo, -1,0 implica un movimento in direzioni opposte e 0,0 implica assenza di relazione.

Rating creditizio: un punteggio assegnato da un'agenzia di rating del credito come S&P Global Ratings, Moody's e Fitch sull'affidabilità creditizia di un mutuatario. Per esempio, S&P classifica le obbligazioni investment grade dal livello più alto AAA fino a BBB e le obbligazioni ad alto rendimento o high yield da BB a B, scendendo poi fino a CCC che indica minore qualità e rischio maggiore, nel senso che i mutuatari con rating CCC presentano un rischio di default superiore.

Spettro del credito: la gamma di rating creditizi, dal più alto della fascia investment grade al più basso della fascia high yield.

Lo spread creditizio è la differenza di rendimento tra titoli con scadenza simile ma con qualità creditizia diversa. L'ampliamento degli spread indica generalmente un deterioramento del merito di credito dei mutuatari societari, mentre la contrazione indica un miglioramento.

Fannie Mae, Freddie Mac e Ginnie Mae sono tutte società ipotecarie sponsorizzate dal governo statunitense. Fannie Mae e Freddie Mac acquistano mutui, li raggruppano in titoli garantiti da ipoteca (MBS) e li vendono a investitori privati. Questo mercato ipotecario secondario aumenta l'offerta di finanziamenti disponibili per i prestiti ipotecari. Ginnie Mae è una società interamente controllata dallo Stato che garantisce il pagamento puntuale del capitale e degli interessi sugli MBS residenziali. Non acquista, non vende né emette titoli, ma gli istituti approvati da Ginnie Mae possono creare prestiti idonei e raggrupparli in titoli come strumenti Ginnie Mae MBS.

Spesa fiscale/politica fiscale: descrive la politica governativa relativa alla definizione delle aliquote fiscali e dei livelli di spesa. La politica fiscale è separata dalla politica monetaria, che in genere viene stabilita da una banca centrale.

La duration misura la sensibilità del prezzo di un'obbligazione alle variazioni dei tassi d'interesse. Più lunga è la duration di un'obbligazione, maggiore è la sua sensibilità alle variazioni dei tassi d'interesse e viceversa.

Contratto futures: un contratto tra due parti per acquistare o vendere un asset a una data specifica futura, utilizzando un prezzo concordato oggi. I futures sui Fed fund si basano sul tasso dei fondi federali e sono negoziati alla Borsa mercantile di Chicago. Possono fornire un'indicazione di dove i mercati si aspettano che il tasso di politica monetaria della Fed si troverà in diversi momenti in futuro.

Obbligazione high yield o ad alto rendimento: anche nota come obbligazione sub-investment grade o "spazzatura". Queste obbligazioni comportano di solito un rischio più elevato di insolvenza dell'emittente sui pagamenti, per cui in genere sono emesse con un tasso d'interesse più elevato (cedola) per compensare il rischio aggiuntivo.

Obbligazione investment grade: un'obbligazione tipicamente emessa da governi o società che si ritiene abbiano un rischio relativamente basso di non adempiere i propri obblighi di pagamento, riflesso nel merito di credito più elevato attribuito dalle agenzie di rating.

Ciclo maturo: la fase in cui l'attività economica spesso raggiunge il picco, con la crescita che rimane positiva ma rallenta.

Leva finanziaria: è una misura del livello di indebitamento di un'azienda. La leva finanziaria netta è il debito (meno la liquidità e gli equivalenti di liquidità) in rapporto agli utili (tipicamente prima degli interessi, delle imposte, degli ammortamenti e delle svalutazioni).

Indicatore anticipatore: un dato o una serie di dati economici che possono aiutare a fornire un segnale precoce della posizione in cui ci troviamo in un ciclo economico.

Liquidità: misura la facilità con cui è possibile acquistare o vendere un asset sul mercato. Gli asset facilmente negoziabili sul mercato in volumi elevati (senza provocare una variazione di prezzo significativa) sono definiti "liquidi".

Scadenza: la data di scadenza di un'obbligazione è la data in cui il capitale investito (unito a eventuali cedole finali) viene rimborsato agli investitori. Le obbligazioni a breve termine scadono generalmente entro 5 anni, quelle a medio termine entro 5-10 anni e quelle a più lungo termine dopo oltre 10 anni.

La politica monetaria si riferisce all'insieme delle politiche di una banca centrale, volte a influenzare il livello di inflazione e di crescita di un'economia. Comprende il controllo dei tassi di interesse e dell'offerta di denaro. La stretta monetaria si riferisce all'attività della banca centrale volta a contenere l'inflazione e a rallentare la crescita dell'economia, aumentando i tassi di interesse e riducendo l'offerta di moneta.

I titoli garantiti da ipoteca (MBS) possono essere più sensibili alle variazioni dei tassi d'interesse. Sono soggetti al rischio di proroga, quando i mutuatari prolungano la durata dei mutui in risposta all'aumento dei tassi d'interesse, e al rischio di rimborso anticipato, quando i mutuatari estinguono prima i mutui in risposta al calo dei tassi d'interesse. Questi rischi possono ridurre i rendimenti.

I dati nominali riflettono i dati economici quotati a prezzi correnti, quindi incorporano l'inflazione. La crescita economica nominale solitamente è superiore alla crescita reale (corretta per l'inflazione), ma questa differenza si attenua quando l'inflazione scende.

Il tasso d'interesse reale è il tasso d'interesse che un investitore, un risparmiatore o un prestatore riceve dopo aver sottratto l'inflazione.

Asset di rischio: titoli finanziari che possono essere soggetti a movimenti di prezzo significativi (ossia che implicano un grado di rischio maggiore). Tra gli esempi vi sono le azioni, le materie prime, le obbligazioni di qualità inferiore o alcune valute.

L'indice S&P 500® riflette la performance delle azioni statunitensi ad alta capitalizzazione e rappresenta l'andamento del mercato azionario statunitense in generale.

Settori a spread: investimenti a reddito fisso non governativi con rendimenti tipicamente più elevati e maggiori rischi rispetto agli investimenti governativi, tra cui obbligazioni societarie con rating investment grade e highy yield, nonché strumenti cartolarizzati come i titoli garantiti da ipoteca e da asset.

Rendimento totale: si tratta del rendimento di un asset o di un investimento che tiene conto sia del reddito che di eventuali guadagni/perdite in conto capitale.

Rendimento: il livello di reddito di un titolo in un determinato periodo, in genere espresso come tasso percentuale. Per le azioni, una misura comune è il rendimento da dividendo, che si calcola dividendo le distribuzioni erogate di recente su ogni azione per il prezzo dell'azione. Per un'obbligazione, nella sua forma più semplice, ci calcola dividendo l'importo della cedola per il prezzo corrente dell'obbligazione.

Una curva dei rendimenti traccia i rendimenti (tassi d'interesse) di obbligazioni di pari qualità creditizia ma con date di scadenza diverse. In genere le obbligazioni con scadenze più lunghe hanno rendimenti più elevati. Una curva dei rendimenti invertita si verifica quando i rendimenti a breve termine sono più alti di quelli a lungo termine.

I titoli del Tesoro o Treasury USA sono obbligazioni dirette emesse dal governo degli Stati Uniti. L'investitore è un creditore del governo. I Treasury Bill e i Treasury Bond USA sono totalmente garantiti dal Governo degli Stati Uniti, generalmente vengono considerati privi di rischio di credito e hanno rendimenti inferiori rispetto ad altri titoli.

La volatilità misura il rischio utilizzando la dispersione dei rendimenti per un determinato investimento. Il tasso e la misura in cui il prezzo di un portafoglio, di un titolo o di un indice si muove verso l'alto e verso il basso.

INFORMAZIONI IMPORTANTI

La diversificazione non assicura un profitto né elimina il rischio di subire perdite sugli investimenti.

I titoli obbligazionari sono soggetti al rischio tassi d'interesse, di inflazione, di credito e di default. Il mercato obbligazionario è volatile. Quando i tassi d'interesse aumentano, i prezzi delle obbligazioni di solito scendono e viceversa. Il rimborso del capitale non è garantito e i prezzi possono diminuire se un emittente non effettua pagamenti puntuali o se la sua solidità creditizia si deteriora.

Le obbligazioni high yield o "spazzatura" comportano un rischio maggiore di insolvenza e di volatilità dei prezzi e possono subire oscillazioni di prezzo brusche e improvvise.

I prodotti cartolarizzati, come i titoli garantiti da ipoteca e da asset, sono più sensibili alle variazioni dei tassi d'interesse, presentano rischi di proroga e di rimborso anticipato e sono soggetti a maggiori rischi di credito, di valutazione e di liquidità rispetto ad altri titoli obbligazionari.

Queste sono le opinioni dell'autore al momento della pubblicazione e possono differire da quelle di altri individui/team di Janus Henderson Investors. I riferimenti a singoli titoli non costituiscono una raccomandazione all'acquisto, alla vendita o alla detenzione di un titolo, di una strategia d'investimento o di un settore di mercato e non devono essere considerati redditizi. Janus Henderson Investors, le sue affiliate o i suoi dipendenti possono avere un’esposizione nei titoli citati.

Le performance passate non sono indicative dei rendimenti futuri. Tutti i dati dei rendimenti includono sia il reddito che le plusvalenze o le eventuali perdite ma sono al lordo dei costi delle commissioni dovuti al momento dell'emissione.

Le informazioni contenute in questo articolo non devono essere intese come una guida all'investimento.

Comunicazione di Marketing.