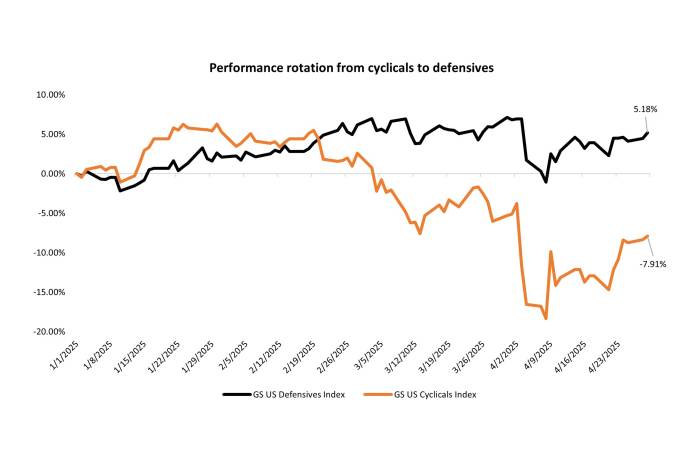

Fonte: Bloomberg, al 29 aprile 2025. Rendimento totale cumulato dal 1° gennaio 2025 al 29 aprile 2025.

Non vi è alcuna garanzia che le tendenze passate continuino o che le previsioni si realizzino.

I titoli difensivi (in rialzo del 5,2%) hanno sovraperformato nettamente i titoli ciclici (in calo del 7,9%) da inizio 2025, in quanto gli investitori cercano riparo dall'incertezza economica innescata dalla politica dei dazi e dalla conseguente volatilità del mercato. Le aspettative sugli utili raccontano tuttavia una storia diversa: si prevede che i titoli ciclici supereranno quelli difensivi fino al 2027.

| 2025 | 2026 | 2027 | ||||

| EPS | Crescita dell'EPS su base annua | EPS | Crescita dell'EPS su base annua | EPS | Crescita dell'EPS su base annua | |

| GS US Cyclicals Index | $7,71 | 6,71% | $8,76 | 13,63% | $9,69 | 10,59% |

| GS US Defensives Index | $6,25 | 5,79% | $6,70 | 7,29% | $7,25 | 8,21% |

Fonte: Bloomberg, stima dell'utile per azione (EPS), al 29 aprile 2025. YoY = anno su anno. Non c'è alcuna garanzia che le tendenze passate continueranno o che le previsioni si realizzeranno.

Con la stagione degli utili in corso, gli investitori stanno tenendo d'occhio gli aggiornamenti e le revisioni delle previsioni, in particolare perché la maggior parte delle stime dell'S&P 500® Index non tiene ancora conto degli effetti dei dazi. L'andamento degli utili del primo trimestre ha evidenziato la resilienza di settori ciclici come la tecnologia (compresi i semiconduttori) e i servizi di comunicazione, mentre le stime in aree difensive del mercato come le utility e i produttori alimentari hanno mostrato previsioni piatte o inferiori.

La forte rotazione verso i difensivi ha creato opportunità interessanti nelle aziende in crescita secolare. A lungo termine, riteniamo che le tendenze secolari abbiano molta più capacità di generare rendimenti azionari rispetto alle fluttuazioni macroeconomiche a breve termine. Stiamo individuando opportunità nelle società Growth secolari, che attualmente vengono scambiate a prezzi che non vedevamo da anni, alcune delle quali sono a nostro avviso in posizione tale da ampliare i loro vantaggi competitivi, in un contesto operativo potenzialmente difficile.

Il beta misura la volatilità di un titolo o di un portafoglio rispetto a un indice. Se è minore di uno indica una volatilità inferiore rispetto all'indice; se è maggiore di uno indica una volatilità superiore.

Il GS US Defensives Index è composto da azioni dell'S&P 500 con un beta della crescita del prodotto interno lordo (PIL) degli Stati Uniti (tramite il punteggio GS US MAP delle sorprese dei dati economici) inferiore al beta dell'S&P 500, escludendo il costo degli input delle materie prime e altre azioni influenzate dal contesto macroeconomico.

Il GS US Cyclicals Index è composto da azioni dell'S&P 500 con un beta della crescita del PIL statunitense (tramite il punteggio GS US MAP delle sorprese dei dati economici) superiore al beta dell'S&P 500, escludendo energia e materiali.

L'indice S&P 500® riflette la performance dei titoli azionari ad alta capitalizzazione statunitensi e rappresenta la performance generale del mercato azionario statunitense.

La volatilità misura il rischio utilizzando la dispersione dei rendimenti per un determinato investimento.

Queste sono le opinioni dell'autore al momento della pubblicazione e possono differire da quelle di altri individui/team di Janus Henderson Investors. I riferimenti a singoli titoli non costituiscono una raccomandazione all'acquisto, alla vendita o alla detenzione di un titolo, di una strategia d'investimento o di un settore di mercato e non devono essere considerati redditizi. Janus Henderson Investors, le sue affiliate o i suoi dipendenti possono avere un’esposizione nei titoli citati.

Le performance passate non sono indicative dei rendimenti futuri. Tutti i dati dei rendimenti includono sia il reddito che le plusvalenze o le eventuali perdite ma sono al lordo dei costi delle commissioni dovuti al momento dell'emissione.

Le informazioni contenute in questo articolo non devono essere intese come una guida all'investimento.

Non vi è alcuna garanzia che le tendenze passate continuino o che le previsioni si realizzino.

Comunicazione di Marketing.

Informazioni importanti

Si prega di leggere attentamente le seguenti informazioni sui fondi citati in questo articolo.

- Le azioni/quote possono perdere valore rapidamente e di norma implicano rischi più elevati rispetto alle obbligazioni o agli strumenti del mercato monetario. Di conseguenza il valore del proprio investimento potrebbe diminuire.

- Gli emittenti di obbligazioni (o di strumenti del mercato monetario) potrebbero non essere più in grado di pagare gli interessi o rimborsare il capitale, ovvero potrebbero non intendere più farlo. In tal caso, o qualora il mercato ritenga che ciò sia possibile, il valore dell'obbligazione scenderebbe.

- L’aumento (o la diminuzione) dei tassi d’interesse può influire in modo diverso su titoli diversi. Nello specifico, i valori delle obbligazioni si riducono di norma con l'aumentare dei tassi d'interesse. Questo rischio risulta di norma più significativo quando la scadenza di un investimento obbligazionario è a più lungo termine.

- Il Fondo investe in obbligazioni ad alto rendimento (non investment grade) che, sebbene offrano di norma un interesse superiore a quelle investment grade, sono più speculative e più sensibili a variazioni sfavorevoli delle condizioni di mercato.

- Un Fondo che presenta un’esposizione elevata a un determinato paese o regione geografica comporta un livello maggiore di rischio rispetto a un Fondo più diversificato.

- Il Fondo potrebbe usare derivati al fine di conseguire il suo obiettivo d'investimento. Ciò potrebbe determinare una "leva", che potrebbe amplificare i risultati dell'investimento, e le perdite o i guadagni per il Fondo potrebbero superare il costo del derivato. I derivati comportano rischi aggiuntivi, in particolare il rischio che la controparte del derivato non adempia ai suoi obblighi contrattuali.

- Se il Fondo, o una classe di azioni con copertura, intende attenuare le fluttuazioni del tasso di cambio tra la valuta di denominazione e la valuta di base, la stessa strategia di copertura potrebbe generare un effetto positivo o negativo sul valore del Fondo, a causa delle differenze di tasso d'interesse a breve termine tra le due valute.

- I titoli del Fondo potrebbero diventare difficili da valutare o da vendere al prezzo e con le tempistiche desiderati, specie in condizioni di mercato estreme con il prezzo delle attività in calo, aumentando il rischio di perdite sull'investimento.

- Le spese correnti possono essere prelevate, in tutto o in parte, dal capitale, il che potrebbe erodere il capitale o ridurne il potenziale di crescita.

- Il Fondo potrebbe perdere denaro se una controparte con la quale il Fondo effettua scambi non fosse più intenzionata ad adempiere ai propri obblighi, o a causa di un errore o di un ritardo nei processi operativi o di una negligenza di un fornitore terzo.

- Oltre al reddito, questa classe di azioni può distribuire plusvalenze di capitale realizzate e non realizzate e il capitale inizialmente investito. Sono dedotti dal capitale anche commissioni, oneri e spese. Entrambi i fattori possono comportare l’erosione del capitale e un potenziale ridotto di crescita del medesimo. Si richiama l’attenzione degli investitori anche sul fatto che le distribuzioni di tale natura possono essere trattate (e quindi imponibili) come reddito, secondo la legislazione fiscale locale.