Prospettiva ESG: Che cos'è il capitale naturale e perché ci interessa?

Adrienn Sarandi, responsabile globale delle Soluzioni ESG & Strategic Initiatives, spiega perché l'integrazione dei rischi e delle opportunità legate al capitale naturale può consentire agli investitori di riconoscere precocemente i rischi sistemici e di allocare il capitale verso soluzioni che favoriscano un'economia più sostenibile.

7 minuti di lettura

In sintesi

- La natura fornisce migliaia di miliardi di dollari di valore economico e il suo degrado rappresenta un rischio sistemico per i governi, le aziende e gli investitori.

- L'entità della perdita di biodiversità e del degrado degli ecosistemi è allarmante ed è necessaria un'azione urgente per preservare le specie e gli ecosistemi vulnerabili che sono alla base della nostra economia, della nostra società e rendono possibile la vita umana.

- L'imminente pubblicazione del quadro TNFD dovrebbe migliorare le informazioni sulla biodiversità e aiutare gli investitori a valutare le dipendenze e gli impatti legati alla biodiversità.

Che cos'è il capitale naturale

Il capitale naturale è lo stock collettivo mondiale di risorse naturali rinnovabili e non rinnovabili, in particolare geologia, atmosfera, luce solare, suolo, aria, acqua e organismi viventi. Dall'aria che respiriamo al cibo che mangiamo, le risorse del capitale naturale ci forniscono gratuitamente beni e servizi inestimabili.

Il capitale naturale comprende tutti gli organismi viventi che chiamiamo 'biodiversità'. Questa può essere definita come il volume, la varietà e la variabilità della vita sulla Terra, nonché il modo in cui le diverse specie interagiscono tra loro e con il mondo fisico che le circonda. La biodiversità consente il flusso di 'servizi ecosistemici' che riceviamo e da cui dipendiamo. Questi servizi ecosistemici rendono possibile la vita.

Figura 1: Servizi ecosistemici

Fattori e impatto della perdita della biodiversità

L'entità e la velocità del deterioramento degli ecosistemi terrestri e marini del mondo sono impressionanti. Secondo le stime, circa il 70% delle specie animali è scomparso dal 1970 e un milione di specie è attualmente a rischio di estinzione*. Nel frattempo, gli esseri umani e il bestiame domestico (soprattutto mucche e maiali) rappresentano il 96% di tutta la biomassa dei mammiferi.

La situazione è altrettanto preoccupante nelle acque della Terra. Ogni anno scarichiamo otto milioni di tonnellate di plastica in mare, circa un camion della spazzatura al minuto. Le barriere coralline e gli ecosistemi marini si stanno trasformando in sterili lande desolate a causa dell'inquinamento e dell'aumento della temperatura del mare. Il sovrasfruttamento dei pesci e di altre specie per l'alimentazione ha portato anche al loro forte declino.

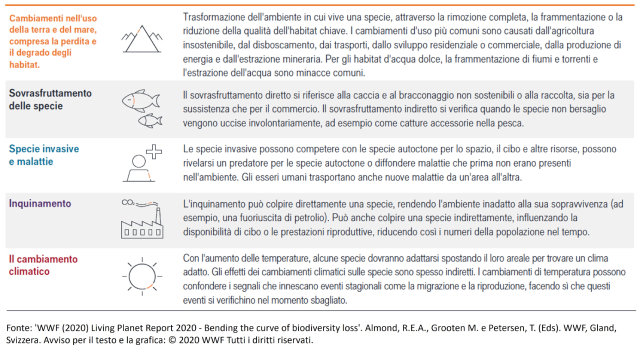

Di conseguenza, è in corso la 'sesta estinzione di massa', con cinque fattori chiave legati all'attività umana.

Figura 2: Cinque fattori chiave dell'estinzione delle specie

Come il cambiamento climatico, la perdita di biodiversità rappresenta un rischio sistemico per intere economie e un rischio per le singole aziende. Il cambiamento climatico e il degrado della natura sono anche profondamente interconnessi e si rafforzano a vicenda. Per esempio, la deforestazione comporta la perdita di habitat e biodiversità e la riduzione della capacità di cattura del carbonio, aggravando la crisi climatica. Il cambiamento climatico riduce la biodiversità attraverso l'aumento dell'incidenza e della gravità dei fenomeni meteorologici estremi, che degradano gli habitat, e può provocare la desertificazione e l'acidificazione degli oceani. Gli ecosistemi marini colpiti dalla perdita di specie assorbono meno carbonio. Entrambe le sfide si basano su punti di svolta che, una volta superati, portano a esiti imprevedibili e potenzialmente devastanti.

Perché ci stanno a cuore?

La natura è alla base della nostra economia, della società e rende possibile la vita umana. Oltre la metà del prodotto interno lordo (PIL) totale del mondo, pari a 44.000 miliardi di dollari, dipende in misura moderata o elevata dalla natura e dai suoi servizi, il che significa che il degrado degli ecosistemi potrebbe compromettere materialmente il funzionamento della società e dell'economia globale. Nonostante questo, c'è stata una sottovalutazione del capitale naturale, rispetto al capitale prodotto e al capitale umano. Per esempio, i servizi ecosistemici sono stati storicamente esclusi dai bilanci nazionali. Quindi, abbiamo bisogno di una collaborazione globale per iniziare a tenere conto del degrado della natura.

Per illustrare la sfida, il 2 agosto 2023 è stato "L'Overshoot Day del Pianeta Terra. Questo segna la data in cui la domanda di risorse e servizi ecologici da parte dell'umanità supera ciò che la Terra può rigenerare in un determinato anno. Nei restanti 151 giorni del 2023, stiamo operando in overshooting. Le stime indicano che abbiamo bisogno di 1,7 Terre per mantenere l'attuale stile di vita dell'umanità. Inoltre, l'Overshoot Day si è progressivamente anticipato dagli anni '70 e stiamo esaurendo le risorse a un ritmo sempre più vertiginoso e insostenibile.

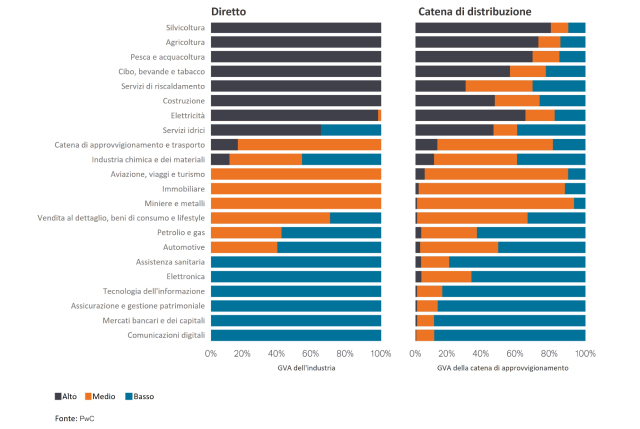

Sistemi sociali e ambientali sani sono fondamentali per il funzionamento dei sistemi economici. Il divario tra le richieste dell'umanità alla natura e la capacità di quest'ultima di fornirle si sta ampliando e minaccia la sopravvivenza degli ecosistemi essenziali alla base dei settori economici chiave, come mostrato nella Figura 3.

Figura 3: Dipendenza dei settori dalla natura

Fonte: World Economic Forum e PwC 2020 World Economic Forum e PwC 2020 'Nature Risk Rising: Perché la crisi che sta travolgendo la natura è importante per le aziende e l'economia'.

Il punto di vista e l'approccio di Janus Henderson

In Janus Henderson, riteniamo che l'entità e la gravità dei danni alla natura e i suoi numerosi impatti a catena rappresentino rischi significativi e finanziariamente rilevanti a lungo termine per alcuni settori ed emittenti. L'analisi mostra che questi rischi sono concentrati nei settori che dipendono in misura maggiore dalla natura, tra cui l'agricoltura, la silvicoltura e la pesca; le utenze idriche e termiche, l'industria alimentare e delle bevande; l'industria mineraria; i trasporti e l'edilizia.

I rischi sono pluri-dimensionali, e alcune aziende avranno un'esposizione maggiore agli impatti fisici del degrado della natura, e altre ai rischi di transizione dovuti ai rischi politici e normativi. Anche i rischi di contenzioso, danni reputazionali e il cambiamento della domanda dei consumatori presentano rischi significativi, ma anche potenziali opportunità per le aziende di guadagnare quote di mercato.

Integrando i rischi finanziariamente rilevanti associati al declino del capitale naturale, gli investitori hanno l'opportunità di costruire portafogli più resilienti e di contribuire al ripristino della natura, impegnandosi con le aziende a ridurre il loro impatto dannoso sulla biodiversità e a formulare soluzioni innovative. Dovranno essere favorite da politiche governative positive per la natura e da un quadro pratico che ne consenta l'attuazione.

Lo sviluppo della qualità e profondità dei dati e delle informazioni sulla natura e sulla biodiversità è ancora in fase embrionale, soprattutto perché la mappatura delle dipendenze e degli impatti è un'impresa complessa e impegnativa per le aziende, gli investitori e i governi. Tuttavia, con il quadro TNFD ci auguriamo che la divulgazione da parte delle società migliori notevolmente nei prossimi anni e che gli operatori del mercato finanziario possano risalire più rapidamente alle dipendenze e impatti legati alla natura attraverso gli investimenti.

Per forgiare un percorso in avanti

Nonostante i freddi numeri, c'è speranza. La natura è straordinariamente resiliente e gli ecosistemi e la fauna selvatica possono rigenerarsi, anche in aree in cui si pensa che sia impossibile. Tuttavia, questo è possibile solo se rispettiamo i confini planetari** (i limiti entro i quali l'umanità può svilupparsi e prosperare) e non spingiamo gli ecosistemi al punto di non ritorno.

Poiché la perdita di biodiversità è uno dei limiti planetari più critici che abbiamo già superato, il tempo è fondamentale. Dobbiamo iniziare a valutare il capitale naturale in modo adeguato, per passare a un modello economico più sostenibile che riconosca l'importanza della natura per l'economia e il nostro benessere. Ciò richiederà un cambiamento dei sistemi***.

Stiamo evolvendo continuamente il nostro approccio riflessivo, pratico e basato sulla ricerca, per identificare i rischi e le opportunità associate alle interazioni delle aziende con la natura attraverso le loro operazioni e catene di fornitura. Utilizziamo dati di terze parti relativi alla biodiversità, ove disponibili, e un impegno continuo come strumento chiave per comprendere le dipendenze e gli impatti delle nostre società in portafoglio legati alla natura.

Negli ultimi anni, ci siamo impegnati su questioni legate alla biodiversità, come la deforestazione (bestiame, olio di palma, soia) e i rifiuti di plastica, nell'ambito dei nostri programmi di impegno tematico a lungo termine. Questi impegni sono stati guidati dai nostri team di investimento, con il supporto e la collaborazione del team centrale di Responsabilità. Siamo anche membri del Forum TNFD e del Gruppo di riferimento PRI Nature, lanciato di recente, e diventeremo membri fondatori di Nature Action 100 nel settembre 2023, dove cercheremo di impegnarci con aziende selezionate sulla loro preparazione a mitigare i rischi legati alla natura.

* Fondo Mondiale per la Natura (2022): declino medio del 69% delle popolazioni di animali selvatici dal 1970, dice il nuovo rapporto del WWF | Comunicati stampa | WWF (worldwildlife.org)

** Economia della ciambella, Kate Raworth 2017 - 9 confini planetari / limiti ambientali entro i quali l'umanità può continuare a svilupparsi / prosperare per le generazioni a venire. Nel Modello a ciambella, l'economista Kate Raworth sostiene che l'umanità deve vivere all'interno di questi confini ecologici (o 9 soglie che non dovrebbero essere superate per evitare un degrado naturale che porterebbe a conseguenze irreversibili).

*** World Resources Institute - Cos'è il cambiamento dei sistemi: il cambiamento dei sistemi può essere definito come lo spostamento delle parti componenti di un sistema - e il modello di interazioni tra queste parti - per formare alla fine un nuovo sistema che si comporta in modo diverso.

Definizioni:

Cattura del carbonio: Un processo (naturale o artificiale) mediante il quale l'anidride carbonica viene rimossa dall'atmosfera e trattenuta in forma solida o liquida, come gli alberi.

Prodotto interno lordo (PIL): il valore di tutti i beni e servizi finiti prodotti da un paese, in un periodo di tempo specifico (solitamente trimestrale o annuale).

Rischio sistemico: il rischio di un cambiamento critico o dannoso nel sistema finanziario nel suo complesso che influirebbe su tutti i mercati e su tutte le classi di attività.

Taskforce on Nature-related Financial Disclosures (TNFD): Un quadro di gestione del rischio e di divulgazione per le organizzazioni, per segnalare e agire sui rischi in evoluzione legati alla natura.

Informazioni importanti

L'investimento all'insegna dei fattori ambientali, sociali e di governance (ESG) o sostenibile considera aspetti che esulano dall'analisi finanziaria tradizionale. Ciò può limitare gli investimenti disponibili e tradursi in performance ed esposizioni diverse da quelle del mercato nel suo complesso, e potenzialmente più concentrate in alcune aree rispetto a quest'ultimo.

Queste sono le opinioni dell'autore al momento della pubblicazione e possono differire da quelle di altri individui/team di Janus Henderson Investors. I riferimenti a singoli titoli non costituiscono una raccomandazione all'acquisto, alla vendita o alla detenzione di un titolo, di una strategia d'investimento o di un settore di mercato e non devono essere considerati redditizi. Janus Henderson Investors, le sue affiliate o i suoi dipendenti possono avere un’esposizione nei titoli citati.

Le performance passate non sono indicative dei rendimenti futuri. Tutti i dati dei rendimenti includono sia il reddito che le plusvalenze o le eventuali perdite ma sono al lordo dei costi delle commissioni dovuti al momento dell'emissione.

Le informazioni contenute in questo articolo non devono essere intese come una guida all'investimento.

Comunicazione di Marketing.