Uno sguardo agli utili, al di là dei tassi

Mentre le aziende si adattano a tassi più elevati e l'inflazione si attenua, il Gestore di portafoglio Jeremiah Buckley spiega perché ritiene che gli utili saranno ora fondamentali per la crescita del mercato.

4 minuti di lettura

In sintesi

- L'aumento dei tassi finirà per avere un ampio impatto sull'economia; tuttavia, la correlazione tra i tassi e le valutazioni potrebbe non essere così forte come alcuni ritengono.

- In effetti, quest'anno abbiamo assistito a un'espansione costante nonostante l'aumento significativo dei tassi - anche se trainata principalmente da una manciata di titoli.

- In definitiva, i prezzi delle azioni seguono gli utili e riteniamo che diversi fattori possano favorire la crescita degli utili nonostante i tassi più elevati e un contesto di mercato complicato.

Come molti altri, crediamo che i tassi rimarranno strutturalmente più alti nei prossimi anni rispetto all'ultimo decennio, generando effetti notevoli su tutta l'economia. Contrariamente al sentimento predominante, riteniamo però che la correlazione fra i tassi più elevati e le valutazioni non sia così forte come viene percepita.

I tassi orienteranno la valutazione di mercato?

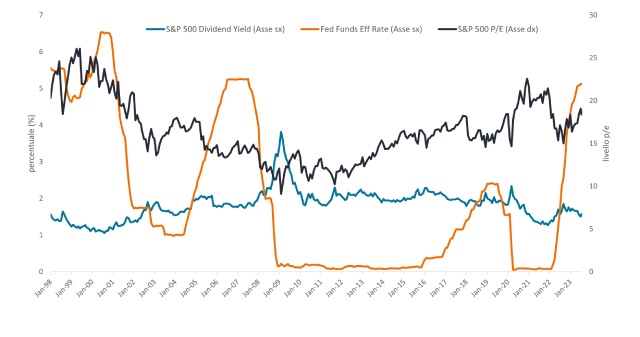

Sul mercato azionario statunitense negli ultimi 25 anni le valutazioni sono rimaste tendenzialmente costanti, nonostante l'ampia oscillazione dei tassi. Il multiplo prezzo/utili (P/E) sull'indice S&P 500® normalmente è compreso fra il 14% e il 19%, con un rendimento da dividendo di circa l'1,7-2%. Come si vede nella figura 1 qui sotto, sia il rapporto P/E che il rendimento da dividendo si sono attestati in questi intervalli non solo quando il tasso sui fondi federali era vicino allo zero, ma anche quando era salito fino al 4-5%.

Figura 1 - P/E S&P 500, rendimento da dividendo S&P 500 e tasso effettivo sui Fed fund

Fonte: Bloomberg, al 16 agosto 2023. Dati dal 1° gennaio 1998 al 16 agosto 2023.

Fonte: Bloomberg, al 16 agosto 2023. Dati dal 1° gennaio 1998 al 16 agosto 2023.

I tassi d'interesse più alti sicuramente incidono sulla domanda dei consumatori e delle imprese, e l'aumento dei costi di finanziamento ha influito sulle nostre stime di utile per il 2023 e il 2024. La conclusione è che, in base a queste stime rettificate, pensiamo che i multipli azionari siano ancora in un intervallo storico normale, nonostante il tasso target sui Fed fund adesso molto più alto rispetto a un anno fa.

Cosa alimenterà la crescita degli utili?

La performance del mercato quest'anno, per quanto robusta, è stata estremamente concentrata, con un numero ristretto di titoli tecnologici a dominare la scena in quanto probabili beneficiari dell'intelligenza artificiale (AI). Sebbene la maggior parte dell'apprezzamento del mercato quest'anno sia riconducibile all'espansione dei multipli (in genere, quando i prezzi delle azioni aumentano più del corrispondente movimento degli utili), riteniamo che la crescita degli utili sarà la chiave dell'andamento del mercato da qui in avanti.

In quest'ottica, le aziende si concentrano in modo particolare sulla produttività, che viene favorita da investimenti in tecnologia (come l'AI) che possono contribuire alla riduzione dei costi. Crediamo che, in tutti i settori, le aziende migliori saranno in grado di utilizzare l'AI a loro vantaggio, anziché subirne gli effetti dirompenti. Vediamo opportunità in cui la percezione errata del mercato ha portato a una divergenza di valore e continuiamo a selezionare i potenziali attori vincenti e perdenti sulla base di questo tema a lungo termine.

Il mercato del lavoro è ancora sano e stiamo assistendo a un miglioramento della partecipazione alla forza lavoro, che può contribuire a ridurre l'inflazione dei costi su questo fronte. Vediamo dei vantaggi per le aziende, in quanto le catene di approvvigionamento hanno iniziato a normalizzarsi e le imprese sono tornate a modelli di ordinazione e produzione più consueti. Questi fattori, insieme al deprezzamento dei materiali, potrebbero aiutare a ridurre il costo del venduto e incrementare i margini. Ciò potrebbe rappresentare un'opportunità, in particolare per le imprese normalmente solide che operano con un orizzonte di lungo periodo, ma hanno patito le recenti carenze di scorte.

Anche se ci aspettiamo un percorso volatile e accidentato, siamo ottimisti sulle prospettive di crescita degli utili per il resto dell'anno e per il 2024, anche ipotizzando uno scenario di espansione lenta o piatta dell'economia reale. Se alla fine la recessione arriverà, sarà una delle più attese che si siano mai viste e peraltro questo scenario potenziale è stato in parte già scontato dal mercato. I tassi ufficiali rimangono al di sopra di quella che ci aspettiamo sia la norma di lungo periodo e, se dovessimo assistere a un rallentamento drastico della domanda, le banche centrali hanno ancora qualche freccia al loro arco per stimolare la crescita.

La qualità è fondamentale in un mercato complesso

Con la politica monetaria più restrittiva e una crescita reale probabilmente più lenta, a trainare la performance del mercato saranno a nostro avviso le società con vantaggi strutturali ai fini della crescita. In questo ambiente, è importante concentrarsi sulle aziende di qualità superiore, con posizioni di capitale forti e un saldo potere di determinazione dei prezzi.

A nostro avviso, le società con una certa flessibilità nei bilanci e cashflow costanti sono avvantaggiate rispetto alle concorrenti che fanno maggiore affidamento su condizioni finanziarie più morbide. Inoltre, riteniamo che le aziende i cui prodotti e servizi creano da anni un valore incrementale per i clienti si siano guadagnate il diritto di aumentare i prezzi per coprire i costi inflazionistici e mantenere la redditività.

Queste sono le opinioni dell'autore al momento della pubblicazione e possono differire da quelle di altri individui/team di Janus Henderson Investors. I riferimenti a singoli titoli non costituiscono una raccomandazione all'acquisto, alla vendita o alla detenzione di un titolo, di una strategia d'investimento o di un settore di mercato e non devono essere considerati redditizi. Janus Henderson Investors, le sue affiliate o i suoi dipendenti possono avere un’esposizione nei titoli citati.

Le performance passate non sono indicative dei rendimenti futuri. Tutti i dati dei rendimenti includono sia il reddito che le plusvalenze o le eventuali perdite ma sono al lordo dei costi delle commissioni dovuti al momento dell'emissione.

Le informazioni contenute in questo articolo non devono essere intese come una guida all'investimento.

Comunicazione di Marketing.