A pochi giorni dall'annuncio del 2 aprile sui dazi globali del presidente Trump, che hanno scioccato i mercati finanziari di tutto il mondo per la portata e l'entità, l'S&P 500® Index ha perso poco più del 12% in termini di valore. Ancora più rapidamente, dopo che il presidente ha autorizzato una sospensione di 90 giorni per le suddette tariffe (eccetto quelle contro la Cina), lo stesso indice ha messo a segno uno dei rally giornalieri più consistenti di sempre.

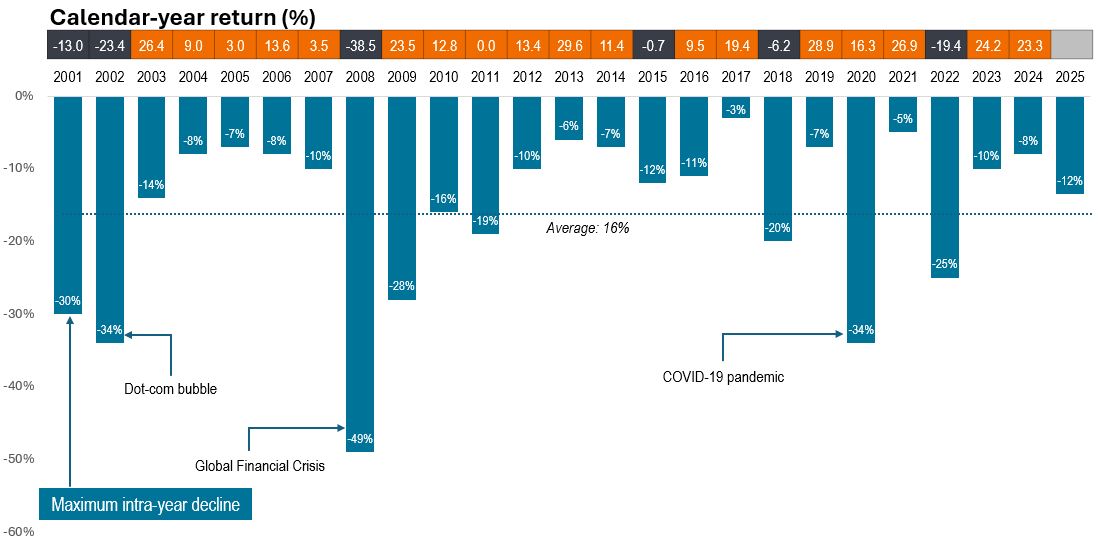

I ribassi sono più frequenti di quanto si pensi

La volatilità persistente ha indotto molti investitori a chiedersi: "Non è normale, giusto?"

La risposta a questa domanda è più sfumata di quanto possa sembrare a prima vista. Negli ultimi 25 anni circa, l'indice S&P 500 ha attraversato quasi una decina di mercati ribassisti (ossia in declino del 20% o più dai massimi recenti), con cali di prezzo del 5% o più in quasi tutti gli anni solari, compresi quelli in cui il benchmark ha chiuso in territorio positivo.

Figura 1: Flessioni storiche dell'S&P 500 Index

Fonte: FactSet, S&P U.S. Data dal 31 dicembre 2000 all'8 aprile 2025. I rendimenti riflettono la variazione di prezzo. Le performance passate non sono garanzia di risultati futuri.

L'aspetto insolito questa volta è stata la rapidità della correzione. L'S&P 500 ha perso il -4,8% il 3 aprile, per poi vedere un crollo del -6,0% il giorno successivo. Questa è stata solo la tredicesima volta dal 1929 che il benchmark ha registrato flessioni del 4,5% o più per due sedute consecutive.

Movimenti di mercato così ampi in un periodo tanto breve possono indurre negli investitori la tentazione di fuggire verso la sicurezza, ma la storia suggerisce che tale impulso potrebbe non essere quello giusto. La volatilità genera volatilità, con un aumento dell'attività di trading a breve termine e algoritmica che contribuisce a intensificare le oscillazioni di prezzo intragiornaliere. Tuttavia, spesso le azioni hanno evidenziato ampi movimenti al rialzo dopo questi ribassi.

Ad esempio, solo pochi giorni dopo l'ondata di vendite innescata dai dazi, il 9 aprile l'indice S&P 500 è rimbalzato mettendo a segno un rally del 9,5%. L'inversione di tendenza di un giorno non è bastata a recuperare tutte le perdite, ma ha segnato comunque uno dei 10 maggiori rialzi giornalieri nella storia dell'indice (Figura 2). In particolare, le tre sedute consecutive dal 7 al 9 aprile si inseriscono tra le 35 più volatili mai registrate, in base ai massimi e minimi intraday.1

Figura 2: S&P 500: le 15 variazioni percentuali giornaliere migliori della storia

| Ranking | Data | Event | Variazione percentuale su 1 giorno |

| 1 | 15 marzo 1933 | Fine del giorno festivo | 16,61% |

| 2 | 30 ottobre 1929 | Rimbalzo post-crollo | 12,53% |

| 3 | 6 ottobre 1931 | Piano di sostegno alle banche | 12,36% |

| 4 | 5 settembre 1939 | L'incertezza della guerra si attenua | 11,86% |

| 5 | 21 settembre 1932 | Speranze legate agli stimoli | 11,81% |

| 6 | 13 ottobre 2008 | Piano di salvataggio delle banche | 11,58% |

| 7 | 28 ottobre 2008 | Anticipazione del taglio dei tassi | 10,79% |

| 8 | 22 giugno 1931 | Speranze di ripresa economica | 10,51% |

| 9 | 20 aprile 1933 | Sospensione del "gold standard" | 9,52% |

| 10 | 9 aprile 2025 | Pausa sui dazi di Trump | 9,52% |

| 11 | 24 marzo 2020 | La Fed effettua un QE illimitato | 9,38% |

| 12 | 13 marzo 2020 | Speculazione sugli stimoli | 9,29% |

| 13 | 8 agosto 1932 | Rally speculativo | 9,26% |

| 14 | 21 ottobre 1987 | Rimbalzo dopo "lunedì nero" | 9,10% |

| 15 | 14 novembre 1929 | Taglio del tasso di prestito della Fed | 8,95% |

Fonte: Bloomberg, al 10 aprile 2025. Le performance passate non sono garanzia di risultati futuri.

Cosa succede adesso?

Restano molte incognite sulle prossime fasi della guerra commerciale, in un contesto poco chiaro anche per le prospettive degli investimenti a breve e lungo termine e le implicazioni economiche. Per ora, gli investitori stanno valutando il potenziale impatto inflazionistico dei dazi e il modo in cui i consumatori reagiranno all'aumento dei prezzi. I continui cambiamenti delle condizioni commerciali sollevano anche interrogativi sul livello dei dazi e la durata del periodo in cui resteranno in vigore, oltre che sulle strategie di adattamento delle aziende al nuovo contesto operativo.

Data l'incertezza, sarebbe prudente aspettarsi ulteriore volatilità. Ma per quanto la volatilità di mercato sia destabilizzante in sé, bisogna sottolineare che non è necessariamente foriera di una tendenza al ribasso. Anzi, spesso i picchi di volatilità, misurati dall'indice VIX, hanno segnalato guadagni futuri (Figura 3).

Figura 3: Impennate dell'indice VIX sopra i 40 punti

| Data in cui il VIX ha superato i 40 punti | Prezzo di chiusura del VIX | Rendimento S&P 500, 12 mesi successivi |

| 31 agosto 1998 | 44,28 | 39,79% |

| 17 settembre 2001 | 41,76 | -14,64% |

| 22 luglio 2002 | 41,87 | 22,71% |

| 19 settembre 2002 | 40,65 | 25,12% |

| 29 settembre 2008 | 46,72 | -1,55% |

| 7 maggio 2010 | 40,95 | 23,60% |

| 8 agosto 2011 | 48,00 | 28,07% |

| 22 settembre 2011 | 41,35 | 32,17% |

| 24 agosto 2015 | 40,74 | 18,07% |

| 28 febbraio 2020 | 40,11 | 34,39% |

| 11 giugno 2020 | 40,79 | 43,71% |

| 28 ottobre 2020 | 40,28 | 42,.57% |

| 4 aprile 2025 | 45,.31 | — |

Fonte: Bloomberg, al 17 aprile 2025. Impennate del VIX in base all'ultimo prezzo. Rialzi sopra i 40 punti rilevati se si verificano più di un mese dopo il picco precedente. Le performance passate non sono garanzia di risultati futuri.

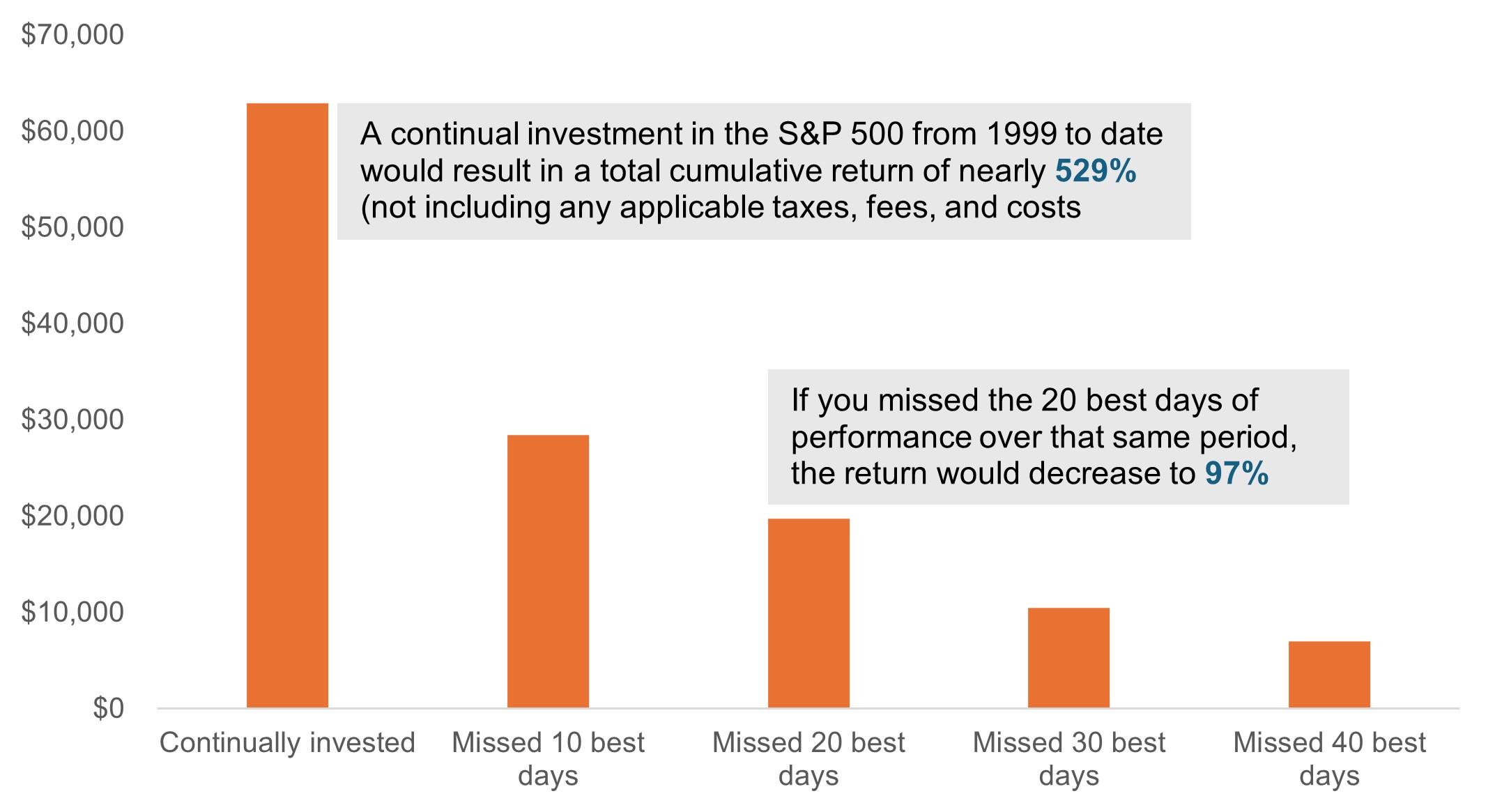

Il fatto che brevi periodi di volatilità possono precedere fasi di guadagni a più lungo termine dimostra che spesso tenere i nervi saldi di fronte alle inevitabili fluttuazioni si è rivelato premiante. Inoltre, la rapidità dei movimenti recenti mostra chiaramente che il tentativo di indovinare i tempi sul mercato può danneggiare un portafoglio più della stessa volatilità di mercato, come si vede nella Figura 4.

Figura 4: Il lato negativo dei tentativi di tempismo di mercato

Valore di un ipotetico investimento di $ 10.000 nell'S&P 500 Index dal 1999 all'aprile 2025

Fonte: Bloomberg, Janus Henderson Investors. Al 21 aprile 2025. Le performance passate non sono garanzia di risultati futuri.

I valore della gestione attiva nei mercati volatili

Per chi adotta un orizzonte di lungo periodo, restare investiti alla fine ha pagato. Questo vale soprattutto quando la volatilità presenta un'opportunità per migliorare i portafogli.

Come gestori attivi, nei periodi di forte volatilità cerchiamo di approfittare dei punti di ingresso favorevoli su titoli in cui magari non abbiamo potuto investire in precedenza a causa delle valutazioni elevate. Abbiamo anche la possibilità di considerare uno spettro più ampio di società, al di là degli indici, per trovare modelli di business di qualità e aziende che consideriamo potenzialmente in grado di sovraperformare nel lungo termine.

Sappiamo che un nuovo paradigma per il commercio globale, indipendentemente dalla forma definitiva che avrà, presenterà sia opportunità che rischi, e le aziende con team di gestione collaudati, modelli di business di qualità, prodotti competitivi e/o una forte proprietà intellettuale dovrebbero riuscire a ottenere buoni risultati. Siamo convinti che questa sia un'epoca in cui le aziende con modelli di business deboli e strategie reattive e che guardano al passato rischiano di cedere, mentre le società più forti possono ancora prosperare.

1 Fonte: Sherwood News, dati Bloomberg al 10 aprile 2025.

Tutti i dati ottenuti da Bloomberg, al 17 aprile 2025, salvo diversa indicazione.

L'indice S&P 500® riflette la performance delle azioni large cap statunitensi e rappresenta la performance generale del mercato azionario statunitense.

Il Cboe Volatility Index® o indice VIX® mostra l'aspettativa di volatilità a 30 giorni del mercato. Viene costruito utilizzando le volatilità implicite di un’ampia gamma di opzioni sull'S&P 500® Index ed è un parametro del rischio di mercato ampiamente usato. La metodologia del VIX Index è di proprietà della Chicago Board of Options Exchange, che non è affiliata a Janus Henderson.

La volatilità misura il rischio utilizzando la dispersione dei rendimenti per un determinato investimento.

INFORMAZIONI IMPORTANTI

I portafogli d'investimento a gestione attiva sono soggetti al rischio che le strategie d'investimento e il processo di ricerca utilizzati non producano i risultati previsti. Di conseguenza, un portafoglio potrebbe sottoperformare il rispettivo indice di riferimento o altri prodotti finanziari con obiettivi di investimento simili.

I titoli azionari sono soggetti a rischi, compreso il rischio di mercato. I rendimenti fluttueranno in risposta a sviluppi relativi all'emittente o politici ed economici.

Queste sono le opinioni dell'autore al momento della pubblicazione e possono differire da quelle di altri individui/team di Janus Henderson Investors. I riferimenti a singoli titoli non costituiscono una raccomandazione all'acquisto, alla vendita o alla detenzione di un titolo, di una strategia d'investimento o di un settore di mercato e non devono essere considerati redditizi. Janus Henderson Investors, le sue affiliate o i suoi dipendenti possono avere un’esposizione nei titoli citati.

Le performance passate non sono indicative dei rendimenti futuri. Tutti i dati dei rendimenti includono sia il reddito che le plusvalenze o le eventuali perdite ma sono al lordo dei costi delle commissioni dovuti al momento dell'emissione.

Le informazioni contenute in questo articolo non devono essere intese come una guida all'investimento.

Non vi è alcuna garanzia che le tendenze passate continuino o che le previsioni si realizzino.

Comunicazione di Marketing.