Den Sweet Spot für globale Aktien im Jahr 2024 finden

In ihrem globalen Aktienausblick empfehlen Research Director Matt Peron, Head of Americas Equities Marc Pinto und Head of EMEA and Asia Pacific Equities Lucas Klein, dass Anleger angesichts der wahrscheinlichen Abschwächung der Weltwirtschaft defensiv bleiben und Qualität priorisieren sollten.

8 Minuten Lesezeit

Zentrale Erkenntnisse:

- Auch wenn der Zinszyklus seinen Höhepunkt erreicht, sieht sich die Weltwirtschaft mit Gegenwind konfrontiert, da sich der US-Arbeitsmarkt verlangsamt und andere Wachstumstreiber fehlen.

- Die Gewinne werden im Jahr 2024 wahrscheinlich einem zusätzlichen Druck ausgesetzt sein, da sich Konsum und Unternehmensinvestitionen an höhere Kapitalkosten anpassen.

- Da wir davon ausgehen, dass eine tiefe Rezession vermieden werden kann, haben Anleger die Möglichkeit, ihr Aktienengagement aufrechtzuerhalten; sollten dies jedoch tun, indem sie defensiv bleiben und der Qualität Priorität einräumen.

Um vorherzusagen, was unserer Meinung nach der Weltwirtschaft und den Aktienmärkten im Jahr 2024 bevorsteht, müssen wir zunächst unsere Prognosen für 2023 überdenken. Vor einem Jahr sagten wir eine Verlangsamung des Gewinnwachstums voraus, gingen aber davon aus, dass die Weltwirtschaft eine Rezession vermeiden würde, da die sinkende Inflation es den Zentralbanken ermöglichen würde, ihre restriktive Politik einzuschränken. Unserer Ansicht nach wäre ein solches Szenario für risikoreichere Vermögenswerte nicht schlimm, solange sich die Anleger auf Qualitätsunternehmen konzentrieren würden, die sich durch stabile Cashflows und konservative Bilanzen auszeichnen.

Viele unserer Einschätzungen haben sich bewahrheitet. Aber zwölf Monate später befinden wir uns immer noch in einer Spätzykluswirtschaft, und viele unserer Erwartungen müssen sich noch immer erfüllen. Warum? Ein Grund dafür ist die Widerstandsfähigkeit des US-Verbrauchers, der lange Zeit ein Wachstumsmotor für die Weltwirtschaft war. Dies erwies sich angesichts des starken Gegenwinds (Chinas zunehmend verschuldeter Immobiliensektor), der einer weiteren wichtigen Wachstumsquelle zu schaffen machte, als willkommen.

Der lebhafte Konsum – trotz einer aggressiven Straffung der Geldpolitik – deckt sich mit unserer Ansicht, dass die US-Wirtschaft weniger zinsempfindlich ist als in den vergangenen Jahren. Ein konsumfreudiger Verbraucher ist wichtig, da es selten zu Rezessionen kam, ohne dass eingeschränkte Haushaltsausgaben einen zentralen Beitrag leisteten. Aber wir sind noch nicht über den Berg, insbesondere angesichts der schwächelnden Arbeitsmarktlage. Die monatlichen Beschäftigungszuwächse haben sich abgekühlt, die Zahl der unbesetzten Stellen liegt weit unter ihrem Höchststand von 2022 und der Lohnanstieg hat sein Ende gefunden – obwohl die Löhne inflationsbereinigt endlich wieder positiv sind.

Wo sind wir jetzt?

Während die Anleger ein Ende der Zinserhöhungen in den USA – und wahrscheinlich bald danach auch in anderen Regionen – bejubeln könnten, sollte der Optimismus hinsichtlich der Hoffnungen auf eine gemäßigte Wende gedämpft sein. Unserer Ansicht nach dürften die Leitzinsen restriktiv bleiben, bis Beweise dafür vorliegen, dass die Inflation ihren Abwärtstrend fortsetzt. Die Verlängerung dieser Spätphase des Zyklus stellt sowohl für die Wirtschaft als auch für die Aktien einen Gegenwind dar. Allerdings sind wir nicht so pessimistisch wie manche Kollegen. Obwohl viele Indikatoren, einschließlich einer inversen Kurve der US-Staatsanleihen, auf einen Abschwung hinweisen, glauben wir, dass die Federal Reserve (Fed) gute Chancen hat, die schwer vorstellbare sanfte Landung zu schaffen, auch wenn eine leichte Rezession nicht ausgeschlossen werden kann.

Andere Regionen haben möglicherweise nicht so viel Glück. Europa und Großbritannien werden in den nächsten Quartalen wahrscheinlich mit einem negativen Wachstum konfrontiert sein und ein unvorhergesehener Schock könnte sie in eine Rezession stürzen. Wie bereits erwähnt: Wenn China sich nicht auf Immobilieninvestitionen verlassen kann, um das Wachstum anzukurbeln, muss es sich möglicherweise mit einer Wachstumsrate des Bruttoinlandsprodukts begnügen, die weit unter der gewohnten Spanne von 6 % bis 10 % liegt.

Zerbrechlich, aber investierbar

Da vieles davon abhängt, ob die politischen Entscheidungsträger eine Rezession abwenden, befinden sich die Aktienmärkte in einem ähnlich fragilen Zustand wie die Weltwirtschaft. Verschärft wird die Situation durch die extreme Enge der Märkte, die das Jahr 2023 geprägt hat. Die USA machen derzeit fast die Hälfte des MSCI All-Country World IndexTM aus und der Technologiesektor macht über ein Viertel des S&P 500® Index aus. Bezieht man die nicht als Tech klassifizierten Internet- und E-Commerce-Plattformen mit ein, steigt dieser Anteil deutlich an.

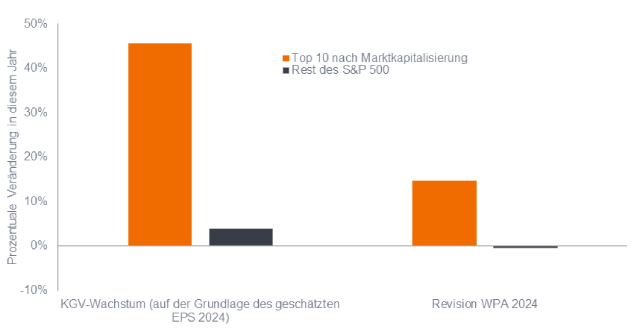

Eine solche Konzentration auf die erfolgreichsten Namen täuscht über eine weniger zuversichtliche Stimmung hinweg, als die zweistelligen Zuwächse des S&P 500 seit Jahresbeginn vermuten lassen. Die oft zitierten „Magnificent 7“ -Aktien haben sich im Jahr 2023 verdoppelt. Unterdessen ist der gleichgewichtete S&P 500 leicht positiv. Die Ungleichheit erstreckt sich auch auf Bewertungen und Gewinne. Die zehn größten Namen im S&P 500 verzeichneten einen Anstieg des Kurs-Gewinn-Verhältnisses (KGV) – basierend auf den Gewinnen für das Gesamtjahr 2023 – um 40 %. Die KGVs der übrigen Mitglieder sind ungefähr gleich. Ebenso wurden die Gewinnerwartungen für die Top-10-Namen um 19 % nach oben korrigiert. Für alle Anderen sind sie wiederum flach. Gleiches gilt für die Prognosen für 2024. Auf aggregierter Ebene gehen wir davon aus, dass die weltweiten Gewinne im Jahr 2024 Gefahr laufen, hinter den aktuellen Erwartungen zurück zu bleiben.

Abbildung 1: KGV-Ausweitung des S&P 500-Index und Gewinnrevisionen für 2024

Höhere KGVs und steigende Gewinnschätzungen wurden von einigen Mega-Cap-Namen angetrieben, während der Rest des Index auf der Stelle trat.

Quelle: Bloomberg, Janus Henderson Investors, Stand: 16. November 2023. EPS = Gewinn je Aktie. Die Wertentwicklung in der Vergangenheit ist kein Hinweis auf die zukünftigen Renditen.

Quelle: Bloomberg, Janus Henderson Investors, Stand: 16. November 2023. EPS = Gewinn je Aktie. Die Wertentwicklung in der Vergangenheit ist kein Hinweis auf die zukünftigen Renditen.

Die anderen 493

Der Aufstieg der Magnificent 7 ist zum Teil darauf zurückzuführen, dass sich diese Unternehmen dem heißesten Anlagethema des Jahres widmen – der künstlichen Intelligenz (KI). Ein weiterer Faktor ist jedoch, dass sie die Qualitätsmerkmale stabiler Cashflows und einen umsichtigen Einsatz von Verschuldung aufweisen. In diesem Zusammenhang steht eine Allokation in diesen Unternehmen im Einklang mit unserer Präferenz, in einer voraussichtlich weiterhin schwachen Konjunktur defensiv zu bleiben.

Man kann das transformative Potenzial von KI hoch einschätzen aber gleichzeitig erkennen, dass der Kurs einer Aktie ihr Potenzial vollständig widerspiegelt. Aufgrund der Art der Technologieverbreitung wird es neben den Marktführern im Jahr 2023 wahrscheinlich auch viele andere KI-Profiteure geben. Ebenso ist Qualität nicht auf ein paar kapitalstarke Mega-Caps beschränkt. Viele der anderen 493 Unternehmen im S&P 500 – sowie in globalen Indizes – weisen ähnliche defensive Eigenschaften auf.

Wir sehen darin eine der vielversprechenderen Chancen für Aktien im Jahr 2024. Durch die Erkenntnis, dass die Marktkonzentration – oft angetrieben durch kapitalisierungsgewichtete, passive Strategien – dazu geführt hat, dass viele attraktive Unternehmen falsch bewertet sind, können Anleger auf dieselben langlebigen Themen und defensiven Merkmale zugreifen, die ihnen im Jahr 2023 gute Dienste geleistet haben, jedoch zu attraktiveren Bewertungen. Da wir davon ausgehen, dass eine tiefe Rezession vermieden werden kann, ist es wahrscheinlicher, dass Aktien mit niedrigeren KGVs eine Aufwärtsbewertung erfahren, da der Markt den Tiefpunkt der schwächelnden Wirtschaft hinter sich gelassen hat, anstatt inmitten eines heftigen Konjunkturabschwungs zu kapitulieren.

Sind wir schon da?

Bis wir einen besseren Überblick über die Entwicklung der Weltwirtschaft und ihre Auswirkungen auf die Erträge haben, glauben wir, dass Qualitätsunternehmen, die oft weiter unten in der Marktkapitalisierung der Indizes versteckt sind, ein angemessenes Gleichgewicht zwischen defensiven Eigenschaften und Bewertung darstellen. Ein politischer Fehler ist nicht ausgeschlossen, aber wir glauben, dass das größere Risiko nicht darin besteht, dass die Zentralbanken zu stark anheben, sondern dass sie zu früh umschwenken und so eine zweite Inflationswelle auslösen. Dies würde unweigerlich zu einer erneuten restriktiven Politik und damit zu einer Wachstumsdämpfung führen.

Der zyklische Charakter Europas und der Länder, die stark vom Export abhängig sind, macht sie besonders anfällig für eine sich verlangsamende Wirtschaft. Ein sich verschlechterndes geopolitisches Umfeld und der Wahlzyklus in den USA könnten zusätzliche Risiken mit sich bringen. Die Welt beobachtet auch, wie China seinen Schuldenüberhang in den Griff bekommt und versucht, das Wachstum wieder anzukurbeln.

Schließlich sollten Anleger verstehen, wie sich die Einführung eines neuen – höheren – Zinsregimes auf Aktien auswirken wird. Unternehmen mit problematischen Geschäftsmodellen können sich nicht länger darauf verlassen, dass niedrige Kapitalkosten ihre Unfähigkeit, kontinuierlich Cash zu generieren, verbergen. Und höhere Abzinsungssätze werden den künftigen Cashflow-Boost beseitigen, den langfristige Wachstumsunternehmen erhalten haben.

Dieser letzte Punkt hat sowohl stilistische als auch geografische Implikationen. In diesem neuen System könnte eine Obergrenze für die Kennzahlen von Wachstumsunternehmen dazu führen, dass sich das Pendel wieder zugunsten wertorientierter Unternehmen bewegt. Dies könnte Europa und anderen stark gebeutelten Regionen zugute kommen, insbesondere wenn eine sanfte Landung es Anlegern ermöglicht, in Erwartung einer Erholung ein Engagement in Value- und zyklischen Aktien aufzubauen. Sobald sich der Zyklus schließlich wendet, bedeutet das neue Zinssystem, dass Anleger nicht wahllos in Deep Value investieren können, sondern sich weiterhin auf Qualitätsunternehmen konzentrieren sollten, die in der Lage sind, mit ihrem investierten Kapital höhere Renditeschwellen zu überschreiten.

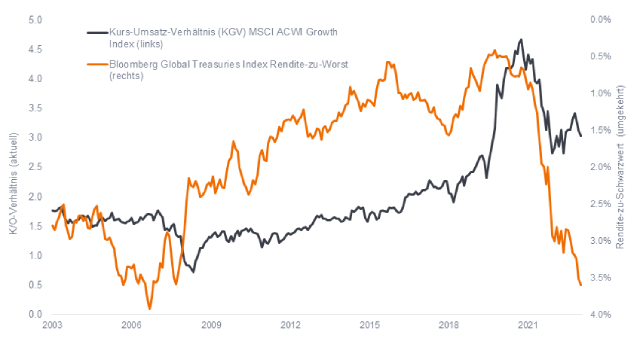

Abbildung 2: Globale Wachstumsaktien und Kapitalkosten

Das typische Verhältnis zwischen Kapitalkosten und Wachstumsaktien ist zusammengebrochen, da ein auf teure Titel konzentrierter Markt dazu führt, dass die Bewertungskennzahlen von Wachstumsaktien über dem liegen, was bei einer Rendite globaler Anleihen von 3,5 % zu erwarten wäre.

Quelle: Bloomberg, Janus Henderson Investors, monatliche Daten vom 31. Oktober 2023. Die Wertentwicklung in der Vergangenheit ist kein Hinweis auf die zukünftigen Renditen.

Quelle: Bloomberg, Janus Henderson Investors, monatliche Daten vom 31. Oktober 2023. Die Wertentwicklung in der Vergangenheit ist kein Hinweis auf die zukünftigen Renditen.

Aber das Wachstum – und die US-Unternehmen, die diese Kategorie dominieren – sollte nicht beklagt werden. Die Weltwirtschaft wird zahlreiche Einsatzmöglichkeiten für KI, die Cloud und andere dauerhafte, säkulare Themen bieten.

Der Bloomberg Global Treasury Index bildet festverzinsliche Staatsanleihen in Lokalwährung von Investment-Grade-Ländern ab, darunter sowohl Industrie- als auch Schwellenländer.

Zyklische Aktien: Unternehmen, die diskretionäre Konsumgüter (z. B. Autos) verkaufen, oder Branchen, die sehr empfindlich auf Veränderungen in der Wirtschaft reagieren (z. B. Bergbau).

Ergebnis pro Aktie (EPS): Das Maß für die Rentabilität eines Unternehmens, definiert als Nettoeinnahmen (Gewinn nach Steuern) geteilt durch die Anzahl der ausstehenden Aktien.

Spätzyklus: Die Wirtschaftsaktivität erreicht oft ihren Höhepunkt, was bedeutet, dass das Wachstum positiv bleibt, sich aber verlangsamt.

Die Magnificent 7 sind eine Sammlung der marktführenden Aktien des Jahres 2023, darunter Alphabet, Amazon, Apple, Meta, Microsoft, Nvidia und Tesla.

Mega-Caps: Unternehmen mit einer Marktkapitalisierung über 200 Milliarden US-Dollar.

Unter Geldpolitik versteht man die Politik einer Zentralbank, die darauf abzielt, die Höhe der Inflation und des Wachstums einer Volkswirtschaft zu beeinflussen. Dazu gehört die Kontrolle der Zinssätze und der Geldmenge. Unter geldpolitischer Straffung bzw. restriktiver Geldpolitik versteht man Maßnahmen der Zentralbanken, die darauf abzielen, die Inflation einzudämmen und das Wirtschaftswachstum durch eine Erhöhung der Zinssätze und eine Verringerung der Geldmenge zu bremsen. Unter geldpolitischen Anreizen/lockerer Politik versteht man, dass eine Zentralbank die Geldmenge erhöht und die Kreditkosten senkt.

Der MSCI All-Country World (ACWI) Growth Index spiegelt die Aktienmarktwertentwicklung von Wertpapieren mit hoher und mittlerer Marktkapitalisierung wider, die ein allgemeines Gewinnwachstum in 23 Industrieländern und 24 Schwellenländern aufweisen.

Der MSCI All Country World IndexSM spiegelt die Aktienmarktwertentwicklung globaler Industrie- und Schwellenländer wider.

Das Kurs-Gewinn-Verhältnis (KGV) misst den Aktienkurs im Vergleich zum Gewinn je Aktie einer Aktie oder Aktien in einem Portfolio.

Kurs-Umsatz-Verhältnis (P/S): ein Maß, das berechnet wird, indem man die Marktkapitalisierung eines Unternehmens (die Anzahl der ausstehenden Aktien multipliziert mit dem Aktienkurs) durch den Gesamtumsatz oder den Gesamtumsatz des Unternehmens in den letzten 12 Monaten dividiert. Typischerweise ist die Investition umso attraktiver, je niedriger das Kurs-Umsatz-Verhältnis ist.

Risikoaktiva: Wertpapiere, die erheblichen Preisschwankungen unterliegen können (d. h. ein höheres Risiko bergen). Beispiele hierfür sind Aktien, Rohstoffe, Immobilien, Anleihen geringerer Qualität oder einige Währungen.

DerS&P 500® Index spiegelt die Performance der US Large-cap-Aktien wider und entspricht der Performance des US-Aktienmarktes allgemein.

Eine Zinskurve stellt die Renditen (Zinssätze) von Anleihen mit gleicher Kreditqualität, aber unterschiedlichen Fälligkeitsterminen dar. Typischerweise weisen Anleihen mit längeren Laufzeiten höhere Renditen auf. Eine inverse Zinsstrukturkurve entsteht, wenn die kurzfristigen Renditen höher sind als die langfristigen Renditen.

Yield-to-Worst: Die niedrigste Rendite, die eine Anleihe mit einem besonderen Merkmal (z. B. einer Call-Option) erzielen kann, sofern der Emittent nicht in Verzug gerät. Bei der Beschreibung eines Portfolios stellt diese Statistik den gewichteten Durchschnitt aller gehaltenen zugrunde liegenden Anleihen dar.

WICHTIGE INFORMATIONEN

Konzentrierte Anlagen in einem einzelnen Sektor, einer Branche oder einer Region sind anfälliger für Faktoren, die diese Gruppe betreffen, und können volatiler sein als weniger konzentrierte Anlagen oder der Markt insgesamt.

Aktien unterliegen Risiken, einschließlich Marktrisiken. Die Renditen können je nach Emittenten-, politischen und wirtschaftlichen Entwicklungen schwanken.

Wachstums- und Value-Investitionen bergen jeweils ihre eigenen Risiken und Ertragspotenziale und sind möglicherweise nicht für alle Anleger geeignet. Wachstumsaktien unterliegen einem erhöhten Verlustrisiko und Preisvolatilität und können ihr wahrgenommenes Wachstumspotenzial möglicherweise nicht ausschöpfen. Value-Aktien können vom Markt über längere Zeiträume weiterhin unterbewertet bleiben und möglicherweise nicht im erwarteten Ausmaß an Wert gewinnen.

Die vorstehenden Einschätzungen sind die des Autors zum Zeitpunkt der Veröffentlichung und können von den Ansichten anderer Personen/Teams bei Janus Henderson Investors abweichen. Die Bezugnahme auf einzelne Wertpapiere stellt keine Empfehlung zum Kauf, Verkauf oder Halten eines Wertpapiers, einer Anlagestrategie oder eines Marktsektors dar und sollten nicht als gewinnbringend angesehen werden. Janus Henderson Investors, die mit ihr verbundenen Berater oder ihre Mitarbeiter haben möglicherweise eine Position in den genannten Wertpapieren.

Die Wertentwicklung in der Vergangenheit ist kein zuverlässiger Indikator für die künftige Wertentwicklung. Alle Performance-Angaben beinhalten Erträge und Kapitalgewinne bzw. -verluste, aber keine wiederkehrenden Gebühren oder sonstigen Ausgaben des Fonds.

Der Wert einer Anlage und die Einkünfte aus ihr können steigen oder fallen. Es kann daher sein, dass Sie nicht die gesamte investierte Summe zurückerhalten.

Die Informationen in diesem Artikel stellen keine Anlageberatung dar.

Marketing-Anzeige.