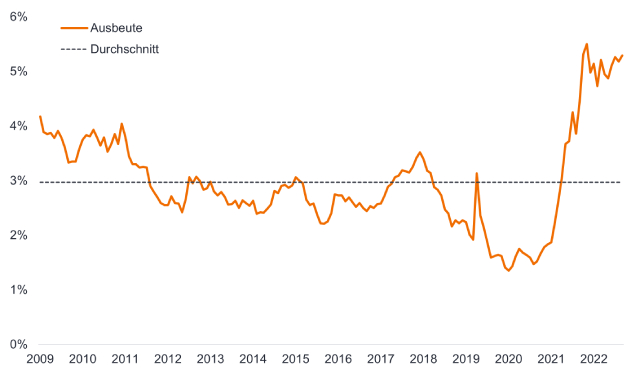

Nach der drastischen Zinssenkung im vergangenen Jahr blicken Anleger angesichts der heute höheren Renditen dieser Anlageklasse erneut auf Anleihen. Tatsächlich bewegen sich die Renditen globaler Investment-Grade-Unternehmensanleihen auf dem höchsten Stand seit 2009 (siehe Abbildung 1).

Abbildung 1: Rendite globaler Investment-Grade-Unternehmensanleihen

Quelle: Bloomberg, ICE BofA Global Corporate Index, Yield to Worst, 31. Dezember 2009 bis 31. August 2023. Der ICE BofA Global Corporate Index bildet Unternehmensanleihen mit Investment-Grade-Rating ab, die auf den wichtigsten Inlands- und Eurobondmärkten öffentlich begeben werden. Die Yield to Worst (YTW) ist die niedrigste Rendite, die eine Anleihe erzielen kann, sofern der Emittent nicht in Verzug gerät und eine entsprechende Kündigungsmöglichkeit berücksichtigt (d. h. der Emittent kann die Anleihe zu einem im Voraus festgelegten Datum zurückzahlen). Die Erträge können im Laufe der Zeit variieren und sind nicht garantiert.

Wenn wir die Zeit zurückdrehen, hätte ein Anleger während eines Großteils des letzten Jahrzehnts mindestens eine der folgenden drei Maßnahmen ergreifen müssen, um eine Rendite auf dem heutigen Niveau von nahezu 5 % zu erzielen:

- Gehen Sie ein höheres Durationsrisiko (Zinssensitivität) ein, indem Sie in Anleihen mit langen Laufzeiten investieren.

- Akzeptieren Sie eine geringere Kreditqualität, indem Sie in Anleihen unterhalb von Investment Grade investieren, und setzen Sie sich daher stärker den Anleihen aus, die möglicherweise ausfallen.

- Gehen Sie das Risiko von Schwellenländern ein, indem Sie in Anleihen von außerhalb der entwickelten Märkte investieren.

Das heißt nicht, dass dies schlechte Entscheidungen gewesen wären – tatsächlich hätte jede dieser Maßnahmen sowohl Chancen als auch Risiken mit sich gebracht. Was heute jedoch hervorsticht, ist die Möglichkeit, durch die Investition in vorwiegend Investment-Grade-Anleihen ein hohes Ertragsniveau bei relativ geringem Risiko zu erzielen.

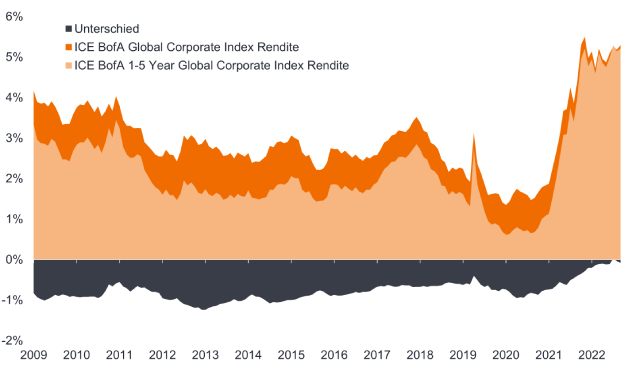

Besonders spannend am heutigen Anleihenmarkt ist, dass das vordere Ende der Zinsstrukturkurve historisch hohe Renditen bietet. Heutzutage können Anleger den größten Teil der Rendite globaler Unternehmensanleihen erzielen, ohne auf lange Laufzeiten ausweichen zu müssen. Praktisch die gesamte Rendite kann mit Anleihen mit kürzerer Laufzeit (1–5 Jahre) erzielt werden, wie in Abbildung 2 dargestellt.

Abbildung 2: Renditen und Renditedifferenz

Quelle: Bloomberg, ICE BofA Global Corporate Index, ICE BofA 1-5 Year Global Corporate Index, Yield to Worst, 31. Dezember 2009 bis 31. August 2023. Definitionen für Yield to Worst gemäß Quelle in Abbildung 1. Der ICE BofA 1-5 Year Global Corporate Index ist eine Teilmenge des ICE BofA Global Corporate Index und umfasst alle Wertpapiere mit einer Restlaufzeit bis zur Endfälligkeit von weniger als 5 Jahren. Die Erträge können im Laufe der Zeit variieren und sind nicht garantiert.

Ein Richtungswechsel?

Aber diese attraktiven Renditen am kürzeren Ende werden möglicherweise nicht lange bestehen bleiben. Die Zentralbanken haben es sich zum Ziel gesetzt, die Inflation durch Zinserhöhungen zu senken, und sie sehen erste Erfolge: Die Gesamtinflation gemessen am Verbraucherpreisindex (VPI) ist von einem Höchststand von 9,1 % im Jahr 2022 in den USA auf heute 3,2 % gesunken; in der Eurozone von 10,6 % auf heute 5,3 %.1 Die Zinsterminmärkte deuten darauf hin, dass wir uns dem Höhepunkt des US-Zinserhöhungszyklus nähern und dass Zinssenkungen innerhalb der nächsten 12 Monate beginnen könnten, insbesondere wenn sich die Wirtschaft verlangsamt.2 Steigende Zinsen führen typischerweise zu einer Abkühlung der Wirtschaft und anschließenden Zinssenkungen zur Ankurbelung der Wirtschaftstätigkeit. Es besteht jedoch das Risiko, dass die Märkte falsch liegen und die Zinsen und Anleiherenditen von hier aus steigen könnten.

Die Renditen kurzfristiger Staatsanleihen werden stark von den Leitzinsen der Zentralbanken beeinflusst, sodass die Renditen dieser Anleihen wahrscheinlich sinken werden, wenn die Zinsen und die Inflation sinken. Tatsächlich tendiert der Markt dazu, sich vor politischen Entscheidungen zu bewegen. Unternehmensanleihen bieten in der Regel einen Kreditaufschlag (zusätzliche Rendite gegenüber einer Staatsanleihe gleicher Laufzeit), um potenzielle Kreditrisiken auszugleichen. Sollte sich die Konjunktur abschwächen, könnte dies zu einer Ausweitung der Kreditspannen führen, doch die Renditen von Unternehmensanleihen mit Investment-Grade-Rating stehen in der Regel in engem Zusammenhang mit den Richtungsbewegungen bei Staatsanleihen. Sollten die Renditen von Staatsanleihen im kommenden Jahr zu sinken beginnen, könnten auch die Renditen höherwertiger Unternehmensanleihen sinken.

Anleger könnten versuchen, sich die heutige Rendite durch den Kauf einer einzelnen Anleihe zu sichern, wir glauben jedoch, dass ein Rentenfonds mit fester Laufzeit ein weniger riskanter Weg wäre. Genau wie eine einzelne Anleihe verfügt sie über einen regelmäßigen Kupon und ein festes Fälligkeitsdatum, bietet jedoch den zusätzlichen Vorteil der Diversifizierung über ein Anleihenportfolio. Darüber hinaus erfolgt die Kreditauswahl durch ein Expertenteam, das das Portfolio während der gesamten Laufzeit überwacht und so dazu beiträgt, Ausfallrisiken zu vermeiden und die Rendite zu maximieren.

Insgesamt haben Anleger unserer Ansicht nach eine Gelegenheit, sich eine historisch hohe Rendite zu sichern. Und ein Rentenfonds mit fester Laufzeit bietet ein unkompliziertes Anlageinstrument, um dies zu erreichen.

1Quelle: Bloomberg, US-Verbraucherpreisindex, alle Artikel, städtische Verbraucher, Veränderung gegenüber dem Vorjahr, Höchststand im Juni 2023 und jüngster Wert im Juli 2023. Harmonisierter Verbraucherpreisindex der Eurozone, Veränderung gegenüber dem Vorjahr, Höchststand im Oktober 2022 und jüngster Wert für August 2023. Stand: 31. August 2023.

2Quelle: Bloomberg, US-Zinsprognosen. Stand: 31. August 2023. Es gibt keine Garantie dafür, dass sich vergangene Trends fortsetzen oder Prognosen eintreten.

Unternehmensanleihen: Eine von einem Unternehmen ausgegebene Schuldverschreibung. Anleihen bieten Anlegern eine Rendite in Form von regelmäßigen Zahlungen und der Rückzahlung des ursprünglich bei der Emission investierten Geldes am Fälligkeitstag.

Zahlungsausfall: Das Versäumnis eines Schuldners (z. B. eines Anleiheemittenten), Zinsen zu zahlen oder einen ursprünglich geliehenen Betrag bei Fälligkeit zurückzuzahlen.

Hochzinsanleihe: Eine Anleihe, deren Kreditwürdigkeit niedriger ist als die einer Investment-Grade-Anleihe. Manchmal auch als Sub-Investment-Grade-Anleihe bekannt. Bei diesen Anleihen besteht ein höheres Risiko, dass der Emittent seinen Zahlungen nicht nachkommt, daher werden sie in der Regel mit einem höheren Kupon ausgegeben, um das zusätzliche Risiko auszugleichen.

Investment Grade: Eine Anleihe, die typischerweise von Regierungen oder Unternehmen ausgegeben wird, bei denen ein relativ geringes Risiko eines Zahlungsausfalls besteht. Die höhere Qualität dieser Anleihen spiegelt sich in ihrer höheren Bonität wider.

Investment Grade: Eine Anleihe, die typischerweise von Regierungen oder Unternehmen ausgegeben wird, bei denen ein relativ geringes Risiko eines Zahlungsausfalls besteht. Die höhere Qualität dieser Anleihen spiegelt sich in ihrer höheren Bonität wider.

Rendite: Die Höhe des Ertrags eines Wertpapiers, normalerweise ausgedrückt als Prozentsatz. Bei einer Anleihe wird dies im einfachsten Fall als jährliche Kuponzahlung dividiert durch den aktuellen Anleihepreis berechnet.

Die vorstehenden Einschätzungen sind die des Autors zum Zeitpunkt der Veröffentlichung und können von den Ansichten anderer Personen/Teams bei Janus Henderson Investors abweichen. Die Bezugnahme auf einzelne Wertpapiere stellt keine Empfehlung zum Kauf, Verkauf oder Halten eines Wertpapiers, einer Anlagestrategie oder eines Marktsektors dar und sollten nicht als gewinnbringend angesehen werden. Janus Henderson Investors, die mit ihr verbundenen Berater oder ihre Mitarbeiter haben möglicherweise eine Position in den genannten Wertpapieren.

Die Wertentwicklung in der Vergangenheit ist kein zuverlässiger Indikator für die künftige Wertentwicklung. Alle Performance-Angaben beinhalten Erträge und Kapitalgewinne bzw. -verluste, aber keine wiederkehrenden Gebühren oder sonstigen Ausgaben des Fonds.

Der Wert einer Anlage und die Einkünfte aus ihr können steigen oder fallen. Es kann daher sein, dass Sie nicht die gesamte investierte Summe zurückerhalten.

Die Informationen in diesem Artikel stellen keine Anlageberatung dar.

Es gibt keine Garantie dafür, dass sich vergangene Trends fortsetzen oder Prognosen eintreten.

Marketing-Anzeige.

WICHTIGE INFORMATIONEN

Bitte lesen Sie die folgenden wichtigen Informationen zu den Fonds im Zusammenhang mit diesem Artikel.

- Ein Emittent einer Anleihe (oder eines Geldmarktinstruments) kann möglicherweise nicht mehr in der Lage oder nicht mehr bereit sein, Zinsen zu zahlen oder Kapital an den Fonds zurückzuzahlen. Wenn dies geschieht oder der Markt dies für möglich hält, sinkt der Wert der Anleihe.

- Wenn die Zinssätze steigen (oder sinken), hat dies unterschiedliche Auswirkungen auf die Kurse verschiedener Wertpapiere. Insbesondere fallen die Anleihekurse im Allgemeinen, wenn die Zinsen steigen. Dieses Risiko ist allgemein umso höher, je länger die Laufzeit einer Anleiheinvestition ist.

- Der Fonds investiert in hochrentierliche Anleihen (ohne Investment-Grade-Rating), die zwar in der Regel höhere Zinssätze bieten als Investment-Grade-Anleihen, aber spekulativer und anfälliger für ungünstige Veränderungen der Marktbedingungen sind.

- Einige Anleihen (kündbare Anleihen) geben ihren Emittenten das Recht, Kapital vor dem Fälligkeitstermin zurückzuzahlen oder die Laufzeit zu verlängern. Emittenten können diese Rechte ausüben, wenn dies für sie vorteilhaft ist. Dies kann sich auf den Wert des Fonds auswirken.

- Der Fonds ist in Schwellenmärkten einer höheren Volatilität und einem größeren Verlustrisiko ausgesetzt als in entwickelten Märkten. Schwellenmärkte sind anfällig für nachteilige politische und wirtschaftliche Ereignisse und können schlechter reguliert sein und daher weniger strenge Verwahrungs- und Abrechnungsverfahren aufweisen.

- Wenn ein Fonds ein hohes Engagement in einem bestimmten Land oder in einer bestimmten Region hat, trägt er ein höheres Risiko als ein Fonds, der breiter diversifiziert ist.

- Der Fonds kann Derivate einsetzen, um sein Anlageziel zu erreichen. Dies kann zu einer „Hebelwirkung“ führen, die ein Anlageergebnis vergrößern kann, und die Gewinne oder Verluste des Fonds können höher sein als die Kosten des Derivats. Derivate bringen jedoch andere Risiken mit sich, insbesondere das Risiko, dass ein Kontrahent von Derivaten seinen vertraglichen Verpflichtungen möglicherweise nicht nachkommt.

- Wenn der Fonds oder eine währungsabgesicherte Anteilsklasse versucht, die Wechselkursschwankungen einer Währung gegenüber der Basiswährung des Fonds abzumildern, kann die Absicherungsstrategie selbst aufgrund von Unterschieden der kurzfristigen Zinssätze zwischen den Währungen einen positiven oder negativen Einfluss auf den Wert des Fonds haben.

- Wertpapiere innerhalb des Fonds können möglicherweise schwer zu bewerten oder zu einem gewünschten Zeitpunkt und Preis zu verkaufen sein, insbesondere unter extremen Marktbedingungen, wenn die Preise von Vermögenswerten möglicherweise sinken, was das Risiko von Anlageverlusten erhöht.

- Die laufenden Kosten können teilweise oder vollständig aus dem Kapital entnommen werden. Dadurch kann das Kapital aufgezehrt oder das Potenzial für Kapitalwachstum verringert werden.

- Der Fonds könnte Geld verlieren, wenn eine Gegenpartei, mit der er Handel treibt, ihren Zahlungsverpflichtungen gegenüber dem Fonds nicht nachkommen kann oder will, oder als Folge eines Unvermögens oder einer Verzögerung in den betrieblichen Abläufen oder des Unvermögens eines Dritten.

- Zusätzlich zu Erträgen kann diese Anteilsklasse realisierte und nicht realisierte Kapitalgewinne sowie das ursprünglich investierte Kapital ausschütten. Außerdem werden Gebühren, Kosten und Aufwendungen aus dem Kapital beglichen. Beide Faktoren können zu einer Aufzehrung des Kapitals führen und das Potenzial für Kapitalzuwachs einschränken. Anleger sollten auch beachten, dass Ausschüttungen dieser Art in Abhängigkeit des lokalen Steuerrechts möglicherweise als Einkommen behandelt (und besteuert) werden.