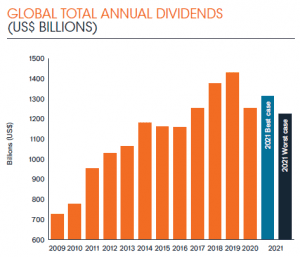

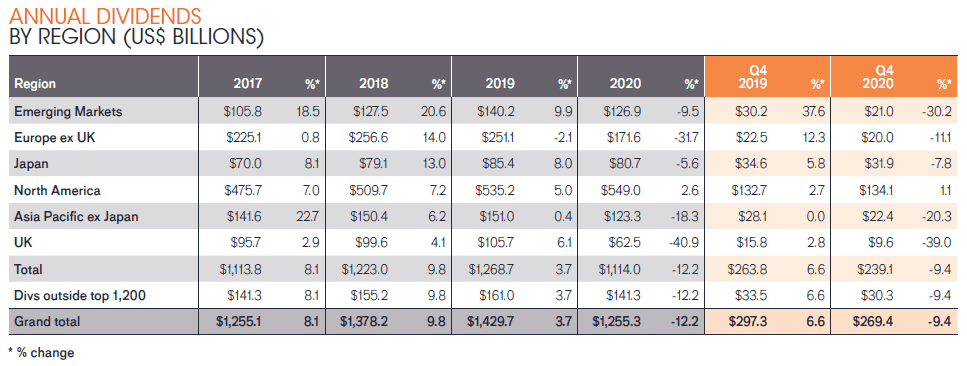

- Ausschüttungen sinken 2020 weltweit um 12,2 % auf 1,26 Billionen US-Dollar, was einem Rückgang von bereinigt 10,5 % entspricht

- Q4 beendete das Jahr mit einem geringeren Rückgang als befürchtet

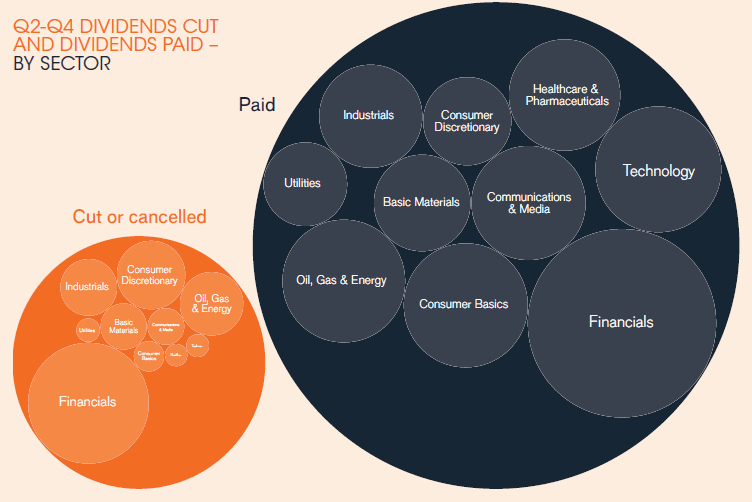

- Dividendenkürzungen beliefen sich zwischen Q2 und Q4 auf insgesamt 220 Mrd. US-Dollar

- Jedes achte Unternehmen strich seine Ausschüttung ganz und jedes fünfte kürzte sie, doch zwei Drittel der Unternehmen erhöhten sie oder hielten sie konstant

- In Nordamerika waren die Dividenden sehr stabil und stiegen auf einen neuen Rekordwert

- China, Hongkong und die Schweiz gehören neben Kanada zu den Ländern mit der besten Performance

- Die Dividendenkürzungen waren in Großbritannien, Europa und Australien am stärksten

- Banken, Öl, Bergbau und zyklische Konsumgüter waren am stärksten betroffen, während die klassischen defensiven Branchen – Lebensmitteleinzelhandel, Pharmazeutika und Hygieneartikel – weitgehend unversehrt blieben

- Im Best-Case-Szenario von Janus Henderson steigen die Dividenden 2021 um 5 % auf insgesamt 1,32 Billionen US-Dollar, was einem Anstieg von bereinigt 2 % entspricht. Dies schließt das 1. Quartal ein, in dem die Ausschüttungen weiter sinken werden

- Das Worst-Case-Szenario sieht einen Rückgang von etwa 2 % der Bruttodividenden vor, was einem Rückgang von bereinigt 3 % entspricht

In der schwersten Krise seit dem Zweiten Weltkrieg fielen die globalen Dividenden im Jahr 2020 laut dem neuesten Global Dividend Index-Bericht von Janus Henderson auf 1,26 Billionen US-Dollar, ein Rückgang von insgesamt 12,2 %. Dies war besser als Janus Hendersons Best-Case-Prognose von 1,21 Billionen US-Dollar. Grund dafür war ein geringer als erwarteter Rückgang der Ausschüttungen im vierten Quartal. Die bereinigten Dividenden im Jahr 2020 waren um 10,5 % niedriger – ein geringerer Rückgang als nach der globalen Finanzkrise. Der Janus Hendersons Index der globalen Dividenden fiel auf 172,4 – ein Niveau wie zuletzt im Jahr 2017.

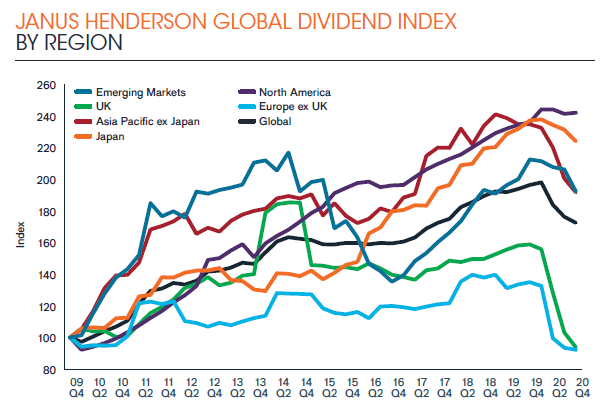

Am gravierendsten waren die Dividendenkürzungen in Großbritannien und Europa, die zusammen für mehr als die Hälfte des weltweiten Rückgangs der Ausschüttungen verantwortlich waren. Dies ist hauptsächlich auf die von den Aufsichtsbehörden verhängten Beschränkungen für Bankendividenden zurückzuführen. Aber obwohl die Ausschüttungen in Europa und Großbritannien unter das Niveau von 2009 (Beginn der Berechnung des Dividendenindex von Janus Henderson) fielen, stiegen sie in Nordamerika um 2,6 % auf einen neuen Rekord. Nordamerika schnitt vor allem deshalb so gut ab, weil die Unternehmen genügend Liquiditätsreserven hielten und ihre Dividenden schützen konnten, indem sie stattdessen Aktienrückkäufe aussetzten oder reduzierten, und weil die Regulierungsbehörden großzügiger gegenüber Banken waren. Im asiatisch-pazifischen Raum war Australien am stärksten betroffen, da das Ergebnis stark von Bankendividenden abhängig ist, die von den Aufsichtsbehörden bis Dezember begrenzt wurden. Ansonsten gehörten neben Kanada auch China, Hongkong und die Schweiz zu den Ländern mit der besten Performance.

Q4 beendete das Jahr mit einem geringeren Rückgang als befürchtet

Die Ausschüttungen für das vierte Quartal fielen bereinigt um 14,0 % auf insgesamt 269,1 Mrd. USD, während der Rückgang auf absoluter Basis nur 9,4 % betrug. Dies war weniger stark als erwartet, da Unternehmen wie die Sberbank in Russland und Volkswagen in Deutschland die ausgesetzten Dividenden in voller Höhe wieder einführten, und andere wie Essilor in Frankreich sie auf ein niedrigeres Niveau zurückbrachten. Die Sonderdividenden waren auch höher als erwartet. In den USA fielen die für die nächsten vier Quartale angekündigten Dividenden besser aus als gemeinhin gedacht.

Wie hat sich Corona auf die globalen Dividenden ausgewirkt?

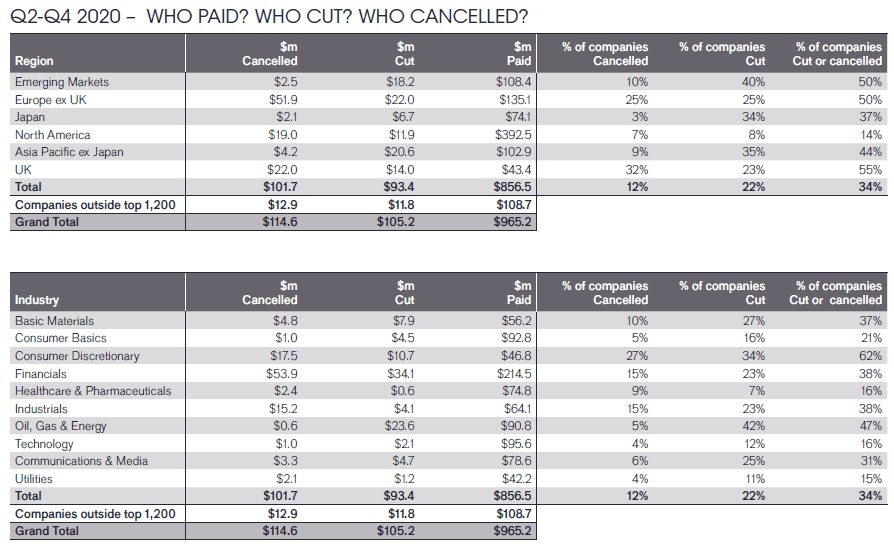

Obwohl sich die Kürzungen und Streichungen zwischen April und Dezember 2020 auf insgesamt 220 Mrd. US-Dollar beliefen, wurden sie von den tatsächlich erfolgten Ausschüttungen in Höhe von 965 Mrd. US-Dollar bei weitem übertroffen. Jedes achte Unternehmen strich seine Ausschüttung ganz und jedes fünfte kürzte sie. Zwei Drittel der Unternehmen erhöhten sie oder hielten sie konstant. Ein Drittel der weltweiten Dividendenkürzungen entfiel gemessen am Volumen auf Banken, mehr als dreimal so viel wie auf Ölproduzenten – den am zweitstärksten betroffenen Sektor. Sechs von zehn zyklischen Konsumgüterunternehmen kürzten oder strichen ihre Ausschüttungen, aber die klassischen defensiven Branchen – Lebensmitteleinzelhandel, Pharmazeutika und Hygieneartikel – blieben weitgehend unversehrt. Unter den größeren Aktienmärkten der Welt waren die Folgen in Spanien und Frankreich am Stärksten verbreitet – 71 % der dortigen Unternehmen nahmen Kürzungen vor, verglichen mit nur 9 % in Kanada.

Aussichten

Im 1. Quartal 2021 werden die Ausschüttungen sinken, wobei der Rückgang wahrscheinlich geringer ausfallen wird als zwischen dem zweiten und vierten Quartal 2020. Der Ausblick für das Gesamtjahr bleibt extrem unsicher. Die Pandemie hat sich in vielen Teilen der Welt verschärft, auch wenn die Impfstoffe neue Hoffnung geben. Wichtig ist, dass die Bankendividenden in den Ländern wieder einsetzen, in denen sie zurückgebunden wurden. Allerdings werden sie in Europa und Großbritannien nicht annähernd das Niveau von 2019 erreichen, was das Steigerungspotenzial einschränken wird. Die Regionen der Welt, die sich 2020 als stabil erwiesen haben, dürften diese Performance 2021 wiederholen. Einige Sektoren werden jedoch wahrscheinlich auch weiterhin Probleme haben, bis sich die Volkswirtschaften vollständig erholen können.

Ein langsames Abklingen der Pandemie und die durch das erste Quartal verursachte Verzögerung deuten im schlechtesten Fall auf einen Rückgang der Ausschüttungen im gesamten Jahr um 2 % auf Gesamtbasis hin (-3 % bereinigt). Im günstigsten Fall wird zum jetzigen Zeitpunkt ein Wachstum von 2 % auf bereinigter Basis angenommen, was einem Gesamtwachstum von 5 % auf insgesamt 1,32 Billionen US-Dollar entspricht.

Jane Shoemake, Kundenportfoliomanagerin im Global Equity Income Team bei Janus Henderson, äußerte sich folgendermaßen: „Obwohl die Pandemie die Leben von Milliarden Menschen auf bisher unvorstellbare Weise verändert hat, standen ihre Auswirkungen auf Dividenden im Einklang mit einer konventionellen, wenn auch schweren Rezession. Sektoren, die von diskretionären Ausgaben abhängig sind, waren stärker betroffen, während defensive Sektoren weiterhin Zahlungen leisteten. Auf Länderebene erlitten Regionen wie Großbritannien, Australien und Teile Europas stärkere Rückgänge, da einige Unternehmen vor der Krise und aufgrund regulatorischer Eingriffe im Bankensektor wohl zu hohe Ausschüttungen vorgenommen hatten. Aber auf globaler Ebene war der zugrundeliegende Rückgang der Ausschüttungen um 15% im Vergleich zum Vorjahr zwischen Q2 und Q4 weniger stark als nach der globalen Finanzkrise.

„Die Auswirkungen der Krise waren in einigen Ländern und Sektoren extrem, aber ein globaler Ansatz bei der Anlage von Erträgen bedeutete, dass die Vorteile der Diversifizierung dazu beitrugen, einige dieser Auswirkungen zu mildern. Entscheidend war, dass die Banken der Welt, die in der Regel den größten Teil der weltweiten Dividenden zahlen, meist mit gesunden Bilanzen in die Krise gingen. Die Dividendenausschüttungen der Banken mögen in einigen Teilen der Welt von den Aufsichtsbehörden eingeschränkt worden sein, aber das Bankensystem hat weiterhin funktioniert, gestützt durch eine solide Kapitalausstattung, die für das reibungslose Funktionieren von Volkswirtschaften unerlässlich ist.“

„Letztendlich zeigen Dividenden, wie üblich in einem schwierigen wirtschaftlichen Umfeld, Stabilität im Verhältnis zum Gewinn. Dies ist ein Grund, warum Dividenden eine so wichtige Erwägung für Investoren sind.“

– Ende –

PresseanfragenEdit Translation

Stephen Sobey Nicole Mullin

Head of Media Relations Director, Media Relations EMEA & LatAm

T: 44 (0) 2078182523 T: +44 (0)207 818 2511

E: Stephen.sobey@janushenderson.com E: Nicole.Mullin@janushenderson.com

Sarah de Lagarde Lia Esbry

Global Head of Communications European PR Executive

T: 44 (0) 2078182626 T: 44 (0) 2078183521

E: Sarah.delagarde@janushenderson.com E: Lia.esbry@janushenderson.com

Sofern nicht anders angegeben, stammen alle Daten von Janus Henderson Investors, Stand 31. December 2020.

Past performance is no guarantee of future results. International investing involves certain risks and increased volatility not associated with investing solely in the UK. These risks included currency fluctuations, economic or financial instability, lack of timely or reliable financial information or unfavourable political or legal developments.

Hinweise für Redakteure

Janus Henderson Group (JHG) is a leading global active asset manager dedicated to helping investors achieve long-term financial goals through a broad range of investment solutions, including equities, fixed income, quantitative equities, multi-asset and alternative asset class strategies.

Janus Henderson verwaltet per 31. Dezember 2020 ein Anlagevermögen von etwa 372,4 Milliarden Euro (402 Milliarden US-Dollar) und hat über 2.000 Mitarbeiter sowie Büros in 26 Städten weltweit. Das Unternehmen mit Sitz in London ist an der New York Stock Exchange (NYSE) und der Australian Securities Exchange (ASX) notiert.

Methodik

Janus Henderson analysiert jedes Jahr die von den 1.200 größten Unternehmen nach Marktkapitalisierung (Stand: 31.12. des jeweiligen Vorjahrs) ausgeschütteten Dividenden. Die Dividenden werden am Tag der Ausschüttung im Modell erfasst. Sie werden brutto nach der am Ausschüttungsdatum festgestellten Anzahl der Aktien berechnet (das ergibt einen Näherungswert, da die Unternehmen in der Praxis den Wechselkurs kurz vor dem Ausschüttungstermin festsetzen) und zum dann gültigen Wechselkurs in USD umgerechnet. Werden Gratisaktien angeboten, wird angenommen, dass die Anleger zu 100% für Bargeld optieren. Durch dieses Vorgehen wird die Barausschüttung leicht überbewertet, doch nach unserer Auffassung ist dies die proaktivste Methode des Umgangs mit Gratisaktien. An den meisten Märkten macht das keinen wesentlichen Unterschied; an manchen, insbesondere europäischen Märkten, ist der Effekt jedoch größer. Spanien ist dafür ein gutes Beispiel. In Streubesitz befindliche Aktien werden von dem Modell nicht berücksichtigt, da es in ihm darum geht, die Dividendenzahlungsfähigkeit der größten börsennotierten Unternehmen der Welt ungeachtet der Zahl ihrer Aktionäre zu erfassen. Die Dividenden auf Aktien von Firmen, die nicht zu den „Top 1.200“ gehören, haben wir anhand der Durchschnittshöhe dieser Zahlungen im Vergleich zu den während des 5‑Jahreszeitraums ausgeschütteten Dividenden von Großunternehmen (die veröffentlichten Ertragsdaten entnommen wurden) geschätzt. Das heißt, sie werden als fester Anteil von 12,7% der gesamten Dividendenzahlungen der globalen „Top 1.200“-Unternehmen geschätzt und wachsen deshalb in unserem Modell im gleichen Tempo. Wir brauchen dadurch keine nicht begründeten Annahmen über die Wachstumsrate der Dividenden dieser kleineren Unternehmen zu treffen. Alle Rohdaten wurden von Exchange Data International zur Verfügung gestellt.