Den Wandel meistern: Drei Treiber für eine langfristige Anlagepositionierung

Ali Dibadj, Chief Executive Officer, skizziert die makroökonomischen Treiber, von denen Janus Henderson glaubt, dass sie das kommende Jahrzehnt prägen werden. Der Ausblick beinhaltet erhöhte Risiken und Chancen und passt zu einem aktiven Anlageansatz.

8 Minuten Lesezeit

Zentrale Erkenntnisse:

- Die Welt verändert sich schnell, mit seismischen Veränderungen in der Geopolitik, der Demografie und der Verfügbarkeit von Kapital.

- Dadurch verändern sich die Rahmenbedingungen für Investitionen erheblich, da neue Dynamiken im Spiel sind und die Gewinner und Verlierer wahrscheinlich andere sein werden.

- Die Bewältigung des Wandels erfordert von Anlageexperten eine Positionierung auf der Grundlage differenzierter Markteinblicke und proaktiver Anlagestrategien.

Die Welt verändert sich und mit ihr auch die Finanzmärkte. Das neue Umfeld wird ganz anders sein als das der Vergangenheit, und der Übergang wird Herausforderungen für Anleger mit sich bringen, insbesondere für diejenigen, die keine Erfahrung mit unterschiedlichen Marktsituationen haben. Aufgrund der 89 Jahre Erfahrung von Janus Henderson in den Märkten wissen wir, dass Veränderungen Risiken mit sich bringen, aber auch spannende Chancen mit sich bringen, bessere finanzielle Ergebnisse für diejenigen zu erzielen, die sie auf die richtige Art und Weise angehen.

Die Bewältigung des Wandels erfordert eine Anlageexpertenanalyse, differenzierte Markteinblicke und proaktive Anlagestrategien, um Chancen zu nutzen. Es wird kurzfristigere Trends geben, wie in unserem Janus Henderson Market GPS Investment Outlook 2024 dargelegt, aber ebenso wichtig sind strukturelle Veränderungen, die die Investitionslandschaft im nächsten Jahrzehnt oder länger verändern werden. Bei der Beurteilung der Portfoliopositionierung glauben wir, dass Anleger von der Berücksichtigung von drei langfristigen, weitgehend unveränderlichen Makrotreibern profitieren werden.

1. Geopolitische Neuausrichtung

Der Wandel auf geopolitischer Ebene war schon lange nicht mehr so dynamisch. Das Machtgleichgewicht zwischen Kontinenten und Ländern verschiebt sich, mit teilweise tiefgreifenden Folgen. Diese Neuausrichtung hat bedeutende Auswirkungen auf die Wirtschaft, den Welthandel und die Lieferketten, die ihn ermöglichen.

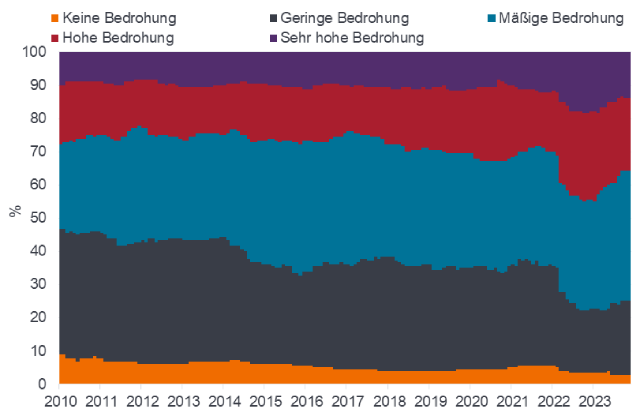

Daten der Intelligence Unit des Economist zeigen einen starken Anstieg der Bedrohung durch internationale Spannungen in den letzten 15 Jahren. Rund 40 % der Regionen waren im Jahr 2009 „keinen“ oder „geringen“ Bedrohungen durch internationale Streitigkeiten ausgesetzt; dieser Anteil liegt nun näher bei 20 %.

Abbildung 1: Die wirtschaftlichen Auswirkungen geopolitischer Spannungen verstärken sich

Grad der Bedrohung durch internationale Streitigkeiten; % der gesamten Regionen

Quelle: The Economist Intelligence Unit, 2023. Basierend auf 180 geografischen Datensätzen.

Für Anleger sind die Auswirkungen dieser Verschiebung vielschichtig und es wird wichtig sein, die Chancen sowohl aus der Makro- als auch aus der Mikroperspektive zu bewerten. Das Verständnis des Umfelds, in dem Unternehmen tätig sind – und ob der geopolitische Hintergrund für das Unternehmen und die Branche förderlich ist – ist heute wichtiger denn je und wird genauso wichtig wie die Analyse des Unternehmens selbst. Wenn sich beispielsweise Lieferketten verändern, verändert sich auch die Energienachfrage, was sich auf Häfen, inländische Energieversorger, Übertragungsunternehmen, staatliche Vorschriften und mehr auswirkt. Die Geopolitik wirkt sich auf alle Anlageklassen aus und Anleger müssen bei der Positionierung für Veränderungen ganzheitlich denken, um die Folgewirkungen von grenzüberschreitenden Streitigkeiten, Onshoring und Anpassungen der Lieferkette, um nur einige zu nennen, zu bewältigen.

2. Demografische Treiber

Während auf globaler Ebene Veränderungen stattfinden, gibt es auch Veränderungen in der Art und Weise, wie Menschen leben, was ihnen wichtig ist und welche Produkte und Dienstleistungen sie konsumieren. Die Reaktionen auf die COVID-19-Pandemie haben diese Veränderungen beschleunigt, und die Dynamik lässt nicht nach.

Am einen Ende der Skala sind heute etwa 40 % der US-Bevölkerung Millennials (geboren 1981–1996) oder Generation Z (geboren 1997–2012), wobei diese Bevölkerungsgruppe in anderen Ländern einen höheren Anteil aufweist. Diese Generationen treiben neue Denk-, Arbeits- und Konsumweisen voran, insbesondere auf digitaler und technologischer Ebene. Am anderen Ende der Skala altert die Bevölkerung weltweit, was die Nachfrage nach Gesundheitsversorgung erhöht – und die Branche reagiert mit Innovationen und medizinischen Durchbrüchen wie mRNA-Impfstoffen und Point-of-Care-Diagnostika, die Investitionsmöglichkeiten bieten.

Unabhängig davon sind nach der COVID-Krise die Grenzen zwischen Zuhause und Arbeit verschwommen, was Trends wie Smart Cities vorantreibt, die durch künstliche Intelligenz geprägt sind, und neue Immobilienanforderungen schafft. Die Dringlichkeit des Klimawandels ist je nach Region unterschiedlich, zeigt sich jedoch besonders deutlich bei jüngeren Bevölkerungsgruppen. Der daraus resultierende Wandel der Erwartungen und Konsumpräferenzen führt bei vielen Unternehmen zu spannenden Innovationen.

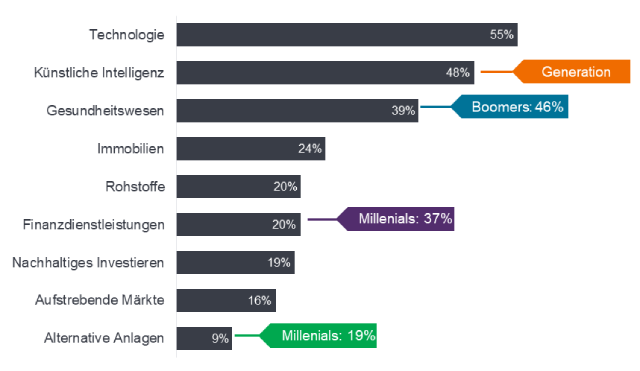

Diese Veränderungen im täglichen Leben spiegeln sich in den aus Sicht der Anleger attraktivsten Chancen in den kommenden Jahren wider. Beispielsweise spiegeln Daten aus der Janus Henderson Investor Survey die Einstellungen einzelner Anleger mit Sitz in den USA wider, die weltweit ähnlich sind.

Abbildung 2: Investoren konzentrieren sich auf die Zukunft, da Technologie, KI und Gesundheitswesen attraktive Chancen bieten dürften

Quelle: Janus Henderson, Investorenumfrage, Stand 2023. Antworten von 1.000 wohlhabenden und vermögenden Investoren in Nordamerika. Boomer = 59–77 Jahre alt, Gen-X = 43–58 Jahre alt, Millennials = 27–42 Jahre alt. Für diese Frage wurden Investoren gefragt: Welche Branchen/Themen sind Ihrer Meinung nach in den nächsten Jahren besonders gute Investitionsmöglichkeiten?

Quelle: Janus Henderson, Investorenumfrage, Stand 2023. Antworten von 1.000 wohlhabenden und vermögenden Investoren in Nordamerika. Boomer = 59–77 Jahre alt, Gen-X = 43–58 Jahre alt, Millennials = 27–42 Jahre alt. Für diese Frage wurden Investoren gefragt: Welche Branchen/Themen sind Ihrer Meinung nach in den nächsten Jahren besonders gute Investitionsmöglichkeiten?

Bei Investitionen in diese Themen und Marktsegmente ist es wichtig, zwischen überbewerteten Trends mit fragwürdiger Realisierbarkeit und innovativen Geschäftsmodellen und Technologien zu unterscheiden, die zu Preismacht, Eintrittsbarrieren und Wettbewerbsvorteilen führen können, die für eine echte langfristiges Renditepotenzial erforderlich sind. Anleger können von Ansätzen profitieren, die auf fundiertem Research basieren und mit erfahrenen Vermögensverwaltern zusammenarbeiten, die in der Lage sind, Hype-Zyklen zu meistern und Portfolios für eine sich wandelnde Welt aufzubauen.

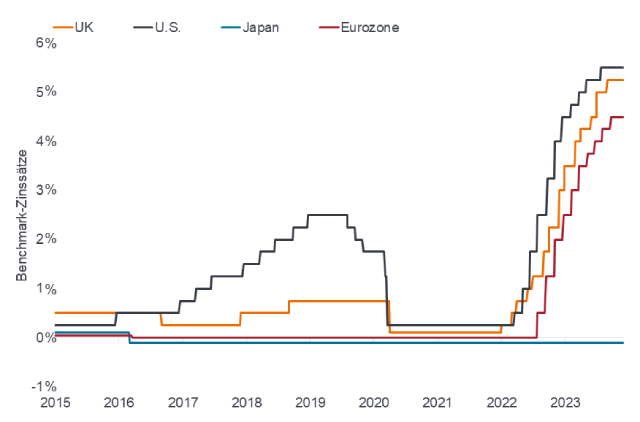

3. Die Rückkehr der „Kapitalkosten“

Im letzten Jahrzehnt war es mehr oder weniger irrelevant, ob eine Organisation ein gutes oder ein schlechtes Geschäftsmodell hatte. Günstiges Kapital war leicht verfügbar, um selbst die unrentabelsten Unternehmen zu unterstützen. Die weltweiten Kapitalkosten stiegen daraufhin innerhalb kurzer Zeit deutlich an. Die Rückkehr höherer Kreditzinsen hat die Landschaft für Unternehmen dramatisch verändert, da es jetzt viel schwieriger ist, an Finanzierung zu kommen, und Investoren anspruchsvoller bei der Wahl der Kapitalallokation sind.

Abbildung 3: Zinserhöhungen haben den Zugang von Unternehmen zu Finanzierungsmitteln erschwert

Quelle: Bloomberg, Stand: 30. September 2023.

Auf Unternehmensebene werden dadurch schwächere Unternehmen bloßgestellt, wie die US-Bankeninsolvenzen im ersten Halbjahr 2023 zeigten, und es kommt zu einer größeren Streuung zwischen Gewinnern und Verlierern. Es führt auch zu Marktvolatilität und Möglichkeiten zur Fehlbewertung. Ein Beispiel dafür ist der Vergleich zwischen Börsen und privaten Märkten, bei dem die Bewertungen an den Börsen, insbesondere im Immobilienbereich, korrigiert wurden, während sich die privaten Märkte erst noch vollständig anpassen müssen. Darüber hinaus bringen höhere Zinsen attraktivere Renditen, was Anleihen wieder in den Vordergrund gerückt hat.

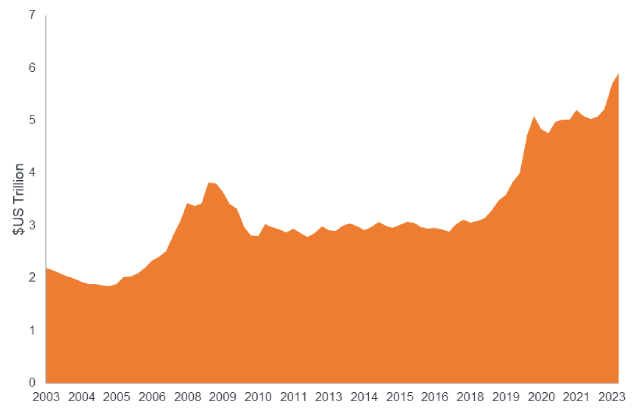

Gleichzeitig liegt derzeit ein erheblicher Betrag an Bargeld herum. Die Geldmarktanlagen in den USA haben sich in den letzten fünf Jahren fast verdoppelt, da sich Anleger dafür entschieden haben, das Risiko zu mindern und/oder von den höheren verfügbaren Zinssätzen zu profitieren.

Abbildung 4: Geldmarktanlagen in den USA sind stark gestiegen, aber wird dies bald in Risikoanlagen umgeschichtet?

Quelle: US-Notenbank, Stand: 30. September 2023.

Quelle: US-Notenbank, Stand: 30. September 2023.

Die Kapitalkosten dürften höher bleiben als in der jüngeren Vergangenheit, doch die Zinsen befinden sich nun wahrscheinlich nahe ihren Höchstständen und könnten beginnen zu sinken. Dies wird die Attraktivität des Haltens von Bargeld verringern und wahrscheinlich zu Umschichtungen hin zum Renditepotenzial sorgfältig ausgewählter Risikoanlagen führen.

Diese Kombination aus größerer Streuung zwischen „Besitzenden“ und „Besitzlosen“ gepaart mit der Möglichkeit einer Umschichtung in Risikoanlagen deutet darauf hin, dass wir in eine Ära eingetreten sind, die für aktiv verwaltete Anlagestrategien geeignet ist. Während eines Großteils des letzten Jahrzehnts wurden die Renditen durch billiges Geld angekurbelt, und die breiten Aktienmärkte verzeichneten im Allgemeinen einen Anstieg, was passive, Index-basierte Strategien und Private Equity begünstigte.

Der sich verändernde makroökonomische Hintergrund dürfte jedoch ein Umfeld schaffen, das eher für die Aktienauswahl, differenziertes Research und einen selektiven Ansatz bei der Vermögensallokation geeignet ist. Dies ist ein Umfeld, das Investitionen in die richtige Anlageklasse und in die richtigen Wertpapiere vor dem richtigen Hintergrund erfordert.

Zusammenfassung

In dieser Zeit des Übergangs rechnen wir mit anhaltenden Phasen der Volatilität an den Finanzmärkten. Wir wissen auch, dass Volatilität sowohl Risiken als auch Chancen mit sich bringt. Unser Ziel ist es, die differenzierten Markteinblicke unserer Investmentteams und Portfoliokonstruktions- und Strategiespezialisten kontinuierlich offenzulegen, um Anlegern dabei zu helfen, wichtige längerfristige Treiber sowie kurzfristige Markttrends angemessen einzuschätzen. Dabei greifen wir auf die Expertise von über 340 Anlageexperten zurück, die mit über 540 Kundenservice-Spezialisten* zusammenarbeiten. In dieser komplexen Welt sind wir uns stets bewusst, dass unsere differenzierten Markteinblicke, disziplinierten Investitionen und unser erstklassiger Service dazu beitragen können, hervorragende finanzielle Ergebnisse für unsere Kunden und die über 60 Millionen Menschen** zu erzielen, die Janus Henderson ihre finanzielle Zukunft anvertrauen.

*Quelle: Janus Henderson, Stand: 30. September 2023.

**Die Zahl spiegelt die geschätzte Anzahl der Personen zum Jahresende 2022 wider, deren aktuelles Vermögen oder zukünftige Pensionen in Anlageprodukte von Janus Henderson investiert sind, und basiert auf dem AUM-Marktanteil von JHI nach Ländern und der Größe der investierenden Bevölkerung (nach Ländern) und durchschnittliche Kontogrößen unter Verwendung von Branchen- und Regierungsdaten sowie internen Schätzungen.

mRNA-Impfstoff: eine Art Impfstoff, der eine Kopie eines Moleküls – Boten-RNA (mRNA) – verwendet, um eine Immunantwort auszulösen.

Rendite: Die Höhe des Ertrags eines Wertpapiers über einen festgelegten Zeitraum, normalerweise ausgedrückt als Prozentsatz. Bei Aktien ist die Dividendenrendite ein gängiges Maß, das die jüngsten Dividendenzahlungen für jede Aktie durch den Aktienkurs dividiert. Bei einer Anleihe errechnet sich dieser aus der Kuponzahlung dividiert durch den aktuellen Anleihepreis.

WICHTIGE INFORMATIONEN

Verweise auf einzelne Wertpapiere stellen keine Empfehlung zum Kauf, Verkauf oder Halten eines Wertpapiers, einer Anlagestrategie oder eines Marktsektors dar und sollten nicht als gewinnbringend angesehen werden. Janus Henderson Investors, sein verbundener Berater oder seine Mitarbeiter können eine Position in den genannten Wertpapieren halten.

Die Volatilität misst das Risiko anhand der Streuung der Renditen für eine bestimmte Anlage.

Festverzinsliche Wertpapiere unterliegen dem Zins-, Inflations-, Kredit- und Ausfallrisiko. Der Anleihenmarkt ist volatil. Wenn die Zinsen steigen, fallen die Anleihepreise normalerweise und umgekehrt. Die Rückzahlung des Kapitals ist nicht garantiert und die Preise können fallen, wenn ein Emittent seine Zahlungen nicht pünktlich leistet und sich seine Bonität verschlechtert.

Die vorstehenden Einschätzungen sind die des Autors zum Zeitpunkt der Veröffentlichung und können von den Ansichten anderer Personen/Teams bei Janus Henderson Investors abweichen. Die Bezugnahme auf einzelne Wertpapiere stellt keine Empfehlung zum Kauf, Verkauf oder Halten eines Wertpapiers, einer Anlagestrategie oder eines Marktsektors dar und sollten nicht als gewinnbringend angesehen werden. Janus Henderson Investors, die mit ihr verbundenen Berater oder ihre Mitarbeiter haben möglicherweise eine Position in den genannten Wertpapieren.

Die Wertentwicklung in der Vergangenheit ist kein zuverlässiger Indikator für die künftige Wertentwicklung. Alle Performance-Angaben beinhalten Erträge und Kapitalgewinne bzw. -verluste, aber keine wiederkehrenden Gebühren oder sonstigen Ausgaben des Fonds.

Der Wert einer Anlage und die Einkünfte aus ihr können steigen oder fallen. Es kann daher sein, dass Sie nicht die gesamte investierte Summe zurückerhalten.

Die Informationen in diesem Artikel stellen keine Anlageberatung dar.

Marketing-Anzeige.