Europäische Verbriefung: eine defensive Einkommensmöglichkeit

In seinem Ausblick für 2024 argumentiert Colin Fleury, Head of Secured Credit, dass hochwertige europäische verbriefte Schuldtitel weiterhin eine attraktive Gelegenheit für Anleger bieten, die auf der Suche nach defensiven Erträgen sind.

7 Minuten Lesezeit

Zentrale Erkenntnisse:

- Während sich die Zentralbanken möglicherweise auf oder nahe an ihren Zinshöchstständen befinden, glauben wir, dass ein breit diversifiziertes europäisches Portfolio an erstklassigen verbrieften Wertpapieren im Jahr 2024 einen Ertrag von fast 7 % (abgesichert in Pfund Sterling) erzielen könnte, wenn die Märkte weitgehend stabil bleiben.

- Die Kreditqualität und die relativ kurze Kredit-Spread-Duration eines hochwertigen europäischen Portfolios an Verbriefungen sollten einen Puffer gegen Volatilität bieten, falls sich ein schwächer als erwartetes makroökonomisches Umfeld ergibt.

- Das derzeit höhere Zinsumfeld und der zusätzliche Spread, den verbriefte Schulden bieten, tragen dazu bei, die umfassendere Rolle zu erkennen, die verbriefte Schuldtitel in Kundenportfolios spielen können.

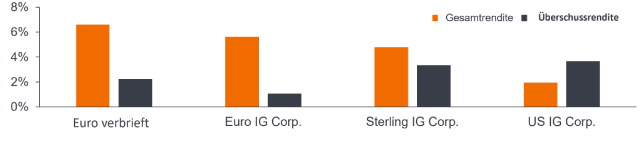

Der europäische Verbriefungsmarkt hat im Vergleich zu den Märkten für Unternehmensanleihen mit Investment Grade (IG) ein weiteres starkes Jahr gesehen (siehe Abbildung 1).

Im Jahr 2022 waren die erheblichen Anstiege der Zinssätze für langfristige Staatsanleihen, die sich negativ auf die Märkte für Unternehmensanleihen auswirkten, ein wichtiger Treiber für die Outperformance von Verbriefungen angesichts der niedrigen Zinsduration (Sensibilität gegenüber Zinsbewegungen).

Im Jahr 2023 trugen Zinsbewegungen positiv zur Gesamtrendite von Unternehmensanleihen in Sterling- und Euro-Unternehmensanleihen bei, während sie sich wiederum negativ auf US-Dollar-Anleihen auswirkten. Ungeachtet dessen übertraf die europäische Verbriefung im Jahr 2023 erneut alle drei Märkte für IG-Unternehmensanleihen auf Basis der GBP-gesicherten Gesamtrendite.1

Abbildung 1: Europäische Verbriefungen – starke relative Wertentwicklung setzte sich im Jahr 2023 fort

Jahresrenditen von Verbriefungen im Jahr 2023 im Vergleich zu Investment-Grade-Unternehmensanleihen (31.12.22 – 21.11.23)

Renditen bei Verbriefungen im Jahr 2022 im Vergleich zu Investment-Grade-Unternehmensanleihen (31.12.21 – 31.12.22)

Quelle: ICE BofA-Unternehmensanleihenindizes, Janus Henderson Investors Analysis, Stand: 21. November 2023. Hinweis: In Ermangelung eines Index, der die in Chancen von Verbriefungen (in EUR) angemessen abbildet, bezieht sich die hier gezeigte Wertentwicklung von Verbriefungen (in EUR) auf einen repräsentativen Janus Henderson-Fonds: den Janus Henderson Asset-Backed Securities Fund, unter Verwendung der Tagesendpreise, vor Abzug von Gebühren. Dieses Diagramm dient der Veranschaulichung und stellt keine Garantie für die zukünftige Wertentwicklung des Janus Henderson Asset-Backed Securities Fund dar. Die Indexrenditen für IG-Unternehmensanleihen werden gegenüber dem GBP abgesichert. Überschussrenditen werden im Verhältnis zu Swaps ausgewiesen. Die Wertentwicklung in der Vergangenheit ist kein Hinweis auf die zukünftigen Renditen.

Unter der Haube – Verbriefungspools liefern immer noch

Wir waren überrascht, wie widerstandsfähig sowohl Verbraucher als auch Unternehmen bisher gegenüber dem Ausmaß der Zinserhöhungen der Zentralbanken waren. Auch wenn es dabei natürlich zu Verzögerungen kommen wird – zum Beispiel bei Hypothekenschuldnern mit festen Zinssätzen, die noch nicht auf höhere Zinssätze umgestellt wurden, oder bei Unternehmen mit festverzinslichen Anleihen, die noch fällig sind – hat sich die grundsätzliche Wertentwicklung der Verbriefungspools im Allgemeinen relativ gut gehalten und in vielen Fällen immer noch auf dem Niveau der Zeit vor COVID.

Es gibt jedoch Anzeichen von Stress in Teilen des Marktes mit schwächerem Kreditprofil, wie aus Abbildung 2 hervorgeht, in der wir uns auf den Autokreditsektor konzentriert haben, während der nicht firmeneigene Teil des Marktes typischerweise schwächere Kreditnehmer repräsentiert. Dies sind keine Trends, die uns Anlass zur Sorge geben, wenn wir in höherrangige Verbriefungen investieren, obwohl sie darauf hindeuten, dass bei nachrangigeren Anleihen eine größere Selektivität erforderlich ist.

Abbildung 2: Auto-ABS-Deals im Vereinigten Königreich – aggregierte Ausfallquoten

Quelle: JP Morgan International Securitization Research. Stand der Daten: 30. September 2023. Beachten Sie, dass firmeneigene Autokreditgeber Abteilungen von Automobilherstellern sind, die Kreditnehmern die Kreditvergabe erleichtern, damit diese neue Fahrzeuge für Kreditnehmer mit höherer Bonität kaufen können, während nicht firmeneigene Kreditgeber in der Regel Gebrauchtfahrzeuge für Kreditnehmer mit relativ geringerer Bonität finanzieren. Die Wertentwicklung in der Vergangenheit ist kein Hinweis auf die zukünftigen Renditen.

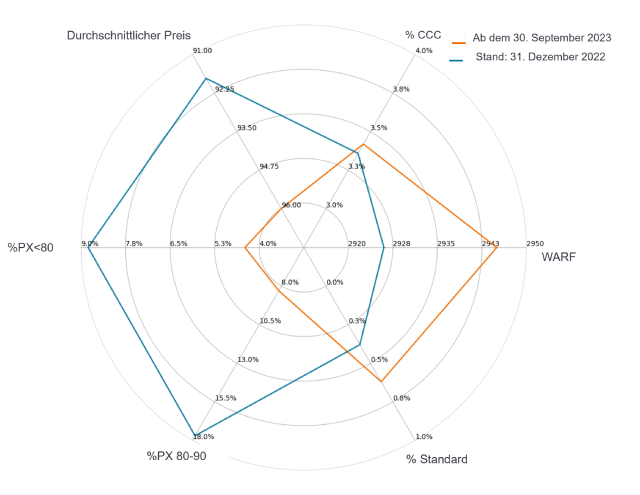

Wenn wir uns die Wertentwicklung von Unternehmenskrediten ansehen, die in Collateralised Loan Obligations (CLOs) gehalten werden, gibt es zum jetzigen Zeitpunkt ebenfalls nur begrenzte Anzeichen für eine wesentliche Belastung. Das Spider-Plot (siehe Abbildung 3) vergleicht einige durchschnittliche Kreditstatistiken für das europäische CLO-Universum zum 30. September 2023 mit dem 31. Dezember 2022. Es ist ersichtlich, dass der Anteil der Kredite mit niedrigeren Zinssätzen erheblich zurückgegangen ist und schwächer bewertete CCC-Kredite weiterhin etwa 3,4 % betragen. Die Zahl der ausgefallenen Bestände ist leicht gestiegen, ebenso wie der Weighted Average Rating Factor (WARF). Ein WARF von rund 2900 entspricht einem durchschnittlichen Portfolio-Kreditrating knapp unter Single-B flat.

Abbildung 3: Zusammenfassung der CLO-Durchschnittsrenditen

Quelle: Janus Henderson Investors und Moody's Analytics. Daten vom 30. September 2023 und 31. Dezember 2022. Hinweis: Px = Preis in % des Nennwertes. WARF steht für Weighted Average Rating Factor. Die Wertentwicklung in der Vergangenheit ist kein Hinweis auf die zukünftigen Renditen.

Was wird die Rendite im Jahr 2024 antreiben?

Vereinfacht ausgedrückt gibt es zwei Schlüsselfaktoren, die die Rendite im Jahr 2024 bestimmen werden. Das erste ist das aktuelle Niveau der Kredit-Spreads (und wohin sie sich entwickeln könnten) und das zweite ist die zukünftige Entwicklung der zugrunde liegenden Cash-Zinssätze. Heutzutage kann ein breit diversifiziertes europäisches Portfolio an erstklassigen verbrieften Wertpapieren einen Kredit-Spread gegenüber Bargeld von etwa 1,6 % aufweisen.2 Zum Vergleich: Der ICE BofA Euro Corporate Index hat einen Spread gegenüber Swaps von rund 0,9 %.3

Während die Märkte möglicherweise Recht haben, wenn sie davon ausgehen, dass die Zentralbanken kurz vor dem Ende der Notwendigkeit stehen, die Zinssätze weiter anzuheben, sollte beachtet werden, dass die einjährigen CASH-Zinsen in Pfund Sterling bei über 5 % liegen, was eine potenzielle Gesamtrendite von knapp 7 %, sofern die Märkte weitgehend stabil bleiben. Die Euro-Bargeldzinsen sind natürlich niedriger, aber ein Euro-gesichertes Portfolio könnte immer noch eine Rendite von über 5 % erzielen, wiederum vorausgesetzt, dass die Märkte weitgehend stabil bleiben. Bitte beachten Sie, dass es keine Garantie dafür gibt, dass sich vergangene Trends fortsetzen oder Prognosen eintreten.

Das Risiko für diesen Ausblick liegt natürlich in der Volatilität, möglicherweise aufgrund einer stärkeren Abschwächung der makroökonomischen Fundamentaldaten als derzeit von den Märkten erwartet. Dies könnte sich sowohl auf die Höhe der Kreditspannen an den Anleihenmärkten als auch auf das Tempo auswirken, mit dem die Zentralbanken beginnen, die Zinsen zu senken. Dennoch sind wir davon überzeugt, dass die Kreditqualität eines erstklassigen verbrieften Portfolios (in der Regel mit einem durchschnittlichen Rating von etwa AA) und eine kurze Kredit-Spread-Duration (in der Regel etwa drei Jahre) dazu beitragen werden, die makroökonomischen Auswirkungen zu dämpfen, die risikoreichere Teile der Anleihenmärkte zu spüren bekommen. Insgesamt glauben wir daher, dass weiterhin eine defensive Ertragsmöglichkeit besteht. Wenn Anleger davon überzeugt sind, dass wir uns tatsächlich an einem Wendepunkt der Zinssätze befinden, sollten sie möglicherweise eine Kombination aus Staatsanleihen mit langer Laufzeit und den guten risikobereinigten Überrenditen in Betracht ziehen, die unserer Meinung nach verbriefte Anleihen bieten können.

Die Vorteile verbriefter Schulden in einem diversifizierten Anleihenportfolio

In den letzten Jahren gab es viele Kundengespräche über Verbriefungen mit Defined Benefit (DB)-Unternehmenskunden aus dem Vereinigten Königreich, die eine Liquiditätsquelle als Teil eines Sicherheitenwasserfalls suchten, um sie gegen Zinsabsicherungen zu verwenden, die zur Deckung ihrer Verbindlichkeiten vorhanden sind. Was diese Anlageklasse in diesem Zusammenhang attraktiv gemacht hat, ist ihre Liquidität, ihr Spread gegenüber Bargeld und ihre variable Verzinsung (d. h. niedrige Duration), sodass ihre Sicherheiten nicht mit dem Risiko korrelieren, das sie absichern.

Als die Renditen britischer Staatsanleihen im September 2022 stark anstiegen, wurde diese Sicherheit in Anspruch genommen und die Anlageklasse verzeichnete starke Abflüsse. Als die Krise jedoch nachließ, begannen die DB-Pensionsfonds der Unternehmen damit, ihre Sicherheiten wieder aufzufüllen. Da die anschließenden Absicherungen jedoch mit einer viel geringeren Hebelwirkung wieder aufgesetzt wurden, ist es unwahrscheinlich, dass aus dieser Quelle Rückflüsse in der gleichen Größenordnung in die Anlageklasse zu verzeichnen sind.

Dies bedeutet jedoch nicht, dass verbriefte Wertpapiere für langfristige Anleger weniger relevant sind. Das nun höhere Zinsumfeld in Kombination mit dem zusätzlichen Spread, der mit verbrieften Wertpapieren einhergeht, bedeuten, dass die Rendite- und Diversifizierungsvorteile dieser Anlageklasse und die breitere Rolle, die sie in Kundenportfolios spielen kann, zunehmend anerkannt werden. Während wir seit vielen Jahren einen Platz für Verbriefungen in renditeorientierten Portfolios sehen, hören wir jetzt dasselbe, wenn Kunden und Berater eine Kreditallokation sowohl für leistungsorientierte als auch für beitragsorientierte Pensionsfonds beschreiben.

1 Basierend auf der Wertentwicklung seit Jahresbeginn, Stand 21. November 2023.

2 Quelle: Janus Henderson. Stand der Daten: 30. November 2023.

3 Der ICE BofA Euro Corporate Index bildet die Wertentwicklung von auf EUR lautenden Unternehmensanleihen mit Investment-Grade-Rating ab, die auf den Eurobond- oder inländischen Börsen der Euro-Mitgliedstaaten ausgegeben werden. Hinweis: Der Index-Spread über Swaps gilt vom 30. November 2023.

Volatilität. Die Geschwindigkeit und das Ausmaß, mit dem sich der Preis eines Portfolios, Wertpapiers oder Index nach oben und unten bewegt. Wenn der Preis mit großen Bewegungen auf und ab schwankt, weist er eine hohe Volatilität auf. Wenn sich der Preis langsamer und in geringerem Maße bewegt, weist er eine geringere Volatilität auf. Je höher die Volatilität, desto höher das Risiko der Anlage.

Diversifizierung. Eine Methode zur Risikostreuung durch Mischen verschiedener Arten von Vermögenswerten/Anlageklassen in einem Portfolio unter der Annahme, dass sich diese Vermögenswerte in jedem gegebenen Szenario unterschiedlich verhalten. Vermögenswerte mit geringer Korrelation sollten die größte Diversifizierung bieten.

Verbrieft. Ein Wertpapier, das durch bestehende Vermögenswerte (wie Kredite, Kreditkartenschulden oder Leasingverträge) „unterlegt“ (oder besichert) ist, in der Regel solche, die im Laufe der Zeit irgendeine Form von Einkommen (Cashflow) generieren.

Collateralised Loan Obligation (CLO). Ein Bündel von Leveraged Loans geringerer Qualität an Unternehmen, die zu einem einzigen Wertpapier zusammengefasst sind und Einnahmen (Schuldenzahlungen) aus den zugrunde liegenden Krediten generieren. Der regulierte Charakter der von CLOs gehaltenen Anleihen bedeutet, dass der Anleger im Falle eines Zahlungsausfalls ganz vorne in der Schlange steht, um Ansprüche auf die Vermögenswerte eines Kreditnehmers geltend zu machen.

Kollateraler Wasserfall. Ein Liquiditätsansatz, der darin besteht, verschiedene Arten von Vermögenswerten zur Erfüllung der Sicherheitenanforderungen bereitzustellen.

Absicherung. Eine Handelsstrategie, bei der eine Gegenposition zu einer anderen Anlage eingegangen wird, die an Wert verliert, während die primäre Anlage gewinnt, und umgekehrt. Diese Positionen werden verwendet, um verschiedene Risikofaktoren zu reduzieren oder zu steuern und die Wahrscheinlichkeit eines Gesamtverlusts in einem Portfolio zu begrenzen. Es können verschiedene Techniken eingesetzt werden, darunter auch Derivate.

Investment-Grade. Eine Anleihe, die typischerweise von Regierungen oder Unternehmen ausgegeben wird, bei denen das Risiko eines Zahlungsausfalls relativ gering ist, was sich in der höheren Bewertung widerspiegelt, die ihnen von Ratingagenturen verliehen wird.

Kreditspanne. Der Renditeunterschied zwischen Wertpapieren mit ähnlicher Laufzeit, aber unterschiedlicher Bonität, wird häufig zur Beschreibung des Renditeunterschieds zwischen Unternehmensanleihen und Staatsanleihen verwendet. Eine Ausweitung der Spreads deutet im Allgemeinen auf eine Verschlechterung der Kreditwürdigkeit von Unternehmenskreditnehmern hin, während eine Verengung auf eine Verbesserung hindeutet.

Hebelwirkung. Hebelwirkung hat mehrere Bedeutungen: (1). Der Einsatz von Krediten, um das Engagement in einem Vermögenswert/Markt zu erhöhen. Dies kann dadurch geschehen, dass Bargeld geliehen und damit ein Vermögenswert gekauft wird, oder indem Finanzinstrumente wie Derivate eingesetzt werden, um die Wirkung der Kreditaufnahme für weitere Investitionen in Vermögenswerte zu simulieren. (2) Leverage ist auch ein austauschbarer Begriff für Gearing: das Verhältnis des Fremdkapitals (Schulden) eines Unternehmens zum Wert seiner Stammaktien (Eigenkapital); es kann auch auf andere Weise ausgedrückt werden, beispielsweise als Nettoverschuldung als Vielfaches des Gewinns, typischerweise Nettoverschuldung/EBITDA (Ergebnis vor Zinsen, Steuern und Abschreibungen). Ein höherer Hebel bedeutet eine höhere Verschuldung. (3) Für Investmentfonds: Die Schulden-Summe des Unternehmens aus echter und synthetischer Verschuldung. Wenn ein Unternehmen eine Hebelwirkung einsetzt, können die Gewinne und Verluste des Unternehmens höher ausfallen als bei einem Unternehmen, das keine Hebelwirkung einsetzt.

Geldpolitik. Die Politik einer Zentralbank, die darauf abzielt, die Höhe der Inflation und des Wachstums einer Volkswirtschaft zu beeinflussen. Dazu gehört die Kontrolle der Zinssätze und der Geldmenge. Unter monetären Anreizen versteht man, dass eine Zentralbank die Geldmenge erhöht und die Kreditkosten senkt. Unter geldpolitischer Straffung versteht man Maßnahmen der Zentralbanken, die darauf abzielen, die Inflation einzudämmen und das Wirtschaftswachstum durch Erhöhung der Zinssätze und Reduzierung der Geldmenge zu bremsen.

Liquidität. Die Möglichkeit, ein bestimmtes Wertpapier oder einen bestimmten Vermögenswert auf dem Markt zu kaufen oder zu verkaufen. Vermögenswerte, die problemlos auf dem Markt gehandelt werden können (ohne größere Preisbewegungen auszulösen), werden als „liquide“ bezeichnet.

Gilts. Von der Bank of England verkaufte britische Staatsanleihen, die zur Finanzierung öffentlicher Ausgaben verwendet werden.

WARF. Der gewichtete durchschnittliche Ratingfaktor ist ein Maß zur Angabe der Kreditqualität eines Portfolios. Ein höherer WARF impliziert ein riskanteres Portfolio.

WICHTIGE INFORMATIONEN

Die Volatilität misst das Risiko anhand der Streuung der Renditen für eine bestimmte Anlage.

Der Credit Spread ist der Renditeunterschied zwischen Wertpapieren mit ähnlicher Laufzeit, aber unterschiedlicher Bonität. Eine Ausweitung der Spreads deutet im Allgemeinen auf eine Verschlechterung der Kreditwürdigkeit von Unternehmenskreditnehmern hin, eine Verengung auf eine Verbesserung.

Eventuelle Swaps werden auf der Grundlage des fiktiven Risikos gemeldet.

Es gibt keine Garantie dafür, dass sich vergangene Trends fortsetzen oder prognostizierte Entwicklungen eintreten.

Festverzinsliche Wertpapiere unterliegen dem Zins-, Inflations-, Kredit- und Ausfallrisiko. Der Anleihenmarkt ist volatil. Wenn die Zinsen steigen, fallen die Anleihepreise normalerweise und umgekehrt. Die Rückzahlung des Kapitals ist nicht garantiert und die Preise können fallen, wenn ein Emittent seine Zahlungen nicht pünktlich leistet und sich seine Bonität verschlechtert.

Hochzinsanleihen oder „Junk“-Anleihen bergen ein höheres Ausfallrisiko und Preisvolatilität und können plötzliche und starke Preisschwankungen erfahren.

Beta misst die Volatilität eines Wertpapiers oder Portfolios im Verhältnis zu einem Index. Weniger als eins bedeutet eine geringere Volatilität als der Index; mehr als eins bedeutet größere Volatilität.

Die vorstehenden Einschätzungen sind die des Autors zum Zeitpunkt der Veröffentlichung und können von den Ansichten anderer Personen/Teams bei Janus Henderson Investors abweichen. Die Bezugnahme auf einzelne Wertpapiere stellt keine Empfehlung zum Kauf, Verkauf oder Halten eines Wertpapiers, einer Anlagestrategie oder eines Marktsektors dar und sollten nicht als gewinnbringend angesehen werden. Janus Henderson Investors, die mit ihr verbundenen Berater oder ihre Mitarbeiter haben möglicherweise eine Position in den genannten Wertpapieren.

Die Wertentwicklung in der Vergangenheit ist kein zuverlässiger Indikator für die künftige Wertentwicklung. Alle Performance-Angaben beinhalten Erträge und Kapitalgewinne bzw. -verluste, aber keine wiederkehrenden Gebühren oder sonstigen Ausgaben des Fonds.

Der Wert einer Anlage und die Einkünfte aus ihr können steigen oder fallen. Es kann daher sein, dass Sie nicht die gesamte investierte Summe zurückerhalten.

Die Informationen in diesem Artikel stellen keine Anlageberatung dar.

Marketing-Anzeige.