Wer im vergangenen Monat auf der Suche nach dramatischer Unterhaltung war, hätte statt des neuesten Netflix-Hits auch auf einer Finanz-Website die Vorbereitungen für die Sitzung der US-Notenbank (Fed) mit ihren wechselnden Charakteren und komplexen Wendungen verfolgen können. Letztendlich bekamen die Zuschauer am Markt jedoch, was sie von Anfang an hätte erwarten sollen: eine ganz gewöhnliche Zusammenkunft, bei der neueste Wirtschaftsdaten eine ganz gewöhnliche Zinssenkung um 25 Basispunkte (Bp) nach sich zogen. Daraus ergab sich eine Spanne von 4,00 % bis 4,25 % für den US-Leitzins.

Seitdem die Fed nach ihrer Sitzung im Dezember 2024 die Zinssenkungen ausgesetzt hatte, drehten sich ihre Äußerungen um die Spannung zwischen den beiden Komponenten des Doppelmandats der US-Zentralbank: Vollbeschäftigung und Preisstabilität. Die Entwicklungen der letzten Monate, darunter erhebliche Abwärtskorrekturen beim Beschäftigungszuwachs sowie die Erhebung von Einfuhrzöllen, welche die Inflation (noch) nicht in die Höhe getrieben haben, gaben der Fed Spielraum für eine moderate Lockerung ihrer noch immer restriktiven Geldpolitik.

Während die rückläufigen Beschäftigungs- und Inflationsdaten diese Entscheidung zu bestätigen schienen, dürfte Beobachtern die merkwürdige Dissonanz zwischen der Entscheidung zur Zinssenkung und einer optimistischeren Zusammenfassung der Wirtschaftsprognosen aufgefallen sein. Letzter gehen für 2026 von einem höheren Wirtschaftswachstum und einer höheren Inflation sowie einer leicht niedrigeren Arbeitslosenquote aus. Auch wenn der Vorsitzende Jerome Powell trotz des vom Markt mittlerweile erwarteten gelegentlichen schwankenden Kurses kein eingängiges Argument zur Rechtfertigung dieser Tatsache vorlegte, verdient die Fed wahrscheinlich den Vertrauensvorschuss, dass politischer Einfluss keine Rolle spielte. Schließlich waren die möglichen Nachfolger von Powell an der Spitze der Fed mit der Entscheidung einverstanden. Der einzige Abweichler war der kürzlich eingesetzte Ersatzmann Stephen Miran, der sich für eine Senkung um 50 Basispunkte aussprach.

Ein sich wandelndes, aber noch robustes wirtschaftliches Umfeld

In den letzten Monaten kamen Zweifel an derRobustheit des US-Wirtschaftswachstums auf. Der Hauptgrund hierfür dürfte die Abwärtskorrektur beim Beschäftigungszuwachs um rund 900.000 in den zwölf Monaten bis März 2025 gewesen sein. Dadurch sank der Monatsdurchschnitt für diesen Zeitraum von soliden 154.000 auf weniger solide 80.000. Darüber hinaus beträgt der monatliche Beschäftigungszuwachs seit April durchschnittlich nur dürftige 53.000. Wie Fed-Chef Powell jedoch zu Recht betonte, wird die Beschäftigungsentwicklung derzeit nicht nur durch Nachfragefaktoren beeinflusst, sondern auch durch einen beispiellosen Angebotsschock aufgrund der strikteren Einwanderungspolitik der Trump-Regierung.

Diese Verschiebung bei der Arbeitsmarktdynamik hat zu einer einzigartigen Situation geführt, in der die Zahl der Arbeitsplätze zurückgehen könnte, während die Inflation gleichzeitig noch auf erhöhtem Niveau verharrt. Der von der Fed bevorzugte Indikator für die Kerninflation (ohne Lebensmittel und Energie) stieg von 2,6 % im April auf 2,9 % im Juli. Ein Argument für die Zinsenkung war, dass die Tagesgeldzinsen von 4,5 Prozent deutlich über der Kerninflation lagen, was Kennzeichen einer restriktiven Geldpolitik wäreeten. Eine Erwiderung aus dem relativ ruhigen Lager Befürworter einer straffen Geldpolitik hätte lauten können, dass die Inflation noch weit von den von der Fed festgelegten Niveau von 2,0 % für Preisstabilität entfernt sei. Ebenso unterstellen die Marktbewertungen voninflationsgeschützten Staatsanleihen (TIPS) eine durchschnittliche Inflation von 2,47 % bzw. 2,39 % in den nächsten fünf bzw. zehn Jahren. Sogar die Fed erhöhte ihre eigene Schätzung der Kerninflation für 2026 von 2,4 % auf 2,6 %, obwohl sie in etwas zweifelhafter Manier davon ausging, dass die Inflation nur zwei Jahre später auf 2,0 % zurückgehen würde.

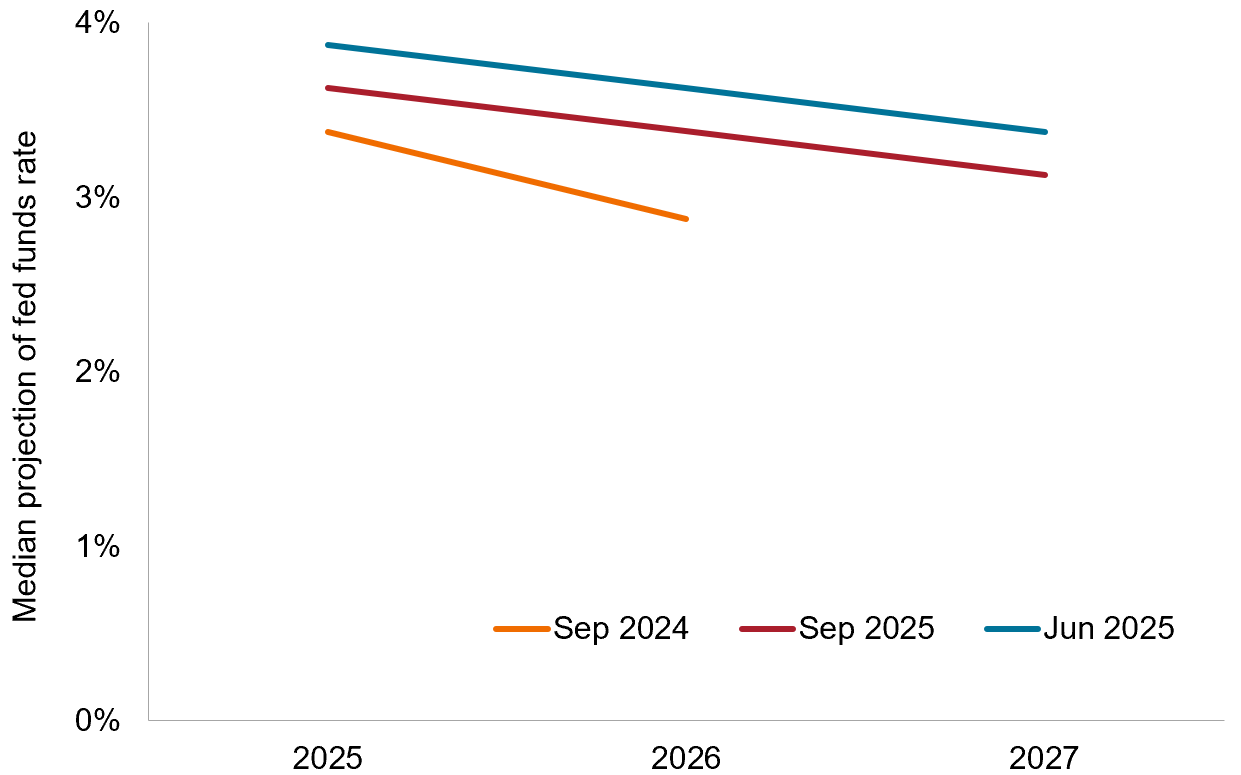

Abbildung 1: „Dot Plot“-Zinsprognose der Fed

Obwohl die Fed im Jahr 2026 mit einem leichten Anstieg des Wirtschaftswachstums und der Inflation rechnet, senkte sie ihren viel beachteten prognostizierten Zinspfad für die nächsten zwei Jahre.

Quelle: Bloomberg, Janus Henderson Investors, Stand: 17. September 2025

Worauf zu achten ist

Einer der Gründe, warum die Fed im vergangenen Dezember die Zinssenkungen ausgesetzt hatte, war die Erwartung einer wachstumsfördernden – und potenziell inflationären – Politik der neuen Trump-Regierung. Dazu gehörten Deregulierungen, Steuerreformen und natürlich Zölle. Bisher konnten die Unternehmen die Auswirkungen der Zölle entweder auffangen oder so verteilen, dass die Preise für importierte Waren weniger stark anstiegen als allgemein erwartet. Zu klären ist, ob es durch die Abgaben zu einer einmaligen Neufestsetzung des Preisniveaus kommt oder ob Handelshemmnisse den Wettbewerb zwischen den Unternehmen dämpfen, der tendenziell den Verbrauchern zugutekommt. Was die Fed vermutlich vor allem verhindern möchte, ist, dass sich die Inflationserwartungen deutlich über ihrem Zielwert von 2,0 % verfestigen.

Anders als im Jahr 2024, als Sorgen über eine Verlangsamung des Wachstums Zinssenkungen um 100 Basispunkte nach sich zogen, scheint die US-Wirtschaft auf soliden Beinen zu stehen, wenn man von der Eintrübung des Arbeitsmarktes absieht,. Ein Beweis dafür ist der widerstandsfähige Konsum. Nach dem Einbruch im ersten Quartal spielten die Verbraucherausgaben im zweiten Quartal wieder eine tragende Rolle für das Bruttoinlandsprodukt (BIP). Laut dem „GDP Now Tracker“ der Atlanta Fed hat sich dieser Trend bis weit ins laufende Quartal hinein fortgesetzt.

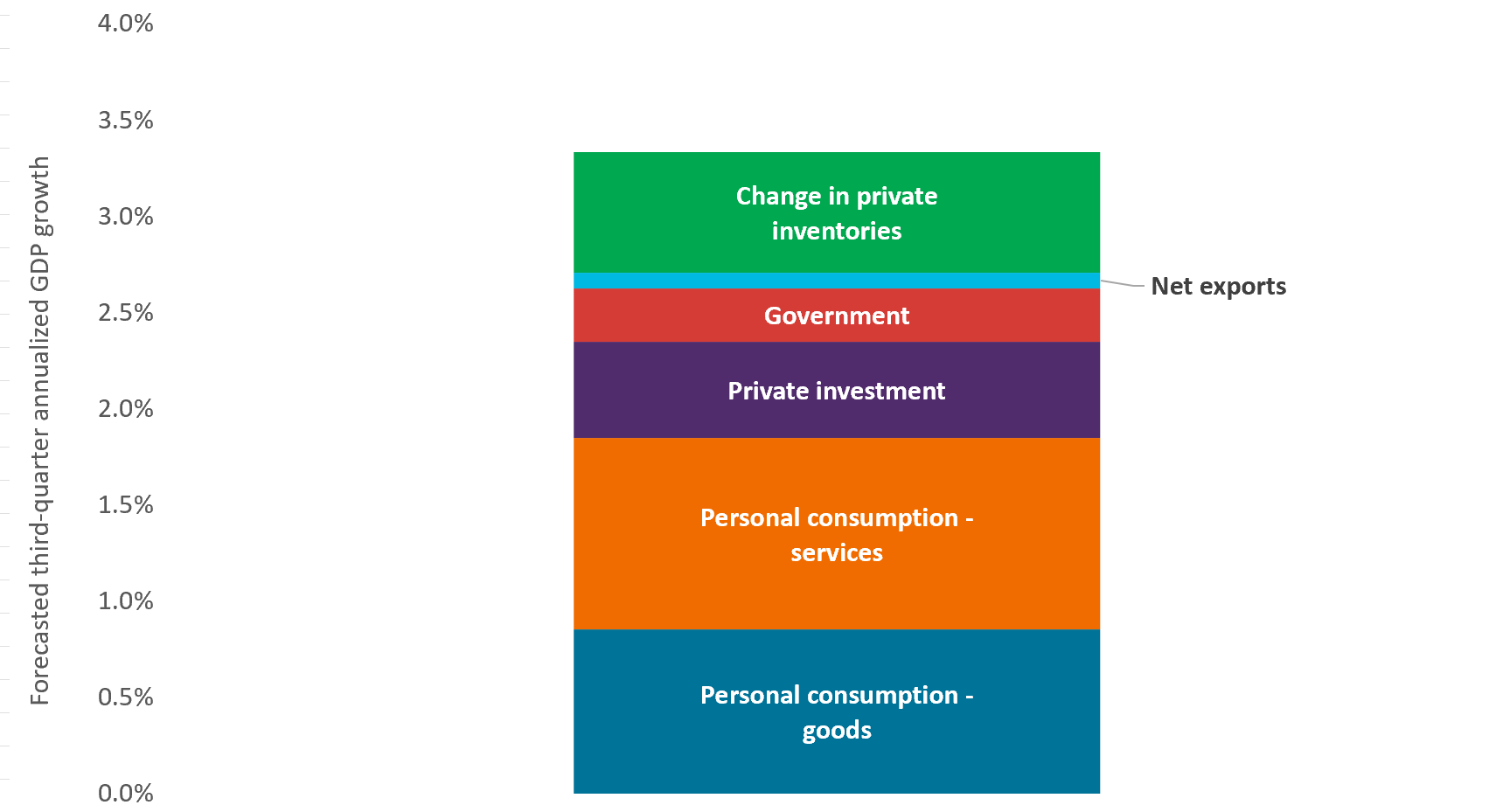

Abbildung 2: BIP-Prognose für das 3. Quartal

Wie schon beim BIP-Wachstum im zweiten Quartal zeigt der GDP Now Tracker der Atlanta Fed, dass die Verbrauchernachfrage nach Dienstleistungen und Gütern im dritten Quartal weiterhin lebhaft bleibt.

Quelle: Bloomberg, Atlanta Federal Reserve Bank, Janus Henderson Investors

Auch Signale aus dem Unternehmenssektor deuten auf ein anhaltendes Wachstum der US-Wirtschaft hin. Die Gewinnprognosen, die tendenziell die zugrunde liegende Konjunkturstärke widerspiegeln, deuten auf ein stabiles Wachstum in den nächsten zwei Jahren hin. Die Gewinnprognosen der Unternehmen stehen im Einklang mit der Einschätzung des Marktes. Die Aussagekraft der Gewinne dürfte im aktuellen Umfeld besonders wichtig sein, da die Unternehmen sowohl die Stimmung der Verbraucher als auch die möglichen Auswirkungen der Zölle auf die operativen Margen berücksichtigen müssen.

Eingehen des richtigen Risikos am richtigen Ort

Auf ihrer letzten Sitzung hat die Fed den Weg für eine etwas lockerere Geldpolitik in den nächsten 15 Monaten – und möglicherweise darüber hinaus – geebnet. Dank der Praxis der Zentralbank, ihre Politik deutlich zu kommunizieren, um den Markt nicht zu überrumpeln, war ein Großteil der mit einer Wiederaufnahme der Zinssenkungen verbundenen Kurszuwächse bereits in den Anleihenotierungen berücksichtigt. Zwar handelt es sich hierbei um eine willkommene Entwicklung – solange sie nicht mit einer sich rapide verschlechternden Konjunktur einhergeht – doch stellen die niedrigen Renditen für Anleihen investoren eine Herausforderung dar. Wir sind noch lange nicht wieder in der Ära der Renditejagd der 2010er Jahre angekommen, doch niedrige Zinsen und hohe Bewertungen von Unternehmensanleihen könnten einige Anleger dazu veranlassen, entweder die Duration zu verlängern oder ihr Engagement bei Schuldnern geringerer Bonität zu erhöhen, um den Effekt sinkender Renditen auszugleichen. Wir raten von beiden Reaktionen ab.

Offensichtlich ist das Pendel der US-Geldpolitik vom Ziel der Preisstabilität weg und hin zum Ziel der Vollbeschäftigung ausgeschlagen. Allerdings sollten Anleger nie die schädlichen Auswirkungen aus den Augen verlieren, die die Inflation auf Anleiheninvestments haben kann. Da der Inflationstrend in den USA noch lange nicht klar ist, glauben wir nicht, dass eine Verlängerung der Duration an diesem Mark zur Erzielung zusätzlicher Renditen das Risiko wert ist.

Um die niedrigeren Anleihenrenditen in den USA auszugleichen, sollten Anleger, die attraktive Erträge und eine Diversifizierung gegenüber risikoreicheren Anlagen anstreben, ihr Anleihenuniversum erweitern. Fünf Jahre nach dem Höhepunkt der Corona-Krise haben sich die geldpolitischen Strategien in verschiedenen Wirtschaftsräumen auseinanderentwickelt. Dies bietet Anlegern die Möglichkeit, in Regionen, in denen die Zinsen wahrscheinlich noch fallen werden, Durationsrisiken einzugehen und das Engagement in zyklischeren Unternehmensanleihen in Regionen zu erhöhen, in denen die Wirtschaft in solider Verfassung ist.

Ein Basispunkt (Bp.) entspricht einem Hundertstel Prozent. 1 Bp. = 0,01 %, 100 Bp. = 1 %.

Duration misst die Preissensitivität einer Anleihe für Zinsänderungen. Je länger die Duration einer Anleihe, desto höher die Sensitivität für Zinsänderungen und umgekehrt.

Inflationsgekoppelte Anleihen bieten Anpassungen des Kapitals auf der Grundlage der Inflationsraten. Sie weisen in der Regel niedrigere Renditen auf als herkömmliche festverzinsliche Anleihen und verlieren an Wert, wenn die Realzinsen steigen.

Unter Geldpolitik versteht man die Politik einer Zentralbank, die darauf abzielt, die Höhe der Inflation und des Wachstums einer Volkswirtschaft zu beeinflussen. Sie umfasst die Kontrolle der Zinssätze und des Geldangebots.

Quantitative Lockerung (QE) ist eine staatliche Geldpolitik, die gelegentlich eingesetzt wird, um die Geldmenge durch den Kauf von Staatsanleihen oder anderen Wertpapieren vom Markt zu erhöhen.

WICHTIGE INFORMATIONEN

Festverzinsliche Wertpapiere unterliegen dem Zins-, Inflations-, Kredit- und Ausfallrisiko. Der Anleihenmarkt ist volatil. Wenn die Zinsen steigen, fallen die Anleihepreise normalerweise und umgekehrt. Die Rückzahlung des Kapitals ist nicht garantiert und die Preise können fallen, wenn ein Emittent seine Zahlungen nicht pünktlich leistet und sich seine Bonität verschlechtert.

WICHTIGE INFORMATIONEN

Bitte lesen Sie die folgenden wichtigen Informationen zu den Fonds im Zusammenhang mit diesem Artikel.

- Ein Emittent einer Anleihe (oder eines Geldmarktinstruments) kann möglicherweise nicht mehr in der Lage oder nicht mehr bereit sein, Zinsen zu zahlen oder Kapital an den Fonds zurückzuzahlen. Wenn dies geschieht oder der Markt dies für möglich hält, sinkt der Wert der Anleihe.

- Wenn die Zinssätze steigen (oder sinken), hat dies unterschiedliche Auswirkungen auf die Kurse verschiedener Wertpapiere. Insbesondere fallen die Anleihekurse im Allgemeinen, wenn die Zinsen steigen. Dieses Risiko ist allgemein umso höher, je länger die Laufzeit einer Anleiheinvestition ist.

- Einige Anleihen (kündbare Anleihen) geben ihren Emittenten das Recht, Kapital vor dem Fälligkeitstermin zurückzuzahlen oder die Laufzeit zu verlängern. Emittenten können diese Rechte ausüben, wenn dies für sie vorteilhaft ist. Dies kann sich auf den Wert des Fonds auswirken.

- Der Fonds kann Derivate einsetzen, um sein Anlageziel zu erreichen. Dies kann zu einer „Hebelwirkung“ führen, die ein Anlageergebnis vergrößern kann, und die Gewinne oder Verluste des Fonds können höher sein als die Kosten des Derivats. Derivate bringen jedoch andere Risiken mit sich, insbesondere das Risiko, dass ein Kontrahent von Derivaten seinen vertraglichen Verpflichtungen möglicherweise nicht nachkommt.

- Wenn der Fonds Vermögenswerte in anderen Währungen als der Basiswährung des Fonds hält oder Sie in eine Anteilsklasse investieren, die auf eine andere Währung als die Fondswährung lautet (außer es handelt sich um eine abgesicherte Klasse), kann der Wert Ihrer Anlage durch Wechselkursänderungen beeinflusst werden.

- Wenn der Fonds oder eine währungsabgesicherte Anteilsklasse versucht, die Wechselkursschwankungen einer Währung gegenüber der Basiswährung des Fonds abzumildern, kann die Absicherungsstrategie selbst aufgrund von Unterschieden der kurzfristigen Zinssätze zwischen den Währungen einen positiven oder negativen Einfluss auf den Wert des Fonds haben.

- Wertpapiere innerhalb des Fonds können möglicherweise schwer zu bewerten oder zu einem gewünschten Zeitpunkt und Preis zu verkaufen sein, insbesondere unter extremen Marktbedingungen, wenn die Preise von Vermögenswerten möglicherweise sinken, was das Risiko von Anlageverlusten erhöht.

- Der Fonds könnte Geld verlieren, wenn eine Gegenpartei, mit der er Handel treibt, ihren Zahlungsverpflichtungen gegenüber dem Fonds nicht nachkommen kann oder will, oder als Folge eines Unvermögens oder einer Verzögerung in den betrieblichen Abläufen oder des Unvermögens eines Dritten.

Besondere Risiken

- Ein Emittent einer Anleihe (oder eines Geldmarktinstruments) kann möglicherweise nicht mehr in der Lage oder nicht mehr bereit sein, Zinsen zu zahlen oder Kapital an den Fonds zurückzuzahlen. Wenn dies geschieht oder der Markt dies für möglich hält, sinkt der Wert der Anleihe.

- Wenn die Zinssätze steigen (oder sinken), hat dies unterschiedliche Auswirkungen auf die Kurse verschiedener Wertpapiere. Insbesondere fallen die Anleihekurse im Allgemeinen, wenn die Zinsen steigen. Dieses Risiko ist allgemein umso höher, je länger die Laufzeit einer Anleiheinvestition ist.

- Der Fonds investiert in hochrentierliche Anleihen (ohne Investment-Grade-Rating), die zwar in der Regel höhere Zinssätze bieten als Investment-Grade-Anleihen, aber spekulativer und anfälliger für ungünstige Veränderungen der Marktbedingungen sind.

- Einige Anleihen (kündbare Anleihen) geben ihren Emittenten das Recht, Kapital vor dem Fälligkeitstermin zurückzuzahlen oder die Laufzeit zu verlängern. Emittenten können diese Rechte ausüben, wenn dies für sie vorteilhaft ist. Dies kann sich auf den Wert des Fonds auswirken.

- Der Fonds kann Derivate einsetzen, um sein Anlageziel zu erreichen. Dies kann zu einer „Hebelwirkung“ führen, die ein Anlageergebnis vergrößern kann, und die Gewinne oder Verluste des Fonds können höher sein als die Kosten des Derivats. Derivate bringen jedoch andere Risiken mit sich, insbesondere das Risiko, dass ein Kontrahent von Derivaten seinen vertraglichen Verpflichtungen möglicherweise nicht nachkommt.

- Wenn der Fonds Vermögenswerte in anderen Währungen als der Basiswährung des Fonds hält oder Sie in eine Anteilsklasse investieren, die auf eine andere Währung als die Fondswährung lautet (außer es handelt sich um eine abgesicherte Klasse), kann der Wert Ihrer Anlage durch Wechselkursänderungen beeinflusst werden.

- Wenn der Fonds oder eine währungsabgesicherte Anteilsklasse versucht, die Wechselkursschwankungen einer Währung gegenüber der Basiswährung des Fonds abzumildern, kann die Absicherungsstrategie selbst aufgrund von Unterschieden der kurzfristigen Zinssätze zwischen den Währungen einen positiven oder negativen Einfluss auf den Wert des Fonds haben.

- Wertpapiere innerhalb des Fonds können möglicherweise schwer zu bewerten oder zu einem gewünschten Zeitpunkt und Preis zu verkaufen sein, insbesondere unter extremen Marktbedingungen, wenn die Preise von Vermögenswerten möglicherweise sinken, was das Risiko von Anlageverlusten erhöht.

- Der Fonds könnte Geld verlieren, wenn eine Gegenpartei, mit der er Handel treibt, ihren Zahlungsverpflichtungen gegenüber dem Fonds nicht nachkommen kann oder will, oder als Folge eines Unvermögens oder einer Verzögerung in den betrieblichen Abläufen oder des Unvermögens eines Dritten.

- Zusätzlich zu Erträgen kann diese Anteilsklasse realisierte und nicht realisierte Kapitalgewinne sowie das ursprünglich investierte Kapital ausschütten. Außerdem werden Gebühren, Kosten und Aufwendungen aus dem Kapital beglichen. Beide Faktoren können zu einer Aufzehrung des Kapitals führen und das Potenzial für Kapitalzuwachs einschränken. Anleger sollten auch beachten, dass Ausschüttungen dieser Art in Abhängigkeit des lokalen Steuerrechts möglicherweise als Einkommen behandelt (und besteuert) werden.