Nicht so schnell: Die Fed geht vorsichtig vor

Jim Cielinski, Global Head of Anleihen, und Daniel Siluk, Portfoliomanager, argumentieren, dass eine robuste US-Wirtschaft und eine sich verlangsamende Inflation es der Federal Reserve (Fed) ermöglichen, den Leitzins wieder auf einen neutralen Kurs zu bringen, ohne eine der Komponenten ihres Doppelmandats zu gefährden.

7 Minuten Lesezeit

Zentrale Erkenntnisse:

- Die Fed reduzierte die Erwartungen an den Zeitpunkt und die Anzahl der Zinssenkungen und erinnerte den Markt daran, dass sie sich weiterhin darauf konzentriert, sicherzustellen, dass die Inflation auf ihr Ziel von 2,0 % zurückkehrt.

- Da sich das Wirtschaftswachstum als widerstandsfähig erweist und sich die Inflation verlangsamt, kann sich die Fed den Luxus leisten, ihren Leitzins langsam wieder auf einen neutralen Kurs umzustellen, der die Risiken ihres doppelten Mandats ausgleicht.

- Die breit angelegte Anleihen-Rallye hat für Anleger die Möglichkeit geschaffen, zwischen Segmenten zu unterscheiden, die ihre Aussichten genau widerspiegeln, und solchen, in denen es möglicherweise zu Fehlbewertungen kommt.

Auf der Januar-Sitzung der US-Notenbank (Fed) wurde der Vorsitzende Jerome Powell mit der Aufgabe betraut, zu erklären, wie der Schwenk der US-Notenbank vom Dezember mit einer immer noch widerstandsfähigen Binnenwirtschaft in Einklang gebracht werden kann. Da die Entscheidung der Fed, die Zinsen stabil zu halten, nie in Frage gestellt wurde, waren die wichtigsten Erkenntnisse der Sitzung zwangsläufig, wie sich diese Botschaft von ihrer Dezember-Erklärung unterscheiden würde. Und die Zentralbank bekräftigte tatsächlich, dass sie "größeres Vertrauen in die nachhaltige Entwicklung der Inflation in Richtung 2,0 Prozent" gewinnen müsse,bevor sie Zinssenkungen vornehmen kann. Wir betrachten diese Einfügung als Realitätscheck für die Märkte, die nicht nur den Schwenk der Fed im Dezember begrüßt hatten, sondern auch verdoppelt hatten, indem sie bis zu sechs Zinssenkungen um 25 Basispunkte (Bp) im Jahr 2024 prognostizierten.

Mit der Prognose von Zinssenkungen um 150 Basispunkte für dieses Jahr glauben wir nicht, dass der Markt den Ausgangspunkt vollständig eingeschätzt hat. Die Obergrenze des Fed-Ziels ist mit 5,5 % – zumindest im historischen Vergleich – außergewöhnlich restriktiv. Diese Niveaus waren angesichts des Inflationsanstiegs nach der Pandemie gerechtfertigt. Vor diesem Hintergrund haben wir die Dezember-Erklärung der Fed nicht als offenkundig expansiv interpretiert, da die Wirtschaftsdaten rot blinken (was sie nicht sind). Stattdessen betrachteten wir die Möglichkeit von drei Zinssenkungen im Jahr 2024 als einen graduellen Schritt in Richtung einer neutralen Haltung – eine Taktik, die sich aus einer robusten Wirtschaft und einer anhaltenden Abwärtsbewegung der Inflation ergibt.

Ausgewogenheit des Mandats

In Ermangelung einer Krise ist die Fed eine Institution, die es vorzieht, die wirtschaftlichen Bedingungen zu messen und die Politik methodisch umzusetzen. Wir glauben, dass genau das für 2024 auf uns zukommt. Die vielleicht größte Überraschung dieses Zyklus ist die Erkenntnis, dass ein Tagesgeldsatz von 5,5 % nicht so restriktiv ist, wie viele befürchtet hatten. Konjunkturdaten belegen dies; nämlich, dass die US-Wirtschaft weniger zinssensibel ist als in der Vergangenheit. Angesichts des lebhaften Beschäftigungswachstums hat die Fed weiterhin die Möglichkeit, die Geschwindigkeit ihrer Annäherung an den neutralen Zinssatz zu variieren.

Änderungen der Zinssensitivität sind nicht der einzige Faktor, den die Fed bei ihren geldpolitischen Entscheidungen berücksichtigen muss. So wie die Verbraucherpreisinflation, die 9,0 % erreichte, eine außergewöhnliche Entwicklung war, die durch die Pandemie und die politischen Maßnahmen ausgelöst wurde, so profitiert auch der Arbeitsmarkt weiterhin davon, dass freigesetzte Arbeitskräfte wieder an den Arbeitsplatz gelockt werden und die Inflation bei Gütern zurückgegangen ist, da sich die Lieferketten wieder normalisiert haben.Da diese disinflationären Faktoren ihren Lauf nehmen, muss der Staffelstab an die Inflation im Dienstleistungssektor weitergegeben werden, die sich als weitaus hartnäckiger erwiesen hat. Tatsächlich erklärte der Vorsitzende Powell, dass die Hauptsorge nicht darin bestehe, dass sich die Inflation wieder beschleunigt, sondern dass sie sich mit einer Rate über ihrem Ziel von 2,0 % stabilisiert.

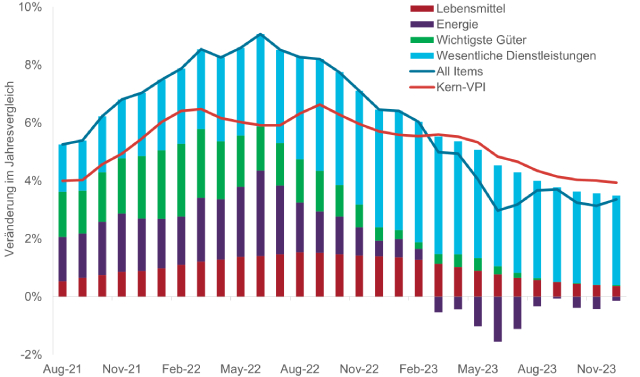

Komponenten des Verbraucherpreisindex

Da die Inflation dank niedrigerer Waren- und Energiepreise zurückgeht, wird die Fed den Beitrag des Dienstleistungssektors zur Inflation weiter sinken sehen wollen, bevor sie sich mit Zinssenkungen anfreundet.

Quelle: Bloomberg, Stand: 31. Januar 2024.

Vorausschauende Orientierung: Zu viel des Guten?

Die "Forward Guidance" (Ausblick) ist seit der globalen Finanzkrise ein Markenzeichen der Fed. Das Ziel der Transparenz kann jedoch dazu führen, dass die Märkte den potenziellen Weg der Politik schnell einpreisen und dabei vergessen, dass auch die laufenden Wirtschafts- und Marktentwicklungen von Bedeutung sind. Staatsanleihen erholten sich nach der Dezember-Erklärung der Fed, und US-Aktien erreichten im Januar Rekordstände. Dies sind zwei wichtige Faktoren für die finanziellen Bedingungen, was bedeutet, dass sich die Bedingungen entspannten, bevor eine einzige Zinssenkung durchgeführt wurde. Darüber hinaus hat die geringe Volatilität in allen Anlageklassen die Kosten für die Absicherung riskanterer Anlagen gesenkt, was weiter zu einem Bullenmarkt beigetragen hat. Da sich die Fed zu Recht darauf konzentriert, sicherzustellen, dass sich die Inflation nicht über 2,0 % einpendelt, glauben wir, dass sie den Leitzins methodisch senken und dabei alle Faktoren berücksichtigen wird, die die finanziellen Bedingungen entspannen könnten, damit sie ihre hart erkämpften Gewinne im Kampf gegen die Inflation nicht zunichte macht.

Was ist eingepreist?

Wie wir in unserem Markt-GPS 2024 festgestellt haben, sind Anleihen in einer besseren Position, wenn es darum geht, Ausgleich für ein diversifiziertes Portfolio zu liefern. Neben dem Erhalt des Kapitals und der Verbuchung einer geringeren Volatilität hat eine Anleihenallokation nun auch das Potenzial, Erträge zu erzielen, die seit über einem Jahrzehnt nicht mehr erreicht wurden, und den Kapitalzuwachs zu erzielen, der Verluste in risikoreicheren Anlageklassen ausgleichen kann, falls diese Märkte abverkauft werden.

Die Neufestsetzung der Zinsen seit Oktober – beschleunigt durch die Kehrtwende der Fed im Dezember – bedeutet, dass sich Anleihenanleger darüber im Klaren sein müssen, welche Marktsegmente die aktuellen Risiken besser widerspiegeln und wo andere Chancen darstellen könnten. Da der Leitzins unweigerlich sinken wird, spiegeln die Front-End-Renditen der Kurve der US-Staatsanleihen, die stärker an den Leitzinsen verankert sind, diesen wahrscheinlichen Weg bereits wider. Auf risikobereinigter Basis bleiben kürzere Laufzeiten aus unserer Sicht jedoch attraktiv. Eine solche Positionierung trägt auch der Sorge der Fed Rechnung, dass sich die Inflation langfristig über 2,0 % einpendeln könnte, was Treasuries mit längerer Laufzeit belasten dürfte.

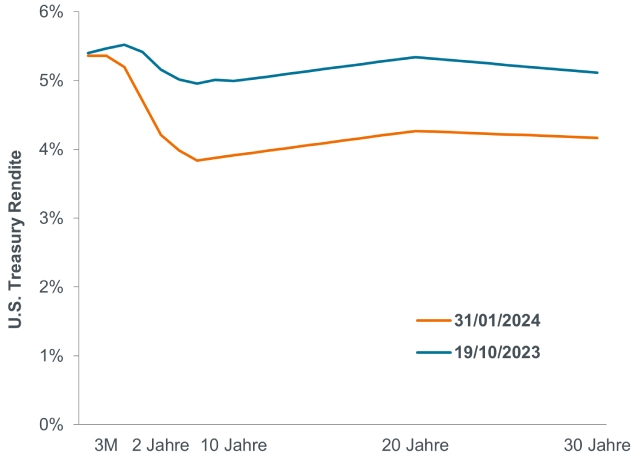

Renditekurve von US-Staatsanleihen

Der Markt preist bevorstehende Zinssenkungen am vorderen Ende der Treasuries-Kurve aggressiv ein, während sich längerfristige Laufzeiten als etwas volatiler erwiesen haben, da Fragen zum Wirtschaftswachstum und zur künftigen Inflationsentwicklung bestehen bleiben.

Quelle: Bloomberg, Stand: 31. Januar 2024.

Quelle: Bloomberg, Stand: 31. Januar 2024.

Wichtig ist, dass das Ausmaß der Anleihenrally darüber hinwegtäuscht, dass sich die globale Politik – und damit die Volkswirtschaften – im Gleichschritt bewegen. Das sind sie nicht. In einigen Regionen, darunter die Eurozone und Neuseeland, könnten die Leitzinsen stärker sinken müssen, als eingepreist ist, um eine deutliche Rezession abzuwenden, während andere (z. B. Australien) angesichts der hohen Inflation möglicherweise länger stabil bleiben müssen.

Ein aktives Management des Anleiheengagements ist auch in Bezug auf die Arten von Wertpapieren von Bedeutung. Verbriefte Unternehmensanleihen scheinen ein größeres Potenzial für eine schwächer als erwartete Konjunktur eingepreist zu haben. Unternehmensanleihen von geringerer Qualität dagegen nicht so sehr. Auch wenn nur eine weiche Landung zustande kommt, ist Qualität wichtig. Wir sind nach wie vor der Ansicht, dass die Investment-Grade-Emittenten, die in der Lage waren, die niedrigen Zinsen zur Laufzeitverlängerung zu nutzen, jetzt ein besseres Preis-Leistungs-Verhältnis bieten als Emittenten mit zyklischem Engagement, deren Ratings es ihnen nicht ermöglichten, niedrige Zinsen zu sichern.

Genau wie die Fed sollten Sie mit Vorsicht vorgehen

Die Fed wird sich von den Märkten nicht einschüchtern lassen. Die Voraussetzungen für eine Lockerung sind gegeben, und wir gehen davon aus, dass sowohl die Leitzinsen als auch die längerfristigen Zinsen im Jahr 2024 tatsächlich sinken werden.

Der Schlüssel für Anleger besteht darin, sich nicht darauf zu fixieren, ob die erste Bewegung im März oder Mai stattfindet. Wichtig ist, dass sich die Richtung der Politik umgekehrt hat. Wendepunkte sind in der Regel sowohl für Anleihen als auch für Aktien gut, und die Märkte sind bereits dazu übergegangen, dieses freundliche geldpolitische Umfeld einzupreisen. Die Preise von Vermögenswerten bewegen sich jedoch selten in einer geraden Linie, und die Wahrscheinlichkeit einer weichen Landung ist gestiegen. Die Politik ist Ihr bester Freund, aber ein wenig Geduld ist angebracht.

WICHTIGE INFORMATIONEN

Festverzinsliche Wertpapiere unterliegen dem Zins-, Inflations-, Kredit- und Ausfallrisiko. Der Anleihenmarkt ist volatil. Wenn die Zinsen steigen, fallen die Anleihepreise normalerweise und umgekehrt. Die Rückzahlung des Kapitals ist nicht garantiert und die Preise können fallen, wenn ein Emittent seine Zahlungen nicht pünktlich leistet und sich seine Bonität verschlechtert.

Hochzins- oder Ramschanleihen bergen ein höheres Ausfall- und Volatilitätsrisiko und können plötzlichen und kräftigen Kursschwankungen unterliegen.

Verbriefte Produkte wie hypotheken- und forderungsbesicherte Wertpapiere reagieren empfindlicher auf Zinsänderungen, haben Verlängerungs- und Vorauszahlungsrisiken und unterliegen einem höheren Kredit-, Bewertungs- und Liquiditätsrisiko als andere festverzinsliche Wertpapiere.

US-Staatsanleihen sind direkte Schuldverschreibungen, die von der US-Regierung begeben werden.Bei Staatsanleihen ist der Anleger ein Gläubiger der Regierung. Schatzwechsel und US-Staatsanleihen werden durch das volle Vertrauen und den Kredit der US-Regierung garantiert, gelten im Allgemeinen als frei von Kreditrisiken und weisen in der Regel niedrigere Renditen auf als andere Wertpapiere.

Ein Basispunkt (Bp.) entspricht einem Hundertstel Prozent. 1 Bp. = 0,01 %, 100 Bp. = 1 %.

Eine Diversifizierung garantiert weder das Erzielen von Gewinnen noch eliminiert es das Risiko von Anlageverlusten.

Duration misst die Preissensitivität einer Anleihe für Zinsänderungen. Je länger die Duration einer Anleihe, desto höher die Sensitivität für Zinsänderungen und umgekehrt.

Quantitative Lockerung (QE) ist eine staatliche Geldpolitik, die gelegentlich eingesetzt wird, um die Geldmenge durch den Kauf von Staatsanleihen oder anderen Wertpapieren vom Markt zu erhöhen.

Die Zinskurve stellt die Rendite (Zinssatz) von Anleihen mit gleicher Bonität, aber unterschiedlichen Laufzeiten dar. Typischerweise weisen Anleihen mit längeren Laufzeiten höhere Renditen auf.

Die vorstehenden Einschätzungen sind die des Autors zum Zeitpunkt der Veröffentlichung und können von den Ansichten anderer Personen/Teams bei Janus Henderson Investors abweichen. Die Bezugnahme auf einzelne Wertpapiere stellt keine Empfehlung zum Kauf, Verkauf oder Halten eines Wertpapiers, einer Anlagestrategie oder eines Marktsektors dar und sollten nicht als gewinnbringend angesehen werden. Janus Henderson Investors, die mit ihr verbundenen Berater oder ihre Mitarbeiter haben möglicherweise eine Position in den genannten Wertpapieren.

Die Wertentwicklung in der Vergangenheit ist kein zuverlässiger Indikator für die künftige Wertentwicklung. Alle Performance-Angaben beinhalten Erträge und Kapitalgewinne bzw. -verluste, aber keine wiederkehrenden Gebühren oder sonstigen Ausgaben des Fonds.

Der Wert einer Anlage und die Einkünfte aus ihr können steigen oder fallen. Es kann daher sein, dass Sie nicht die gesamte investierte Summe zurückerhalten.

Die Informationen in diesem Artikel stellen keine Anlageberatung dar.

Marketing-Anzeige.