Source : BofA et Citi Research, analyse Janus Henderson Investors, au 15 mai 2025. Les performances passées ne préjugent pas des résultats futurs.

Si un arbre tombe dans la forêt…

Nous considérons que le rôle des investment trust immobilier (ou REIT) dans un portefeuille est de fournir de solides performances et des revenus, et d'offrir une diversification par rapport aux actions traditionnelles. À l'instar de la question philosophique de savoir si un arbre qui tombe dans une forêt fait du bruit s'il n'y a personne pour l'entendre, les REIT en tant que classe d'actifs semblent avoir été oubliés par de nombreux investisseurs, mais la classe d'actifs est-elle de nouveau en mesure de « faire son travail » ?

Selon nous, la plupart des investisseurs se concentrent encore sur 2022, où les REIT cotés ont été réévalués à la baisse de 30 % en six mois environ en réponse aux hausses de taux rapides de la Réserve fédérale. Ou bien ils confondent les REIT cotés, qui ont « encaissé le choc » il y a trois ans et qui « fonctionnent » maintenant, avec les REIT privés, dont certains continuent de subir des dépréciations ou restent fermés (limitations sur les rachats). En fait, les REIT américains ont enregistré une performance élevée au cours de trois des quatre années post-COVID, avec un taux annuel de 7,6 % entre 2021 et 2024.1

Mais comment se comportent les REIT à l'heure actuelle ? Pour donner quelques chiffres récents, les REIT américains ont enregistré une performance d'environ 9 % au cours des 12 mois se terminant le 30 juin 2025,2 ce qui nous semble très satisfaisant et conforme à la performance à long terme de la classe d'actifs. Les douze derniers mois ont été marqués par une certaine volatilité, mais sur cette période, les REIT américains ont affiché une volatilité inférieure de près de 200 pb à celle du S&P 500 (16,5 % contre 18,6 %) et ont enregistré une perte maximale de 14 % contre près de 17 % pour le marché actions dans son ensemble.3

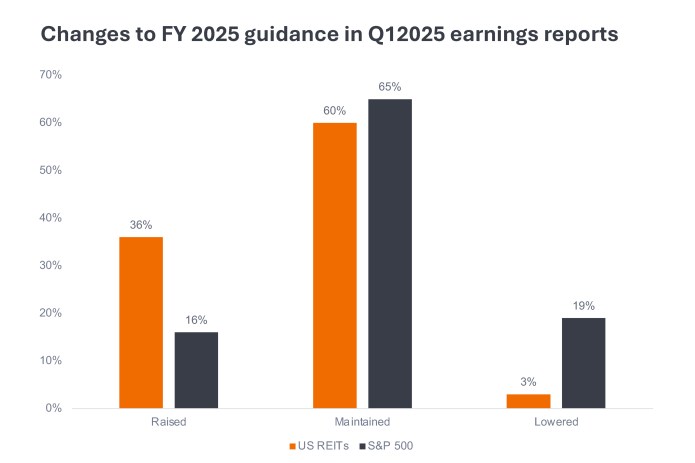

La capacité des REIT américains à traverser la turbulente saison des annonces de résultats du 1er trimestre 2025 témoigne des mérites de la classe d'actifs. Le cycle de publication des résultats du 1er trimestre 2025 a commencé immédiatement après le « Jour de la libération » de Donald Trump. Compte tenu de l’incertitude, de nombreuses entreprises du marché actions au sens large ont révisé ou à la baisse ou supprimé leurs prévisions pour l’année 2025. Les REIT génèrent des revenus provenant de la collecte des loyers, qui sont généralement liés à des baux à long terme, ce qui se traduit par des flux de revenus stables et prévisibles qui peuvent généralement être prévus avec un niveau de confiance élevé. Le modèle des REIT offre une visibilité si forte qu'environ 36 % des REIT américains cotés ont relevé leurs prévisions, contre seulement 3 % qui les ont abaissées. Aucun REIT n'a supprimé ses prévisions. Nous pensons que cela en dit long sur la prévisibilité des flux de trésorerie des REIT par rapport aux actions en général.

1,2,3 Bloomberg. Performance totale annualisée des REIT américains (FNRE) en USD de 2021 à 2024 ; FNRE vs marché actions (S&P 500) en USD sur 12 mois jusqu'au 30 juin 2025. Les performances passées ne préjugent pas des résultats futurs. FTSE Nareit Equity REITs Index (FNRE) : indice représentatif des titres cotés dans le secteur de l'immobilier commercial dans l'ensemble de l'économie américaine, à l'exclusion des REIT forestiers et d'infrastructures. Le S&P 500® Index reflète la performance des actions américaines de grande capitalisation et représente la performance de l'ensemble du marché américain des actions.

Point de base : un point de base équivaut à 1/100 d'un point de pourcentage. 1 point de base = 0,01 %, 100 points de base = 1 %.

Perte maximale : mesure le pourcentage de baisse potentielle le plus important (différence entre le prix le plus élevé et le plus bas) de la valeur d'un portefeuille ou d'un titre sur une période donnée.

Volatilité : le taux et l’ampleur selon lesquels le cours d’un portefeuille, d’un titre ou d’un indice évolue à la hausse ou à la baisse. Si le prix fluctue fortement à la hausse et à la baisse, il présente une volatilité élevée. Si le prix évolue plus lentement et dans une moindre mesure, sa volatilité est plus faible. Plus la volatilité est élevée, plus le risque de l'investissement est important.

Informations importantes

Les FPI ou Fonds de Placement Immobilier investissent dans l’immobilier au moyen de la détention directe d'actifs immobiliers, d’actions de sociétés immobilières ou de créances hypothécaires. Comme ils sont cotés en bourse, les FPI sont généralement très liquides et se négocient comme des actions.

Les titres immobiliers, y compris les fonds de placement immobilier (FPI ou REIT), sont sensibles aux variations des valeurs immobilières et des revenus locatifs, aux impôts fonciers, aux taux d'intérêt, aux exigences fiscales et réglementaires, à l'offre et à la demande, ainsi qu'aux compétences des directions et à la solvabilité des entreprises. De plus, les FPI pourraient ne pas être admissibles à certains avantages fiscaux ou exemptions d’enregistrement, ce qui pourrait avoir des conséquences économiques négatives.

Les opinions exprimées sont celles de l'auteur au moment de la publication et peuvent différer de celles d'autres personnes/équipes de Janus Henderson Investors. Les références faites à des titres individuels ne constituent pas une recommandation d'achat, de vente ou de détention d'un titre, d'une stratégie d'investissement ou d'un secteur de marché, et ne doivent pas être considérées comme rentables. Janus Henderson Investors, son conseiller affilié ou ses employés peuvent avoir une position dans les titres mentionnés.

Les performances passées ne préjugent pas des résultats futurs. Toutes les données de performance tiennent compte du revenu, des gains et des pertes en capital mais n'incluent pas les frais récurrents ou les autres dépenses du fonds.

Les informations contenues dans cet article ne constituent pas une recommandation d'investissement.

Il n'y a aucune garantie que les tendances passées se poursuivront ou que les prévisions se réaliseront.

Communication Publicitaire.

Informations importantes :

Veuillez consulter, ci-dessous, les informations importantes relatives aux fonds visés dans cet article.

- Les actions/parts peuvent perdre rapidement de la valeur et impliquent généralement des niveaux de risques plus élevés que les obligations ou les instruments du marché monétaire. La valeur de votre placement peut par conséquent chuter.

- Le Fonds est axé sur des secteurs ou des thématiques d’investissement particuliers, et peut être fortement touché par des facteurs tels que les modifications des règlementations gouvernementales, la concurrence accrue sur les prix, les progrès technologiques et d’autres événements défavorables.

- Ce Fonds peut avoir un portefeuille particulièrement concentré par rapport à son univers d’investissement ou à d’autres fonds de son secteur. Un événement défavorable, même s’il n’affecte qu’un petit nombre de holdings, peut entraîner une volatilité ou des pertes importantes pour le Fonds.

- Le Fonds investit dans des fonds de placement immobiliers (FPI) et d’autres sociétés impliquées dans le placement de biens immobiliers, qui impliquent les risques mentionnés ci-avant associés avec l’investissement direct dans les biens immobiliers. En particulier, les FPI peuvent être assujettis à une réglementation moins stricte que le Fonds lui-même et peuvent subir une volatilité plus importante que leurs actifs sous-jacents.

- Le Fonds peut avoir recours à des instruments dérivés dans le but de réduire le risque ou de gérer le portefeuille plus efficacement. Toutefois, cela introduit d’autres risques, et en particulier celui qu’une contrepartie à un instrument dérivé ne respecte pas ses obligations contractuelles.

- Si le Fonds détient des actifs dans des devises autres que la devise de référence du Fonds ou si vous investissez dans une catégorie d’actions/de parts d’une devise différente de celle du Fonds (sauf si elle est « couverte »), la valeur de votre investissement peut être soumise aux variations des taux de change.

- Lorsque le Fonds, ou une catégorie d’actions/de parts couverte, vise à atténuer les fluctuations de change d’une devise par rapport à la devise de référence, la stratégie elle-même peut créer un impact positif ou négatif relativement à la valeur du Fonds en raison des différences de taux d’intérêt à court terme entre les devises.

- Les titres du Fonds peuvent devenir difficiles à valoriser ou à céder au prix ou au moment désiré, surtout dans des conditions de marché extrêmes où les prix des actifs peuvent chuter, ce qui augmente le risque de pertes sur investissements.

- Tout ou partie des frais courants peuvent être prélevés sur le capital, ce qui peut éroder le capital ou réduire le potentiel de croissance du capital.

- Le Fonds peut perdre de l’argent si une contrepartie avec laquelle le Fonds négocié ne veut ou ne peut plus honorer ses obligations, ou en raison d’un échec ou d’un retard dans les processus opérationnels ou de la défaillance d’un fournisseur tiers.

- Outre le revenu, cette catégorie d’actions peut distribuer des plus-values réalisées et non réalisées en plus du capital initialement investi. Les frais, charges et dépenses sont également déduits du capital. Les deux facteurs peuvent se traduire par une érosion du capital et un potentiel réduit de croissance du capital. Les investisseurs sont également informés que les distributions de cette nature peuvent être considérées (et imposables) en tant que revenu en fonction de la législation fiscale locale.

Risques spécifiques

- Les actions/parts peuvent perdre rapidement de la valeur et impliquent généralement des niveaux de risques plus élevés que les obligations ou les instruments du marché monétaire. La valeur de votre placement peut par conséquent chuter.

- Le Fonds est axé sur des secteurs ou des thématiques d’investissement particuliers, et peut être fortement touché par des facteurs tels que les modifications des règlementations gouvernementales, la concurrence accrue sur les prix, les progrès technologiques et d’autres événements défavorables.

- Le Fonds investit dans des fonds de placement immobiliers (FPI) et d’autres sociétés impliquées dans le placement de biens immobiliers, qui impliquent les risques mentionnés ci-avant associés avec l’investissement direct dans les biens immobiliers. En particulier, les FPI peuvent être assujettis à une réglementation moins stricte que le Fonds lui-même et peuvent subir une volatilité plus importante que leurs actifs sous-jacents.

- Le Fonds peut avoir recours à des instruments dérivés dans le but de réaliser ses objectifs d’investissement. Cela peut générer un « effet de levier », qui peut amplifier les résultats d’un investissement, et les gains ou les pertes pour le Fonds peuvent être supérieurs au coût de l’instrument dérivé. Les instruments dérivés présentent également d’autres risques, et en particulier celui qu’une contrepartie à un instrument dérivé ne respecte pas ses obligations contractuelles.

- Si le Fonds détient des actifs dans des devises autres que la devise de référence du Fonds ou si vous investissez dans une catégorie d’actions/de parts d’une devise différente de celle du Fonds (sauf si elle est « couverte »), la valeur de votre investissement peut être soumise aux variations des taux de change.

- Lorsque le Fonds, ou une catégorie d’actions/de parts couverte, vise à atténuer les fluctuations de change d’une devise par rapport à la devise de référence, la stratégie elle-même peut créer un impact positif ou négatif relativement à la valeur du Fonds en raison des différences de taux d’intérêt à court terme entre les devises.

- Les titres du Fonds peuvent devenir difficiles à valoriser ou à céder au prix ou au moment désiré, surtout dans des conditions de marché extrêmes où les prix des actifs peuvent chuter, ce qui augmente le risque de pertes sur investissements.

- Tout ou partie des frais courants peuvent être prélevés sur le capital, ce qui peut éroder le capital ou réduire le potentiel de croissance du capital.

- Le Fonds peut perdre de l’argent si une contrepartie avec laquelle le Fonds négocié ne veut ou ne peut plus honorer ses obligations, ou en raison d’un échec ou d’un retard dans les processus opérationnels ou de la défaillance d’un fournisseur tiers.

- Outre le revenu, cette catégorie d’actions peut distribuer des plus-values réalisées et non réalisées en plus du capital initialement investi. Les frais, charges et dépenses sont également déduits du capital. Les deux facteurs peuvent se traduire par une érosion du capital et un potentiel réduit de croissance du capital. Les investisseurs sont également informés que les distributions de cette nature peuvent être considérées (et imposables) en tant que revenu en fonction de la législation fiscale locale.