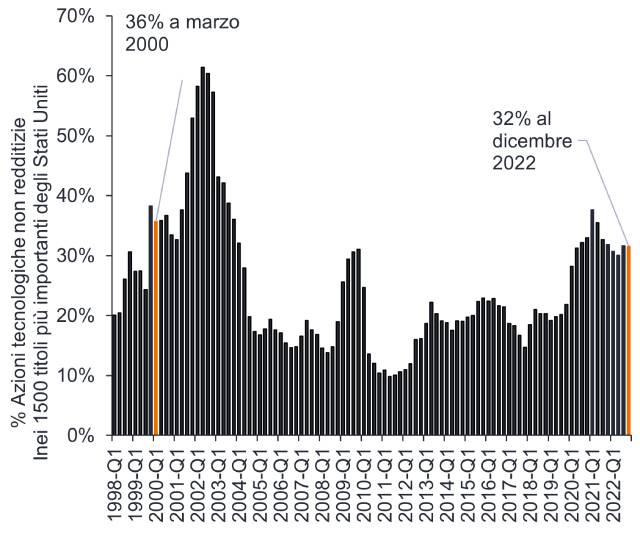

Con il senno di poi, il 2020 è stata un'anomalia generazionale, che ha combinato una pandemia globale senza precedenti con l'helicopter money delle banche centrali per riparare i danni economici inflitti dai lockdown globali.I due anni successivi hanno ricordato dolorosamente agli investitori che ragionare in base ai tassi di crescita registrati durante la pandemia e l'ipotesi che quasi 600 aziende tecnologiche non redditizie negli Stati Uniti sarebbero diventate tutte i leader tecnologici del domani non era realistico. Gli echi della bolla e del crollo delle dot.com del 2000 sono stati evidenti nei ribassi che hanno superato il 70% per alcuni titoli non redditizi del software cloud, dell'e-commerce e del fintech, tra gli altri1, e nei ribassi significativi registrati dalle società tecnologiche a più alte valutazioni che hanno registrato ottime performance nel 2020.

Le valutazioni del settore tecnologico sono state azzerate

La radicale revisione delle aspettative sui tassi di interesse come risposta all'inflazione ha agito da catalizzatore per questa flessione.Tuttavia, con la Federal Reserve (Fed) degli Stati Uniti che sta aumentando i tassi in modo tardivo e aggressivo e con l'economia che sta già rallentando, riteniamo che le aspettative di picco dei tassi siano passate e quindi anche gli sconti massimi per le valutazioni dei titoli growth del settore tecnologico. Gran parte delle svalutazioni, occorse per sgonfiare i guadagni in eccesso che hanno interessato il settore tech - una conseguenza diretta della pandemia, che ha accelerato l'innovazione e l'adozione di diversi tipi di tecnologie - è ormai già avvenuta.

L'attenzione degli investitori si concentrerà sulla redditività e sui flussi di cassa

Anche se la Fed riuscirà a domare l'inflazione, i tassi non torneranno a zero e le banche centrali dovranno continuare a ridurre i bilanci gonfiati (le banche centrali hanno ampliato i loro asset come risultato dell'acquisto di obbligazioni per stimolare l'economia) accumulati durante la crisi finanziaria globale e la pandemia. Il mercato toro dal 2009 al 22 è stato definito dai tassi di interesse zero e dall'allentamento quantitativo (QE); il prossimo ciclo rialzista sarà molto diverso. Le aziende sono costrette ad essere autosufficienti in termini di finanziamento e di raccolta di capitali, e si concentrano sulla redditività e su free cash flow positivi.

I giorni in cui si finanziava la crescita "attraverso il prossimo assegno di Softbank" sono finiti. Questa nuova normalità ha messo in luce la scarsa qualità della crescita di molti beneficiari della pandemia, che ora si trovano in una fase di de-crescita (contrazione). L'identificazione delle vere aziende in crescita in un'economia globale in rallentamento richiederà abilità e un'analisi approfondita delle società, invece di limitarsi ad acquistare l'ultimo ETF che va di moda.

Le vere aziende in crescita dovranno costruire vantaggi competitivi e il giusto modello di business per fare soldi. Ci sono voluti circa 20 anni perché i titoli tecnologici non redditizi tornassero in voga dopo la bolla dot-com; a meno che non si verifichi un ritorno ai lockdown e al denaro 'libero', è improbabile che questo tipo di titoli tecnologici definisca il prossimo ciclo rialzista.

Figura 1: Un terzo delle aziende tecnologiche non sono redditizie

Fonte: Janus Henderson Investors, Bernstein, al 4 gennaio 2023. Azioni tecnologiche non redditizie= (# azioni tecnologiche non redditizie/numero totale di azioni tecnologiche tra le maggiori 1500 azioni statunitensi).

Lo stock picking è necessario per identificare i vincitori e i perdenti

FAANG era l'acronimo dei cinque titoli tecnologici statunitensi con le migliori performance, che sono arrivati a definire la crescita del settore tecnologico nell'ultimo ciclo toro. Questi titoli sono stati i principali beneficiari dell'era del cloud mobile e dei loro brand imponenti, che hanno permesso di superare il resto del mercato azionario. In prospettiva, date le loro dimensioni, la saturazione di alcuni dei loro mercati e rinnovati vincoli normativi, non è realistico aspettarsi che questi giganti tecnologici dimostrino un premio di crescita simile nel prossimo ciclo rialzista. Emergeranno nuove tendenze tecnologiche e nuovi leader in grado di garantire una crescita superiore alle aspettative. E il mercato azionario li premierà, coniando nuovi acronimi di marketing. Come un decennio fa, quando l'indice tecnologico era ricco di società di PC e di archiviazione, questo nuovo ciclo probabilmente presenterà opportunità significative per i selezionatori di titoli bottom-up e per gli investitori attivi in grado di identificare i futuri leader.

Tech, il fornitore di soluzioni

Le tendenze tecnologiche a lungo termine continuano ad essere forti perché affrontano una moltitudine di sfide globali. Che si tratti di soddisfare gli obiettivi del cambiamento climatico, di una forza lavoro cinese in calo, della carenza di manodopera qualificata o dei costi inflazionistici delle materie prime, tutte le aziende sono alla ricerca di efficienza e di fare di più con meno. La tecnologia continua a essere la soluzione, offrendo prodotti più veloci, migliori e più economici, guidati dalla Legge di Moore, a una crescente fascia demografica di nativi digitali, più disposta ad adottare nuove tecnologie.

ChatGPT è solo l'ultimo esempio della capacità della tecnologia di aumentare la produttività e rappresenta un momento di svolta per l'AI generativa e di creazione di contenuti. Pur essendo ancora limitata nella sua vera intelligenza, ChatGPT ha democratizzato l'AI. Dopo aver raggiunto 100 milioni di utenti in soli due mesi dal suo lancio, il chatbot sta guidando un periodo di rapida innovazione, portando i co-piloti AI in numerose applicazioni software. Il coding, l'istruzione, il settore legale, il marketing e il giornalismo sono solo alcuni dei settori che potrebbero beneficiare dell'aumento di produttività che l'IA generativa può offrire.

La necessità di separare l'hype dalla vera crescita secolare

Nella valutazione delle nuove tecnologie, è importante navigare nell'hype cycle concentrandosi su aspettative realistiche di crescita e profitto, non solo sulla crescita dei ricavi. Riteniamo che la traiettoria delle stime degli utili sia il driver principale dei rendimenti azionari. La pandemia ha portato ad aspettative di crescita non realistiche, che si sono rivelate insostenibili. Il mercato azionario più ampio, compreso il settore tecnologico, deve ora tenere conto di un rallentamento dell'economia, con l'unico vero dibattito su un atterraggio morbido o duro.

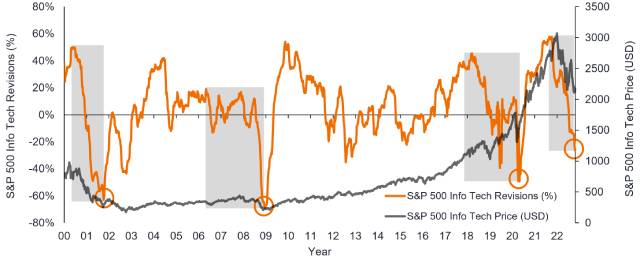

Le aspettative sugli utili aziendali sono rimaste ostinatamente alte fino al 2022 per la maggior parte delle aziende tecnologiche, ad eccezione di alcune aree cicliche e più sensibili all'economia, ma verso la fine dell'anno abbiamo iniziato a vedere i primi tagli alle stime sugli utili più ampi, un processo che è proseguito all'inizio del 2023. Questo ha portato le aspettative di guadagno a livelli più ragionevoli. Riteniamo che il settore sia vicino al completamento di questo processo di revisione (vedi figura 2). Di recente, abbiamo assistito al calo degli utili di Intel nel quarto trimestre, il più alto degli ultimi vent'anni, al crollo del 90% dei profitti del business della memoria di Samsung nel quarto trimestre e alla crescita dei ricavi di Amazon Web Services, molto più debole del previsto, nel gennaio 2023. Questi sono solo alcuni esempi dei principali reset che abbiamo previsto per il settore.

Figura 2: Revisioni degli utili del settore tecnologico - più vicino a un minimo che a un massimo

Fonte: Morgan Stanley, Bloomberg, al 14 novembre 2022: Morgan Stanley, Bloomberg, al 14 novembre 2022. Numero di aziende tecnologiche con revisioni degli utili positive o negative.

Sintesi

Una combinazione di aspettative di guadagno più ragionevoli e di valutazioni razionali ci rende più ottimisti sulle prospettive del settore tecnologico, oltre alle tendenze tecnologiche a lungo termine che rimangono intatte. L'esperienza del 2022 è stata dolorosa ma alla fine catartica per i gestori attivi che si concentrano sui fondamentali come gli utili e il flusso di cassa. I mercati ribassisti storicamente non tendono a durare così a lungo e nel 2023 eravamo già entrati da oltre un anno in un mercato orso. Il prossimo ciclo rialzista arriverà e potrebbe anche essere già iniziato. Storicamente, il settore tecnologico ha sovraperformato gli altri settori in 20 dei 23 cicli rialzisti precedenti, a partire dagli anni '30, rendendo questo fenomeno tutt'altro che recente.2 Tuttavia, questo nuovo ciclo toro, quando arriverà, probabilmente premierà le aziende tecnologiche profittevoli e il passaggio del testimone dai titoli FAANG a nuovi leader.

1Dalla fine del 2021 all'inizio di marzo 2022. Cnbc.com: Ecco i 10 titoli tecnologici con le peggiori performance del recente washout.

2Oppenheimer & Co., Bloomberg. Le performance passate non predicono i rendimenti futuri.

Bilancio: rendiconto finanziario che fotografa attività, passività e patrimonio netto in un determinato momento. Ogni segmento fornisce agli investitori un'idea di ciò che l'azienda possiede e deve, nonché dell'importo investito dagli azionisti. Si chiama bilancio a causa dell'equazione contabile: attività = passività + patrimonio netto.

Ciclo/mercato toro: un mercato finanziario in cui i prezzi dei titoli sono in aumento, soprattutto per un lungo periodo. L'opposto di un mercato orso .

Derating: si verifica quando gli investitori vogliono pagare un prezzo inferiore per le azioni, di solito in previsione di guadagni futuri più bassi.

Azioni growth: gli investitori di ritengono che queste aziende abbiano un forte potenziale di crescita e si aspettano che la crescita degli utili sia superiore alla media rispetto al mercato più ampio. Pertanto, si prevede che i prezzi delle azioni aumenteranno di valore.

Quantitative easing: politica monetaria non convenzionale adottata dalle banche centrali per stimolare l'economia che consiste nell’incrementare la liquidità all’interno del sistema bancario.

Flusso di cassa libero: liquidità che un'azienda genera dopo aver tenuto conto delle spese di gestione quotidiane e delle spese di capitale. Può quindi utilizzare la liquidità per fare acquisti, pagare i dividendi o ridurre il debito.

FAANG: è l'acronimo di azioni che sono state ampiamente considerate tra i titoli tecnologici a più alta crescita, ossia Facebook (ora Meta Platforms), Amazon, Apple, Netflix e Google (ora Alphabet).

Softbank: La giapponese SoftBank, insieme ai suoi partner di investimento, è un importante investitore nel settore tecnologico globale, comprese le startup attraverso il suo fondo di venture capital SoftBank Vision.

Legge di Moore: nel 1965 Gordon E. Moore, cofondatore di Intel, suggerì che il numero di transistor che possono essere inseriti in un microchip sarebbe raddoppiato ogni due anni. Pertanto, possiamo aspettarci che la velocità e la capacità dei computer aumentino ogni due anni, e a costi inferiori. Un altro principio della Legge di Moore afferma che questa crescita è esponenziale.

Navigazione nell'hype cycle: l'“hype cycle” rappresenta le varie fasi dello sviluppo di una tecnologia, dalla concezione all'adozione diffusa, tenendo conto anche del sentiment degli investitori su tale tecnologia e sulle azioni correlate durante il ciclo.

I settori tecnologici possono essere significativamente influenzati dall'obsolescenza della tecnologia esistente, dai cicli brevi dei prodotti, dal calo dei prezzi e dei profitti, dalla concorrenza di nuovi operatori sul mercato e dalle condizioni economiche generali. Un investimento concentrato in un unico settore potrebbe essere più volatile della performance di investimenti meno concentrati e del mercato.

Queste sono le opinioni dell'autore al momento della pubblicazione e possono differire da quelle di altri individui/team di Janus Henderson Investors. I riferimenti a singoli titoli non costituiscono una raccomandazione all'acquisto, alla vendita o alla detenzione di un titolo, di una strategia d'investimento o di un settore di mercato e non devono essere considerati redditizi. Janus Henderson Investors, le sue affiliate o i suoi dipendenti possono avere un’esposizione nei titoli citati.

Le performance passate non sono indicative dei rendimenti futuri. Tutti i dati dei rendimenti includono sia il reddito che le plusvalenze o le eventuali perdite ma sono al lordo dei costi delle commissioni dovuti al momento dell'emissione.

Le informazioni contenute in questo articolo non devono essere intese come una guida all'investimento.

Non vi è alcuna garanzia che le tendenze passate continuino o che le previsioni si realizzino.

Comunicazione di Marketing.

Informazioni importanti

Si prega di leggere attentamente le seguenti informazioni sui fondi citati in questo articolo.

- Le azioni/quote possono perdere valore rapidamente e di norma implicano rischi più elevati rispetto alle obbligazioni o agli strumenti del mercato monetario. Di conseguenza il valore del proprio investimento potrebbe diminuire.

- Le azioni di società a piccola e media capitalizzazione possono presentare una maggiore volatilità rispetto a quelle di società più ampie e talvolta può essere difficile valutare o vendere tali azioni al momento e al prezzo desiderati, il che aumenta il rischio di perdite.

- Un Fondo che presenta un’esposizione elevata a un determinato paese o regione geografica comporta un livello maggiore di rischio rispetto a un Fondo più diversificato.

- Il Fondo si concentra su determinati settori o temi d’investimento e potrebbe risentire pesantemente di fattori quali eventuali variazioni ai regolamenti governativi, una maggiore competizione nei prezzi, progressi tecnologici ed altri eventi negativi.

- Il Fondo si attiene a un approccio d'investimento sostenibile, il che potrebbe condurlo ad essere sovrappesato e/o sottopesato in alcuni settori e pertanto a realizzare performance diverse da quelle di fondi con obiettivi analoghi, ma che non si avvalgono di criteri d'investimento sostenibile per la selezione dei titoli.

- Il Fondo potrebbe usare derivati al fine di ridurre il rischio o gestire il portafoglio in modo più efficiente. Ciò, tuttavia, comporta rischi aggiuntivi, in particolare il rischio che la controparte del derivato non adempia i suoi obblighi contrattuali.

- Qualora il Fondo detenga attivi in valute diverse da quella di base del Fondo o l'investitore detenga azioni o quote in un'altra valuta (in assenza di "copertura"), il valore dell'investimento potrebbe subire le oscillazioni del tasso di cambio.

- Se il Fondo, o una classe di azioni con copertura, intende attenuare le fluttuazioni del tasso di cambio tra la valuta di denominazione e la valuta di base, la stessa strategia di copertura potrebbe generare un effetto positivo o negativo sul valore del Fondo, a causa delle differenze di tasso d'interesse a breve termine tra le due valute.

- I titoli del Fondo potrebbero diventare difficili da valutare o da vendere al prezzo e con le tempistiche desiderati, specie in condizioni di mercato estreme con il prezzo delle attività in calo, aumentando il rischio di perdite sull'investimento.

- Il Fondo potrebbe perdere denaro se una controparte con la quale il Fondo effettua scambi non fosse più intenzionata ad adempiere ai propri obblighi, o a causa di un errore o di un ritardo nei processi operativi o di una negligenza di un fornitore terzo.

Rischi specifici

- Le azioni/quote possono perdere valore rapidamente e di norma implicano rischi più elevati rispetto alle obbligazioni o agli strumenti del mercato monetario. Di conseguenza il valore del proprio investimento potrebbe diminuire.

- Un Fondo che presenta un’esposizione elevata a un determinato paese o regione geografica comporta un livello maggiore di rischio rispetto a un Fondo più diversificato.

- Il Fondo si concentra su determinati settori o temi d’investimento e potrebbe risentire pesantemente di fattori quali eventuali variazioni ai regolamenti governativi, una maggiore competizione nei prezzi, progressi tecnologici ed altri eventi negativi.

- Questo Fondo può avere un portafoglio particolarmente concentrato rispetto al suo universo di investimento o altri fondi del settore. Un evento sfavorevole riguardante anche un numero ridotto di posizioni potrebbe creare una notevole volatilità o perdite consistenti per il Fondo.

- Il Fondo potrebbe usare derivati al fine di ridurre il rischio o gestire il portafoglio in modo più efficiente. Ciò, tuttavia, comporta rischi aggiuntivi, in particolare il rischio che la controparte del derivato non adempia i suoi obblighi contrattuali.

- Qualora il Fondo detenga attivi in valute diverse da quella di base del Fondo o l'investitore detenga azioni o quote in un'altra valuta (in assenza di "copertura"), il valore dell'investimento potrebbe subire le oscillazioni del tasso di cambio.

- Se il Fondo, o una classe di azioni con copertura, intende attenuare le fluttuazioni del tasso di cambio tra la valuta di denominazione e la valuta di base, la stessa strategia di copertura potrebbe generare un effetto positivo o negativo sul valore del Fondo, a causa delle differenze di tasso d'interesse a breve termine tra le due valute.

- I titoli del Fondo potrebbero diventare difficili da valutare o da vendere al prezzo e con le tempistiche desiderati, specie in condizioni di mercato estreme con il prezzo delle attività in calo, aumentando il rischio di perdite sull'investimento.

- Il Fondo potrebbe perdere denaro se una controparte con la quale il Fondo effettua scambi non fosse più intenzionata ad adempiere ai propri obblighi, o a causa di un errore o di un ritardo nei processi operativi o di una negligenza di un fornitore terzo.