Biotech heeft momentum dankzij door lagere rentes, innovatie en M&A

Portefeuillebeheerders Andy Acker en Dan Lyons zeggen dat de biotechsector na drie jaar van ondermaatse prestaties tekenen van herstel laat zien die beleggers niet aan zich voorbij moeten laten gaan.

4 beknopt artikel

Kernpunten

- Biotechnologieaandelen hebben de afgelopen drie jaar slechter gepresteerd dan de markt als geheel, maar de lancering van nieuwe geneesmiddelen, fusies en overnames (M&A) en potentieel lagere rentetarieven zouden in 2024 voor herstel kunnen zorgen.

- Historisch gezien is herstel in de biotechnologie vaak substantieel, waarbij de sector na aanzienlijke terugval weer met dubbele cijfers weet te groeien.

- Niettemin moeten beleggers selectief blijven en zich richten op bedrijven met veelbelovende pijplijnen en voldoende kapitaalreserves.

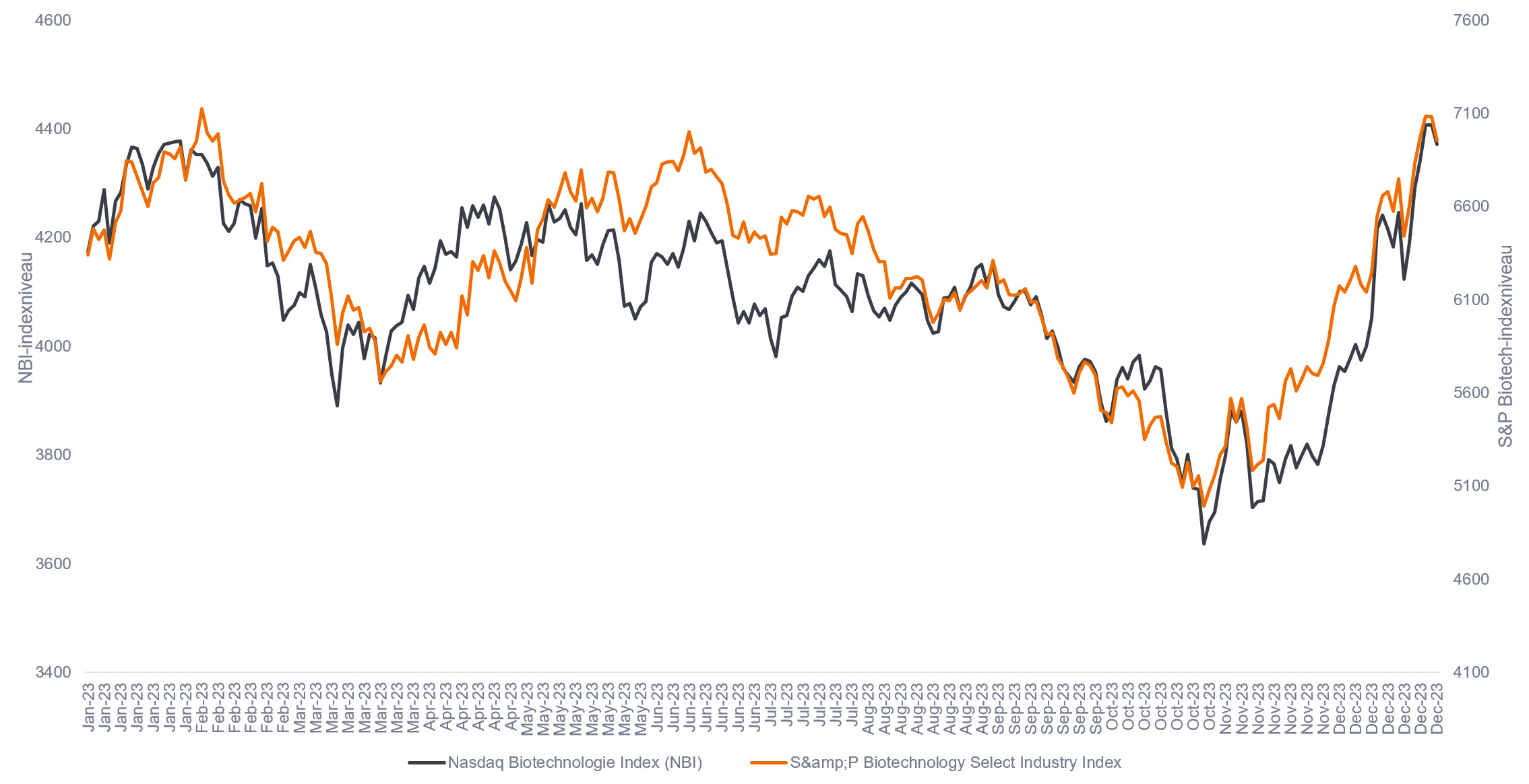

Eind 2023 was het einde van drie opeenvolgende jaren van ondermaatse prestaties voor de biotechnologiesector, waarbij de Nasdaq Biotechnology Index -2% per jaar opleverde, vergeleken met 10% per jaar voor de S&P 500® Index. Verliezen waren nog erger voor de bredere S&P Biotechnology Select Industry Index, die ook small- en midcaps bevat, en een negatief jaarrendement van -14 procent noteerde.

Deze prestaties staan in schril contrast met 2020, toen de lage rente en het enthousiasme over COVID-19-vaccins de biotechsector naar nieuwe hoogten stuwden. De geschiedenis laat echter zien dat het enige tijd kan duren voordat een dergelijke terugval voorbij is (afbeelding 1). Het goede nieuws: biotech veert ook vaak weer enorm op, waarbij de sector historisch gezien groei van dubbele cijfers opleverde na perioden van negatieve prestaties. Volgens ons zijn er redenen om aan te nemen dat een soortgelijk herstel opnieuw het verschiet ligt.

JHI

Afbeelding 1: Bearmarkten voor biotech en Amerikaanse smallcaps

Het grote aandeel kleine en middelgrote biotechbedrijven in de S&P Biotechnology Select Industry Index heeft waarschijnlijk een rol gespeeld bij de langdurige terugval van de index.

Bron: Bloomberg. S&P Biotech, 2021 tot heden = 8 februari 2021 tot 23 januari 2024; S&P Biotech, 2015-2018 = 17 juli 2015 tot 22 januari 2018; Amerikaanse smallcap, dot-combubbel = 9 maart 2000 tot 26 januari 2004. S&P Biotech = de S&P Biotechnology Select Industry Index. Amerikaanse smallcaps = Russell 2000 Index, een Amerikaanse smallcap-index met de kleinste 2.000 aandelen in de Russell 3000 Index. In het verleden behaalde resultaten zijn geen garantie voor de toekomst.

zo lijkt de Federal Reserve (Fed) klaar te zijn met het verhogen van de rente; perioden van stabiele of dalende rentetarieven vallen doorgaans samen met positieve rendementen voor biotech. We zagen dat deze relatie zich begon af te tekenen in het vierde kwartaal van 2023, toen de S&P Biotech Select Index een koerssprong maakte na nieuws dat de Fed in 2024 de rente zou kunnen verlagen (afbeelding 2).

Afbeelding 2: Het rentekader verbetert

Bron: Bloomberg, 1 januari 2023 tot 29 december 2023. In het verleden behaalde resultaten zijn geen garantie voor de toekomst.

Tegelijkertijd versnelt de innovatie in de sector. In 2023 keurde de Food and Drug Administration een recordaantal van 73 nieuwe geneesmiddelen goed. Veel van deze medicijnen richten zich op grote ziektecategorieën zoals obesitas, auto-immuunziekten, kanker en de ziekte van Alzheimer, en vertegenwoordigen belangrijke nieuwe productcycli die het komende decennium groei kunnen aanjagen. Bovendien zou de introductie van nieuwe medicijnen kunnen helpen de winstdaling te compenseren als gevolg van de afnemende verkoop van COVID-19-producten, wat het beleggerssentiment ten opzichte van de sector zou verbeteren.

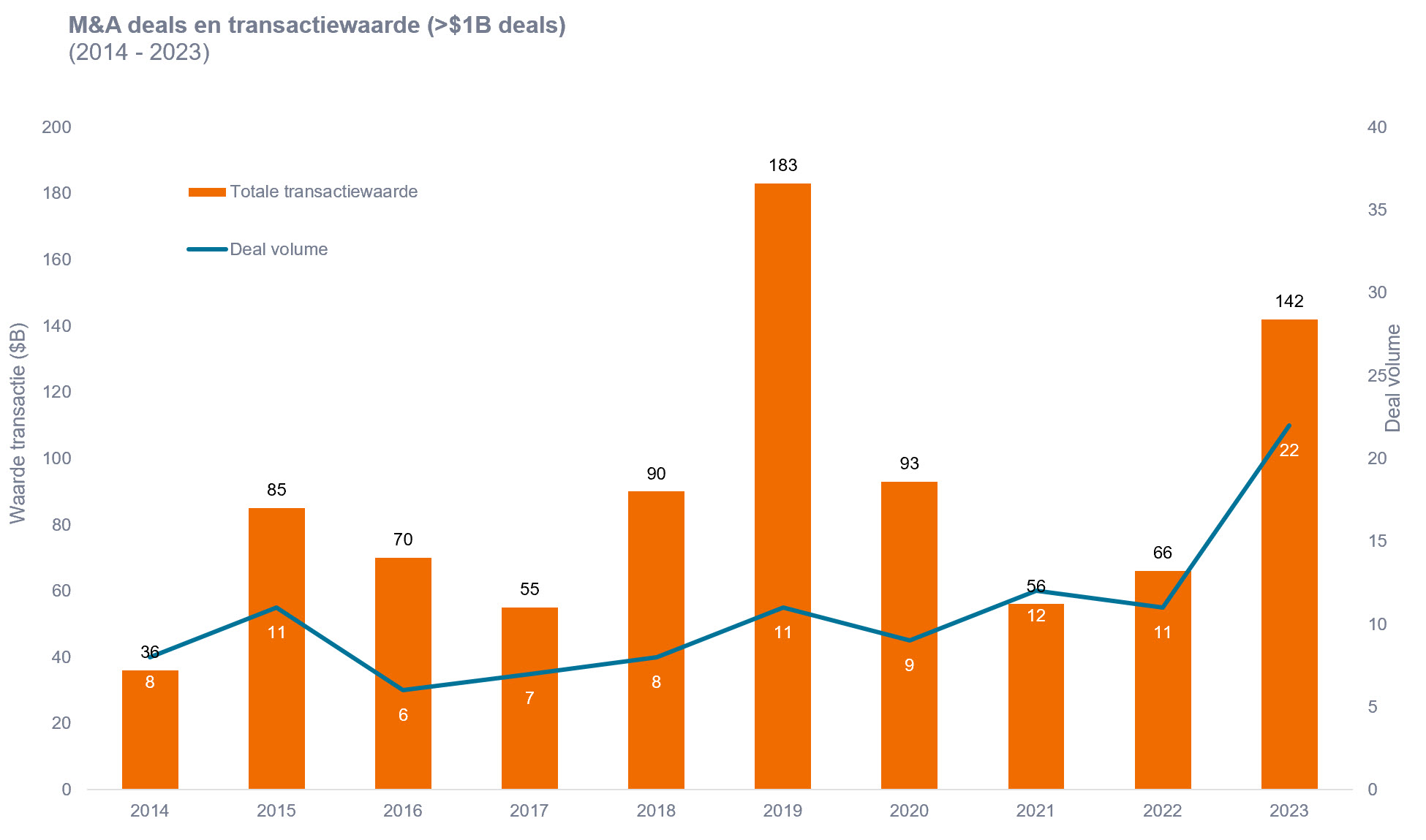

Ook de fusie- en overnameactiviteit (M&A) is de afgelopen tijd toegenomen en zou het momentum kunnen vasthouden. Vorig jaar werden er 22 deals aangekondigd met een waarde van $1 miljard of meer, een verdubbeling ten opzichte van 2022. Bijna de helft van die fusies en overnames vond plaats in de laatste drie maanden van het jaar, gedeeltelijk als gevolg van het besluit van de Amerikaanse Federal Trade Commission om de overname van Horizon Therapeutics door Amgen ter waarde van 28 miljard dollar goed te keuren, waarmee het laatste obstakel werd weggenomen. (De deal werd begin oktober afgerond.)

De inkomsten van biofarmaceutische bedrijven zullen daarnaast onder druk komen te staan, omdat de patenten op diverse blockbustergeneesmiddelen1 aan het eind van dit decennium verlopen. Nieuwe marktkansen, waaronder GLP-1's (voor diabetes en obesitas), genbewerking, conjugaten van antilichaamgeneesmiddelen, radiofarmaceutica en celtherapieën voor kanker en auto-immuunziekten kunnen die verloren inkomsten helpen compenseren. Nu het reglementaire kader positiever wordt, de waarderingen laag zijn en de rente gaat dalen, verwachten we dat de toegenomen dealactiviteit kan aanhouden.

Afbeelding 3: Het volume van fusies en overnames en de waarde van deals is in 2023 verdubbeld

Bron: TD Cowen, per 31 december 2023. Opmerking: De gegevens weerspiegelen fusies en overnames van >$ 1 miljard aan transactiewaarde in de biotechnologiesector.

Toch verwachten we geen terugkeer naar de onstuimige dagen van de pandemie, waarin biotechaandelen het goed deden ongeacht de kwaliteit van de pijplijn of de balans van een bedrijf. De kapitaalmarkten blijven selectief, het aantal beursgangen is nog niet op het oude niveau en veel bedrijven zouden de komende twaalf tot achttien maanden te maken kunnen krijgen met kastekorten.

Wij zijn dan ook van mening dat het een markt voor actieve selectie blijft, met aantrekkelijke kansen voor beleggers die bereid en in staat zijn om kapitaal in te zetten op de juiste kansen.

Belangrijke informatie

De gezondheidszorg heeft wereldwijd te maken met verschillen in overheidsvoorschriften en vergoedingen, naast verschillen in goedkeuring van de autoriteiten voor producten en diensten die een aanzienlijk effect kunnen hebben op de prijs en de beschikbaarheid, en kan sterk nadelig beïnvloed worden door snelle veroudering en aflopende patenten.

1Een blockbustergeneesmiddel heeft een jaaromzet van $ 1 miljard of meer.

S&P 500®Index weerspiegelt de prestaties van Amerikaanse largecapaandelen en de bredere Amerikaanse aandelenmarkt.

De S&P Biotech Select Industry Index omvat aandelen uit de S&P Total Market Index met een GICS-classificatie in de subsector biotechnologie.

De NASDAQ Biotechnology Index bevat effecten van aan de NASDAQ genoteerde bedrijven die volgens de Industry Classification Benchmark zijn geclassificeerd als biotechnologie of farmaceutica en die ook aan andere geschiktheidscriteria voldoen.

Dit zijn de standpunten van de auteur op het moment van publicatie en kunnen verschillen van de standpunten van andere personen/teams bij Janus Henderson Investors. Verwijzingen naar individuele effecten vormen geen aanbeveling om effecten, beleggingsstrategieën of marktsectoren te kopen, verkopen of aan te houden en mogen niet als winstgevend worden beschouwd. Janus Henderson Investors, zijn gelieerde adviseur of zijn medewerkers kunnen een positie hebben in de genoemde effecten.

Resultaten uit het verleden geven geen indicatie over toekomstige rendementen. Alle performancegegevens omvatten inkomsten- en kapitaalwinsten of verliezen maar geen doorlopende kosten en andere fondsuitgaven.

De informatie in dit artikel mag niet worden beschouwd als een beleggingsadvies.

Reclame.