Balanced Fund

High-conviction aandelen en actief beheerde obligaties: Focus op evenwicht tussen groei activa en minder volatiliteit.

De ratings van Morningstar voor aandelenklasse A2 USD zijn gebaseerd op de representatieve aandelenklasse van dit fonds en zijn gedateerd op het einde van de laatste maand die beschikbaar is van Morningstar.

Resultaten uit het verleden geven geen indicatie over toekomstige rendementen.

Dynamisch 60:40 portefeuille in Amerikaanse aandelen en vastrentend die de Amerikaanse markt op lange termijn groei.

Waarom het nog steeds tijd is voor een evenwichtige aanpak

Een evenwichtige aanpak blijft van vitaal belang om risico's te beperken en langetermijnwinsten te behalen, ondanks de recente marktvolatiliteit.

Een 60/40 aanpak biedt verschillende voordelen

Eenvoudige, kosteneffectieve diversificatie

Eenvoudige, kosteneffectieve diversificatie

Met één belegging kunnen beleggers blootstelling krijgen aan verschillende activaklassen, stijlen en markten.

Een efficiënte portefeuilleoplossing

Een efficiënte portefeuilleoplossing

Een kernallocatie aan een evenwichtig Fonds is bedoeld om een gediversifieerde, risicobeheerste blootstelling voor gestage groei en weerbaarheid te garanderen.

Consistentie

Consistentie

Beleggers kunnen vertrouwen op hun kernactivaspreiding, omdat ze weten dat deze is ontworpen om zich aan te passen en door uiteenlopende marktomstandigheden te navigeren.

Te vroeg om 60/40 dood te verklaren

Naar onze mening zijn evenwichtige portefeuilles pijlers van consistentie en langetermijnbeleggen die veelzijdige oplossingen kunnen zijn in portefeuilles van beleggers, of het nu gaat om een volledige portefeuille, een kernallocatie of een tactische overlay.

Meer bewijs dat het te vroeg was om 60/40 dood te verklaren

Deze tabel toont de unieke kracht van de 60/40-portefeuille voor de VS en wereldwijd: een balans tussen aandelen en vastrentende waarden dat beleggers een positief langetermijnrendement oplevert, ondanks het negatieve rendement van gebalanceerde portefeuilles in 2022.

Bron: Morningstar & Janus Henderson Portfolio Construction and Strategy Team. Vanaf 31 augustus 2025. US 60/40 = Een hypothetische portefeuille die voor 60% is belegd in de S&P 500 TR USD Index en voor 40% in de Bloomberg US Aggregate Bond TR USD Index. Global 60/40 = Een hypothetische portefeuille die voor 60% is belegd in de MSCI World Gross Index (USD) en voor 40% in de Bloomberg Global Aggregate Bond TR USD Index. In het verleden behaalde resultaten bieden geen garantie voor de toekomst.

| S&P 500 TR USD | Bloomberg Amerikaanse obligaties TR USD | Verenigde Staten 60/40 | |

| Sinds begin 2025 | 10.8% | 5,0% | 8.6% |

| 2024 | 25.0% | 1,3% | 15.0% |

| 2023 | 26,3% | 5,5% | 18,0% |

| Afgelopen 5 jaar | 14.7% | -0.7% | 8,5% |

| Afgelopen 10 jaar | 14.6% | 1,1% | 9,6% |

| MSCI World GR USD |

Bloomberg Global Aggregate TR USD |

Global 60/40 | |

| Sinds begin 2025 | 14.1% | 7.2% | 11.4% |

| 2024 | 19,2% | -1,7% | 10,5% |

| 2023 | 24,4% | 5,7% | 16,9% |

| Afgelopen 5 jaar | 13,4% | -1,8% | 7,3% |

| Afgelopen 10 jaar | 12,2% | 1,1% | 7.9% |

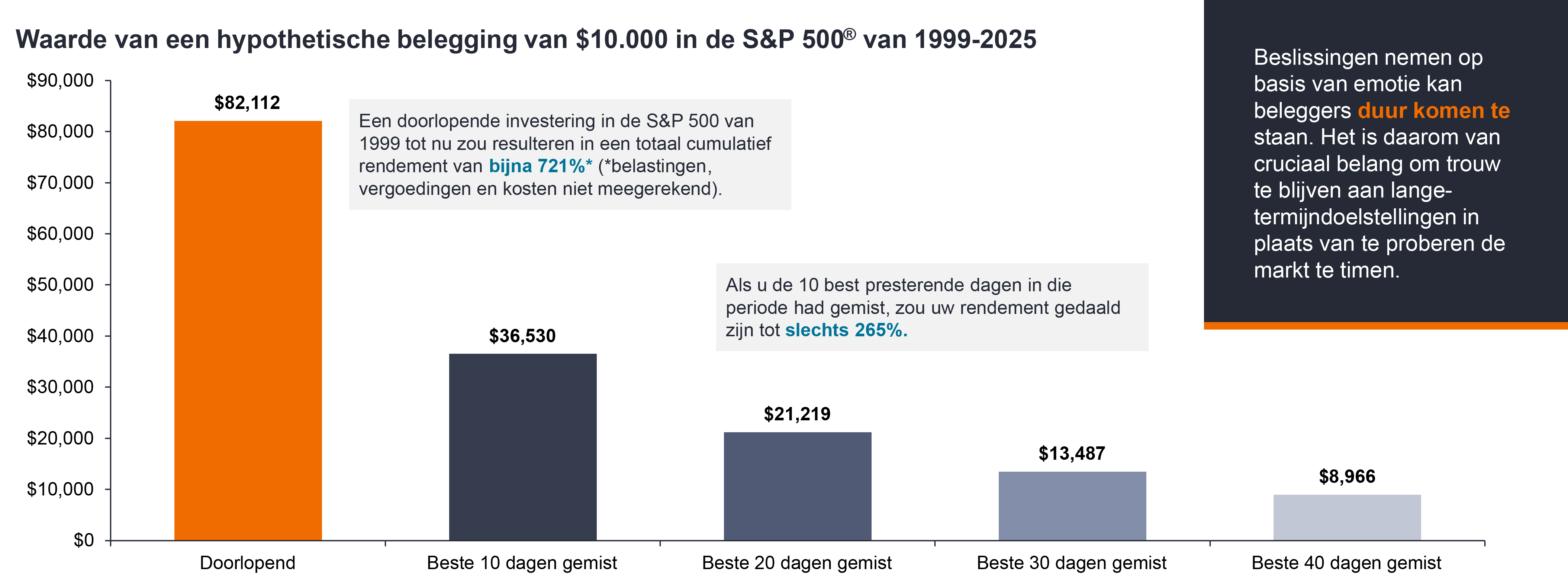

Waarde van een hypothetische belegging van $ 10.000 in de S&P 500®Index van 1999 – 2025

Beslissingen nemen op basis van angst kan beleggers duur komen te staan. Het is daarom van cruciaal belang om vast te houden aan langetermijndoelen in plaats van te proberen de markt te timen.

Een doorlopende belegging in de S&P 500 van 1999 tot vandaag zou een totaal cumulatief rendement van bijna 721%* hebben opgeleverd (*na aftrek van belastingen, vergoedingen en kosten).

Als u de 10 beste dagen wat betreft rendement in diezelfde periode zou missen, zou het rendement dalen tot slechts 265%.

Bron: Morningstar, S&P 500 Total Return Index, dagelijkse rendementen van december 1998 tot 30 juni 2025.

Janus Henderson Balanced Fund: actief beheerde one-core stop-oplossing

Verder dan traditioneel beleggen: Al meer dan 30 jaar biedt Janus Henderson klanten een eenvoudige oplossing voor assetallocatie die gericht is op het veroveren van marktstijgingen en het verdedigen tegen marktdalingen.

Wat maakt het Janus Henderson Balanced Fund zo succesvol?

De dynamische assetallocatiestrategie van het Balanced Fund biedt de flexibiliteit om defensief te positioneren in afwachting van marktvolatiliteit en tegelijkertijd te streven naar sterke risicogecorrigeerde rendementen. In tegenstelling tot veel concurrerende producten waarbij de assetallocatie wordt beperkt door statische doelen, kan het Balanced Fund zich actief bewegen tussen een aandelenweging van 35% tot 65 naar gelang de marktomstandigheden

Fonds bekijkenHigh-conviction Amerikaanse

aandelen

Wij richten ons op Amerikaanse large-capaandelen met groeipotentieel. Historisch gezien hebben Amerikaanse aandelen een hoger rendement opgeleverd dan aandelen uit andere ontwikkelde markten.

Actief beheerde

obligaties

Het Fonds heeft in het verleden geleverd wanneer het erop aankwam: aan de neerwaartse kant, dankzij onze bottom-up, actief beheerde obligatietoewijzing gericht op de middellange termijn. In het verleden behaalde resultaten bieden geen garantie voor de toekomst.

Een evenwichtig

resultaat

Onze experts passen de allocatie tussen aandelen en obligaties voor u aan en nemen een deel van de emotionele besluitvorming weg die door marktvolatiliteit kan worden geleid.

Wat betekent deze aanpak voor drawdowns?

De dynamische aanpak van het team biedt de flexibiliteit om defensief te positioneren in afwachting van marktvolatiliteit en tegelijkertijd te streven naar sterke risicogecorrigeerde rendementen.Het Balanced Fund heeft in het verleden geleverd wanneer het erop aankwam: aan de neerwaartse kant.Of het nu om marktdalingen ging, zoals het knappen van de technologiezeepbel in het begin van de jaren 2000 of de wereldwijde financiële crisis van 2008: het Fonds verloor minder tijdens marktdalingen.

Resultaten uit het verleden geven geen indicatie over toekomstige rendementen.

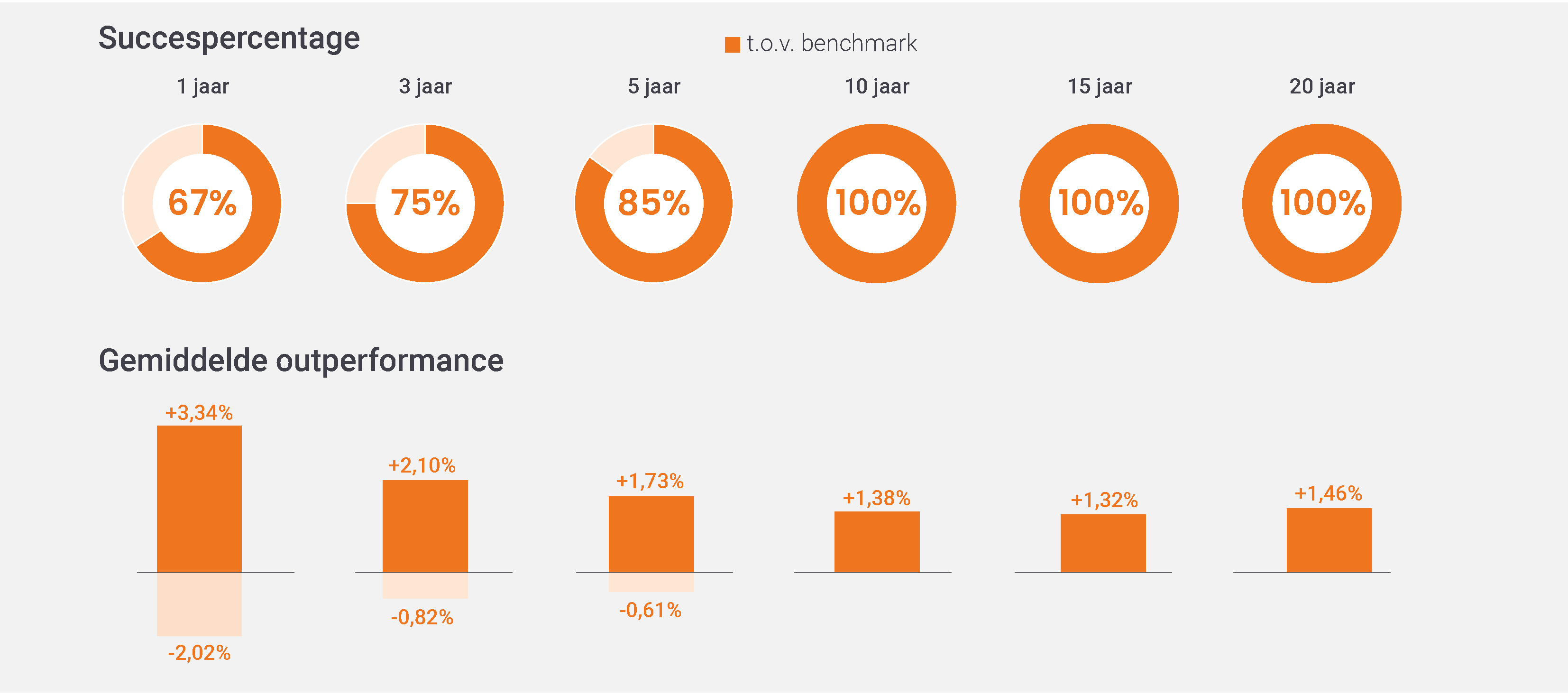

Een gestaag succes

De dynamische aanpak van het team biedt de flexibiliteit om defensief te positioneren in afwachting van marktvolatiliteit en tegelijkertijd te streven naar sterke risicogecorrigeerde rendementen.

Janus Henderson Gemengd Fonds presteerde maandelijks 100% van de tijd over de perioden van 10, 15 en 20 jaar.

Bron: Morningstar, Janus Henderson Investors, per 30 juni 2025.

Opmerking: Het succespercentage is gebaseerd op de voortschrijdende maandelijkse rendementen sinds de oprichting van het Fonds (24-12-98). De grafiek toont het percentage van de tijd dat het Balanced Fund (A2 USD bruto) beter presteerde dan de Balanced Index. Gemiddelde overprestatie geeft aan hoeveel het fonds gemiddeld beter presteerde tijdens perioden van overprestatie of minder goed presteerde tijdens perioden van onderprestatie. Balanced´ Index is een intern berekende index (55% S&P 500 + 45% Bloomberg US Aggregate Bond).

Vanaf 31 juli 2024 zijn de benchmarkindex, het streefrendement, en het beleggingsbeleid van het Fonds gewijzigd. In het verleden behaalde resultaten vóór 31 juli 2024 worden getoond voor de vorige benchmarkindex, het vorige streefrendemen en het vorige beleggingsbeleid van het fonds.

In het verleden behaalde resultaten bieden geen garantie voor de toekomst.

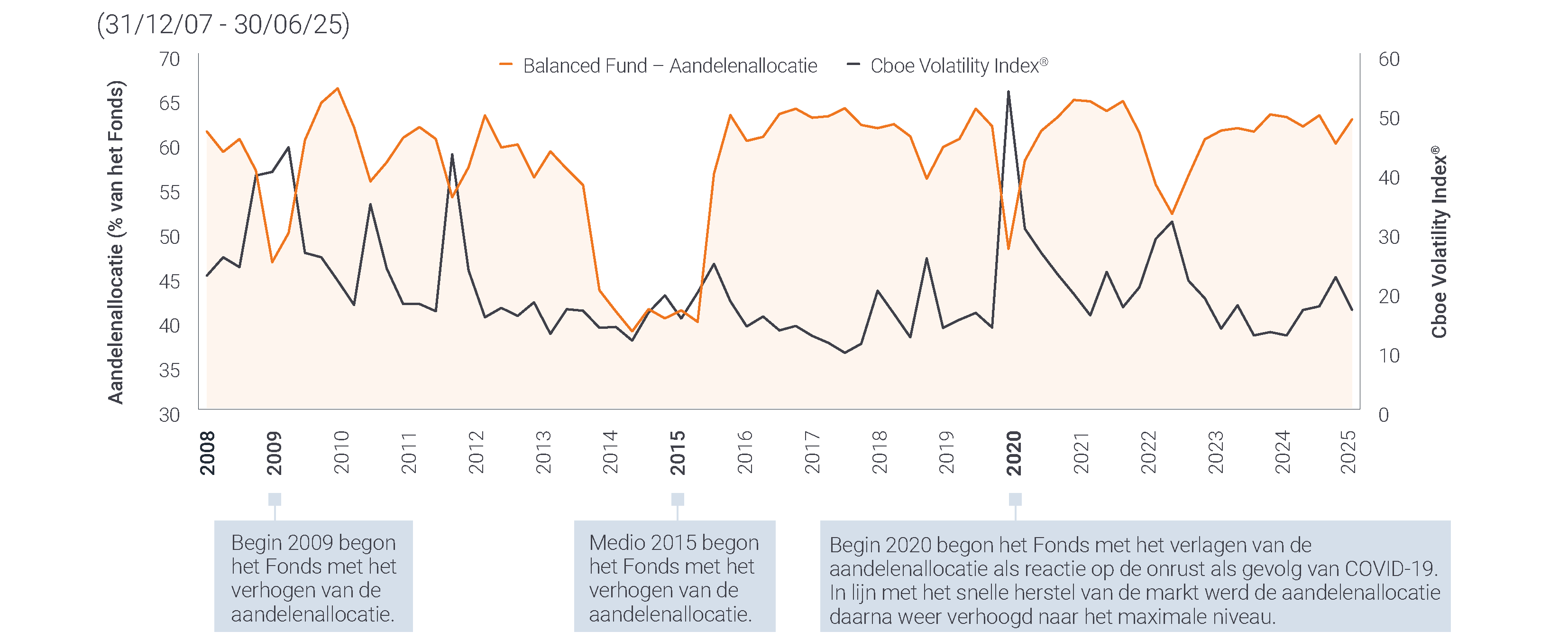

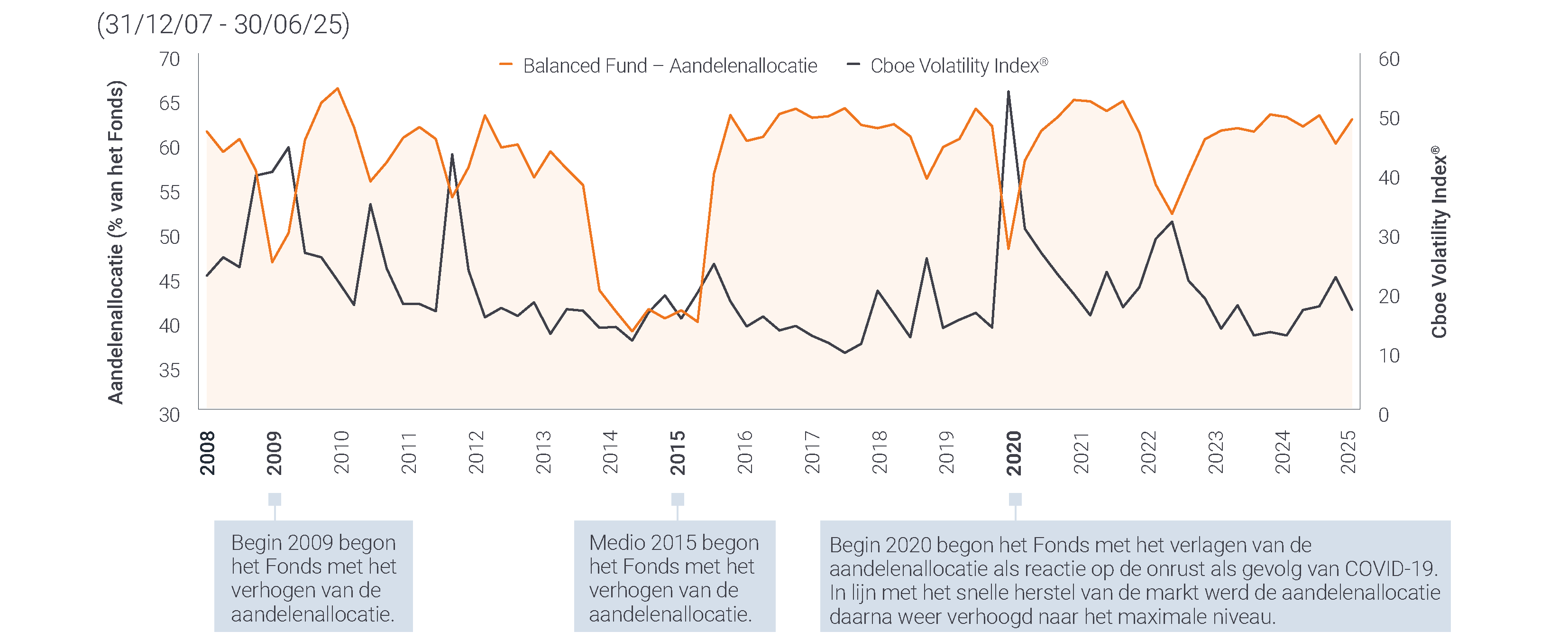

Een blik op dynamische allocatie en markt volatiliteit

De dynamische aanpak van het team biedt de flexibiliteit om defensief te positioneren in afwachting van marktvolatiliteit en tegelijkertijd te streven naar sterke risicogecorrigeerde rendementen. Dit proces, in combinatie met diverse bronnen van rendement, kan helpen het neerwaartse risico te beperken.

Bron: Janus Henderson Investors, per 30 juni 2025.

Er kan niet worden gegarandeerd dat het beleggingsproces altijd tot succesvolle beleggingen leidt. De aandelenallocatie verandert in de loop der tijd, afhankelijk vanstrategische beleggingsbeslissingen. Cboe Volatility Index® of VIX® Index® toont de marktverwachting van de volatiliteit over 30 dagen. Hij wordt samengesteld op basis van de impliciete volatiliteit vaneen breed scala aan S&P 500®-indexopties en is een veelgebruikte maatstaf voor het marktrisico. De VIX Index-methodologie is eigendom van Chicago Board of OptionsExchange, dat niet verbonden is met Janus Henderson.

Uw kapitaal loopt risico. In het verleden behaalde resultaten bieden geen garantie voor de toekomst.

Morningstar, Janus Henderson Investors, op 30/09/2025. Opmerking: het succespercentage is gebaseerd op de voortschrijdende maandelijkse rendementen sinds de oprichting van het Fonds op 24-12-98. Het percentage geeft aan hoe vaak het Balanced Fund (na aftrek van kosten) beter presteerde dan de Balanced Index.

Ontmoet het team

Laat ons team de beslissing over de allocatie tussen aandelen en obligaties voor u nemen en neem een deel van de emotionele besluitvorming weg die door marktvolatiliteit kan worden geleid.

Portefeuillebeheerder

Head of US Fixed Income/Head of Core Plus | Portefeuillebeheerder

Portefeuillebeheerder