AI已成為經濟的主要驅動力

過去兩年的展望報告中,我們一直強調AI對經濟及市場的重要性。2023年底我們曾比喻聯儲局主席為主導美國經濟的「機長」,但日後真正推動經濟發展的,是日漸崛起的「副機長」–– AI。2024年底,我們預期科技行業將擁有超凡實力,從其他經濟領域吸取增長。時至2025年,這一切都成為事實:聯儲局在市場上退居次席,AI則成為主角。雖然AI開支僅佔GDP的一小部分,但卻貢獻了2025年首六個月美國絕大部分的經濟增長。1

2026年科技股有何利好因素?

踏入2026年,我們認為股市將處於有利環境,5月新上任的聯儲局主席有望帶來政策支持。若2025年政府削減開支與美國關稅的不利因素得以扭轉,將轉化為經濟的利好因素,為AI以外更廣泛的行業帶來新增需求。隨著特朗普政府上台且變革在即,前路勢必起伏不定,但工業、汽車及住房相關的科技需求已顯現見底跡象。隨著市場焦點轉向AI提升整體生產力的潛力,將AI需求獨立於其他經濟領域的觀念,將會逐漸淡化。我們預計,這將推動科技行業在經濟的佔比進一步提升。

AI具變革性,而變革並非一蹴而就

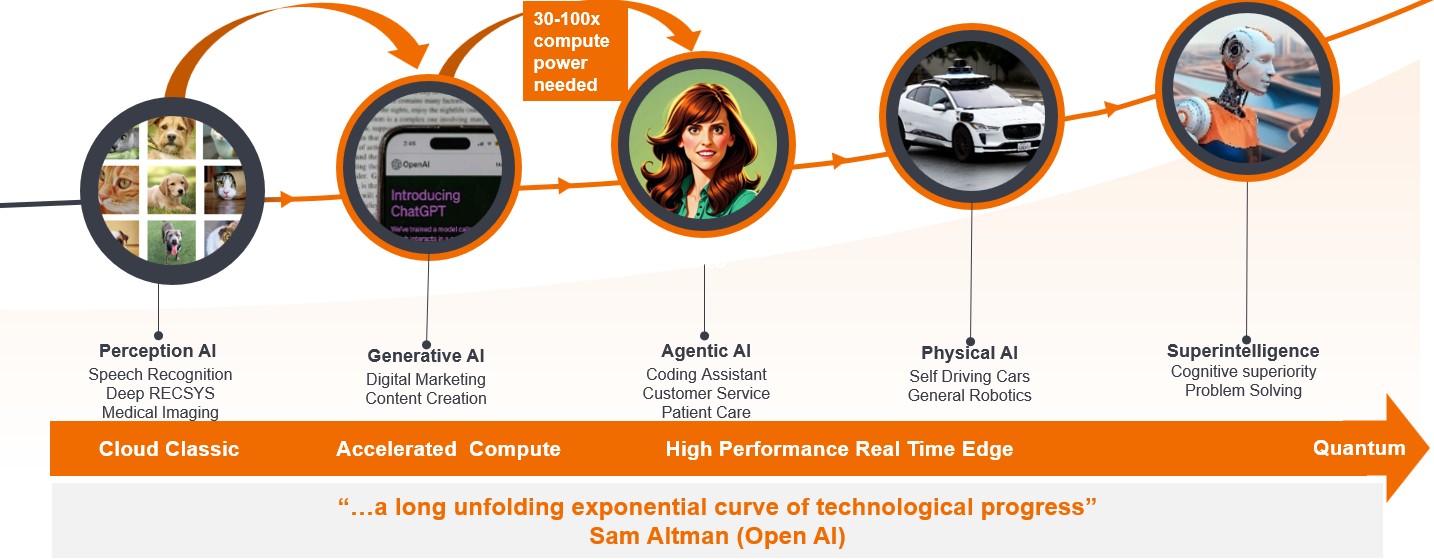

AI是長期浪潮,並非純粹是投資主題。一場科技浪潮(AI是繼大型主機、個人電腦互聯網、流動雲端後的第四波浪潮)的核心特徵,在於其能觸及經濟的各個層面。因此,需要對科技架構的每個層面,即從晶片(半導體)到平台、裝置及模型進行投資,最終所有企業都將以某種形式成為AI的使用者。這些浪潮需經歷多年演變,而對AI而言,產能擴建的速度正受去全球化、監管審批、電力供應、施工限制,以及運算供應鏈內的供應情況所制約。

當中存在一個周而復始的問題:制約運算能力需求的因素,正是用於訓練及開發新AI模型可用的產能。隨著生成式AI一步步過渡至代理式AI,我們需要更強大的推理能力和電腦記憶體來提供更豐富的語境。這需要大幅提升運算能力,來支撐更多「詞元」(Token,由AI模型處理的數據單位)生成。我們見到實體AI等領域發展迅速,全球自動駕駛及機械人技術的測試範圍不斷擴大。簡而言之,展望2026及2027年,我們相信運算能力需求將持續超出供應。

圖1:AI發展使應用場景增加

收入增長機遇湧現

資料來源:駿利亨德森。

我們何以認為對AI抱有懷疑態度屬合理做法?

關於AI支出規模的辯論,來得較我們預期更早。究其原因,OpenAI及Anthropic等初創企業實現令人矚目的收入增長,其增速之快,即使在我們團隊成員累積的過百年科技領域投資經驗中,亦前所未見。

近期出現的循環式投資跡象,加上今年一批長期未有盈利的科技股跑贏大市,令市場對該行業產生恰當的懷疑態度。我們正密切關注此現象,並意識到在量子運算等一些領域,正在出現炒作熱點。這與我們的核心觀點一致:估值紀律以及對未被市場認可的真正增長引擎的判斷,是科技股實現長線投資回報的關鍵所在。

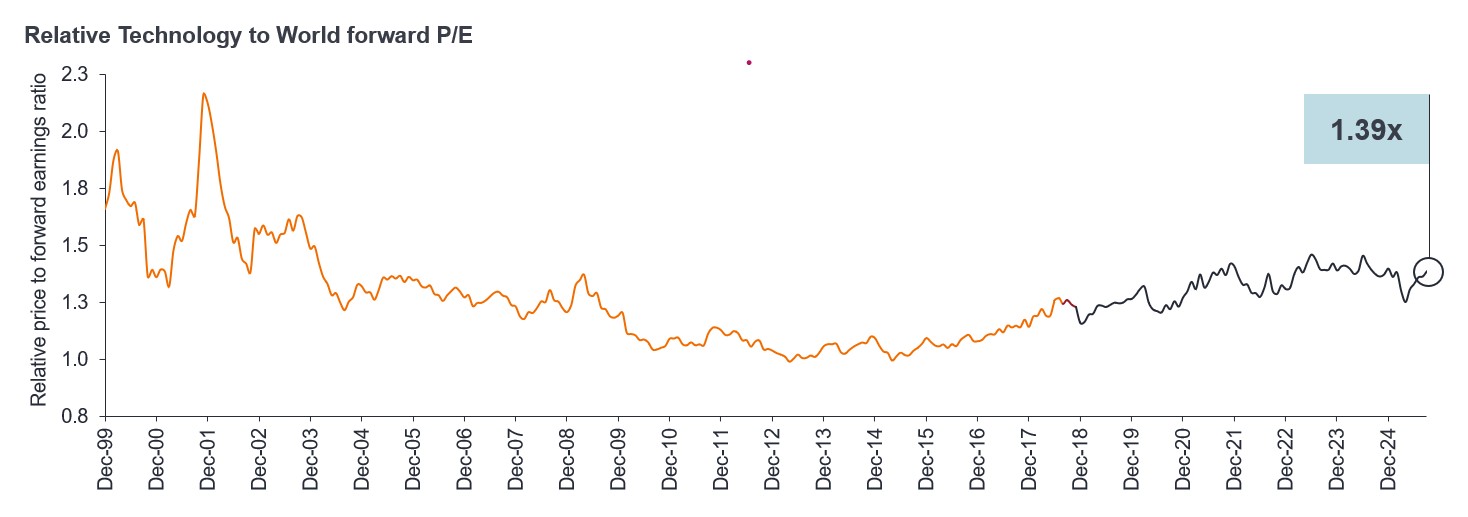

科技板塊估值仍處於過去五年的區間內,遠低於科網泡沫時期的水平。我們從中看到機遇,因為預期2026年盈利預測將獲上調,這個板塊的增長將高於更廣泛的股市。

圖2:科技股估值仍遠低於1999/2000年高位

資料來源:Bernstein,截至2025年9月30日。預測市盈率等於股價與預測盈利的比率。(橙色線)MSCI所有國家世界指數資訊科技板塊,股價與預測盈利的比率相對於MSCI所有國家世界指數,1999年12月至2018年11月(MSCI環球指數GICS板塊分類變更前);(紅色線)代表MSCI所有國家世界指數資訊科技板塊+MSCI所有國家世界指數通訊服務板塊(灰色線)相對於MSCI所有國家世界指數,截至2025年9月3日(MSCI環球指數GICS板塊分類變更後)的變動。過往表現並非未來回報的預測。

主動型管理在科技股投資中擔當多重關鍵角色

我們依然認為,七巨頭(Mag 7)之中存在被低估的增長潛力及估值差異;七巨頭絕非是固步自封、不願轉變的龐大企業。當創新與顛覆的步伐如此猛烈時,市場領導地位隨時可能易主。可見,我們必須識別未來股市領導者,不再被動固守過去時代的贏家。

正因如此,主動型管理對科技股投資事關重大。此方法既能確保投資組合多元化,亦可均衡配置於實力最強的超大型公司,同時將持倉範圍擴大至有望成為新一代行業領袖且盈利增長潛力被低估的股份。他們有可能是下一代AI基礎設施方面的相關企業,或是金融科技、自動化、代理式AI電子商貿(互聯網3.0),或推動經濟電氣化等領域的企業。

科技股備受重視之際,選股方法至為關鍵

我們相信,AI浪潮的影響規模及持續時間仍被低估。根據過往科技浪潮的投資經驗,產能建設和新應用場景誕生將不會無往不利,投資者必須為應對隨之而來的波動性做好準備。我們雖已跨越AI轉型的初始階段,但前路仍舊漫長。選股能力、主動型管理及估值紀律,將會是2026年及往後駕馭這股帶來變革的科技浪潮,分清現實與炒作的成功關鍵。

倘若英文版本與中文版出現歧異,概以英文版為準。

1 Fortune.com;《哈佛經濟學家:若剔除數據中心貢獻,2025年上半年美國GDP僅增長0.1%》(Without data centers, GDP growth was 0.1% in the first half of 2025, Harvard economist says);2025年10月7日。

代理式AI:使用複雜的推理和迭代規劃自主解決複雜、多步驟問題的人工智能系統。來自多個數據來源和第三方應用程式的大量數據應用於獨立分析問題、制定策略和執行任務。

多元化投資╱分散投資:這個方法在投資組合中配置不同類型資產或資產類別以分散風險,前提是不同資產在任何特定情況下的表現各異。

生成式人工智能:指利用大量原始數據進行訓練,以生成包括文字、圖像、音訊及視訊等「新內容」的深度學習模型。

七巨頭:指近年主導美股走勢的七大科技股,包括Apple、Microsoft、Nvidia、Amazon、Tesla、Alphabet及Meta。

超大型公司:通常指市值超過2,000億美元的美國公司。市值指一間公司已發行股份的總市場價值,用於釐定一間公司的規模。

物理AI:將複雜的AI算法整合入有形的交互式系統,使具備認知推理及空間感知能力的自主機器,能夠從與外界的交互中學習並作出實時反應。例如:自動駕駛汽車、手術機械人及人形機械人。

預測市盈率:計算方法是將當前股價除以未來12個月的預測盈利,用於對公司股票進行估值。

量子運算:屬於多學科領域,結合電腦科學、物理學和數學的各個方面,可利用量子力學解決複雜問題,且速度較傳統電腦更快。

估值:確定資產、投資或公司公允價值的過程,進行估值時會考慮未來業績及其他公司特質等因素。

Volatility: The rate and extent at which the price of a portfolio, security or index, moves up and down. If the price swings up and down with large movements, it has high volatility. If the price moves more slowly and to a lesser extent, it has lower volatility. It is used as a measure of the riskiness of an investment.

重要資料

請參閱以下與文章相關之基金的重要資料

主要投資風險:

本基金投資於股票,須承受證券價值波動的股本證券風險 。

投資本基金涉及一般投資、貨幣、流動性、對沖、市場、經濟、政治、監管、稅務、有關證券借出、有關反向回購交易、中小市值公司相關、金融及利率風險。在極端的市場環境下,閣下可能會損失全部投資。

本基金可使用金融衍生工具降低風險及更有效率地管理基金,並涉及對手方、流動性、槓桿、波動性、估值及場外交易風險,可能蒙受重大損失。

本基金的投資集中於致力應對環球挑戰的公司,包括人口增長、人口老齡化、資源限制及氣候變遷,並可能涵蓋新興市場。可能具較高波動性。

投資者不應只根據此文件而作出投資決定,並應細閱有關基金銷售文件,了解風險因素資料。

主要投資風險:

- 本基金投資於股票,須承受證券價值波動的股本證券風險 。

- 投資本基金涉及一般投資、貨幣、人民幣貨幣及兌換、流動性、對沖、市場、經濟、政治、監管、稅務、有關證券借出、有關反向回購交易、金融及利率風險。在極端的市場環境下,閣下可能會損失全部投資。

- 本基金可使用金融衍生工具降低風險及更有效率地管理基金,並涉及對手方、流動性、槓桿、波動性、估值及場外交易風險,可能蒙受重大損失。

- 本基金的投資集中於科技行業,或會具較高波動性,並承受科技相關公司風險。

- 本基金可能投資於歐元區, 或會蒙受歐元區風險。

- 本基金可能徵收業績表現費。即使投資資本虧損,投資者也可能需要支付此費用。

- 投資者不應只根據此文件而作出投資決定,並應細閱有關基金銷售文件,了解風險因素資料。