Worte sind wichtig. Da der Vorsitzende der US-Notenbank (Fed) andeutete, dass die Zentralbank im Juni letzten Jahres mit der Zinserhöhung fertig sein könnte, bekamen die Anleger ein verfrühtes Weihnachtsgeschenk, das zu einer kräftigen Markterholung führte, wobei börsennotierte Immobilienaktien zu den größten Gewinnern zählten .1

Als Spezialisten für börsennotierte Real Estate Investment Trusts (REIT) vergessen wir manchmal, dass die breitere Anlegeröffentlichkeit die Nuancen von Gewerbeimmobilien (CRE) möglicherweise nicht immer erkennt oder verfolgt, geschweige denn die Rolle börsennotierter REITs innerhalb der Anlageklasse. Nach dem rasanten Aufschwung seit Anfang November letzten Jahres stellen sich für Anleger also drei zentrale Fragen: was ist heute in Immobilienaktien eingepreist? Was sollten sie in Zukunft erwarten? Und besteht die Chance zwischen börsennotiertem und privatem Markt noch?

Spielverderber!

In den letzten Jahren haben wir Veränderungen an den Kapitalmärkten, insbesondere bei den Renditen von Staatsanleihen, erlebt, die in ihrem Ausmaß und ihrer Geschwindigkeit beispiellos sind. Konkret stieg die Rendite 10-jähriger US-Staatsanleihen im Laufe von etwa 36 Monaten von weniger als 1 % auf 5 % und fiel dann in den letzten beiden Monaten des Jahres 2023 wieder auf etwa 4 % . 2 Diese Art von seismischer Volatilität sollte typischerweise eine entsprechende Reaktion im Preis eines Vermögenswerts wie Anleihen oder Immobilien auslösen, der direkt oder indirekt im Verhältnis zum risikofreien Zinssatz bewertet ist.

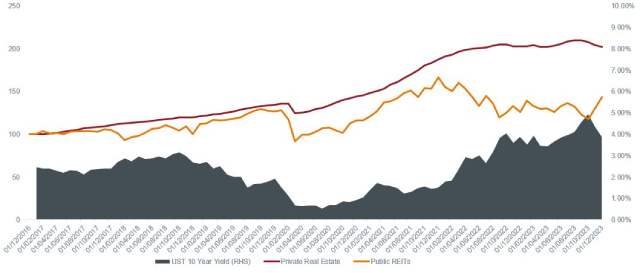

Wir sprechen oft mit Kunden, die sich Sorgen über das Abwärtsrisiko bei Immobilienbewertungen machen. Diese Bedenken sind berechtigt, sind jedoch weitaus relevanter für die Bewertungen privater Gewerbeimmobilien (die die überwiegende Mehrheit aller Gewerbeimmobilien ausmachen). Nimmt man den weltgrößten nicht gehandelten REIT – den Blackstone Real Estate Income Trust – als Maßstab, bleiben die Bewertungen privater Immobilien in einem Zinsregime eingefroren, das nicht mehr existiert. Im Gegensatz dazu haben die Aktienkurse börsennotierter REITs in Echtzeit auf sich ändernde Zinssätze reagiert, da sie vom Markt täglich bewertet werden.

Konvergieren börsennotierte und private Immobilienpreise wieder?

Quelle: breit.com, Bloomberg, Janus Henderson Investors-Analyse, Stand 31. Dezember 2023. BREIT (Blackstone Real Estate Income Trust) wird als Stellvertreter für private Immobilien und FTSE Nareit Equity REITs als Stellvertreter für börsennotierte REITs verwendet. Indexiert auf 100 seit der Einführung von BREIT im Jahr 2017. Die Wertentwicklung in der Vergangenheit ist kein Hinweis auf die zukünftigen Renditen.

Der jüngste und schnelle Rückgang der Zinssätze ist darauf zurückzuführen, dass die Märkte davon ausgehen, dass der aggressive Zinserhöhungszyklus der Fed beendet ist. Obwohl die Wertentwicklung in der Vergangenheit keinen Rückschluss auf künftige Renditen zulässt, gehörten börsennotierte REITs in der Vergangenheit nach der letzten Zinserhöhung der Fed in einem Zyklus zu den Aktien mit der besten Wertentwicklung.3 Obwohl die „Pivot-Party“ noch in den Kinderschuhen steckt, stimmt uns die Tatsache ermutigend, dass Immobilien seit dem 1. November bis Ende Dezember 2023 der Sektor mit der besten Wertentwicklung im S&P 500 waren . 4 Hier ist es wichtig, sich daran zu erinnern, dass Aktienkurse von Natur aus zukunftsorientiert sind und dass börsennotierte REITs - weil der Markt ihnen dabei geholfen hat, veraltete Bewertungen abzuwerfen - in der Lage waren, sich als Reaktion auf eine günstige Entwicklung der Zinssätze zu erholen. Auch wenn die Fahrt holprig verlaufen mag, gibt es Grund zu der Annahme, dass sinkende Zinsen Rückenwind für die REIT-Aktienkurse sein werden, ähnlich wie steigende Zinsen in den letzten Jahren für Gegenwind gesorgt haben.

Übergeben Sie das (Schulden-)Paket

Eine weitere Sorge, die wir von Kunden hören, bezieht sich auf die Verschuldung (Schuldenhöhe) bei Gewerbeimmobilien, überfällige Kredite, Schwierigkeiten bei der Refinanzierung von Schulden mit niedrigem Kupon und mögliche Zahlungsausfälle. Auch hier sind diese Bedenken berechtigt und betreffen wiederum hauptsächlich private Gewerbeimmobilien. Bankkredite und Commercial Mortgage-Backed Securities (CMBS) sind zwei Hauptschuldenquellen für private Gewerbeimmobilien in den USA. In den ersten neun Monaten des Jahres 2023 gingen die Anleiheemissionsvolumina dieser beiden Bereiche jeweils um 67 % bzw. 40 % zurück (aktuellste verfügbare Daten).5

Umgekehrt sind börsennotierte REITs vorwiegend Kreditnehmer mit Investment-Grade-Rating auf dem Markt für unbesicherte Anleihen und hatten weiterhin Zugang zu Fremdkapital. Die Emission von US-REIT-Anleihen stieg im Jahr 2023 im Vergleich zum Vorjahr um 65 % und hat im Januar 2024 bereits einen starken Start hingelegt, da einige Deals mehrfach überzeichnet waren.6

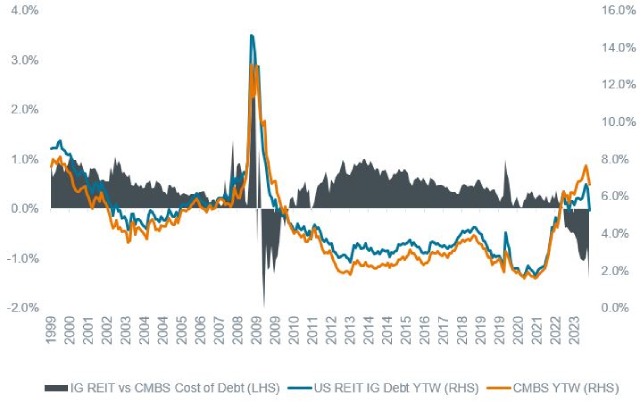

Darüber hinaus sind die Fremdkapitalkosten für Investment-Grade-REITs im Vergleich zum CMBS-Markt (ein Indikator für die Fremdkapitalkosten privater Immobilien) so günstig wie seit der globalen Finanzkrise. Es ist bemerkenswert, dass börsennotierte REITs in der Regel mit weitaus geringerem Leverage (etwa 35 %) als private Immobilien (etwa 60 % und mehr) arbeiten.7 Dies ermöglicht eine opportunistische Aktienemission, die auch eine wichtige Wachstumskapitalquelle für börsennotierte REITs sein dürfte. Wenn sich ihre Aktienkurse erholen, können börsennotierte REITs von günstigeren Fremd- und Eigenkapitalkosten profitieren als seit Jahren.

Börsennotierte REITs mit Investment-Grade-Rating profitieren von relativ niedrigeren Fremdkapitalkosten

Quelle: Bloomberg, Analyse von Janus Henderson Investors, Stand: 30. November 2023. ICE BofA Fixed Rate CMBS Index, Bloomberg Investment Grade (IG): REITs Statistics Index. Das Flächendiagramm zeigt IG REIT YTW (Yield-to-Worst) minus CMBS YTW.

Wir gehen davon aus, dass viele Eigentümer von Gewerbeimmobilien aufgrund der nun höheren Kosten für die Refinanzierung bestehender Schulden (in einem Umfeld, in dem die Immobilienwerte gesunken sind und traditionelle Kreditgeber geizig sind) mit Problemen bei der Schuldendienstdeckung konfrontiert sein werden. Allerdings gilt dies eigentlich nur für hoch verschuldete private Eigentümer von Gewerbeimmobilien. Wir gehen zwar nicht davon aus, dass es bei privaten Gewerbeimmobilien zu einer allgemeinen Notlage kommen wird; wir gehen jedoch davon aus, dass die Kreditgeber zusätzliche Kapitalspritzen benötigen werden, um Schulden zu refinanzieren, die wahrscheinlich aus dem Verkauf von Vermögenswerten stammen werden.

Was börsennotierte REITs betrifft, gehen wir davon aus, dass ihre bessere Situation bzgl. Kosten und Zugang zu Kapital sinnvoll genutzt wird, um „gute Gebäude mit schlechten Bilanzen“ von privaten Eigentümern zu erwerben; und sie scheinen gut aufgestellt zu sein, um ihren Marktanteil wie in den vergangenen drei Jahrzehnteweiter auszubauen.

Party-Planer

Auf dem Weg in ein neues Kapitalmarktumfeld sind wir uns darüber im Klaren, dass Gewerbeimmobilien im Allgemeinen vor Herausforderungen stehen – etwa 600 Milliarden US-Dollar an CRE-Schulden müssen im Jahr 2024 refinanziert werden, wobei der Großteil davon privaten Immobilien betrifft.8

Börsennotierte REITs hingegen haben bereits die Kälte an den Kapitalmärkten zu spüren bekommen; da der Stimmungswandel, der durch eine mögliche Änderung der Fed-Politik ausgelöst wurde, und die Worst-Case-Szenarien für Immobilien vom Tisch sind, glauben wir, dass Anleger davon profitieren werden, da börsennotierte REITs einen klaren Vorteil gegenüber den schwierigeren privaten CRE haben und sich die Kapitalmärkte normalisieren.

1 Nareit.com, Stand: 31. Dezember 2023.

2 Trading Economics zum 31. Dezember 2023.

3 UBS, Datastream, Janus Henderson-Analyse, Stand 31. Dezember 2022.

4 Bloomberg, S&P 500 Economic Sectors Index. Immobilien = S&P 500 Real Estate Index. Die Wertentwicklung in der Vergangenheit ist kein Hinweis auf die zukünftigen Renditen.

5 Mortgage Bankers Association (MBA) Commercial/Multifamily Databook Q3 2023.

6 S&P Capital IQ-Transaktionsstatistik 2023.

7 Green Street, Morgan Stanley, Janus Henderson Investors-Analyse, Stand: 31. Dezember 2022.

8 Moody's Analytics, Mortgage Bankers Association, Raymond James Research.

Bilanz: Ein Jahresabschluss, der die Vermögenswerte, Verbindlichkeiten und das Eigenkapital eines Unternehmens zu einem bestimmten Zeitpunkt zusammenfasst und dazu dient, die finanzielle Gesundheit eines Unternehmens zu beurteilen.

Anleiherendite: Höhe des Ertrags eines Wertpapiers, typischerweise ausgedrückt als Prozentsatz. Bei einer Anleihe errechnet sich dieser aus der Kuponzahlung dividiert durch den aktuellen Anleihepreis. Niedrigere Anleiherenditen bedeuten höhere Anleihepreise.

Kapitalmarkt: Teil des Finanzsystems, der sich mit der Kapitalbeschaffung durch Investitionen oder dem Handel mit Investitionen mit anderen Anlegern befasst. Beispiele hierfür sind die Aktien-, Anleihen-, Devisen- und Derivatemärkte.

CMBS: Commercial Mortgage Backed Securities sind eine Art von Anleihen, die von Banken dadurch geschaffen werden, dass sie eine Auswahl von Krediten für Gewerbeimmobilien bündeln, die nach Risiko geratet und dann an Investoren verkauft werden.

Der FTSE EPRA Nareit Developed Index bildet die Wertentwicklung von Immobilienfirmen und Real Estate Investment Trusts (REITs) aus entwickelten Ländern ab.

Leverage: Höhe der Verschuldung eines REITs. Die Leverage Ratio wird als Verhältnis der Schulden zur Bilanzsumme gemessen.

Risikofreier Zinssatz: Die Rendite einer Anlage mit theoretisch null Risiko. Die Benchmark für den risikofreien Zinssatz variiert zwischen den Ländern. In den USA wird beispielsweise häufig die Rendite einer 10-jährigen US-Staatsanleihe verwendet.

Der S&P 500® Index spiegelt die Wertentwicklung US-amerikanischer Standardaktien wider und repräsentiert die Entwicklung des breiten US-Aktienmarkts.

Volatilität: Ausmaß, in dem der Wert eines Portfolios, eines Wertpapiers oder eines Index schwankt.

Yield-to-Worst: Die niedrigste Rendite, die eine Anleihe mit einem besonderen Merkmal (z. B. einer Call-Option) erzielen kann, sofern der Emittent nicht in Verzug gerät. Bei der Beschreibung eines Portfolios stellt diese Statistik den gewichteten Durchschnitt aller gehaltenen zugrunde liegenden Anleihen dar.

WICHTIGE INFORMATIONEN

REITs oder Real Estate Investment Trusts investieren in Immobilien durch direkten Besitz von Immobilienvermögen, Immobilienanteilen oder Hypotheken. Da sie an einer Börse notiert sind, sind REITs in der Regel sehr liquide und werden wie Aktien gehandelt.

Immobilienaktien, einschließlich Immobilien-Investmentgesellschaften (REITs), können zusätzlichen Risiken ausgesetzt sein, unter anderem einem Zins-, Management-, Steuer-, Wirtschafts-, Umwelt- und Konzentrationsrisiko.

Die vorstehenden Einschätzungen sind die des Autors zum Zeitpunkt der Veröffentlichung und können von den Ansichten anderer Personen/Teams bei Janus Henderson Investors abweichen. Die Bezugnahme auf einzelne Wertpapiere stellt keine Empfehlung zum Kauf, Verkauf oder Halten eines Wertpapiers, einer Anlagestrategie oder eines Marktsektors dar und sollten nicht als gewinnbringend angesehen werden. Janus Henderson Investors, die mit ihr verbundenen Berater oder ihre Mitarbeiter haben möglicherweise eine Position in den genannten Wertpapieren.

Die Wertentwicklung in der Vergangenheit ist kein zuverlässiger Indikator für die künftige Wertentwicklung. Alle Performance-Angaben beinhalten Erträge und Kapitalgewinne bzw. -verluste, aber keine wiederkehrenden Gebühren oder sonstigen Ausgaben des Fonds.

Der Wert einer Anlage und die Einkünfte aus ihr können steigen oder fallen. Es kann daher sein, dass Sie nicht die gesamte investierte Summe zurückerhalten.

Die Informationen in diesem Artikel stellen keine Anlageberatung dar.

Es gibt keine Garantie dafür, dass sich vergangene Trends fortsetzen oder Prognosen eintreten.

Marketing-Anzeige.

WICHTIGE INFORMATIONEN

Bitte lesen Sie die folgenden wichtigen Informationen zu den Fonds im Zusammenhang mit diesem Artikel.

- Aktien/Anteile können schnell an Wert verlieren und beinhalten in der Regel höhere Risiken als Anleihen oder Geldmarktinstrumente. Daher kann der Wert Ihrer Investition steigen oder fallen.

- Aktien kleiner und mittelgroßer Unternehmen können volatiler sein als Aktien größerer Unternehmen und bisweilen kann es schwierig sein, Aktien zu bewerten oder zu gewünschten Zeitpunkten und Preisen zu verkaufen, was das Verlustrisiko erhöht.

- Wenn ein Fonds ein hohes Engagement in einem bestimmten Land oder in einer bestimmten Region hat, trägt er ein höheres Risiko als ein Fonds, der breiter diversifiziert ist.

- Der Fonds ist auf bestimmte Branchen oder Anlagethemen ausgerichtet und kann durch Faktoren wie Änderungen der staatlichen Regulierung, dem zunehmenden Preiswettbewerb und dem technologischen Fortschritt sowie durch andere nachteilige Ereignisse stark beeinflusst werden.

- Dieser Fonds kann im Verhältnis zu seinem Anlageuniversum oder anderen Fonds seines Sektors ein besonders konzentriertes Portfolio aufweisen. Ein ungünstiges Ereignis, das sich nur auf eine kleine Zahl von Positionen auswirkt, könnte zu einer erheblichen Volatilität oder zu erheblichen Verlusten für den Fonds führen.

- Der Fonds investiert in Immobilieninvestmentgesellschaften (REITs) und sonstige Unternehmen oder Fonds, die Immobilieninvestitionen tätigen, die größere Risiken beinhalten als direkte Anlagen in Immobilien. Insbesondere können REITs einer weniger strengen Regulierung als der Fonds unterliegen und eine höhere Volatilität als die zugrunde liegenden Vermögenswerte aufweisen.

- Der Fonds kann Derivate einsetzen, um das Risiko zu reduzieren oder das Portfolio effizienter zu verwalten. Dies bringt jedoch andere Risiken mit sich, insbesondere das Risiko, dass ein Kontrahent von Derivaten seinen vertraglichen Verpflichtungen möglicherweise nicht nachkommt.

- Wenn der Fonds Vermögenswerte in anderen Währungen als der Basiswährung des Fonds hält oder Sie in eine Anteilsklasse investieren, die auf eine andere Währung als die Fondswährung lautet (außer es handelt sich um eine abgesicherte Klasse), kann der Wert Ihrer Anlage durch Wechselkursänderungen beeinflusst werden.

- Wenn der Fonds oder eine währungsabgesicherte Anteilsklasse versucht, die Wechselkursschwankungen einer Währung gegenüber der Basiswährung des Fonds abzumildern, kann die Absicherungsstrategie selbst aufgrund von Unterschieden der kurzfristigen Zinssätze zwischen den Währungen einen positiven oder negativen Einfluss auf den Wert des Fonds haben.

- Wertpapiere innerhalb des Fonds können möglicherweise schwer zu bewerten oder zu einem gewünschten Zeitpunkt und Preis zu verkaufen sein, insbesondere unter extremen Marktbedingungen, wenn die Preise von Vermögenswerten möglicherweise sinken, was das Risiko von Anlageverlusten erhöht.

- Die laufenden Kosten können teilweise oder vollständig aus dem Kapital entnommen werden. Dadurch kann das Kapital aufgezehrt oder das Potenzial für Kapitalwachstum verringert werden.

- Der Fonds könnte Geld verlieren, wenn eine Gegenpartei, mit der er Handel treibt, ihren Zahlungsverpflichtungen gegenüber dem Fonds nicht nachkommen kann oder will, oder als Folge eines Unvermögens oder einer Verzögerung in den betrieblichen Abläufen oder des Unvermögens eines Dritten.

Besondere Risiken

- Aktien/Anteile können schnell an Wert verlieren und beinhalten in der Regel höhere Risiken als Anleihen oder Geldmarktinstrumente. Daher kann der Wert Ihrer Investition steigen oder fallen.

- Aktien kleiner und mittelgroßer Unternehmen können volatiler sein als Aktien größerer Unternehmen und bisweilen kann es schwierig sein, Aktien zu bewerten oder zu gewünschten Zeitpunkten und Preisen zu verkaufen, was das Verlustrisiko erhöht.

- Der Fonds ist auf bestimmte Branchen oder Anlagethemen ausgerichtet und kann durch Faktoren wie Änderungen der staatlichen Regulierung, dem zunehmenden Preiswettbewerb und dem technologischen Fortschritt sowie durch andere nachteilige Ereignisse stark beeinflusst werden.

- Dieser Fonds kann im Verhältnis zu seinem Anlageuniversum oder anderen Fonds seines Sektors ein besonders konzentriertes Portfolio aufweisen. Ein ungünstiges Ereignis, das sich nur auf eine kleine Zahl von Positionen auswirkt, könnte zu einer erheblichen Volatilität oder zu erheblichen Verlusten für den Fonds führen.

- Der Fonds investiert in Immobilieninvestmentgesellschaften (REITs) und sonstige Unternehmen oder Fonds, die Immobilieninvestitionen tätigen, die größere Risiken beinhalten als direkte Anlagen in Immobilien. Insbesondere können REITs einer weniger strengen Regulierung als der Fonds unterliegen und eine höhere Volatilität als die zugrunde liegenden Vermögenswerte aufweisen.

- Der Fonds kann Derivate einsetzen, um das Risiko zu reduzieren oder das Portfolio effizienter zu verwalten. Dies bringt jedoch andere Risiken mit sich, insbesondere das Risiko, dass ein Kontrahent von Derivaten seinen vertraglichen Verpflichtungen möglicherweise nicht nachkommt.

- Wenn der Fonds Vermögenswerte in anderen Währungen als der Basiswährung des Fonds hält oder Sie in eine Anteilsklasse investieren, die auf eine andere Währung als die Fondswährung lautet (außer es handelt sich um eine abgesicherte Klasse), kann der Wert Ihrer Anlage durch Wechselkursänderungen beeinflusst werden.

- Wenn der Fonds oder eine währungsabgesicherte Anteilsklasse versucht, die Wechselkursschwankungen einer Währung gegenüber der Basiswährung des Fonds abzumildern, kann die Absicherungsstrategie selbst aufgrund von Unterschieden der kurzfristigen Zinssätze zwischen den Währungen einen positiven oder negativen Einfluss auf den Wert des Fonds haben.

- Wertpapiere innerhalb des Fonds können möglicherweise schwer zu bewerten oder zu einem gewünschten Zeitpunkt und Preis zu verkaufen sein, insbesondere unter extremen Marktbedingungen, wenn die Preise von Vermögenswerten möglicherweise sinken, was das Risiko von Anlageverlusten erhöht.

- Die laufenden Kosten können teilweise oder vollständig aus dem Kapital entnommen werden. Dadurch kann das Kapital aufgezehrt oder das Potenzial für Kapitalwachstum verringert werden.

- Der Fonds könnte Geld verlieren, wenn eine Gegenpartei, mit der er Handel treibt, ihren Zahlungsverpflichtungen gegenüber dem Fonds nicht nachkommen kann oder will, oder als Folge eines Unvermögens oder einer Verzögerung in den betrieblichen Abläufen oder des Unvermögens eines Dritten.

- Zusätzlich zu Erträgen kann diese Anteilsklasse realisierte und nicht realisierte Kapitalgewinne sowie das ursprünglich investierte Kapital ausschütten. Außerdem werden Gebühren, Kosten und Aufwendungen aus dem Kapital beglichen. Beide Faktoren können zu einer Aufzehrung des Kapitals führen und das Potenzial für Kapitalzuwachs einschränken. Anleger sollten auch beachten, dass Ausschüttungen dieser Art in Abhängigkeit des lokalen Steuerrechts möglicherweise als Einkommen behandelt (und besteuert) werden.

Besondere Risiken

- Aktien/Anteile können schnell an Wert verlieren und beinhalten in der Regel höhere Risiken als Anleihen oder Geldmarktinstrumente. Daher kann der Wert Ihrer Investition steigen oder fallen.

- Wenn ein Fonds ein hohes Engagement in einem bestimmten Land oder in einer bestimmten Region hat, trägt er ein höheres Risiko als ein Fonds, der breiter diversifiziert ist.

- Der Fonds ist auf bestimmte Branchen oder Anlagethemen ausgerichtet und kann durch Faktoren wie Änderungen der staatlichen Regulierung, dem zunehmenden Preiswettbewerb und dem technologischen Fortschritt sowie durch andere nachteilige Ereignisse stark beeinflusst werden.

- Dieser Fonds kann im Verhältnis zu seinem Anlageuniversum oder anderen Fonds seines Sektors ein besonders konzentriertes Portfolio aufweisen. Ein ungünstiges Ereignis, das sich nur auf eine kleine Zahl von Positionen auswirkt, könnte zu einer erheblichen Volatilität oder zu erheblichen Verlusten für den Fonds führen.

- Der Fonds investiert in Immobilieninvestmentgesellschaften (REITs) und sonstige Unternehmen oder Fonds, die Immobilieninvestitionen tätigen, die größere Risiken beinhalten als direkte Anlagen in Immobilien. Insbesondere können REITs einer weniger strengen Regulierung als der Fonds unterliegen und eine höhere Volatilität als die zugrunde liegenden Vermögenswerte aufweisen.

- Der Fonds kann Derivate einsetzen, um das Risiko zu reduzieren oder das Portfolio effizienter zu verwalten. Dies bringt jedoch andere Risiken mit sich, insbesondere das Risiko, dass ein Kontrahent von Derivaten seinen vertraglichen Verpflichtungen möglicherweise nicht nachkommt.

- Wenn der Fonds Vermögenswerte in anderen Währungen als der Basiswährung des Fonds hält oder Sie in eine Anteilsklasse investieren, die auf eine andere Währung als die Fondswährung lautet (außer es handelt sich um eine abgesicherte Klasse), kann der Wert Ihrer Anlage durch Wechselkursänderungen beeinflusst werden.

- Wenn der Fonds oder eine währungsabgesicherte Anteilsklasse versucht, die Wechselkursschwankungen einer Währung gegenüber der Basiswährung des Fonds abzumildern, kann die Absicherungsstrategie selbst aufgrund von Unterschieden der kurzfristigen Zinssätze zwischen den Währungen einen positiven oder negativen Einfluss auf den Wert des Fonds haben.

- Wertpapiere innerhalb des Fonds können möglicherweise schwer zu bewerten oder zu einem gewünschten Zeitpunkt und Preis zu verkaufen sein, insbesondere unter extremen Marktbedingungen, wenn die Preise von Vermögenswerten möglicherweise sinken, was das Risiko von Anlageverlusten erhöht.

- Dem Fonds können durch die Anlage in weniger aktiv gehandelten oder weniger entwickelten Märkten höhere Transaktionskosten entstehen als einem Fonds, der in aktivere/höher entwickelte Märkte investiert.

- Die laufenden Kosten können teilweise oder vollständig aus dem Kapital entnommen werden. Dadurch kann das Kapital aufgezehrt oder das Potenzial für Kapitalwachstum verringert werden.

- Der Fonds könnte Geld verlieren, wenn eine Gegenpartei, mit der er Handel treibt, ihren Zahlungsverpflichtungen gegenüber dem Fonds nicht nachkommen kann oder will, oder als Folge eines Unvermögens oder einer Verzögerung in den betrieblichen Abläufen oder des Unvermögens eines Dritten.

- Zusätzlich zu Erträgen kann diese Anteilsklasse realisierte und nicht realisierte Kapitalgewinne sowie das ursprünglich investierte Kapital ausschütten. Außerdem werden Gebühren, Kosten und Aufwendungen aus dem Kapital beglichen. Beide Faktoren können zu einer Aufzehrung des Kapitals führen und das Potenzial für Kapitalzuwachs einschränken. Anleger sollten auch beachten, dass Ausschüttungen dieser Art in Abhängigkeit des lokalen Steuerrechts möglicherweise als Einkommen behandelt (und besteuert) werden.