Wachstumschancen im Immobiliensektor hier und jetzt nutzen

Portfolio managers Guy Barnard, Tim Gibson and Greg Kuhl, explain why they believe the REIT 'reopening rotation' trade has created an attractive opportunity to buy quality compounders offering sustainable growth, driven by long-term structural tailwinds.

4 Minuten Lesezeit

Zentrale Erkenntnisse:

- Die Wachstumsaussichten zahlreicher Immobiliengesellschaften, die von starken langfristigen Rückenwinden profitieren, haben sich verbessert und dürften sich infolge der Pandemie weiter steigern.

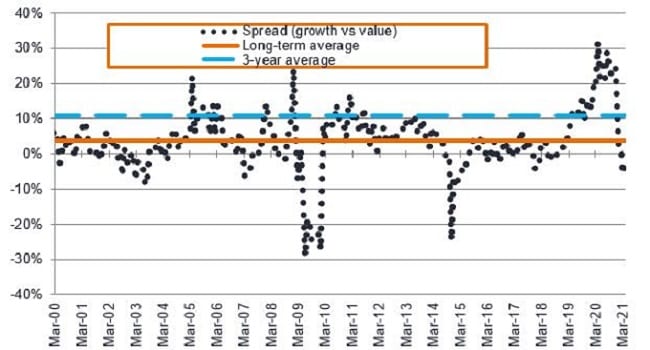

- Nach ihrem zuletzt schlechten Abschneiden gegenüber dem breiteren REIT-Sektor haben „Growth“-REITs jedoch ihre Bewertungsaufschläge eingebüßt.

- Die Performanceunterschiede zwischen dem „Value“- und „Growth“-Segment im Immobiliensektor sind gemessen an den Fundamentaldaten überbewertet, was potenzielle Kaufgelegenheiten bietet.

Seit der Bekanntgabe der Wirksamkeit des Pfizer-Impfstoffs gegen COVID-19 am 9. November, haben wir innerhalb breiter Aktienmärkte eine signifikante Rotation in Substanzwerte („Value“) am Markt für Real Estate Investment Trusts (REITs) beobachten können. Seitdem hat der US-REIT-Sektor insgesamt um 14% zugelegt, während „Value“-REITs im Durchschnitt um 52% gestiegen und „Growth“-REITs um 7% gefallen sind.1 Die Rotation weg von Wachstumssektoren im Immobilienbereich, die direkt von COVID profitiert haben (Industrie/Logistik, Mobilfunkmasten, Rechenzentren, Einfamilien-Mietwohnungen, Lager), hin zu den durch COVID gedämpften Substanzwerten (Einkaufszentren, regionale Einkaufszentren, Hotels, Bürogebäude, küstennahe Immobilien), war einschlagend und rasant.

Identifizierung von „Quality-Compounders“

A recovery trade in the hardest hit real estate sectors was both expected and justified. Better‑than‑hoped vaccine announcements signalled the beginning of a return to normality and ongoing government stimulus cushioned the pandemic’s impact on the consumer. A focus on ‘cheap, but not broken’ names (stocks severely punished by the market but which could still offer a reasonable path to sustainable growth) has been beneficial, albeit some structurally impaired sectors, such as retail, have rallied the hardest. While the current trading momentum shows few signs of abating, we believe the performance differentials between value and growth real estate sectors have become stretched based on the underlying value of property assets; ie, fundamentals.

Growth versus value – so much has changed in a year

REITs in „Growth-Sektoren“ zeichnen sich durch besonders transparentes, langfristiges Renditepotenzial aus, das durch stetige, starke und langfristige positive Einflussfaktoren wie Onlinehandel, mobile Daten, Cloud Computing, 5G und den demografischen Wandel beflügelt wird. Die Wachstumsaussichten vieler Immobiliengesellschaften, die von diesen Trends abhängen, haben sich verbessert und dürften sich aufgrund der Pandemie weiter steigern. Nach ihrem zuletzt schlechten Abschneiden gegenüber dem breiteren REIT-Sektor haben diese Unternehmen ihre zuvor hohen Bewertungsaufschläge jedoch eingebüßt.

Quelle: Evercore ISI Research, per 1. März 2021. Die Wertentwicklung in der Vergangenheit ist kein Indikator für die zukünftige Wertentwicklung. Anmerkung: Der Nettoinventarwert (NIW) je Aktie stellt den geschätzten Wert der REIT-Immobilien am Privatmarkt dar. Das Wachstumssegment („Growth“) beinhaltet die Sektoren Industrie, Einfamilien-Mietobjekte, Fertighäuser, Lager, Life Science Einrichtungen. Das Segment Substanzwerte („Value“) beinhaltet Einkaufszentren, , Büros, Gesundheit, küstennahe Immobilien, Studentenwohnungen.

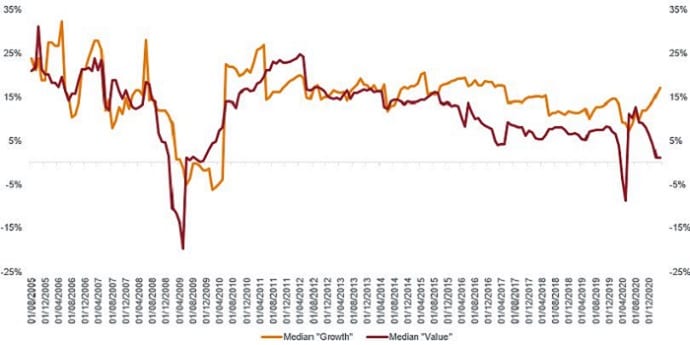

Grafik 2 zeigt die Gewinnwachstumserwartungen in den nächsten zwei Jahren für Wachstums- und Substanzwerte. Hier sehen wir, dass die jüngsten Bewertungsänderungen im Widerspruch zu den aktuellen Konsenserwartungen des Marktes stehen, wobei die Schätzungen für „Value“-Sektoren stark gesunken und für „Growth“-Sektoren dagegen gestiegen sind.

Quelle: Janus Henderson Investors, Evercore ISI Research Unternehmensklassifizierungen. Die Daten basieren auf Konsensschätzungen zum „Funds From Operations (FFO)“ je Aktie für die kommenden 2 Jahre bis zum 31. März 2021. Die FFO-Kennzahl wird von REITs verwendet, um den Cashflow aus der Geschäftstätigkeit zu definieren und ist damit eine Kennzahl für das operative Ergebnis. Die FFO-Kennzahl je Aktie wird in der Regel zur REIT-Bewertung statt des Gewinns je Aktie verwendet (EPS), der bei allgemeinen Aktien herangezogen wird.

Reichlich Wachstumsmöglichkeiten

Wir glauben, dass Marktteilnehmer die Aussichten für bestimmte Immobilientypen, die mehr von Erwartungen und einer anhaltend dynamischen wirtschaftlichen Erholung als von Fundamentaldaten abhängen, optimistischer einschätzen. Daneben scheint der Markt das langfristige Wachstumspotenzial der best-in-class REITs zu unterschätzen, die die Fähigkeit haben zu wachsen, einen erheblichen Shareholder Value zu liefern und in den kommenden Jahren potenziell überdurchschnittliche Immobilienrenditen zu bieten.

Unter dem Strich sind wir der Meinung, dass die große Bewertungslücke zwischen „Value“ und „Growth“ eine attraktive Gelegenheit beschert. Sie bietet eine seltene Chance, einige der hochwertigsten börsennotierten Immobilienunternehmen zu kaufen, die in Sektoren tätig sind, die auf der richtigen Seite des Wandels zu stehen scheinen, und das zu attraktiven Bewertungen.

Die vorstehenden Einschätzungen sind die des Autors zum Zeitpunkt der Veröffentlichung und können von den Ansichten anderer Personen/Teams bei Janus Henderson Investors abweichen. Die Bezugnahme auf einzelne Wertpapiere stellt keine Empfehlung zum Kauf, Verkauf oder Halten eines Wertpapiers, einer Anlagestrategie oder eines Marktsektors dar und sollten nicht als gewinnbringend angesehen werden. Janus Henderson Investors, die mit ihr verbundenen Berater oder ihre Mitarbeiter haben möglicherweise eine Position in den genannten Wertpapieren.

Die Wertentwicklung in der Vergangenheit ist kein zuverlässiger Indikator für die künftige Wertentwicklung. Alle Performance-Angaben beinhalten Erträge und Kapitalgewinne bzw. -verluste, aber keine wiederkehrenden Gebühren oder sonstigen Ausgaben des Fonds.

Der Wert einer Anlage und die Einkünfte aus ihr können steigen oder fallen. Es kann daher sein, dass Sie nicht die gesamte investierte Summe zurückerhalten.

Die Informationen in diesem Artikel stellen keine Anlageberatung dar.

Marketing-Anzeige.

WICHTIGE INFORMATIONEN

Bitte lesen Sie die folgenden wichtigen Informationen zu den Fonds im Zusammenhang mit diesem Artikel.

- Aktien/Anteile können schnell an Wert verlieren und beinhalten in der Regel höhere Risiken als Anleihen oder Geldmarktinstrumente. Daher kann der Wert Ihrer Investition steigen oder fallen.

- Der Fonds ist auf bestimmte Branchen oder Anlagethemen ausgerichtet und kann durch Faktoren wie Änderungen der staatlichen Regulierung, dem zunehmenden Preiswettbewerb und dem technologischen Fortschritt sowie durch andere nachteilige Ereignisse stark beeinflusst werden.

- Dieser Fonds kann im Verhältnis zu seinem Anlageuniversum oder anderen Fonds seines Sektors ein besonders konzentriertes Portfolio aufweisen. Ein ungünstiges Ereignis, das sich nur auf eine kleine Zahl von Positionen auswirkt, könnte zu einer erheblichen Volatilität oder zu erheblichen Verlusten für den Fonds führen.

- Der Fonds investiert in Immobilieninvestmentgesellschaften (REITs) und sonstige Unternehmen oder Fonds, die Immobilieninvestitionen tätigen, die größere Risiken beinhalten als direkte Anlagen in Immobilien. Insbesondere können REITs einer weniger strengen Regulierung als der Fonds unterliegen und eine höhere Volatilität als die zugrunde liegenden Vermögenswerte aufweisen.

- Der Fonds kann Derivate einsetzen, um das Risiko zu reduzieren oder das Portfolio effizienter zu verwalten. Dies bringt jedoch andere Risiken mit sich, insbesondere das Risiko, dass ein Kontrahent von Derivaten seinen vertraglichen Verpflichtungen möglicherweise nicht nachkommt.

- Wenn der Fonds Vermögenswerte in anderen Währungen als der Basiswährung des Fonds hält oder Sie in eine Anteilsklasse investieren, die auf eine andere Währung als die Fondswährung lautet (außer es handelt sich um eine abgesicherte Klasse), kann der Wert Ihrer Anlage durch Wechselkursänderungen beeinflusst werden.

- Wenn der Fonds oder eine währungsabgesicherte Anteilsklasse versucht, die Wechselkursschwankungen einer Währung gegenüber der Basiswährung des Fonds abzumildern, kann die Absicherungsstrategie selbst aufgrund von Unterschieden der kurzfristigen Zinssätze zwischen den Währungen einen positiven oder negativen Einfluss auf den Wert des Fonds haben.

- Wertpapiere innerhalb des Fonds können möglicherweise schwer zu bewerten oder zu einem gewünschten Zeitpunkt und Preis zu verkaufen sein, insbesondere unter extremen Marktbedingungen, wenn die Preise von Vermögenswerten möglicherweise sinken, was das Risiko von Anlageverlusten erhöht.

- Die laufenden Kosten können teilweise oder vollständig aus dem Kapital entnommen werden. Dadurch kann das Kapital aufgezehrt oder das Potenzial für Kapitalwachstum verringert werden.

- Der Fonds könnte Geld verlieren, wenn eine Gegenpartei, mit der er Handel treibt, ihren Zahlungsverpflichtungen gegenüber dem Fonds nicht nachkommen kann oder will, oder als Folge eines Unvermögens oder einer Verzögerung in den betrieblichen Abläufen oder des Unvermögens eines Dritten.

- Zusätzlich zu Erträgen kann diese Anteilsklasse realisierte und nicht realisierte Kapitalgewinne sowie das ursprünglich investierte Kapital ausschütten. Außerdem werden Gebühren, Kosten und Aufwendungen aus dem Kapital beglichen. Beide Faktoren können zu einer Aufzehrung des Kapitals führen und das Potenzial für Kapitalzuwachs einschränken. Anleger sollten auch beachten, dass Ausschüttungen dieser Art in Abhängigkeit des lokalen Steuerrechts möglicherweise als Einkommen behandelt (und besteuert) werden.