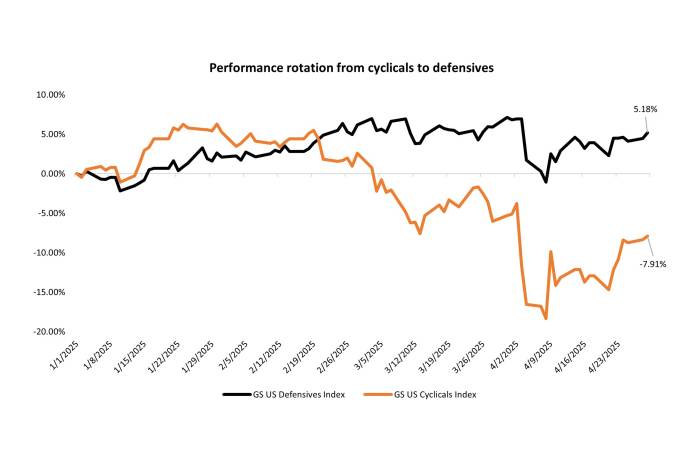

Quelle: Bloomberg, Stand: 29. April 2025. Kumulierte Gesamtrendite vom 1. Januar 2025 bis zum 29. April 2025.

Es gibt keine Garantie dafür, dass sich die Trends der Vergangenheit fortsetzen oder Prognosen eintreten.

Defensive Aktien (plus 5,2 %) haben sich im bisherigen Jahresverlauf 2025 deutlich besser entwickelt als zyklische Aktien (minus 7,9 %), da die Anleger Schutz vor der wirtschaftlichen Unsicherheit im Zusammenhang mit der Zollpolitik und der daraus resultierenden Marktvolatilität suchen. Die Gewinnerwartungen sprechen jedoch eine andere Sprache: Es wird prognostiziert, dass zyklische Werte bis 2027 die defensiven Werte übertreffen werden.

| 2025 | 2026 | 2027 | ||||

| EPS | EPS-Wachstum im Jahresvergleich | EPS | EPS-Wachstum im Jahresvergleich | EPS | EPS-Wachstum im Jahresvergleich | |

| GS US Cyclicals Index | 7,71 $ | 6,71% | 8,76 $ | 13,63% | 9,69 $ | 10,59% |

| GS US Defensives Index | 6,25 $ | 5,79% | 6,70 $ | 7,29% | 7,25 $ | 8,21% |

Quelle: Bloomberg, Schätzung des Gesamtgewinns pro Aktie (EPS), Stand: 29. April 2025. YoY = Im Jahresvergleich TEs gibt keine Garantie dafür, dass sich die Trends der Vergangenheit fortsetzen oder Prognosen eintreten.

Da die Berichtssaison im Gange ist, achten die Anleger auf Aktualisierungen und Revisionen der Prognosen, zumal die meisten Schätzungen des S&P 500® Index die Auswirkungen der Zölle immer noch nicht eingepreist haben. Die Gewinntrends im ersten Quartal zeigten sich in zyklischen Sektoren wie Technologie (einschließlich Halbleitern) und Kommunikationsdienstleistungen robust, während die Schätzungen in defensiven Marktbereichen wie Versorgungsunternehmen und Lebensmittelherstellern die Prognosen stabil bis niedriger ausfallen.

Die starke Rotation in defensive Anlagen hat bei Unternehmen mit langfristigem Wachstum überzeugende Chancen geschaffen. Langfristig sind wir der Ansicht, dass langfristige Trends die Aktienrenditen weitaus stärker beeinflussen als kurzfristige makroökonomische Schwankungen. Wir sehen Chancen in Unternehmen mit langfristigem Wachstum, die jetzt zu Kursen gehandelt werden, die wir seit Jahren nicht mehr gesehen haben, und von denen wir glauben, dass einige davon in der Lage sind, ihre Wettbewerbsvorteile in einem potenziell schwierigen Geschäftsumfeld auszubauen.

Beta misst die Volatilität eines Wertpapiers oder Portfolios im Verhältnis zu einem Index. Weniger als eins bedeutet eine geringere Volatilität als der Index; mehr als eins bedeutet größere Volatilität.

Der GS US Defensives Index besteht aus S&P 500-Aktien mit einem Beta zum Wachstum des US-Bruttoinlandsprodukts (BIP) (über den GS US MAP Score der Wirtschaftsdaten), das unter dem Beta des S&P 500 liegt, ohne Berücksichtigung der Rohstoff-Inputkosten und anderer Aktien, die vom makroökonomischen Umfeld beeinflusst werden.

Der GS US Cyclicals Index besteht aus S&P 500-Aktien mit einem Beta zum US-BIP-Wachstum (der GS US MAP Score mit Überraschungen bei den Wirtschaftsdaten), das über dem Beta des S&P 500 liegt, ohne Energie und Grundstoffe.

DerS&P 500® Index spiegelt die Performance der US Large-cap-Aktien wider und entspricht der Performance des US-Aktienmarktes allgemein.

Die Volatilität misst das Risiko anhand der Streuung der Renditen für eine bestimmte Anlage.

Die vorstehenden Einschätzungen sind die des Autors zum Zeitpunkt der Veröffentlichung und können von den Ansichten anderer Personen/Teams bei Janus Henderson Investors abweichen. Die Bezugnahme auf einzelne Wertpapiere stellt keine Empfehlung zum Kauf, Verkauf oder Halten eines Wertpapiers, einer Anlagestrategie oder eines Marktsektors dar und sollten nicht als gewinnbringend angesehen werden. Janus Henderson Investors, die mit ihr verbundenen Berater oder ihre Mitarbeiter haben möglicherweise eine Position in den genannten Wertpapieren.

Die Wertentwicklung in der Vergangenheit ist kein zuverlässiger Indikator für die künftige Wertentwicklung. Alle Performance-Angaben beinhalten Erträge und Kapitalgewinne bzw. -verluste, aber keine wiederkehrenden Gebühren oder sonstigen Ausgaben des Fonds.

Der Wert einer Anlage und die Einkünfte aus ihr können steigen oder fallen. Es kann daher sein, dass Sie nicht die gesamte investierte Summe zurückerhalten.

Die Informationen in diesem Artikel stellen keine Anlageberatung dar.

Es gibt keine Garantie dafür, dass sich vergangene Trends fortsetzen oder Prognosen eintreten.

Marketing-Anzeige.

WICHTIGE INFORMATIONEN

Bitte lesen Sie die folgenden wichtigen Informationen zu den Fonds im Zusammenhang mit diesem Artikel.

- Aktien/Anteile können schnell an Wert verlieren und beinhalten in der Regel höhere Risiken als Anleihen oder Geldmarktinstrumente. Daher kann der Wert Ihrer Investition steigen oder fallen.

- Ein Emittent einer Anleihe (oder eines Geldmarktinstruments) kann möglicherweise nicht mehr in der Lage oder nicht mehr bereit sein, Zinsen zu zahlen oder Kapital an den Fonds zurückzuzahlen. Wenn dies geschieht oder der Markt dies für möglich hält, sinkt der Wert der Anleihe.

- Wenn die Zinssätze steigen (oder sinken), hat dies unterschiedliche Auswirkungen auf die Kurse verschiedener Wertpapiere. Insbesondere fallen die Anleihekurse im Allgemeinen, wenn die Zinsen steigen. Dieses Risiko ist allgemein umso höher, je länger die Laufzeit einer Anleiheinvestition ist.

- Der Fonds investiert in hochrentierliche Anleihen (ohne Investment-Grade-Rating), die zwar in der Regel höhere Zinssätze bieten als Investment-Grade-Anleihen, aber spekulativer und anfälliger für ungünstige Veränderungen der Marktbedingungen sind.

- Wenn ein Fonds ein hohes Engagement in einem bestimmten Land oder in einer bestimmten Region hat, trägt er ein höheres Risiko als ein Fonds, der breiter diversifiziert ist.

- Der Fonds kann Derivate einsetzen, um sein Anlageziel zu erreichen. Dies kann zu einer „Hebelwirkung“ führen, die ein Anlageergebnis vergrößern kann, und die Gewinne oder Verluste des Fonds können höher sein als die Kosten des Derivats. Derivate bringen jedoch andere Risiken mit sich, insbesondere das Risiko, dass ein Kontrahent von Derivaten seinen vertraglichen Verpflichtungen möglicherweise nicht nachkommt.

- Wenn der Fonds oder eine währungsabgesicherte Anteilsklasse versucht, die Wechselkursschwankungen einer Währung gegenüber der Basiswährung des Fonds abzumildern, kann die Absicherungsstrategie selbst aufgrund von Unterschieden der kurzfristigen Zinssätze zwischen den Währungen einen positiven oder negativen Einfluss auf den Wert des Fonds haben.

- Wertpapiere innerhalb des Fonds können möglicherweise schwer zu bewerten oder zu einem gewünschten Zeitpunkt und Preis zu verkaufen sein, insbesondere unter extremen Marktbedingungen, wenn die Preise von Vermögenswerten möglicherweise sinken, was das Risiko von Anlageverlusten erhöht.

- Die laufenden Kosten können teilweise oder vollständig aus dem Kapital entnommen werden. Dadurch kann das Kapital aufgezehrt oder das Potenzial für Kapitalwachstum verringert werden.

- Der Fonds könnte Geld verlieren, wenn eine Gegenpartei, mit der er Handel treibt, ihren Zahlungsverpflichtungen gegenüber dem Fonds nicht nachkommen kann oder will, oder als Folge eines Unvermögens oder einer Verzögerung in den betrieblichen Abläufen oder des Unvermögens eines Dritten.

- Zusätzlich zu Erträgen kann diese Anteilsklasse realisierte und nicht realisierte Kapitalgewinne sowie das ursprünglich investierte Kapital ausschütten. Außerdem werden Gebühren, Kosten und Aufwendungen aus dem Kapital beglichen. Beide Faktoren können zu einer Aufzehrung des Kapitals führen und das Potenzial für Kapitalzuwachs einschränken. Anleger sollten auch beachten, dass Ausschüttungen dieser Art in Abhängigkeit des lokalen Steuerrechts möglicherweise als Einkommen behandelt (und besteuert) werden.