Führen alle Wege zu niedrigeren Anleiherenditen im Jahr 2024?

Jenna Barnard und John Pattullo, Co-Head of Global Bonds, betrachten die Aussichten für Anleihen im Jahr 2024 und gehen davon aus, dass unterschiedliche Wege wahrscheinlich zum gleichen Ziel führen.

7 Minuten Lesezeit

Zentrale Erkenntnisse:

- Der im Vergleich zum kurzen Ende höhere Anstieg der Zinsen am langen Ende im Oktober 2023, der die Anleiherenditen vorübergehend belastete, scheint den Höhepunkt der Zinsen signalisiert zu haben.

- Die Reaktion der Anleiherenditen nach dem Zinshoch könnte in zweierlei Weisen, die in der Vergangenheit bereits beobachtet werden konnten, erfolgen; aber beide dürften zum gleichen Ziel führen – niedrigere Anleiherenditen.

- Dies führt zu potenziell hohen Renditen aus zinsempfindlichen Bereichen wie Staatsanleihen; die Konjunkturschwäche wird eine sorgfältige Auswahl der Unternehmensanleihen erfordern.

2023 sollte das Jahr der Anleihen werden – und obwohl die Renditen positiv waren und im Großen und Ganzen die Erträge aus den Anleihen widerspiegelten, war ein starker Kursgewinn aufgrund eines Renditerückgangs nicht zu erkennen. Die Zinssätze haben wohl ihren Höhepunkt erreicht. Was hat also die Verzögerung verursacht und wie entwickeln sich die Renditen von hier aus?

Eine Beule auf der Straße

Bereits Anfang Oktober 2023 diskutierten wir über das Phänomen eines „Bond Bear Steepeners“, der stattfand. Hier steigen die Renditen längerfristiger Anleihen stärker als bei Anleihen kürzerer Laufzeit. Man spricht von einem "Steepener", da die Renditekurve, die die Renditen von Anleihen gleicher Qualität, aber unterschiedlicher Restlaufzeit darstellt, normalerweise von links unten nach rechts oben ansteigt. Wenn also die Renditen von Anleihen mit längerer Laufzeit schneller steigen als die von Anleihen mit kürzerer Laufzeit, würde dies zu einer steileren Renditekurve führen. Wir erklärten, dass ein "bond bear steepener" bei Anleihen ein sehr seltenes Ereignis sei und wenn er bei invertierten Zinskurven auftrete – wie es im Jahr 2023 der Fall sei –, führe er typischerweise zu 1) einem Rückgang der Spitzenrenditen und 2) dem Beginn einer Rezession.

Wie aufs Stichwort begannen die Renditen im November und Dezember zu sinken, wodurch ein Großteil des Renditeanstiegs im Jahr 2023 zunichte gemacht wurde, aber nicht stark genug, um die von uns erwarteten Kursgewinne zu erzielen. Aber das war 2023. Können die Renditen im Jahr 2024 weiter sinken und wird der zweite Teil des historischen Musters anhalten, d. h. wird es zu einer Rezession kommen?

Andere Route, gleiches Ziel

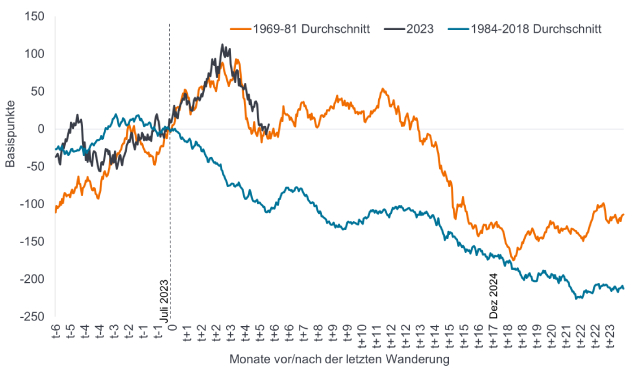

Die Geschichte kann eine wertvolle Lektion sein. Lassen Sie uns zunächst annehmen, dass die Zinserhöhung der US-Notenbank (Fed) im Juli 2023 die letzte Erhöhung (oder Endzins im Zentralbankjargon) im aktuellen Zinszyklus war. Dies scheint eine vernünftige Annahme zu sein, wenn man das bemerkenswerte Tempo der Kern-Desinflation bedenkt, die jetzt zu beobachten ist. Anschließend können wir die Veränderung der Rendite 10-jähriger US-Staatsanleihen vor und nach der letzten Erhöhung darstellen (wie in Abbildung 1 dargestellt), wobei 0 den Punkt der letzten Erhöhung darstellt.

Sie erinnern sich, dass ein Anstieg der Renditen zu einem Rückgang der Anleihepreise führt und umgekehrt, sodass eine fallende Linie auf sinkende Renditen und steigende Anleihepreise hinweisen würde. Wir vergleichen dies damit, wie die Renditen im Durchschnitt jedes Mal reagierten, als die Fed ihre Zinserhöhungen im Zeitraum 1969–81 (gekennzeichnet durch steigende und hohe Inflation) und im Zeitraum 1984–2018 (gekennzeichnet durch rückläufige oder niedrige Inflation) beendete. Die Überlagerung der jüngsten Episode aus dem Jahr 2023 zeigt, dass die Renditen eher dem Verhalten von 1969–81 als dem Durchschnitt von 1984–2018 gefolgt sind.

Abbildung 1: Veränderung der Rendite 10-jähriger US-Staatsanleihen nach der letzten Zinserhöhung

Quelle: Bloomberg, Berechnungen von Janus Henderson, 31. Dezember 2023. Basispunkt (bp) entspricht 1/100 Prozentpunkt, 1 bp = 0,01 %. Die Wertentwicklung in der Vergangenheit ist kein Hinweis auf die zukünftigen Renditen.

Dies ist interessant, da dadurch in den nächsten 12 bis 18 Monaten potenziell hohe Renditen für Anleihen entstehen, unabhängig davon, welcher Weg eingeschlagen wird. Doch das Ergebnis könnte in den nächsten sechs Monaten ganz anders ausfallen:

- Frustrierender kurzfristiger Bärenmarkt für Anleihen: Die Renditen folgen dem orangefarbenen Pfad von 1969 bis 1981. Dies würde dazu führen, dass sie für einen erheblichen Teil des Jahres 2024 in einer bestimmten Schwankungsbreite bleiben – alles, was Inflationssorgen wieder aufkommen lässt oder eine vorübergehende Wiederbeschleunigung des Wachstums (die dazu führt, dass die Zentralbanken Zinssenkungen zurückdrängen), könnte dazu führen. Die längere Phase hoher Zinsen verschärft die Finanzierungsbedingungen und die Wirtschaft schwächt sich in der zweiten Hälfte des Jahres 2024 ab, die Inflationsängste lassen nach und Zinssenkungen stehen, was später im Jahr 2024 zu einem starken Rückgang der Anleiherenditen führt.

- Stetiger Bullenmarkt für Anleihen: Die Renditen schließen sich wieder dem blauen Pfad von 1984 bis 2018 an und die Anleiherenditen sinken stetig. Dies könnte passieren, wenn klar wird, dass die Inflation endgültig besiegt ist. Die Zentralbanken führen Zinssenkungen durch, um zu verhindern, dass die Realzinsen (Zinsen abzüglich der Inflationsrate) zu restriktiv werden.

Natürlich könnten die Anleiherenditen einen völlig neuen Weg einschlagen, der keinem der oben genannten ähnelt. Auch wenn dies der Fall sein mag, gehen wir davon aus, dass die allgemeine Richtung der Renditen im Jahr 2024 nach unten zeigt. Unserer Ansicht nach erscheint es unrealistisch, dass die Verzögerungen aufgrund früherer geldpolitischer Straffungen das Wirtschaftswachstum nicht belasten. Wir sehen weiterhin eine hohe Wahrscheinlichkeit für einen Abschwung in den USA im Jahr 2024 und einige europäische Länder sind womöglich bereits in einer Rezession. Denken Sie daran, dass die meisten Unternehmen oder Haushalte, die Schulden oder Hypotheken refinanzieren, einen höheren Zinssatz zahlen werden als noch vor einigen Jahren, selbst wenn die Zentralbanken mit Zinssenkungen beginnen. Die Politik wird weiterhin restriktiv sein, und wenn die Inflation niedriger ist, bedeutet dies, dass die realen (inflationsbereinigten) Zinssätze stärker sanktionieren.

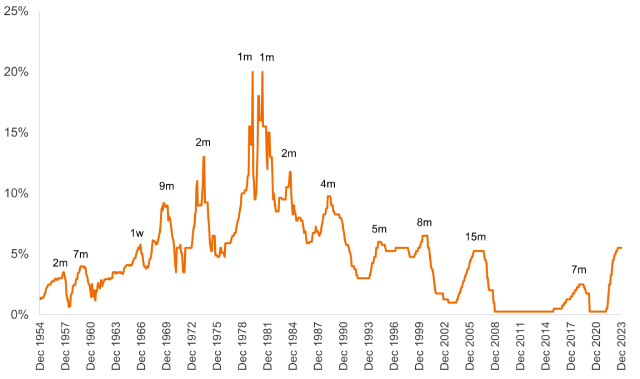

Das ist der Grund, warum die Fed, wenn sie mit Zinssenkungen beginnt, dies tendenziell schnell tut. Die Zinssätze stabilisieren sich selten über einen längeren Zeitraum. Tatsächlich betrug das durchschnittliche Plateau in den letzten 70 Jahren sechs Monate. Sollte es also im März 2024 zu einer Kürzung kommen – einem Plateau von acht Monaten seit der Erhöhung im Juli 2023 – würde dies weitgehend dem durchschnittlichen Zyklus entsprechen.

Abbildung 2: Zinsspitzen sind in der Regel nur von kurzer Dauer und Senkungen erfolgen schnell

Leitzins

Quelle: Janus Henderson, Piper Sandler, Dezember 1954 bis 31. Dezember 2023. Der Leitzins der Fed spiegelt entweder den effektiven Zinssatz oder die Obergrenze des Zielzinssatzes wider. m = Monat, w = Woche. Die Wertentwicklung in der Vergangenheit ist kein Hinweis auf die zukünftigen Renditen.

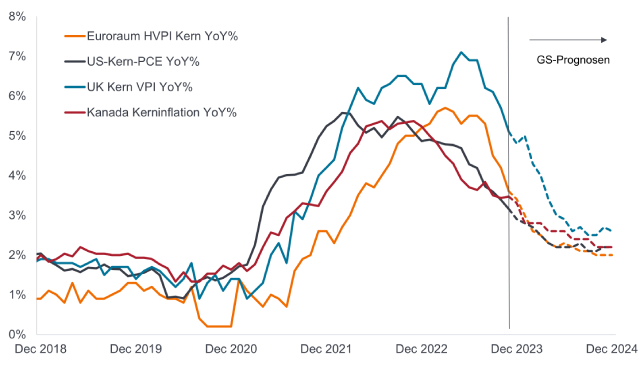

Synchronisierte Lockerung

Der Zinserhöhungszyklus unter den Zentralbanken der Industrieländer verlief synchron, wobei die meisten Banken die Zinssätze im Abstand von wenigen Monaten anhoben. Wir gehen davon aus, dass das Gleiche auch bei Kürzungen der Fall sein wird. Wir glauben daher, dass 2024 möglicherweise die Renditen bieten wird, die wir im Jahr 2023 erwartet haben, mit einer Kombination aus Erträgen und Kapitalgewinnen aus Staatsanleihen bei sinkenden Renditen.

Abbildung 3: Was nach oben geht, muss (zusammen) auch nach unten kommen

Inflationsraten in wichtigen entwickelten Märkten, jährliche Veränderung in %

Quelle: Janus Henderson Investors, Prognosen von Goldman Sachs, Dezember 2018 bis November 2023. HVPI = Harmonisierter Verbraucherpreisindex, PCE = Persönliche Konsumausgaben, CPI = Verbraucherpreisindex. Der Kernwert repräsentiert die Inflationsraten ohne volatile Sektoren wie Lebensmittel und Energie. Gepunktete Linien stellen Prognosen dar. Es gibt keine Garantie dafür, dass sich vergangene Trends fortsetzen oder Prognosen eintreten.

Im Anleihenbereich glauben wir, dass hypotheken-besicherte Wertpapiere von (staatlichen) Agenturen möglicherweise attraktiv sind, sowohl wegen ihrer Erträge als auch wegen ihres relativ geringen Kreditrisikos, da sie direkt von Bundesbehörden oder der US-Regierung besichert werden. Wir fangen auch an, hochverzinsliche Unternehmensanleihen mit BB-Rating fast als eigenständige Anlageklasse zu betrachten – sie werden zu einem Sammelbecken für Wachstumsunternehmen mit steigenden Cashflows, während mehrere Investment-Grade-Anleihen mit BBB-Rating, insbesondere im Telekommunikationsbereich, alte Unternehmen sind, die in der Klemme sitzen wegen der hohen Verschuldung. Die Konjunkturschwäche bedeutet, dass bei der Auswahl von Unternehmenskrediten möglicherweise größere Vorsicht geboten ist.

Zusammenfassend lässt sich sagen, dass die Anleiherenditen in den nächsten Monaten unterschiedliche Entwicklungen einschlagen könnten, aber wir gehen letztendlich davon aus, dass eine Kombination aus Erträgen und sinkenden Zinsen im Jahr 2024 zu attraktiven Gesamtrenditen von Anleihen führen wird.

Die 10-jährige Treasury-Rendite ist der Zinssatz für US-Staatsanleihen, die 10 Jahre ab dem Kaufdatum fällig werden.

Bärenmarkt/Bullenmarkt: Ein Bärenmarkt ist ein Markt, bei dem die Preise von Wertpapieren über einen längeren Zeitraum oder erheblich fallen. Ein Bullenmarkt ist ein Markt, in dem die Kurse von Wertpapieren steigen, insbesondere über einen längeren Zeitraum.

Cashflow: Der Nettobetrag der in ein und aus einem Unternehmen transferierten Zahlungsmittel und Zahlungsmitteläquivalente.

Der Kernpreisindex für persönliche Konsumausgaben (PCE) ist ein Maß für die Preise, die Menschen in den USA für Waren und Dienstleistungen zahlen, mit Ausnahme von Nahrungsmitteln und Energie.

Bonitätsbewertung: Eine von einer Ratingagentur wie S&P Global Ratings, Moody's und Fitch vergebene Bewertung der Kreditwürdigkeit eines Kreditnehmers. Beispielsweise stuft S&P Investment-Grade-Anleihen vom höchsten AAA bis BBB und Hochzinsanleihen von BB über B bis hin zu CCC in Bezug auf abnehmende Qualität und höheres Risiko ein, d. h Kreditnehmer mit CCC-Rating tragen ein höheres Ausfallrisiko.

Kreditrisiko: Das Risiko, dass ein Kreditnehmer seinen vertraglichen Verpflichtungen zur Zahlung der erforderlichen Zinszahlungen oder zur Rückzahlung des Kredits nicht nachkommt.

Desinflation: Ein Rückgang der Inflationsrate.

Fannie Mae, Freddie Mac und Ginnie Mae sind allesamt staatlich geförderte Hypothekenbanken der USA. Fannie Mae und Freddie Mac kaufen Hypotheken, bündeln sie in Mortgage-Backed Securities (MBS) und verkaufen sie an Privatanleger. Dieser sekundäre Hypothekenmarkt erhöht das Angebot an Finanzierungsmöglichkeiten für Hypothekendarlehen. Ginnie Mae ist eine hundertprozentige Regierungsgesellschaft, die die pünktliche Zahlung von Kapital- und Zinszahlungen für MBS für Wohnimmobilien garantiert. Sie kauft, verkauft oder gibt selbst keine Wertpapiere aus, aber von Ginnie Mae zugelassene Institutionen können geeignete Kredite vergeben und diese als Ginnie Mae MBS-Instrumente in Wertpapieren zusammenfassen.

Hochzinsanleihe: Auch bekannt als Sub-Investment-Grade-Anleihe oder „Junk“-Anleihe. Diese Anleihen bergen in der Regel ein höheres Risiko, dass der Emittent seinen Zahlungen nicht nachkommt, daher werden sie in der Regel mit einem höheren Zinssatz (Kupon) ausgegeben, um das zusätzliche Risiko auszugleichen.

Inflation: Die Rate, mit der die Preise für Waren und Dienstleistungen in der Wirtschaft steigen.

Investment-Grade-Anleihe: Eine Anleihe, die typischerweise von Regierungen oder Unternehmen ausgegeben wird, bei denen das Risiko eines Zahlungsausfalls relativ gering ist, was sich in der höheren Bewertung widerspiegelt, die ihnen von Ratingagenturen verliehen wird.

Fälligkeit: Das Fälligkeitsdatum einer Anleihe ist das Datum, an dem die Kapitalinvestition (und etwaige finale Kupons) an die Anleger ausgezahlt werden. Anleihen mit kürzerer Laufzeit haben in der Regel eine Laufzeit von 5 Jahren, Anleihen mit mittlerer Laufzeit innerhalb von 5 bis 10 Jahren und Anleihen mit längerer Laufzeit nach mehr als 10 Jahren.

Unter Geldpolitik versteht man die Politik einer Zentralbank, die darauf abzielt, die Höhe der Inflation und des Wachstums einer Volkswirtschaft zu beeinflussen. Dazu gehört die Kontrolle der Zinssätze und der Geldmenge. Unter geldpolitischer Straffung versteht man Maßnahmen der Zentralbanken, die darauf abzielen, die Inflation einzudämmen und das Wirtschaftswachstum durch eine Erhöhung der Zinssätze und eine Verringerung der Geldmenge zu bremsen.

Hypothekenbesicherte Wertpapiere (MBS) reagieren möglicherweise empfindlicher auf Zinsänderungen. Sie unterliegen einem Verlängerungsrisiko, bei dem Kreditnehmer die Laufzeit ihrer Hypotheken verlängern, wenn die Zinssätze steigen, und einem vorzeitigen Rückzahlungsrisiko, bei dem Kreditnehmer ihre Hypotheken früher zurückzahlen, wenn die Zinssätze fallen. Diese Risiken können die Rendite schmälern.

Der Realzins ist der Zinssatz, den ein Anleger, Sparer oder Kreditgeber unter Berücksichtigung der Inflation erhält.

Gesamtrendite: Dies ist die Rendite eines Vermögenswerts oder einer Investition, die sowohl Erträge als auch etwaige Kursgewinne/-verluste berücksichtigt.

Rendite: Die Höhe des Ertrags eines Wertpapiers über einen festgelegten Zeitraum, normalerweise ausgedrückt als Prozentsatz. Bei Aktien ist die Dividendenrendite ein gängiges Maß, das die jüngsten Dividendenzahlungen für jede Aktie durch den Aktienkurs dividiert. Bei einer Anleihe wird dies im einfachsten Fall als Kuponzahlung dividiert durch den aktuellen Anleihepreis berechnet.

Eine Zinskurve stellt die Renditen (Zinssätze) von Anleihen mit gleicher Kreditqualität, aber unterschiedlichen Fälligkeitsterminen dar. Typischerweise weisen Anleihen mit längeren Laufzeiten höhere Renditen auf. Eine inverse Zinsstrukturkurve entsteht, wenn die kurzfristigen Renditen höher sind als die langfristigen Renditen.

US-Schatzpapiere sind direkte Schuldverschreibungen, die von der US-Regierung ausgegeben werden. Der Investor ist ein Gläubiger des Staates. Treasury Bills und US-Staatsanleihen sind durch die uneingeschränkte Treuhand- und Kreditwürdigkeit der US-Regierung garantiert, gelten im Allgemeinen als kreditrisikofrei und bieten in der Regel niedrigere Renditen als andere Wertpapiere.

Die Volatilität misst das Risiko anhand der Streuung der Renditen einer bestimmten Anlage. Die Geschwindigkeit und das Ausmaß, mit dem sich der Preis eines Portfolios, Wertpapiers oder Index nach oben und unten bewegt.

WICHTIGE INFORMATIONEN

Anleihen unterliegen Zins-, Inflations-, Kredit- und Ausfallrisiken. Der Anleihenmarkt ist volatil. Wenn die Zinsen steigen, fallen die Anleihekurse normalerweise und umgekehrt. Die Rückzahlung des Kapitals ist nicht garantiert und die Preise können sinken, wenn ein Emittent seine Zahlungen nicht rechtzeitig leistet oder seine Kreditwürdigkeit nachlässt.

Hochzinsanleihen oder „Junk“-Anleihen bergen ein höheres Ausfallrisiko und Preisvolatilität und können plötzliche und starke Preisschwankungen erfahren.

Hypothekenbesicherte Wertpapiere (MBS) reagieren möglicherweise empfindlicher auf Zinsänderungen. Sie unterliegen einem Verlängerungsrisiko, bei dem Kreditnehmer die Laufzeit ihrer Hypotheken verlängern, wenn die Zinssätze steigen, und einem vorzeitigen Rückzahlungsrisiko, bei dem Kreditnehmer ihre Hypotheken früher zurückzahlen, wenn die Zinssätze fallen. Diese Risiken können die Rendite schmälern

Die vorstehenden Einschätzungen sind die des Autors zum Zeitpunkt der Veröffentlichung und können von den Ansichten anderer Personen/Teams bei Janus Henderson Investors abweichen. Die Bezugnahme auf einzelne Wertpapiere stellt keine Empfehlung zum Kauf, Verkauf oder Halten eines Wertpapiers, einer Anlagestrategie oder eines Marktsektors dar und sollten nicht als gewinnbringend angesehen werden. Janus Henderson Investors, die mit ihr verbundenen Berater oder ihre Mitarbeiter haben möglicherweise eine Position in den genannten Wertpapieren.

Die Wertentwicklung in der Vergangenheit ist kein zuverlässiger Indikator für die künftige Wertentwicklung. Alle Performance-Angaben beinhalten Erträge und Kapitalgewinne bzw. -verluste, aber keine wiederkehrenden Gebühren oder sonstigen Ausgaben des Fonds.

Der Wert einer Anlage und die Einkünfte aus ihr können steigen oder fallen. Es kann daher sein, dass Sie nicht die gesamte investierte Summe zurückerhalten.

Die Informationen in diesem Artikel stellen keine Anlageberatung dar.

Marketing-Anzeige.

WICHTIGE INFORMATIONEN

Bitte lesen Sie die folgenden wichtigen Informationen zu den Fonds im Zusammenhang mit diesem Artikel.

- Ein Emittent einer Anleihe (oder eines Geldmarktinstruments) kann möglicherweise nicht mehr in der Lage oder nicht mehr bereit sein, Zinsen zu zahlen oder Kapital an den Fonds zurückzuzahlen. Wenn dies geschieht oder der Markt dies für möglich hält, sinkt der Wert der Anleihe.

- Wenn die Zinssätze steigen (oder sinken), hat dies unterschiedliche Auswirkungen auf die Kurse verschiedener Wertpapiere. Insbesondere fallen die Anleihekurse im Allgemeinen, wenn die Zinsen steigen. Dieses Risiko ist allgemein umso höher, je länger die Laufzeit einer Anleiheinvestition ist.

- Der Fonds investiert in hochrentierliche Anleihen (ohne Investment-Grade-Rating), die zwar in der Regel höhere Zinssätze bieten als Investment-Grade-Anleihen, aber spekulativer und anfälliger für ungünstige Veränderungen der Marktbedingungen sind.

- Einige Anleihen (kündbare Anleihen) geben ihren Emittenten das Recht, Kapital vor dem Fälligkeitstermin zurückzuzahlen oder die Laufzeit zu verlängern. Emittenten können diese Rechte ausüben, wenn dies für sie vorteilhaft ist. Dies kann sich auf den Wert des Fonds auswirken.

- Wenn ein Fonds ein hohes Engagement in einem bestimmten Land oder in einer bestimmten Region hat, trägt er ein höheres Risiko als ein Fonds, der breiter diversifiziert ist.

- Der Fonds kann Derivate einsetzen, um sein Anlageziel zu erreichen. Dies kann zu einer „Hebelwirkung“ führen, die ein Anlageergebnis vergrößern kann, und die Gewinne oder Verluste des Fonds können höher sein als die Kosten des Derivats. Derivate bringen jedoch andere Risiken mit sich, insbesondere das Risiko, dass ein Kontrahent von Derivaten seinen vertraglichen Verpflichtungen möglicherweise nicht nachkommt.

- Wenn der Fonds oder eine währungsabgesicherte Anteilsklasse versucht, die Wechselkursschwankungen einer Währung gegenüber der Basiswährung des Fonds abzumildern, kann die Absicherungsstrategie selbst aufgrund von Unterschieden der kurzfristigen Zinssätze zwischen den Währungen einen positiven oder negativen Einfluss auf den Wert des Fonds haben.

- Wertpapiere innerhalb des Fonds können möglicherweise schwer zu bewerten oder zu einem gewünschten Zeitpunkt und Preis zu verkaufen sein, insbesondere unter extremen Marktbedingungen, wenn die Preise von Vermögenswerten möglicherweise sinken, was das Risiko von Anlageverlusten erhöht.

- Die laufenden Kosten können teilweise oder vollständig aus dem Kapital entnommen werden. Dadurch kann das Kapital aufgezehrt oder das Potenzial für Kapitalwachstum verringert werden.

- Der Wert von CoCo-Bonds (Contingent Convertible Bonds) kann drastisch fallen, wenn die Finanzkraft eines Emittenten nachlässt und ein vorher festgelegtes Auslöseereignis zur Umwandlung der Anleihen in Aktien des Emittenten bzw. der teilweisen oder vollständigen Herabschreibung der Anleihen führt.

- Der Fonds könnte Geld verlieren, wenn eine Gegenpartei, mit der er Handel treibt, ihren Zahlungsverpflichtungen gegenüber dem Fonds nicht nachkommen kann oder will, oder als Folge eines Unvermögens oder einer Verzögerung in den betrieblichen Abläufen oder des Unvermögens eines Dritten.

Specific risks

- Ein Emittent einer Anleihe (oder eines Geldmarktinstruments) kann möglicherweise nicht mehr in der Lage oder nicht mehr bereit sein, Zinsen zu zahlen oder Kapital an den Fonds zurückzuzahlen. Wenn dies geschieht oder der Markt dies für möglich hält, sinkt der Wert der Anleihe. Hochzinsanleihen (ohne Investment-Grade-Rating) sind spekulativer und empfindlicher gegenüber ungünstigen Veränderungen der Marktbedingungen.

- Wenn die Zinssätze steigen (oder sinken), hat dies unterschiedliche Auswirkungen auf die Kurse verschiedener Wertpapiere. Insbesondere fallen die Anleihekurse im Allgemeinen, wenn die Zinsen steigen. Dieses Risiko ist allgemein umso höher, je länger die Laufzeit einer Anleiheinvestition ist.

- Einige Anleihen (kündbare Anleihen) geben ihren Emittenten das Recht, Kapital vor dem Fälligkeitstermin zurückzuzahlen oder die Laufzeit zu verlängern. Emittenten können diese Rechte ausüben, wenn dies für sie vorteilhaft ist. Dies kann sich auf den Wert des Fonds auswirken.

- Der Fonds ist in Schwellenmärkten einer höheren Volatilität und einem größeren Verlustrisiko ausgesetzt als in entwickelten Märkten. Schwellenmärkte sind anfällig für nachteilige politische und wirtschaftliche Ereignisse und können schlechter reguliert sein und daher weniger strenge Verwahrungs- und Abrechnungsverfahren aufweisen.

- Der Fonds kann über Bond Connect in Onshore-Anleihen investieren. Dadurch können zusätzlicheRisiken entstehen, darunter operationelle, aufsichtsrechtliche,Liquiditäts- undAbwicklungsrisiken.

- Der Fonds kann Derivate einsetzen, um sein Anlageziel zu erreichen. Dies kann zu einer „Hebelwirkung“ führen, die ein Anlageergebnis vergrößern kann, und die Gewinne oder Verluste des Fonds können höher sein als die Kosten des Derivats. Derivate bringen jedoch andere Risiken mit sich, insbesondere das Risiko, dass ein Kontrahent von Derivaten seinen vertraglichen Verpflichtungen möglicherweise nicht nachkommt.

- Wenn der Fonds Vermögenswerte in anderen Währungen als der Basiswährung des Fonds hält oder Sie in eine Anteilsklasse investieren, die auf eine andere Währung als die Fondswährung lautet (außer es handelt sich um eine abgesicherte Klasse), kann der Wert Ihrer Anlage durch Wechselkursänderungen beeinflusst werden.

- Wenn der Fonds oder eine währungsabgesicherte Anteilsklasse versucht, die Wechselkursschwankungen einer Währung gegenüber der Basiswährung des Fonds abzumildern, kann die Absicherungsstrategie selbst aufgrund von Unterschieden der kurzfristigen Zinssätze zwischen den Währungen einen positiven oder negativen Einfluss auf den Wert des Fonds haben.

- Wertpapiere innerhalb des Fonds können möglicherweise schwer zu bewerten oder zu einem gewünschten Zeitpunkt und Preis zu verkaufen sein, insbesondere unter extremen Marktbedingungen, wenn die Preise von Vermögenswerten möglicherweise sinken, was das Risiko von Anlageverlusten erhöht.

- Die laufenden Kosten können teilweise oder vollständig aus dem Kapital entnommen werden. Dadurch kann das Kapital aufgezehrt oder das Potenzial für Kapitalwachstum verringert werden.

- Der Wert von CoCo-Bonds (Contingent Convertible Bonds) kann drastisch fallen, wenn die Finanzkraft eines Emittenten nachlässt und ein vorher festgelegtes Auslöseereignis zur Umwandlung der Anleihen in Aktien des Emittenten bzw. der teilweisen oder vollständigen Herabschreibung der Anleihen führt.

- Der Fonds könnte Geld verlieren, wenn eine Gegenpartei, mit der er Handel treibt, ihren Zahlungsverpflichtungen gegenüber dem Fonds nicht nachkommen kann oder will, oder als Folge eines Unvermögens oder einer Verzögerung in den betrieblichen Abläufen oder des Unvermögens eines Dritten.